Содержание

- 1 Что представляет собой процесс реструктуризации кредита?

- 2 Что такое реструктуризация долга по кредиту простыми словами

- 3 Реструктуризация кредита: возможности и варианты

- 4 Реструктуризация кредита: суть, условия, советы

- 5 Что означает реструктуризация кредита

- 6 Что собой представляет реструктуризация долга и как проводится?

Что представляет собой процесс реструктуризации кредита?

Реструктуризация кредита представляет собой специальную процедуру, которая предполагает, что банк в соответствии с заявлением заемщика изменяет основные условия кредитного договора, составленного ранее. Каждый человек, у которого имеется займ в кредитном учреждении, должен знать, что такое реструктуризация кредита, как ею можно воспользоваться, какие возможности она предлагает и когда она предлагается. Чаще всего необходимость в проведении реструктуризации возникает тогда, когда человек теряет свой постоянный и высокий заработок, за счет чего не может как и раньше справляться с ежемесячными платежами по кредиту. В этом случае должна быть снижена кредитная нагрузка на него для чего и применяется реструктуризация.

Формы реструктуризации кредита

Если заемщик может доказать банку, что у него действительно сложилась сложная финансовая ситуация, то кредитное учреждение может предложить следующие формы реструктуризации:

Кто может претендовать на реструктуризацию

Многие банки стремятся идти навстречу людям, которые хотят ответственно подходить к уплате кредита, а также стараются всеми силами не допустить просрочки. Однако даже в этом случае реструктуризация назначается только при наличии определенных причин и доказательств.

Как сделать реструктуризацию кредита? Для этого должны быть соблюдены следующие условия:

- должна быть причин для получения такой возможности, причем она может заключаться в выходе женщины в декрет, в потере работы или в получении инвалидности;

- в прошлом по этому же кредиту не должна была оформляться реструктуризация;

- у заемщика должна быть только положительная кредитная история;

- плательщик не должен быть старше 70 лет;

- кредит должен быть выдан под обеспечение, однако это условие не является обязательным во всех кредитных организациях.

Сама процедура может производиться по инициативе как самого заемщика, так и банка. Дело в том, что менеджер банка может увидеть, что изменились платежи по валютному кредиту в связи с ростом курса валюты, поэтому может сам позвонить клиенту и предложить ему реструктуризацию, которая позволит снизить кредитную нагрузку. Также может сам заемщик обратиться в банк. Любая схема считается допустимой и реальной.

Заемщик для проведения процедуры должен подготовить определенный пакет документов, в состав которого должны входить:

- паспорт;

- заявление четко установленной формы конкретного банка, в котором должна быть информация о кредите;

- должны быть указаны причины для проведения реструктуризации, а также заемщик может сам выбрать самую подходящую форму этого процесса;

- с официального места работы гражданина берется справка 2-НДФЛ;

- должна быть предоставлена трудовая книжка с отметкой об увольнении заемщика, если в качестве причины для реструктуризации выступает потеря заработка;

- справка о том, что человек встал на учет в службу занятости.

Что делать, если банк отказал в реструктуризации кредита

Следует отметить, что реструктуризация является правом банка, а не его обязательством, поэтому принудить организацию к этому процессу через какие-либо государственные органы просто невозможно. Поэтому желательно стараться договориться с работниками банка. Чаще всего, если имеются доказательства плачевного финансового состояния плательщика банки сами идут навстречу, поскольку им не выгодно терять клиента, который желает, но не может уплачивать платежи по кредиту.

Если все равно не удается договориться, то придется искать денежные средства в других источниках.

Таким образом, реструктуризация считается очень выгодным процессом для заемщиков, оказавшихся в трудной финансовой ситуации. Для ее оформления нужно подготовить некоторые документы. Она выгодна и банкам, однако предоставляется только при соблюдении определенных условий, которые являются индивидуальными в каждом банке.

Что такое реструктуризация долга по кредиту простыми словами

Если вы столкнулись с непредвиденными обстоятельствами, и долговые обязательства перед банком превратились в непосильную ношу, не переживайте раньше времени! Есть вариант, о котором многие не подозревают — реструктуризация кредита.

Увольнение, семейные проблемы, падение дохода, сложности с бизнесом, болезнь — в этих и других ситуациях банк может пойти на встречу и пересмотреть условия кредитного договора. В этой статье мы расскажем о том, что такое реструктуризация кредита, как реструктуризировать долг по кредиту и объясним, чем отличается реструктуризация от рефинансирования кредита, чтобы вы из разных вариантов могли выбрать самый подходящий.

Что такое реструктуризация кредита

В 2010 году вы взяли ипотечный кредит на срок до 2025 года. На протяжении 9 лет исправно вносили платежи, но внезапно попали под сокращение. Портить кредитную историю, допускать просрочки, желания нет никакого, но и вносить платежи вовремя никак не получается.

Вместо того, чтобы брать новый кредит на погашение имеющегося, можно написать заявление в банк о реструктуризации долга.

Банк, в свою очередь, тоже заинтересован в сохранении отношений с клиентом, который из года в год исправно исполнял свои обязательства, поэтому может пойти навстречу.

В этом случае может быть предложена реструктуризация в следующих формах:

- Кредитные каникулы. Вам предоставят возможность пропустить несколько платежей, пока вы не найдете новую работу.

- Общий срок действия договора будет увеличен на полгода или год таким образом, чтобы сумма ежемесячного платежа уменьшилась.

Существуют и другие варианты, но чаще всего банки прибегают именно к этим двум.

В чем отличие реструктуризации от рефинансирования

Реструктуризация и рефинансирование — разные банковские услуги.

Под рефинансированием (подробно рассмотрено в предыдущей статье) понимают оформление на имя клиента нового кредита на более выгодных условиях. Чаще всего, в этом случае задействован еще один банк.

Реструктуризация же предполагает совершение всех операций внутри одного финансового учреждения.

В большинстве случаев для заемщиков предпочтительнее именно реструктуризация. Если же банк отказывает, тогда прибегают к рефинансированию.

Преимущества и недостатки реструктуризации

Несмотря на то, что смысл реструктуризации — помочь клиенту, этот инструмент не лишен недостатков:

- В целом, банки даже не рассматривают заявления по реструктуризации, если заемщиками не были допущены просрочки платежей на протяжении более двух месяцев. Более того, если они соглашаются пересмотреть условия и закрепить их на бумаге, то все платежи по просрочкам будут включены в новый договор, пускай даже и с более поздним сроком действия.

- Чаще всего написание письма банку о реструктуризации долга — лишь первая стадия, весь процесс подразумевает длительную бумажную волокиту. Клиентам приходится общаться с банком по телефону, писать заявление, приносить разного рода справки. При этом вовсе нет никаких гарантий того, что банк пойдет навстречу.

- Реструктуризация — это всегда невыгодно в конечном итоге. Даже если будет вынесено решение об отсрочке платежей (например, через кредитные каникулы), по окончании периода клиенту придется выплатить большую сумму долга.

Преимущества реструктуризации кредита:

- Самое главное преимущество — это снижение финансовой нагрузки. Зачастую клиенты, оказавшиеся в непредвиденной жизненной ситуации, испытывают огромную психологическую нагрузку, начинают искать информацию в Интернете о взыскании долговых обязательств, знакомятся с особенностями деятельности коллекторских агентств. Месяц или два отсрочки или уменьшение размера ежемесячного платежа, — пускай даже в итоге это увеличивает тело долга, — может быть важным поддерживающим фактором.

- Стоит допустить несколько просрочек — и они обязательно будут внесены в кредитную историю клиента. Реструктуризация, как и вовремя оформленный договор рефинансирования, позволяют сохранить безупречную кредитную историю.

Для банков же реструктуризация в любом случае оказывается выгодной. Если клиент ссылается на закон о кредитных каникулах для физических лиц, которого, кстати, не существует, или другим способом добивается отсрочки или уменьшения финансовой нагрузки, то банк закладывает свои потери в тело долга. Проведя несложные математические расчеты, приняв за основу оформляемый договор реструктуризации, можно определить, что банк вовсе не списывает свою прибыль, а просто получает ее с чуть позже.

Какие кредиты можно реструктурировать

В банковской практике не существует перечня кредитов, которые можно и нельзя реструктурировать. В подавляющем большинстве случаев главным решающим фактором, который влияет на желание клиентов прибегнуть к этой процедуре, является срок действия договора.

Чем он больше, тем более тяжелое финансовое и психологическое бремя ложится на плечи клиента, и тем больше непредвиденных ситуаций может произойти.

Поэтому чаще всего заемщики хотят реструктуризировать именно ипотечные кредиты. Тем не менее, нет никаких законодательных ограничений на подачу заявления о реструктуризации долга по кредитному договору даже если он был оформлен на один год или полгода.

В последние годы особенно актуальными становятся запросы заемщиков о реструктуризации потребительских кредитов и долгов по кредитным картам.

Программы реструктуризации

Кредитные каникулы

Банковский сервис с красивым и привлекательным названием «кредитные каникулы» пользуется особой популярностью. Более того, одна из политических партий в недавнем прошлом даже предложила на законодательном уровне закрепить право попавших в сложную жизненную ситуацию граждан на отсрочку платежей. Эта инициатива законом так и не стала.

Важно понимать, что кредитные каникулы — это услуга дополнительная, которая либо изначально предусмотрена кредитным договором, либо оформляется в соответствии со статуcом банка.

Следует быть предельно внимательным при оформлении кредитных каникул в банке. Финансовые организации сами активно навязывают эту услугу. Подать заявление можно даже в телефонном режиме, это в большинстве случаев повлечет за собой переплаты в дальнейшем.

Пролонгация и уменьшение процента

Пролонгация договора кредита и уменьшение процентов по кредиту — более простая услуга.

Предположим, на ваше имя оформлен потребительский кредит, срок действия которого истекает через 24 месяца. Размер ежемесячного платежа — 20 тысяч рублей. Итоговая сумма — 480 тысяч рублей.

Если выплачивать такую сумму проблематично, вы можете обратиться в банк с заявлением на пролонгацию. Теоретически банк может предложить растянуть срок действия договора на 36 месяцев, но увеличить тело займа, например, с 480 до 520 тысяч.

Несмотря на то, что в конечном итоге вам придется переплатить целых 40 тысяч рублей, размер ежемесячного платежа будет уменьшен и составит 14,5 тысяч рублей, что на 5,5 тысяч меньше, чем по условиям текущего договора.

Смена валюты кредита

Смена валюты — инструмент, которым несколько лет назад воспользовались тысячи российских граждан, оформивших ипотечные кредиты в долларах США.

До резкого падения курса национальной валюты в 2014-2015 годах ставки по ипотечным кредитам в американских долларах были значительно ниже. Это привело к тому, что многие оформляли долгосрочные ипотечные кредиты на 10, 15 и больше лет именно в долларах США, имея при этом доход в рублях.

После резкого падения курса национальной валюты почти в два раза такие заемщики оказались в чрезвычайно сложной ситуации: зарплата за год выросла на 5-10%, а сумма ежемесячного платежа, как и тело кредита, — на 100%!

Поначалу банки неохотно шли навстречу, ведь для этого не было каких-то явных юридических предпосылок. Пришлось вмешаться не только правозащитникам, но и политикам. Сложная ситуация была решена в пользу заемщиков. В наше время валютные ипотечные кредиты практически не выдаются.

Списание неустойки

Списание неустойки подразумевает списание штрафов и пени банка за просрочку платежей.

В подавляющем большинстве банковских договоров содержатся пункты, в которых указывается размер неустойки взимаемой банком в случае нарушения клиентом условий договора.

Отменить или изменить штрафы и пени можно ссылаясь на действующее законодательство. ГК РФ, а именно статья 333 приводит три пункта, когда суд может пойти навстречу заемщику и либо полностью списать неустойку, либо уменьшить ее.

Вкратце, это возможно тогда, когда неустойка «явно несоразмерна последствиям нарушения обязательства».

Господдержка

Поддержка государства в сфере ипотечного кредитования осуществляется на основе Постановления №373 от 20 апреля 2015 года.

Уже четыре года определенным категориям граждан предоставлена возможность получить не более 600 тысяч рублей на выплату обязательств по ипотечному договору. К такой помощи прибегают граждане, которые могут документально подтвердить фактическое снижение заработка или же рост величины ежемесячной выплаты более чем на 33%.

Комбинированные способы реструктуризации

Под комбинированной реструктуризацией имеется в виду внесение сразу нескольких изменений в кредитный договор. Например, может быть изменена валюта, сдвинут срок действия, а также уменьшен размер ежемесячного платежа.

Как оформить реструктуризацию кредита

Как делать не стоит

Самый простой способ оформить кредитные каникулы или реструктуризацию кредита — это подтвердить свое согласие в телефонном режиме.

Ежедневно в Интернете появляются сотни отзывов клиентов банков с разных уголков России, которые сообщают о мошенничестве. На самом же деле никакого мошенничества нет, банки действуют в рамках законодательства: получают согласие клиента в телефонном режиме на внесение изменений в действующие договора. В итоге платеж переносится, клиент доволен, но оказывается, что платить придется намного больше.

Как правильно

Правильно подавать заявление на реструктуризацию кредита именно в отделение банка, предварительно подготовив необходимые документы. Алгоритм действий состоит из следующих шагов:

- Позвоните в службу поддержки банка и уточните о возможности реструктуризации. Не соглашайтесь ни на какие предложения в телефонном режиме, просто уточните, существует ли подобная возможность и узнайте требуемый список документов.

- Зайдите на официальный сайт банка и скачайте образец заявления о реструктуризации кредита.

- Сделайте копию паспорта заемщика и членов семьи.

- Сделайте копию трудовой книжки, а также справки по форме 2-НДФЛ. Их можно взять в бухгалтерии вашего предприятия.

- Если повод для реструктуризации — ухудшение финансового положения или проблемы со здоровьем, обязательно предоставьте соответствующее документальное подтверждение. В данном случае вам помогут справки из медицинского учреждения о необходимости лечения или приобретения медикаментов. Также будет полезной справка с места работы об уменьшении размера заработной платы.

- Вооружившись документами и справками, посетите отделении банка, объясните ситуацию, предоставьте необходимые документы и напишите заявление по форме банка.

Помните, многие банки даже не рассматривают заявление о реструктуризации долга, если заемщиком не были допущены просрочки. Если вы не хотите портить свою кредитную историю, знайте, подача заявления в «свой» банк — это далеко не все, что вы можете сделать. Альтернатива — обратиться в другой банк с заявлением на рефинансирование. Ознакомьтесь детальнее с этим инструментом в нашей статье.

Реструктуризация кредита: возможности и варианты

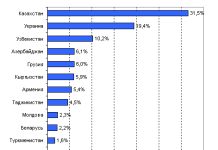

На фоне ухудшающейся финансовой ситуации в стране растет и количество просроченных задолженностей по кредитам. Такая ситуация проблематична как для заемщиков, так и для банков. Исправить положение можно несколькими способами, самым распространенным из которых является реструктуризация. Банкам она позволяет сохранить финансовую стабильность, хотя им приходится порою жертвовать частью прибыли. Заемщики имеют возможность освободиться от просроченной задолженности, уменьшить ежемесячный платеж, а иногда даже избавиться от штрафных санкций.

Реструктуризация займа подразумевает изменение договорных условий, в результате которых уменьшится кредитная нагрузка на заемщика. Многие считают, что рефинансирование и реструктуризация – это одно и то же. Но эти методы хоть и «преследуют» одинаковые цели – помощь заемщику, имеют некоторые отличия.

При реструктуризации не происходит уменьшения общего размера переплаты, чаще всего она даже увеличивается. Проводить процедуру реструктуризации разрешается только лишь в той кредитной организации, в которой вы получали заем. В итоге такой процедуры заемщик сможет уменьшить свой ежемесячный платеж на установленное банком время, но его общие расходы при этом не уменьшатся.

Вариантов реструктуризации существует несколько, давайте рассмотрим самые распространенные.

Пролонгация договора

Пролонгация кредита – это не что иное, как увеличение срока ваших кредитных обязательств. Существует два вида пролонгации. В первом случае заемщику предлагается изменить график ежемесячных платежей, например, перенеся их на более позднее время. Но при таком способе, установленные договором сроки выплаты платежей сохраняются. Второй вариант подразумевает продление сроков выплаты. Они могут быть существенно пролонгированы, от нескольких месяцев до нескольких лет (если вы выплачиваете ипотеку).

Изменение валюты

Во время оформления кредита человек, как правило, выбирает тот тип валюты, который для него в этот момент выгоден. Но ситуация часто меняется не в пользу заемщика. Курс инвалюты растет и платить заем уже в ней становится невыгодно. В таком случае выгоднее произвести конверсию кредита в рубли и уже выплачивать оставшийся долг в отечественной валюте.

Идем на каникулы

Кредитные каникулы – это так же один из видов реструктуризации. Они бывают разными, с полной или частичной отсрочкой платежа. В первом случае заемщик получает право не выплачивать ни ежемесячные платежи, ни проценты на определенное время. Но по окончании каникул сумма платежей возрастет. Сама такая услуга также чаще всего бывает платной.

При частичной отсрочке заемщик может выплачивать, например, только проценты по кредиту, а само тело кредита останется не оплаченным. Возможен и вариант отсрочки и по оплате процентов (до года). Тогда заемщик погашает лишь тело займа, уменьшив при этом сумму задолженности. А после окончания каникул оплата процентов опять возвратится, но при этом снизится общая сумма переплаты, так как проценты уже будут начислять на меньший размер долга. Такой способ самый приемлемый для заемщика.

Нераспространенные способы реструктуризации

Есть еще несколько вариантов, как реструктуризировать кредит. Но они редко используются заемщиками и банками, однако знать о них не помешает.

Изменение формы предоставления денежных средств

Если ваш заем оформлен на карточке, а возможностей оплачивать его нет, можно перевести его в наличный кредит. Обычно процентные ставки по наличным кредитам значительно ниже, чем по карточным. Таким образом у заемщика появляется возможность снизить существующий долг.

| Видео (кликните для воспроизведения). |

Снятие штрафных санкций

Банк может отказаться от выставленных неустоек, если видит, что заемщик прилагает все усилия для погашения задолженности и содействует при этом банку.

Уменьшение процентной ставки

Такой способ применяется банками крайне редко. У заемщика при этом должна быть хорошая кредитная история и отсутствовать просрочки по платежам.

Если у вас возникла кредитная задолженность и выплачивать ее становится невозможно на прежних условиях в силу уважительных причин, воспользуйтесь услугой реструктуризации. Так вы сможете избежать неприятных проблем с банком и сохраните свою положительную историю.

Реструктуризация кредита: суть, условия, советы

В условиях падения экономики и общего благосостояния населения возникают большие трудности с возвратом ранее взятых кредитов. Катастрофическое количество просроченных платежей по займам, некоторая часть из которых признаны безнадежными, может стать причиной проблем для всей финансовой системы. Одним из выходов из сложившейся ситуации эксперты кредитного рынка считают реструктуризацию существующих кредитов. Наравне с рефинансированием, она может помочь заемщику избежать дефолта и потери залога.

Что такое реструктуризация. Положительные стороны для заемщиков и кредиторов

Реструктуризация кредита – изменение условий существующего договора кредитования для снижения долговой нагрузки на заемщика.

Главной положительной стороной для должника является сохранение залога и снижение ежемесячного платежа. Особенно ощутим этот факт при ипотечном кредитовании, когда заемщик временно не может нести бремя кредита, но и не хочет расставаться с залоговым имуществом. Преимуществом для финучреждений можно считать избежание дефолта должника. В таком случае банк снимает с себя риски судебных разбирательств и реализации залогового имущества.

Основные виды реструктуризации займа

Реструктуризация кредитов в классическом понимании имеет несколько основных видов, которые могут как по отдельности, так и в комплексе быть применены к конкретному кредитному договору.

Кредитные каникулы. Это одна из самых распространённых форм реструктуризации кредита. Заключается она в предоставлении определенного льготного периода, во время которого заемщик может платить только проценты по займу, а после его окончания выплатить долг по телу. Это позволит должнику на некоторое время существенно снизить размер платежа, пока он не улучшить свое финансовое состояние.

Замена валюты кредита. Правило брать кредиты только в валюте основного дохода, к сожалению, не всеми соблюдается, и во времена существенных скачков курсов, валютные заемщики становятся одними из самых проблемных клиентов. Поэтому многие банки предлагают им переподписать договор с заменой валюты. Естественно, большинство таких кредитов пересчитываются по текущему курсу, который отличается от курса на момент заключения договора, да и процентная ставка будет выше по рублевому займу. Однако, в этом случае заемщик больше не подвержен риску повышения платежа с ростом курса иностранной валюты.

Смена схемы выплат. Такой вид реструктуризации не слишком популярен, однако, многие банки его практикуют. Заключается он в смене дифференцированной схемы, при которой платежи в начале периода максимальны и идут на уменьшение, на аннуитетную. При этом платежи становятся равными при всем сроке действия договора. Такая реструктуризация имеет смысл только в начальный период погашения займа.

Увеличение срока займа. При таком виде реструктуризации банк продлевает срок действия договора, тем самым существенно снижая сумму ежемесячного платежа. Это один из самых популярных видов реструктуризации.

Как реструктуризировать кредит

Как правило, право на реструктуризацию кредита имеют те заемщики, которые исправно платили и не имеют задолженностей. Поэтому, если у вас возникли временные трудности с получением доходов, сразу обращайтесь в финансовое учреждение (банк) с этой проблемой.

Алгоритм реструктуризации кредита следующий:

1. Клиент обращается в банк и заполняет заявление (анкету) установленной формы.

2. К заявлению прикладывается пакет документов:

— Копия договора кредитования.

— Копия паспорта.

— Копия справки о присвоении ИНН.

— Копия трудовой книжки с выпиской из приказа об увольнении.

— Справка из органов занятости о постановке на учет.

— Справка о доходах за последние 6 (12) месяцев. Примите во внимание то, что пособие по безработице так же является доходом.

3. Сотрудник передает пакет документов в отдел по работе с проблемной задолженностью, который принимает решение о возможности реструктуризации кредита и сообщает его результаты заемщику.

4. Заемщик и банк переподписывают договор кредитования на новых условиях.

Стоит обратить внимание на то, что кредиты, до срока окончания которых осталось менее шести месяцев, как правило, реструктуризации не подлежат.

Что означает реструктуризация кредита

Что означает реструктуризация кредита и как ее сделать, основные схемы и способы

Как правило, от клиента требуется предоставление таких документов: Трудовая книжка с отметкой об увольнении – она выступает подтверждением бедственной ситуации. Справка 2-НДФЛ за полгода или год (длительность устанавливается кредитором в индивидуальном порядке).

Справка о постановке на учет в службе занятости.

В справке должно быть прописано, какова величина получаемого безработным пособия – от этой величины зависят форма и условия реструктуризации.

Размер этого резерва, например в Сбербанке, может достигать величины от 50% до 100% основного долга.

Создается данный резерв из чистой прибыли банка, вне зависимости от того, какой кредит оформляет клиент. Это может быть заём ипотечного вида, потребительский кредит, пластиковая карта.

Сбербанк в таком случае очень интересуется тем, чтобы просроченный кредит таковым со стороны не являлся. Заёмщик должен знать, что когда наступает изменение платежеспособности, и средств на погашение ипотечного займа, например в Сбербанке, уже нет, то не стоит откладывать дело в долгий ящик.

Лучше обратиться в банк заранее и заранее же начать переговоры об изменении текущего графика платежей на более лояльный по отношению к вашему финансовому положению.

Конечно, банк будет не слишком счастлив таким поворотом событий, однако ваши добрые намерения он оценит. Тем более, каждая финансово-кредитная организация, как правило, имеет собственную заранее подготовленную систему отработки подобного рода заявлений.

Реструктуризация займов

Размер этого резерва, например в Сбербанке, может достигать величины от 50% до 100% основного долга.

Создается данный резерв из чистой прибыли банка, вне зависимости от того, какой кредит оформляет клиент.

Это может быть заём ипотечного вида, потребительский кредит, пластиковая карта.

Сбербанк в таком случае очень интересуется тем, чтобы просроченный кредит таковым со стороны не являлся.

Заёмщик должен знать, что когда наступает изменение платежеспособности, и средств на погашение ипотечного займа, например в Сбербанке, уже нет, то не стоит откладывать дело в долгий ящик.

Когда проверенные заемщики сталкиваются с определенными трудностями по выплате имеющейся задолженности, банки довольно часто идут им на уступки, проводя реструктуризацию кредита. А что это такое и «с чем его едят», узнаете из данной статьи.

Итак, реструктуризация кредитования подразумевает под собой изменение условий данной услуги, которая уже была предоставлена.

Цель реструктуризации — смягчение имеющейся долговой нагрузки заемщика для того, чтобы последний мог в полной мере исполнить все свои обязательства перед банком.

Для проведения данной процедуры заемщику нужно обратиться с письменным заявлением к кредитному инспектору своего банка, в котором нужно обязательно указать причины-основания для пересмотра оговоренных перед получением кредита условий.

При этом рассчитывать на положительный ответ банка можно лишь в случае, если за вами не было замечено просрочек, как по выплатам основного долга, так и по уплате процентов за пользование кредитными средствами.

кредитные каникулы – отсрочка на определенный период времени, как правило, до года, выплат по основному долгу, при этом за пользование кредитными средствами платить все равно нужно, в результате банк получает дополнительный доход, а заемщик временное снижение долговой нагрузки для того, чтобы иметь возможность поправить свое материальное положение, хотя, конечно, суммарная переплата за кредит для него в этом случае возрастает;

изменение валюты кредита – наиболее характерно для валютных кредитов, этот способ реструктуризации выглядит как перевод оставшегося долга и процентов по нем по курсу, сложившемуся на день проведения реструктуризации, в аналогичную задолженность в национальной валюте – рублевый кредит;

5. рефинансирование кредита – подразумевает под собой заключение нового, более «мягкого», кредитного договора для погашения «старых» долговых обязательств, более подробно о данном способе реструктуризации кредита читайте в нашей статье «Рефинансирование кредитных карт ».

Реструктуризация кредита подразумевает под собой увеличение срока кредитования (что будет способствовать снижению размера ежемесячных платежей) или кредитные каникулы (при которых будет необходимо платить только проценты по кредиту, а выплаты тела займа будут отложены на оговоренный срок).

Что собой представляет реструктуризация долга и как проводится?

Ухудшение экономического состояния и финансовые потрясения в стране привели к тому, что все больше заемщиков нарушают условия займов. Это может произойти по самым разным причинам: снижение доходности бизнеса, потеря работы, появления других обязательных расходов либо просто из-за снижения курса рубля, если был взят валютный кредит. Если это происходит, то реструктуризация представляется наилучшим, а зачастую и единственным вариантом, позволяющим справиться с трудностями.

Реструктуризация долга — это процедура, которая подразумевает изменение условий возврата долга на более выгодные. О том, как это происходит на практике, мы сегодня и поговорим.

Что такое реструктуризация долга?

Под понятием «реструктуризация долга» понимают процедуру по дополнению (изменению) условий возврата задолженности, согласно которым заемщик получает более лояльные или более мягкие условия выплаты долга.

Обычно этот термин применяют, когда речь идет о банковских кредитах либо о достаточно крупных задолженностях перед службами ЖКХ.

По кредиту

При реструктуризации банковского кредита изменению подлежит изначальный договор с кредитной организацией. Обычно реструктуризация задолженности проводится в отношении следующих продуктов:

- автокредиты и ипотека;

- краткосрочные займы;

- овердрафты;

- займы по кредитной карточке;

- целевые, нецелевые займы;

- потребительские кредиты.

Когда у гражданина нет возможности погасить долг перед службами ЖКХ, то любая из сторон вправе инициировать процедуру реструктуризации задолженности. При этом процедура может быть осуществлена как через судебные органы, так и посредством частной договоренности жилищного хозяйства и жильца.

Если дело направлено в суд, необходимо помнить, что:

- жилец имеет право требовать снижения долга, если жилищное хозяйство не выполнило свои обязательства (при наличии доказательств);

- должник имеет право требовать полного погашения задолженности, насчитанной за период более, чем трехлетней давности;

- реструктуризация задолженности должна соответствовать законодательству, то есть размер платежей не должен быть выше 25% дохода жильцов (жильца), а если жильцы являются нетрудоспособными гражданами или пенсионерами, то 20% дохода.

Если должник намерен решить проблему без судебного разбирательства, то:

- Жилец обращается в Управляющую компанию или ЖКХ с заявлением и планом реструктуризации, который вдобавок к платежам по задолженности должен включать и платежи за текущие услуги.

- Если заявка была одобрена, то составляется и подписывается договор, после чего жилец начинает производить прописанные выплаты.

- В случае нарушения договора (частичной выплаты, просрочки) Управляющая компания или ЖКХ вправе в одностороннем порядке начать судебную тяжбу, несмотря на договор о реструктуризации.

По налогам

Реструктуризация налоговой задолженности — это рассрочка, отсрочка уплаты или частичное списание долга по налогам.

Согласно 64 ст. НК РФ, отсрочка или рассрочка по налогу подразумевает изменение срока уплаты конкретного налога в случае наличия достаточных оснований, приведенных в НК.

Реструктуризация долга юридического лица по налогам предоставляется заинтересованным организациям, чье финансовое положение не дает возможности произвести налоговые выплаты в установленные сроки, однако имеются основания считать, что возможность расчета появится в период предоставления запрашиваемой отсрочки или рассрочки.

Согласно 2 п. 64 ст. Налогового Кодекса, отсрочка (рассрочка) по уплате может предоставляться при наличии любого из приведенных оснований:

- неполное или несвоевременное финансирование компании из бюджета, задержка оплаты госзаказа, если недофинансирование стало причиной невозможности погашения задолженности перед бюджетом;

- причинение юридическому лицу ущерба в результате техногенных катастроф, стихийных бедствий или других обстоятельств непреодолимой силы;

- угроза возникновения признаков несостоятельности компании при единовременной выплате налогов;

- сезонный характер реализации или изготовления товаров компании (список сезонных отраслей и видов деятельности регламентирован 382 Постановлением Правительства РФ).

Обращаться к кредитору можно как уже при возникновении просрочки по задолженности, так и если заемщик только сомневается, что у него будет возможность выполнять обязательства. В этом случае могут быть следующие причины реструктуризации:

- появления нового члена семьи (усыновление, рождение ребенка, опекунство над детьми умерших родственников или родителями);

- уменьшение или потеря дохода;

- инвалидность – психологическая или физическая;

- выявления у заемщика либо его близких заболеваний, требующих дорогого лечения;

- смерть родственника (заемщика) – оплата похорон или других издержек, связанных с ними;

- резкое снижение стоимости валюты кредита;

- экономический кризис и другие форс-мажорные ситуации.

Разновидности

В зависимости от того, почему заемщик не может исполнить финансовые обязательства, реструктуризация задолженности может иметь такие формы:

Так, например, сначала изменяют валюту займа, потом даются кредитные каникулы, и лишь после этого производятся выплаты либо производится рефинансирование.

Как выбрать банк?

Реструктуризация долга по кредиту возможна только в том банке, который выдал заем. Однако, если предложенные организацией условия не устраивают должника, то он может в другом банке оформить кредит на более выгодных для себя условиях и погасить задолженность (то есть, таким образом проводится процедура рефинансирования кредита).

При выборе банка для рефинансирования долга следует учитывать следующие факторы:

- условия кредита: процентная ставка, штрафы, комиссии и др.;

- политика кредитно-финансовой организации в отношении перекредитования и реструктуризации;

- условия оформления повторного кредита;

- репутация учреждения;

- необходимость страхования рисков.

Есть банки, которые предлагают специальные программы рефинансирования кредитов даже для заемщиков с плохой КИ.

Как сделать реструктуризацию долга по кредиту?

Если у заемщика нет возможности в полном объеме погашать платежи по кредиту, то ему следует заблаговременно предупредить об этом банк и приступить к решению этой проблемы.

В большинстве случаев кредитное учреждение соглашается пойти навстречу клиентам в вопросе реструктуризации «токсичных» займов, поскольку так вернуть деньги проще, чем посредством судов или через привлечение коллекторов. Правда, заемщик должен соответствовать ряду требований:

- иметь весомую причину задержки в оплате, подтвержденную документально (это может быть выписка из ЗАГСА, медицинская справка, трудовая книжка и т.п.);

- обладать положительной кредитной историей;

- иметь план реструктуризации задолженности или быть готовым его составить совместно с сотрудниками кредитного учреждения;

- быть не старше 70 лет и не иметь рекструктуризации в прошлом.

Не будет лишним и предоставить дополнительный залог – в качестве гарантии и чтобы подтвердить свое намерение выполнить кредитные обязательства.

Сама же процедура оформления реструктуризации долга выглядит так:

- Заполнение анкеты. Это можно сделать как при посещении отделения банка, так и на его официальном сайте (зависит от конкретной организации).

- Направление заявления в соответствующий отдел учреждения.

- Ожидание звонка сотрудника банка для уточнения деталей: схемы дальнейших действий, плана и структуры реструктуризации долга, пакета необходимых документов.

- Ожидание решения комиссии касательно возможности реструктуризации задолженности.

- Заключается соглашение о реструктуризации кредита.

Последствия введения реструктуризации долгов гражданина

Реструктуризация после банкротства представляет собой разделение всей задолженности на несколько частей и пропорциональное ее погашение в порядке очереди в процессе появления у заемщика денежных средств. Эта процедура проводится Арбитражным судом после признания обоснованным заявления о банкротстве.

Статья 213.11 ФЗ №127 от 26.10.2002 года регламентирует следующие последствия процедуры реструктуризации задолженности гражданина:

- срок исполнения обязательств и обязанности по выплате обязательных платежей с целью участия в деле о банкротстве считается наступившим;

- вводится мораторий на удовлетворение требований кредиторов;

- исковые заявления, не рассмотренные судебными органами до введения реструктуризации, остаются без рассмотрения;

- производится приостановка имущественных взысканий с гражданина;

- прекращается начисление неустоек, пеней, штрафов и других финансовых санкций и процентов по обязательствам гражданина, кроме текущих платежей.

Таким образом, реструктуризация долгов банкрота имеет общие черты с процедурой наблюдения, применяемой к юридическим лицам. После начала реструктуризации уполномоченные органы, должник и кредиторы вправе предложить финансовому управляющему собственный план реструктуризации задолженности.

Есть ли выгода?

Резюмируя все вышесказанное, необходимо отметить, что процедура реструктуризация долга представляет собой отличный способ справиться с финансовыми трудностями, которые могут произойти у каждого. Она почти всегда несет выгоду обеим сторонам, позволяя избежать дополнительных издержек (судебные издержки, работа судебных исполнителей, оплата адвокатов).

Иными словами, если у вас появилась задолженность, не стоит спускать это на самотек, лучше как можно скорее постараться провести реструктуризацию долгов.

Уважаемые читатели! Если вы нуждаетесь в консультации специалиста по вопросам кредитов, долгов и банкротства, рекомендуем сразу обратиться к нашим квалифицированным практикующим юристам:

Москва и область: +7 (499) 110-71-84

Санкт-Петербург и область: +7 (812) 407-15-68

Уважаемые читатели! Если вы нуждаетесь в консультации специалиста по вопросам кредитов, долгов и банкротства, рекомендуем сразу обратиться к нашим квалифицированным практикующим юристам:

Москва и область: +7 (499) 110-71-84

| Видео (кликните для воспроизведения). |

Санкт-Петербург и область: +7 (812) 407-15-68

Источники

Глинка-Янчевский, С.К. Во имя идеи; СПб.; Типография Э. Арнгольда, Литейный проспект,№59, 2011. — 196 c.

Харин, Г. М. Краткий курс судебной медицины / Г.М. Харин. — М.: ГЭОТАР-Медиа, 2015. — 304 c.

Правовые и социально-психологические аспекты управления. — М.: Знание, 2005. — 320 c.- Еникеев, М.И. Основы общей и юридической психологии / М.И. Еникеев. — М.: ЮРИСТЪ, 1996. — 631 c.

- Филиппова Е. С. Жилищное право России; Юркомпани — Москва, 2009. — 328 c.

Доброго времени суток. Я 16 лет работаю юристом в частной компании в Москве. На основании своего опыта решил создать ресурс с наиболее точными ответами на часто встречающиеся в моей практике вопросами.

Все статьи тщательно собирались и оптимизировались, чтобы показать вам всю гибкость такой науки как юриспруденция.

Перед применением описанного — проконсультируйтесь с профессионалами .