Содержание

- 1 Заполнение 6-НДФЛ с отпускными

- 2 Заполнение формы 6-НДФЛ: отпускные (даты и суммы)

- 3 Бесплатная юридическая помощь

- 4 Как заполнить в 6 ндфл отпускные с вычетом

- 5 Заполнение формы 6-НДФЛ для работодателей с 2016 года

- 6 Как в 6-НДФЛ отразить отпускные в 2019 году

- 7 4 примера отражения отпускных в расчете 6-НДФЛ

Заполнение 6-НДФЛ с отпускными

Форма 6-НДФЛ — это расчет НДФЛ, заполняемый по итогам каждого квартала с указанием обобщенных показателей о выданных доходах, начисленном, удержанном и уплаченном подоходном налоге в целом по организации. При заполнении 6-НДФЛ имеется масса нюансов, в частности в статье рассмотрено, как в 6-НДФЛ отразить отпускные.

В статье рассмотрен процесс заполнения формы 6-НДФЛ и приведен пример заполнения расчета с отпускными. Бланк 6-НДФЛ и образец заполнения с отпускными можно скачать ниже.

Сама форма и порядок ее заполнения подробно рассмотрен в этой статье.

Бланк 6-НДФЛ утвержден Приказом ФНС ММВ-7-11/450@ от 14.10.2015. Указанный приказ утверждает порядок заполнения отчета, однако он не учитывает некоторых особенностей и нюансов заполнения, а потому более подробная информация раскрывается в поясняющих письмах ФНС России, которыми также нужно руководствоваться при заполнения расчета 6-НДФЛ.

Расчет подается 4 раза в год — за 3, 6, 9 и 12 месяцев. За 3, 6 и 9 месяцев расчетов сдается в течение следующего месяца, следующего за периодом. За год — до 1 апреля включительно. То есть срок сдачи 6-НДФЛ за 2016 год — до 1 апреля 2017 года включительно, в связи с тем, что в 2017 году 1 апреля попадает на субботу, крайний срок подачи расчета переносится на 3 апреля 2017 года.

Образец заполнения 6-НДФЛ с отпускными в 2017 году

Порядок отражения отпускных в расчете 6-НДФЛ рассмотрим на примере оформления отчета за 2016 год для подачи его в 2017 году.

Как отразить отпускные в первом разделе 6-НДФЛ

Отпускные, так же как и заработная плата, облагаются НДФЛ по ставке 13%, а потому величину начисленных отпускных за год нужно суммировать с общей зарплатой и показать в обобщенном виде строке 020 первого раздела 6-НДФЛ. В данной строке показываются все начисленные в 2016 году отпускные, независимо от момента и факта их выплаты.

В данной строке не показываются те выплаты физическим лицам, которые не облагаются НДФЛ. Отпускные, начисляемые сотрудникам при уходе в оплачиваемый отпуск (основной трудовой, учебный) не относятся к данной категории, а потому включаются в строку 020 первого раздела в полном объеме. С суммы отпускных работодатель должен удержать 13%, выдав работнику на руки размер отпускных за вычетом подоходного налога. Размер полученного налога показывается в поле 040, данная величина определяется как ставка, указанная в поле 010 (в отношении отпускных это 13%), умноженная на сумму доходов из поля 020.

В поле 070 первого раздела нужно показать удержанный налог.

Если работнику предоставляется отпуск авансом, он получает отпускные с учетом, что далее отработает положенный срок. Если после выхода из отпуска работник увольняется, не отработав положенный период, за который представлен отпуск, то работодатель вправе удержать излишне выплаченные отпускные, а следовательно придется пересчитать их размер и удержанный по ним НДФЛ. Результаты перерасчета должны быть учтены в разделе 1 формы 6-НДФЛ, то есть в поля данного раздела за 2016 год нужно вносить показатели по состоянию на 31 декабря 2016 года с учетом всех перерасчетов отпускных и НДФЛ по ним.

Как отразить отпускные во втором разделе 6-НДФЛ

В этом разделе показываются даты и суммы, при заполнении расчета 6-НДФЛ сведения приводятся за последние три месяца 2016 года (октябрь, ноябрь, декабрь):

- 100 — день фактической выдачи дохода, для отпускных — это день их выплаты работнику (не позднее чем за три дня до начала отпуска). Особенность в том, что для зарплаты фактический день выплаты дохода — это последний день месяца, за который она начислена. В связи с тем, что для зарплаты и для отпускных даты разные, то эти суммы нужно разделять по разным датам, отдельно заполняя поля 100-140 для зарплаты и для отпускных;

- 110 — момент удержания НДФЛ — дата соответствует дню выплаты дохода;

- 120 — перечисление НДФЛ — для отпускных это последний день месяца, в котором они выплачены. Опять же для зарплаты данная дата соответствует дню, идущему за днем выплаты, а потому отпускные также нужно обособлять от зарплаты;

- 130 — доход, выплаченный в дату, указанную в поле 100. Сумма отпускных будет показана отдельно от зарплаты;

- 140 — сумма НДФЛ, удержанный в день из поля 110.

Необходимо включать во втором раздел только те суммы отпускных, даты выплаты которых попали в три последние месяца периода. В отношении НДФЛ то же правило, показывается только тот налог с отпускных, дата удержания и перечисления которого пришлась на последние три месяца периода.

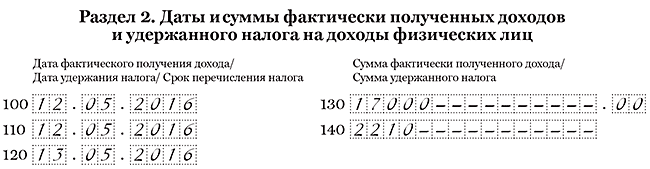

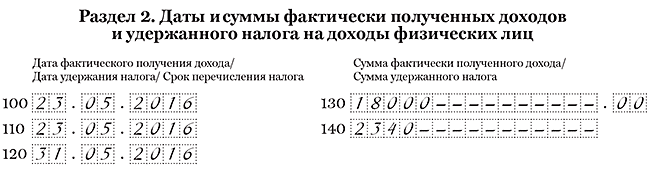

Пример заполнения 6-НДФЛ с отпускными:

Отпускные выданы работнику 13.11 в размере 30000 руб. З/п за ноябрь составила 20000 руб. и выплачена 05.12, в этот же день перечислен НДФЛ с з/п. Для чистоты эксперимента пренебрегаем прочими месяцами и сотрудниками. В 6-НДФЛ отражены данные только по ноябрю 2016 года, в котором выплачены отпускные

Расчет 6-НДФЛ пример заполнения с отпускными — скачать.

Видео — заполнение 6-НДФЛ на реальных примерах:

Не нашли в статье ответ на Ваш вопрос?

Получите инструкции, как решить именно Вашу проблему. Позвоните по телефону прямо сейчас:

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Санкт-Петербург — ПОЗВОНИТЬ

Задайте вопрос бесплатно здесь — если вы проживаете в другом регионе.

Заполнение формы 6-НДФЛ: отпускные (даты и суммы)

1. Компания начислила отпускные в одном месяце, а выдала в следующем

Сотрудник в апреле ушел в отпуск. Компания рассчитала и начислила отпускные 31 марта, а выдала в апреле.

Дата получения дохода в виде отпускных — день их выдачи (подп. 1 п. 1 ст. 223 НК РФ). Когда компания начислила отпускные, значения не имеет. Поэтому в разделы 1 и 2 расчета эти выплаты включите во втором квартале.

В строках 100 и 110 запишите дату выдачи. Крайний срок перечисления налога с отпускных — последний день месяца, в котором компания их выдала (п. 6 ст. 226 НК РФ). 30 апреля приходится на выходной день. Поэтому в строке 120 запишите ближайший рабочий день — 4 мая (письмо ФНС России от 11.05.16 № БС-4-11/8312@).

Если компания начислит отпускные в июне, а выдаст в июле, эта выплата попадет в расчет за девять месяцев.

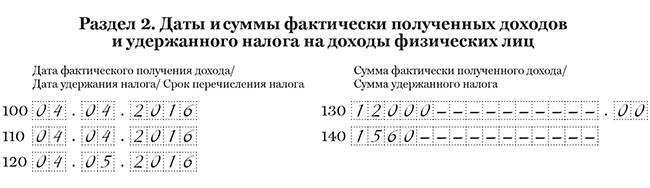

Компания в марте начислила работнику отпускные — 12 000 руб. Деньги работнику компания выдала 4 апреля. В этот день удержала НДФЛ — 1 560 руб. (12 000 руб. × 13%). Отпускные компания включила в разделы 1 и 2 расчета за полугодие. В июне компания начислила отпускные другому работнику — 19 000 руб. Деньги компания выдала только в июле, поэтому эти отпускные отразила в разделах 1 и 2 расчета за девять месяцев. Отпускные в разделе 2 расчета за полугодие компания заполнила, как в образце 33.

Образец 33. Как заполнить отпускные, которые компания начислила раньше, чем выдала:

2. Компания выдает отпускные с опозданием

Компания перечислила сотруднику отпускные уже после того, как он ушел в отпуск.

Компания обязана перечислить отпускные не позднее чем за три календарных дня до начала отпуска (ст. 136 ТК РФ). Если компания выдала деньги с опозданием, то дата получения дохода не меняется. Это будет день фактической выдачи отпускных. Поэтому не имеет значения, заплатила компания отпускные с опозданием или нет.

В строках 100 и 110 в любом случае отражайте день выдачи. В строке 120 запишите крайний срок перечисления НДФЛ. Для отпускных это последний день месяца, в котором компания выдала деньги (п. 6 ст. 226 НК РФ).

За задержку отпускных работодатель должен заплатить сотруднику компенсацию — не менее 1/300 ставки ЦБ РФ. Компенсация за задержку зарплаты или отпускных не облагается НДФЛ (п. 2 ст. 217 НК РФ, письмо ФНС России от 04.06.13 № ЕД-4-3/10209). Поэтому такую выплату в расчете не отражайте.

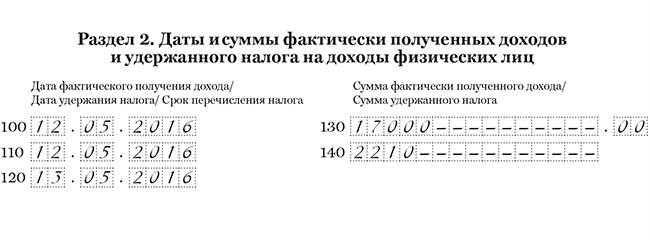

Сотрудник ушел в отпуск с 4 апреля. Крайний срок перечисления отпускных — 1 апреля (письмо Роструда от 30.07.14 № 1693-6-1). Но отпускные компания перечислила только 7 апреля — 28 000 руб. В этот день она удержала НДФЛ — 3 640 руб. (18 000 руб. × 13%). В строках 100 и 110 раздела 2 компания записала 07.04.2016. Крайний срок перечисления НДФЛ приходится на 30 апреля. Это выходной, поэтому в строке 120 компания записала ближайший рабочий день — 04.05.2016.

Вместе с отпускными компания перечислила компенсацию за просрочку — 71,87 руб. (28 000 руб. × 1/300 × 11% × 7 дн.). Эта сумма не облагается НДФЛ. Компенсацию за просрочку компания не отражала в расчете 6-НДФЛ. Раздел 2 компания заполнила, как в образце 34.

Образец 34. Как заполнить отпускные, выданные с опозданием:

3. Компания вызвала работника из отпуска

Сотрудник получил отпускные и ушел отдыхать. Через неделю компания вызвала работника из отпуска и пересчитала отпускные. Он вернул лишние отпускные за вычетом НДФЛ.

В 6-НДФЛ компания показывает доходы, которые получил сотрудник. Работник использовал только часть отпуска. В остальные дни он трудился, и компания начисляла за этот период зарплату.

В строку 020 раздела 1 заполните только отпускные за использованные дни отдыха. Суммы, которые вернул сотрудник, в расчете не показывайте. В строках 040 и 070 запишите начисленный и удержанный налог с этой части. Аналогично заполните доход и налог в строках 130 и 140 раздела 2.

Работник вернул отпускные за вычетом НДФЛ. Налог с этой части сотруднику не возвращайте. Если при выплате отпускных компания заплатила НДФЛ со всей суммы, она вправе уменьшить на переплату будущие платежи в бюджет.

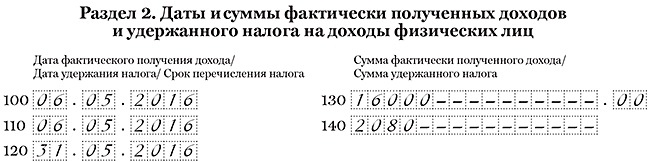

Сотрудник с 10 мая ушел в отпуск на 14 дней. Компания 6 мая выдала отпускные — 32 000 руб., удержала и перечислила НДФЛ — 4160 руб. (32 000 руб. × 13%). Через неделю компания отозвала сотрудника из отпуска. В итоге он использовал только половину дней отдыха — 7 дн. Доход в виде отпускных составил 16 000 руб. (32 000 руб.. 14 дн. × 7 дн.). НДФЛ — 2080 руб. (16 000 руб. × 13%). Сотрудник вернул половину отпускных, но за вычетом НДФЛ — 13 920 руб. (16 000 — 2080). Эту сумму компания не отражала в расчете 6-НДФЛ. На переплату — 2 080 руб. компания уменьшила будущие платежи по НДФЛ. Раздел 2 компания заполнила, как в образце 35.

Образец 35. Как заполнить отпускные, если сотрудник использовал только половину дней отдыха:

4. Компания выдала отпускные двумя частями

Сотрудник уходил в отпуск с 1-го числа следующего месяца. Компания рассчитала отпускные из известных выплат и перечислила за три дня до начала отдыха. После этого пересчитала и доплатила отпускные.

Компания не может точно определить средний заработок, если работник идет отдыхать с 1-го числа месяца. Ведь в расчет отпускных компания берет выплаты за 12 месяцев, предшествующих отдыху. А отпускные обязана выдать за три дня до начала отдыха (ст. 136 ТК РФ). Поэтому отпускные потребуется рассчитать дважды и доплатить уже в следующем месяце.

Доплата — это тоже отпускные. В такой ситуации срок для перечисления НДФЛ — последний день месяца, в котором компания выдала деньги (п. 6 ст. 226 НК РФ).

Также сроки оплаты налога будут отличаться, если компания задерживает отпускные. Например, часть выдает до отдыха, а остаток доплачивает в следующем месяце. НДФЛ потребуется удержать с каждой выплаты, а перечислить в последний день месяца, в котором работник получил деньги.

Средний заработок за один и тот же отдых компания покажет два раза в строках 100–140 раздела 2. А если отпускные она доплатила в следующем квартале, они попадут в расчет за девять месяцев.

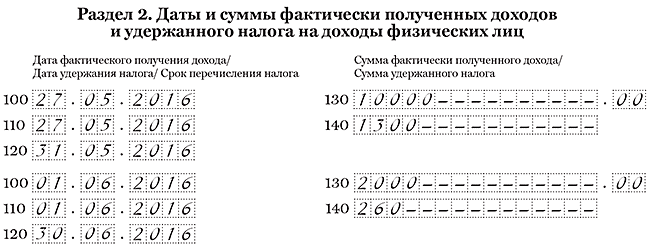

Сотрудник ушел отдыхать с 1 июня. Компания выдала отпускные 27 мая — 10 000 руб. НДФЛ — 1 300 руб. (10 000 руб. × 13%). 1 июня компания пересчитала отпускные и доплатила сотруднику 2000 руб. НДФЛ — 260 руб. (2000 руб. × 13%). Компания заполнила 6-НДФЛ, как в образце 36.

Образец 36. Как отразить отпускные, выданные двумя частями в течение квартала:

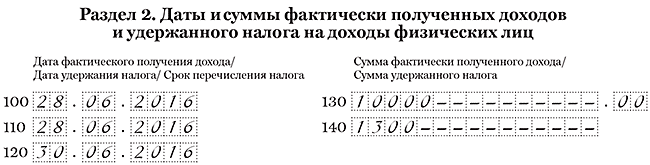

Сотрудник ушел отдыхать с 1 июля. Компания выдала отпускные 28 июня — 10 000 руб. Эту выплату компания отразила в разделе 2 расчета за полугодие, как в образце 37. 1 июля компания доплатила сотруднику 2 000 руб. Эту выплату компания отразит в расчете за девять месяцев.

Образец 37. Как отразить отпускные, которые компания доплатила в следующем квартале:

5. Компания выдает отпускные несколько раз за месяц

Почти все сотрудники берут по одному дню отпуска в месяц. Компания перечисляет отпускные несколько раз за месяц, а НДФЛ платит один раз — в конце месяца.

НДФЛ с отпускных компания вправе перечислять один раз в месяц. Крайний срок — последний день месяца, в котором компания перечисляла деньги сотрудникам (п. 6 ст. 226 НК РФ). Но дата получения дохода в виде отпускных — день их выдачи. На эту же дату надо удержать НДФЛ. Значит, по каждой выплате даты в строках 100 и 110 будут отличаться. Поэтому в разделе 2 заполняйте столько строк 100–140, сколько раз компания выдавала отпускные.

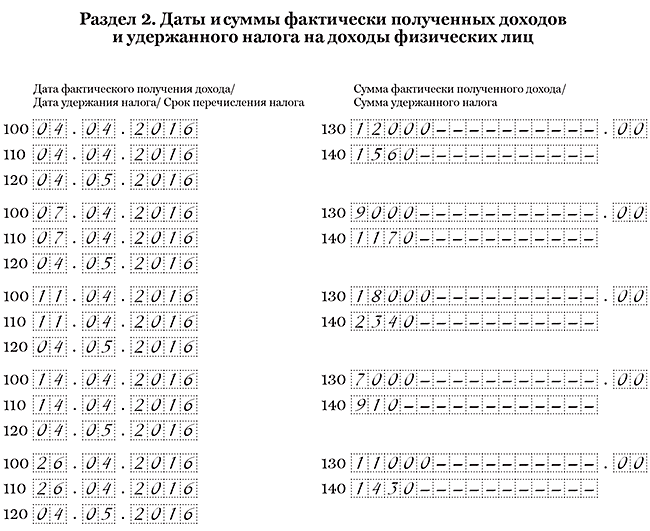

Сотрудники берут отпуск по одному дню в месяц. В апреле компания выдавала отпускные пять раз:

— 4 апреля — 12 000 руб., НДФЛ — 1 560 руб. (12 000 руб. × 13%);

— 7 апреля — 9 000 руб., НДФЛ — 1 170 руб. (9 000 руб. × 13%);

— 11 апреля — 18 000 руб., НДФЛ — 2 340 руб. (18 000 руб. × 13%);

— 14 апреля — 7 000 руб., НДФЛ — 910 руб. (7 000 руб. × 13%);

— 26 апреля — 11 000 руб., НДФЛ — 1 430 руб. (11 000 руб. × 13%).

Крайний срок перечисления НДФЛ — 30 апреля. Это выходной, поэтому перечислить НДФЛ можно не позднее 4 мая. Компания заполнила раздел 2, как в образце 38.

Образец 38. Как заполнить раздел 2, если компания несколько раз в месяц выдавала отпускные:

6. Компания выплачивает компенсацию за дополнительный отпуск

У директора и главбуха есть по четыре дополнительных дня отпуска. Иногда сотрудники берут вместо дополнительных дней компенсацию.

Сотрудники вправе получить денежную компенсацию взамен дополнительных дней отпуска (ст. 126 ТК РФ). Дата получения дохода по такой выплате — день, когда компания выдала деньги. В этот же день удержите НДФЛ. То есть в строках 100 и 110 компания запишет дату выплаты.

Крайний срок перечисления НДФЛ с отпускных — последний день месяца, в котором они выданы. Но компенсация дополнительных дней отпуска — это не отпускные. Крайний срок, когда можно перечислить налог с такой выплаты, — следующий рабочий день.

Директор имеет право на 4 дополнительных дня отпуска. Сотрудник написал заявление на замену дней отдыха денежной компенсацией. Компания выдала деньги 12 мая — 17 000 руб., в этот же день удержала НДФЛ — 2 210 руб. (17 000 руб. × 13%). Крайний срок перечисления налога — 13 мая. Компания заполнила раздел 2, как в образце 39.

Образец 39. Как заполнить в разделе 2 компенсацию дополнительных дней отпуска:

7. Отпуск переходит с одного месяца на другой

Компания выдала отпускные сотруднику в мае. Но дни отдыха приходятся на май и июнь.

Дата получения дохода в виде отпускных — день, когда компания выдала деньги (подп. 1 п. 1 ст. 223 НК РФ). На какие дни приходится отдых, значения не имеет. Поэтому заполняйте выплату в одном блоке срок 100–140. Компания удерживает НДФЛ с отпускных в день выдачи, поэтому в строке 110 запишите эту дату. В строке 120 поставьте крайний срок перечисления НДФЛ. Для отпускных это последний день месяца, в котором компания выдала деньги работнику (п. 6 ст. 226 НК РФ).

На примере. Компания 23 мая выдала сотруднику отпускные — 18 000 руб. В этот же день удержала НДФЛ — 2 340 руб. (18 000 руб. × 13%). Крайний срок перечисления НДФЛ — 31.05.2016. Отпуск приходится на 5 дней в мае — 28-31-го числа и 3 дня в июне — 1-3-го числа. Компания не делила отпускные между месяцами, а записала в одном блоке строк 100–140, как в образце 40.

Образец 40. Как заполнить отпускные, если отдых приходится на два месяца:

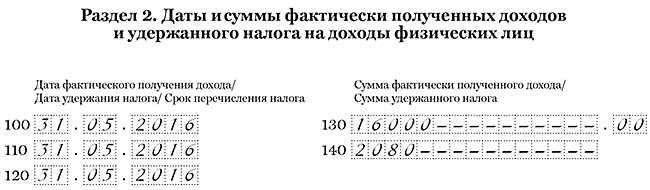

8. Компания выдает отпускные в последний день месяца

Сотрудник в июне идет в отпуск. Компания перечислила отпускные 31 мая.

Компания выдает отпускные за три календарных дня до начала отдыха. Для отпускных кодекс не устанавливает особую дату получения дохода. Такой датой считается день, когда компания выдала деньги сотруднику (подп. 1 п. 1 ст. 223 НК РФ).

По общему правилу перечислить НДФЛ со всех выплат можно на следующий день. Но для отпускных в НК РФ предусмотрена специальная дата перечисления НДФЛ. Заплатить налог надо не позднее последнего числа месяца, в котором компания выдала деньги сотруднику (п. 6 ст. 116 НК РФ). Поскольку компания выдала отпускные в последний день мая, в этот же день перечислите и НДФЛ.

Во всех трех строках 100, 110 и 120 раздела 2 расчета 6-НДФЛ за полугодие компания запишет одну и ту же дату — 31.05.2016.

Компания 31 мая выдала сотруднику отпускные — 16 000 руб. В этот же день удержала и перечислила НДФЛ — 2080 руб. (16 000 руб. × 13%). Расчет компания заполнила, как в образце 41.

Образец 41. Как заполнить отпускные, выданные в последний день месяца:

Налогоплательщик ПРО, 2017

Бесплатная юридическая помощь

Как заполнить в 6 ндфл отпускные с вычетом

При выплате из сумм отпускных был удержан подоходный налог по ставке 13%:

- 28000 х 13% = 3640 рублей;

- 14000 х 13% = 1820 рублей.

Подоходный налог в бюджет был перечислен 30/06/2017. В форме 6-НДФЛ, пример заполнения которой рассматривается, за полугодие эти операции должны отразится в первом и втором разделе:

- в разделе 1 отпускные включаются в строчки 020, 040 и 070;

- в разделе 2 заполняются строки 100-140 следующим образом:

100 16.06.17 130 28000 110 16.06.17 140 3640 120 30.06.17 100 30.06.17 130 14000 110 30.06.17 140 1820 120 30.06.17. Как отразить перерасчёт отпускных Бывают ситуации, когда отпуск оформляется в первых числах месяца. Выплата отпускных производится до начала отпуска, то есть в конце месяца, который предшествует месяцу начала отпуска. Как отразить выплату отпускных в 6-НДФЛ? Образец приведен ниже.

Как показать отпускные в 6-ндфл – практические примеры

Пример: отпускные в июне 2017 года Как правильно отразить отпускные в 6-НДФЛ в последнем месяце квартала, если последний день месяца — рабочий, рассмотрим на примере июня 2017 года. Дата получения дохода в виде отпускных — всегда день выплаты их сотруднику.

Дата удержания налога должна совпадать с днём выплаты дохода, так как доход (в данном случае отпускные) выплачивается за минусом подоходного налога. Отпускные выплатили в июне. Последний день перечисления НДФЛ в бюджет — 30 июня, это рабочий день.

- Иванову К.Ю. — 16/06/17 — 28000 рублей;

- Петрову В.В.

Отпускные: как отразить в 6-ндфл, образец заполнения

Во второй ситуации отпускные в разделе 2 отражаются отдельно, так как срок для уплаты налога с отпускных имеет крайний срок. Следовательно, при заполнении 6-НДФЛ по отпускным можно отметить следующее:

- в разделе 1 сумма отпускных включается в состав дохода по строчке 020;

- исчисленная сумма НДФЛ с отпускных включается в состав исчисленной суммы налога по строчке 040;

- в итоговую сумму уплаченного налога в строчке 070 начисленный НДФЛ включается, если перечислен в текущем отчетном периоде.

Пример 1.

Отпускные начислены и выплачены в одном квартале Допустим, Организация выплатила отпускные сотруднику 15 марта в размере 25 000 руб., удержан налог 13% в сумме 3 250 руб.

Как правильно отразить в форме 6-ндфл отпускные?

ФНС России от 14.10.2015 № ММВ-7-11/[email protected]) предусматривает отдельное заполнение строк 100—140 в отношении различных видов доходов, имеющих одну дату их фактического получения, но различные сроки перечисления НДФЛ. Вместе с тем порядок определения даты перечисления в бюджет НДФЛ, удержанного с отпускных, с 2016 года регулируется специальной нормой (абзац второй п.

6 ст. 226 НК РФ): при выплате таких доходов налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты. Это означает, что срок перечисления НДФЛ с доходов в виде отпускных определяют как последнее число месяца, в котором фактически произведена выплата отпускных.

Соответственно, именно эту дату нужно отразить по строке 120 раздела 2 формы 6-НДФЛ в отношении вида дохода «Суммы отпускных выплат».

Как в 6-ндфл отразить отпускные

| Видео (кликните для воспроизведения). |

В связи с тем, что положениями главы 23 НК РФ установлены различные сроки перечисления налога с доходов в виде отпускных выплат и в виде поощрительных (стимулирующих) выплат, отнесение данной единовременной выплаты к виду дохода «Суммы отпускных выплат» может повлечь некорректное заполнение строки 120 раздела 2 расчета 6-НДФЛ. При этом в разделе 2 формы 6-НДФЛ применительно к такому доходу отражают следующие даты:

-

по строке 100 раздела 2 «Дата фактического получения дохода» указывают день выплаты (перечисления) единовременной выплаты к отпуску (подп.

1 п. 1 ст. 223 НК РФ);

Заполнение 6-ндфл: отпускные выплаты

ТК РФ) до его начала. Заполнение 6-НДФЛ (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/[email protected]) производится на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного НДФЛ, содержащихся в регистрах налогового учета (п. 1 ст. 230 НК РФ). Формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налоговым агентом самостоятельно и должны содержать:

- сведения, позволяющие идентифицировать налогоплательщика;

- вид выплачиваемых налогоплательщику доходов и предоставленных налоговых вычетов, а также расходов и сумм, уменьшающих налоговую базу, в соответствии с кодами видов доходов (утв.

Заполняем форму 6-ндфл: отпускные выплаты

- больничные — в течение 10 календарных дней после получения от работника соответствующего документа и выплачивают вместе с ближайшей зарплатой (п. 1 ст. 15 закона РФ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ»).

При различиях в сроках начислений и выплат для отпускных и больничных существуют одинаковые правила для определения:

- даты признания дохода полученным для целей расчета НДФЛ – он соответствует дате выплаты дохода (подп. 1 п. 1 ст. 223 НК РФ);

- срока для уплаты НДФЛ – ей является последняя дата месяца, в котором сделаны выплаты (п. 6 ст. 226 НК РФ).

В части последнего срока отпускные и больничные отличаются от всех прочих доходов, НДФЛ с которых должен платиться не позже первого рабочего дня, наступающего за днем выплаты (п. 6 ст. 226 НК РФ).

Как отразить в форме 6-ндфл отпускные и больничный: пример

Из-за этой особенности в 6-НДФЛ отпускные и больничные в большинстве случаев будут показываться обособленно от иных выплат. Об особенностях учета в 6-НДФЛ авансов по зарплате читайте в статье «Как правильно отразить аванс в форме 6-НДФЛ (нюансы)?».

Отражение в 6-НДФЛ отпускных, выплачиваемых отдельно и вместе с зарплатой Как отразить отпускные в 6-НДФЛ? В большинстве случаев ситуации по НДФЛ с отпускных сводятся к 2 вариантам:

- отпускные выплачивают отдельно от зарплаты по мере начисления — тогда они показываются в отдельных строках раздела 2 формы 6-НДФЛ по двум причинам: имеет место свой срок выплаты дохода и особый срок оплаты НДФЛ с него;

- отпускные выплачивают вместе с зарплатой (например, при отпуске с последующим увольнением) — в этом случае их все равно надо показать в отдельных строках раздела 2 формы 6-НДФЛ, т. к.

НК РФ). Средний заработок, сохраняемый на период ежегодного отпуска, не является оплатой труда, поскольку период отпуска относится ко времени отдыха, то есть времени, в течение которого работник не выполняет никаких трудовых обязанностей (ст. 106, 107, 114, 139 ТК РФ). Поэтому дату фактического получения дохода при выплате сотруднику отпускных определяют на день его выплаты (пост.

Президиума ВАС РФ от 07.02.2012 № 11709/11; письма Минфина России от 26.01.2015 № 03-04-06/2187, от 06.06.2012 № 03-04-08/8-139, от 10.10.2007 № 03-04-06-01/349, ФНС России от 24.10.2013 № БС-4-11/190790). Удержание НДФЛ с отпускных также производят на дату их выплаты (п.

НК РФ). Соответственно, даты, отражаемые по строке 100 и по строке 110 раздела 2 формы 6-НДФЛ в отношении таких выплат, будут совпадать. ВАЖНО Пункт 4.2 порядка заполнения формы 6-НДФЛ (утв.

Заполнение формы 6-НДФЛ для работодателей с 2016 года

Форма 6-НДФЛ — это новая отчетность для работодателей, которая будет действовать с 2016 года. 6-НДФЛ — это расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом. Заполнять данный отчет нужно будет по итогам каждого квартала не позднее последнего числа месяца, следующего за отчетным периодом.

Расчет 6-НДФЛ утвержден Приказом ФНС России от 14 октября 2015 г. № ММВ-7-11/450@. Порядок заполнения данного отчета также содержится в приложении к указанному приказу.

В данной статье приведен образец заполнения 6-НДФЛ за 1 квартал 2016 года.

Расчет сдается в электронном виде, если численность работников более 25 человек, в противном случае расчет можно сдать и в рукописном виде. Если расчет заполняется вручную, то нужно использовать чернила синего или черного оттенка, недопустимы исправления, использование корректирующих средств, нельзя распечатывать расчет с двух сторон одного листа, нельзя листы скреплять, чтобы не повредить их.

Для каждой цифры или буквы заполняется отдельная клетка формы. Заполнять поля нужно слева направо. Пустые клетки заполняют прочерком «-«, если поле предназначено для указания суммы, то следует ставить «0».

Каждый лист должен быть пронумерован, нумерация начинается с 001, далее 002 и т.д.

Помимо квартальной отчетности работодатели по-прежнему должны сдавать годовые справки 2-НДФЛ, с 2016 года действует новая форма 2-НДФЛ, бланк и образец заполнения которой можно скачать здесь.

Сложные моменты в заполнении 6-НДФЛ:

Порядок заполнения формы 6-НДФЛ за 1 квартал 2016 года

Расчет состоит из первой страницы — титульного листа и двух разделов.

Заполнение первой страницы формы 6-НДФЛ:

- вверху пишется ИНН и КПП (для организаций) работодателя;

- номер корректировки — при первичной подаче расчета нужно ставить «000», если расчет корректировался, то при следующей подаче ставится «001», «002» и т.д. в зависимости от номера корректировки;

- период представления — при заполнении формы 6-НДФЛ за 1 квартал нужно ставить 21 (за полугодие — 31, за 9 месяцев — 33, за год — 34 — берется из Приложения №1 к указанному выше Приказу);

- налоговый период — ставятся 4 цифры года, за который подается расчет, в данном случае ставится «2016»;

- налоговые орган — код налогового органа, куда подается заполненная форма 6-НДФЛ;

- код места нахождения — берется из Приложения №2 к Приказу № ММВ-7-11/450@, например, при подаче расчета по месту постановки на учет организации нужно ставит «212»;

- налоговый агент — наименование организации (сокращенное согласно учредительным документам), ФИО ИП, являющегося работодателем (полностью);

- ОКТОМ — согласно общероссийскому классификатору;

- номер телефона — необходимо указать код города и номер телефона для связи с налоговым агентом;

- количество страниц расчета;

- количество приложенных документов.

В разделе «достоверность…» нужно указать, кто подает расчет 6-НДФЛ в налоговую, сам налоговый агент или его представитель.

Заполнение первого раздела формы 6-НДФЛ за 1 квартал 2016 года:

Отражается сумма дохода, выплаченного работникам суммарно за отчетный период, и соответствующий налог.

Если физическому лицу выплачивался доход, облагаемый разными ставками подоходного налога, то для каждой ставки нужно заполнять строки 020-050. Все данные приводятся суммарно по всем физическим лицам.

010 — ставка НДФЛ, которой облагается доход физического лица, для заработной платы это 13%;

020 — доход в первом квартал по всем работникам, в отношении которого применяется указанная ставка;

025 — доход в виде дивидендов за 1 квартал;

030 — сумма стандартных налоговых вычетов;

045 — НДФЛ с дивидендов;

050 — сумма авансовых платежей, уменьшающая налог к уплате.

В отношении каждой ставки НДФЛ заполняются указанные строки.

В строках 060 — 090 приводятся обобщенные сведения по всем ставкам.

60 — количество физических лиц, которые получили доход от данного работодателя;

70 — общий удержанный налог по всем ставкам за 1 квартал 2016 года;

080 — неудержанный налог за 1 квартал;

090 — возвращенный налог согласно ст.231 НК РФ

Заполнение второго раздела формы 6-НДФЛ:

100 — дата фактического получения дохода, указанного в строке 130;

110 — дата удержания налога с дохода, указанного в строке 130;

120 — дата, до которой нужно уплатить НДФЛ;

140 — удержанный НДФЛ в дату, указанную в строке 110.

В отношении каждого срока уплаты НДФЛ заполняются строки 100-140.

В отношении заработной платы датой фактического получения дохода признается последний день месяца, за который этот доход начислен. Дата удержания налога — непосредственно день выплаты заработной платы. Перечислить этот налог нужно не позднее дня, следующего за днем выплаты зарплаты.

Нужно ли отражать данные о зарплате и НДФЛ за декабрь 2015 года в расчете за 1 квартал 2016 года?

Если зарплата за декабрь 2015 года выплачивается в январе 2016 года, то в разделе 2 нужно указать дату получения дохода (31.12.2015 и соответствующую сумму — строки 100 и 130), дату удержания НДФЛ (день выплаты зарплаты, например, 12.01.2016 и соответствующую сумму — строки 110 и 140), дату перечисления налога (если зарплата выплачена 12.01.2016, то перечислить НДФЛ нужно не позднее 13.01.2016). При этом в разделе 1 данные за декабрь вносить не нужно. (Письмо ФНС России от 25.02.2016 № БС-4-11/3058@).

Нужно ли отражать данные об удержанном и перечисленном НДФЛ за март 2016 года в в расчете за 1 квартал 2016 год?

Если зарплата за март 2016 года выплачивается в апреле 2016 года, то во второй раздел сведения об удержанном и перечисленном НДФЛ за март (строки 110, 120, 140) вносить не нужно. Эти данные будут включены в расчет за полугодие 2016 года. При этом в первом разделе они отражаются.

Оформление 6-НДФЛ

Расчет форма 6-НДФЛ образец заполнения за 1 квартал — скачать.

Образец заполнения 6-НДФЛ за полугодие 2017 — скачать.

Советуем посмотреть видео, очень удачное объяснение — отпадут все вопросы в заполнении 6-НДФЛ

Не нашли в статье ответ на Ваш вопрос?

Получите инструкции, как решить именно Вашу проблему. Позвоните по телефону прямо сейчас:

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Санкт-Петербург — ПОЗВОНИТЬ

Задайте вопрос бесплатно здесь — если вы проживаете в другом регионе.

Как в 6-НДФЛ отразить отпускные в 2019 году

В данной статье – как в 2019 году отражать отпускные в расчете 6-НДФЛ с учетом последних разъяснений.

Правила и сроки по отпускным НК РФ

В общем случае для дохода в виде оплаты труда датой фактического получения дохода является последний день месяца, за который работнику начислен доход (п. 2 ст. 223 НК РФ).

Однако по отпускным эта дата определяется как день выплаты дохода (письмо Минфина России от 26.01.2015 № 03-04-06/2187). Напомним, что выплатить отпускные работодатель-налоговый агент обязан работнику не позднее 3 рабочих дней до начала отпуска (ст. 136 ТК РФ).

Дата удержания НДФЛ будет совпадать с датой выплаты дохода, ведь налоговый агент обязан удержать налог из доходов физлица при их фактической выплате (п. 4 ст. 226 НК РФ).

Срок перечисления НДФЛ с отпускных, т. е. крайняя дата, когда налоговый агент должен перечислить удержанный у физлица НДФЛ, — последний день месяца, в котором отпускные сотруднику были выданы.

Пример отражения отпускных в 6-НДФЛ в 2019 году

Отпускные показывайте в 6-НДФЛ за период, в котором они выплачены. Начисленные, но не выплаченные отпускные в расчет не включайте.

В разд. 1 укажите:

- в строке 020 – все отпускные, выплаченные в отчетном периоде, вместе с НДФЛ;

- в строках 040 и 070 – НДФЛ с выплаченных отпускных.

В разд. 2 покажите все отпускные, выплаченные в последнем квартале отчетного периода. Заполните отдельные блоки строк 100 – 140 для всех отпускных, выплаченных в один день, указав:

- в строках 100 и 110 – дату выплаты;

- в строке 120 – последний день месяца, в котором выплачены отпускные. Если это выходной, укажите первый рабочий день следующего месяца;

- в строке 130 – отпускные вместе с НДФЛ;

- в строке 140 – удержанный с отпускных налог.

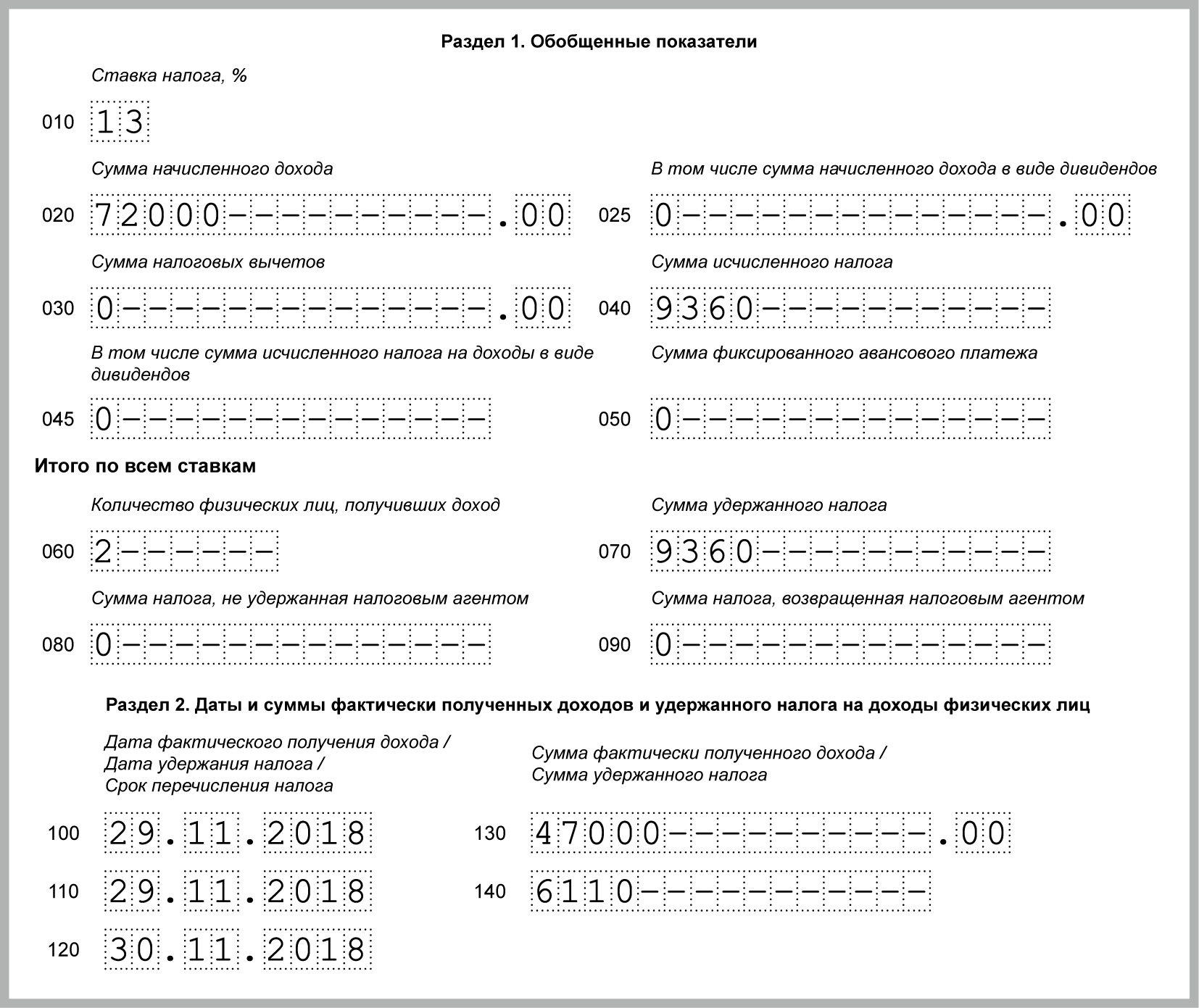

Пример:

В декабре в отпуске были два работника. У первого отпуск начался 3 декабря, у второго – 24 декабря. Отпускные выплачены:

29.11.2018 первому работнику – 47 000 руб. НДФЛ с них 6 110 руб.;

20.12.2018 второму работнику – 25 000 руб. НДФЛ с них 3 250 руб.

НДФЛ с этих отпускных перечислен в день их выплаты.

Общая сумма отпускных, выплаченных за 4 квартал, – 72 000 руб. (47 000 руб. + 25 000 руб.), НДФЛ с них 9 360 руб. (6 110 руб. + 3 250 руб.).

В 6-НДФЛ за 2018 г. отпускные отражены так:

Отпускные, выплаченные 20.12.2018, в разд. 2 6-НДФЛ за 2018 г. показывать не надо. Эти отпускные будут отражены в разд. 2 6-НДФЛ за 1 квартал 2019 г.

Источник: Главная книга

Правила отражения отпускных в неоднозначеных ситуациях

Выплатили отпускные уже после того, как сотрудник ушел отдыхать

- строка 100 – дата выплаты отпускных;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – последнее число месяца, в котором выплатили отпускные*;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога.

Выдать отпускные надо не позднее чем за три дня до ухода сотрудника в отпуск (ст. 136 ТК). Но даже если выдали деньги с опозданием, то дата дохода не меняется – это день фактической выдачи отпускных.

Если выплатили отпускные с опозданием, то сотруднику выдайте компенсацию – не менее 1/150 ставки ЦБ (ст. 236 ТК). Эта выплата не облагается НДФЛ, поэтому в расчете ее не отражайте

Выдали отпускные в последний день месяца

- строка 100 – дата выплаты отпускных;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – последнее число месяца, в котором выплатили отпускные*;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога.

Доход в виде отпускных признают на дату выплаты, а НДФЛ перечисляют в последний день месяца, в котором выдали деньги сотруднику (п. 6 ст. 226 НК, письмо Минфина от 28.03.2018 № 03-04-06/19804).

Выплатили отпускные по отпуску, который переходит с одного месяца на другой

- строка 100 – дата выплаты отпускных;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – последнее число месяца, в котором выплатили отпускные*;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога.

Сотрудник получает доход в виде отпускных в день выплаты денег (подп. 1 п. 1 ст. 223 НК). Неважно, на какие дни приходится сам отдых. Заполняйте выплату в одном блоке строк 100–140 в периоде, когда выдали отпускные.

Отпуск с последующим увольнением

- строка 100 – дата выплаты отпускных;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – последнее число месяца, в котором выплатили отпускные*;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога;

- строка 100 – последний рабочий день перед отпуском;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – следующий рабочий день после даты по строке 110;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

4 примера отражения отпускных в расчете 6-НДФЛ

При подготовке формы 6-НДФЛ бухгалтеры сталкиваются с трудностями, как отражать те или иные суммы НДФЛ, исчисленные и удержанные налоговым агентом. В статье рассмотрим, как правильно отразить отпускные выплаты в четырех различных ситуациях.

На основании профстандарта каждый специалист может наметить для себя конкретные направления повышения квалификации. Для этого достаточно пройти обучение в Школе Бухгалтера. Все наши курсы разработаны с учетом профстандарта «Бухгалтер».

Порядок заполнения расчета по форме 6-НДФЛ утвержден Приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450@.

В расчете 6-НДФЛ отпускные отражаются в том периоде, в котором они фактически выплачены.

В Письмах ФНС РФ от 12.02.2016 № БС-3-11/553@, от 24.03.2016 № БС-4-11/5106 указано, что при выплате доходов в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты. Начисленные, но не выплаченные отпускные, в расчет 6-НДФЛ не включаются. Согласно п. 1 ст. 223 НК РФ датой фактического получения дохода в виде отпускных является день их выплаты.

Дата перечисления НДФЛ с отпускных — это последнее число месяца, в котором они выплачены.

Порядок заполнения расчета 6-НДФЛ при выплате отпускных

- строка 020 — сумма отпускных, выплаченных в отчетном периоде (включая НДФЛ)

- строка 040 — начисленный НДФЛ с выплаченных отпускных, указанных по строке 020

- строка 070 — удержанный НДФЛ с выплаченных отпускных, указанных по строке 020

Отражается сумма отпускных, выплаченных в последнем квартале отчетного периода, на каждую дату выплаты отпускных.

- строка 100 — дата выплаты отпускных

- строка 110 — дата выплаты отпускных

- строка 120 — последний день месяца выплаты отпускных

- строка 130 — сумма отпускных (включая НДФЛ)

- строка 140 — сумма НДФЛ

Если последний день месяца выплаты отпускных (строка 120) приходится на выходной день, то указывается первый рабочий день следующего месяца (Письма ФНС РФ от 16.05.2016 № БС-4-11/8568@; от 01.08.2016 № БС-3-11/3504@; от 01.08.2016 № БС-4-11/13984@).

Пример (отпускные начислены и выплачены в одном квартале)

- 20 января 2017 — 25 000 рублей, НДФЛ — 3 250 рублей перечислен в день выплаты отпускных

- 20 марта 2017 — 30 000 рублей, НДФЛ — 3 900 рублей перечислен в день выплаты отпускных

- строка 020 — 55 000 (25 000 + 30 000)

- строка 040 — 7 150 (3 250 + 3 900)

- строка 070 — 7 150

- строка 100 — 20.01.2017

- строка 110 — 20.01.2017

- строка 120 — 31.01.2017

- строка 130 — 25 000

- строка 140 — 3 250

- строка 100 — 20.03.2017

- строка 110 — 20.03.2017

- строка 120 — 31.03.2017

- строка 130 — 30 000

- строка 140 — 3 900

Рекомендуем статьи в Школе бухгалтера:

Пример (отпускные начислены в одном квартале, выплачены — в следующем квартале)

Отпускные 30 000 рублей начислены 31 марта 2017 года, выплачены 4 апреля 2017 года, НДФЛ — 3 900 рублей перечислен в день выплаты отпускных. Указанные отпускные в расчете 6-НДФЛ за 1 квартал 2017 года не отражаются. Они отражаются в расчете 6-НДФЛ за полугодие 2017 года

- строка 020 — 30 000

- строка 040 — 3 900

- строка 070 — 3 900

- строка 100 — 04.04.2017

- строка 110 — 04.04.2017

- строка 120 — 30.04.2017

- строка 130 — 30 000

- строка 140 — 3 900

Пример (отпускные выплачены в декабре одного налогового периода, срок перечисления НДФЛ — в следующем налоговом периоде)

В Письме ФНС РФ от 05.04.2017 № БС-4-11/6420@ рассмотрена ситуация, при которой отпускные начислены и выплачены в одном налоговом периоде, а срок перечисления НДФЛ — в следующем налоговом периоде.

Отпускные 30 000 рублей выплачены 30 декабря 2016 года, НДФЛ — 3 900 рублей перечислен в день выплаты отпускных, начало отпуска и срок перечисления НДФЛ — 9 января 2017 года, так как 31.12.2016 — выходной день, следовательно, срок переносится на первый рабочий день — 09.01.2017.

Раздел 1 за 2016 год

- строка 020 — 30 000

- строка 040 — 3 900

- строка 070 — 3 900

Раздел 2 за 1 квартал 2017 года

- строка 100 — 30.12.2016

- строка 110 — 30.12.2016

- строка 120 — 09.01.2017

- строка 130 — 30 000

- строка 140 — 3 900

Пример (компенсация неиспользованного отпуска при увольнении)

Датой фактического получения дохода при выплате компенсации за неиспользованный отпуск при увольнении, является последний рабочий день. Поэтому компенсация за неиспользованный отпуск отражается в расчете 6-НДФЛ за период, на который приходится последний день работы (Письмо ФНС РФ от 11.05.2016 № БС-3-11/2094@).

| Видео (кликните для воспроизведения). |

24.03.2017 в день увольнения выплачена компенсация за неиспользованный отпуск 30 000 рублей, в том числе — НДФЛ 3 900 рублей.

- строка 020 — 30 000

- строка 040 — 3 900

- строка 070 — 3 900

- строка 100 — 24.03.2017

- строка 110 — 24.03.2017

- строка 120 — 31.03.2017

- строка 130 — 30 000

- строка 140 — 3 900

Источники

Маранц, Ю. В. Постатейный комментарий к Федеральному закону «О судебной системе Российской Федерации» / Ю.В. Маранц. — М.: Юстицинформ, 2014. — 120 c.

. Якушев, А. В. Теория государства и права (конспект лекций) / А.В. Якушев. — Москва: Огни, 2000. — 192 c.

Губина, И.Ю. Латинский словарь юридических терминов и выражений / ред. В.А. Минасова, И.Ю. Губина. — М.: Ростов н/Д: Феникс, 2017. — 320 c.- Настольная книга судебного пристава-исполнителя. — М.: БЕК, 2014. — 752 c.

- Правоведение. — Москва: Мир, 2008. — 319 c.

Доброго времени суток. Я 16 лет работаю юристом в частной компании в Москве. На основании своего опыта решил создать ресурс с наиболее точными ответами на часто встречающиеся в моей практике вопросами.

Все статьи тщательно собирались и оптимизировались, чтобы показать вам всю гибкость такой науки как юриспруденция.

Перед применением описанного — проконсультируйтесь с профессионалами .