Содержание

При какой зарплате дают ипотеку в Сбербанке

Ведущий банк РФ является лидером по выдаче ипотечных кредитов. Его жилищные программы пользуются популярностью среди россиян, которых привлекают более низкие ставки и разнообразие акционных предложений. В то же время банк придерживается жестких принципов при проверке претендентов на получение кредитных средств. Будущих заемщиков всегда интересует, при какой зарплате дают ипотеку в Сбербанке. Стоит уделить этому вопросу внимание, поскольку для большинства российских граждан получение жилищного кредита – единственный шанс купить долгожданное жилье.

Какая нужна зарплата для ипотеки в Сбербанке

Кредитное учреждение рассматривает каждую заявку на жилищный займ в индивидуальном порядке. Но при расчете кредитной суммы и ежемесячных платежей для всех заявителей действует общее правило – их ежемесячный доход должен в 2 раза превышать размер ежемесячного платежа по ипотеке. Самый оптимальный вариант, когда ежемесячные выплаты составляют 40% от дохода. При этом учитывается не только размер зарплаты, а сумма остатка после вычитания обязательных платежей: отчисления по остальным займам, алименты или другие обязательства.

Условия предоставления ипотеки в Сбербанке: возраст, зарплата

При подаче заявки на ипотеку потенциальный заемщик обязан предоставить информацию о своем финансовом положении и уровне платежеспособности. Следует отметить, что Сбербанк учитывает только официальные доходы, подтвержденные справкой 2-НДФЛ. Этот документ будет основанием для расчета кредитной суммы и ежемесячных платежей по задолженности.

По любой из ипотечных программ заемщику выдвигаются следующие требования для получения кредита:

-

возраст заявителя от 21 года, но не старше 55 лет для женщин и 60-65 лет для мужчин; погашение по кредитным выплатам должны завершиться до наступления 75 лет; максимальный срок кредитования – 30 лет; минимальный размер первоначального взноса – 20% от стоимости покупаемого жилья; в случае долевого участия кредитора в строительстве жилого объекта предоставляются скидки.

Минимальная зарплата

Претенденты на жилищный займ часто не видят разницы между требуемым банком минимальным доходом для получения кредита и доходом, который нужен для беспроблемной выплаты ипотеки. И очень часто считают это одним и тем же. Достаточный уровень заработка для погашения означает, что при любых жизненных неприятностях и материальных проблемах, которые могут возникнуть на протяжении действия договора, у вас будет возможность по-прежнему выполнять свои обязательства по нему.

Исходя из прожиточного минимума и цен на жилье, минимальная зарплата заемщика для одобрения ипотеки в Сбербанке составляет 40 тыс. руб. Но эта цифра условная. Стоит учитывать регион проживания: прожиточный минимум и цены на жилье в разных областях сильно отличаются. Зарплата остальных членов семьи при расчете кредитной суммы учитывается только тогда, когда они выступают созаемщиками.

Какие доходы заемщиков учитываются

Сейчас не редкость, когда выдаются ипотечные кредиты с платежами, составляющими более половины ежемесячного заработка клиента. Банк при оценке платежеспособности учитывает только «белую» зарплату, но в то же время полагает, что у заемщика могут быть и другие незадекларированные доходы.

«Белая» зарплата

Идеальный вариант – официальное трудоустройство с официальным заработком. Уже во время первого посещения кредитный специалист потребует документы для их подтверждения – справку по форме 2-НДФЛ (за последние полгода) и трудовую книжку. На основании их кредитор убеждается, что у заявителя есть стабильный и официальный заработок. Документы отправляются на проверку, а будущий заемщик проходит автоматический скоринг.

«Серая» зарплата

Последнее время Сбербанк ввел ипотечные программы, позволяющие оформить кредит без справок о доходах всего по двум документам – паспорта и другого удостоверения личности. Но у этого кредитования есть свои «минусы»:

-

процентная ставка будет выше базовой; первоначальный взнос – от 50%; кредитная история должна быть идеальной.

Как подтвердить свой доход

Расчет суммы ипотеки по доходу потенциального заемщика в Сбербанке ведется на основании официальных данных. Это справка 2-НДФЛ за последние 6 месяцев. Но имея высокую зарплату, не все заемщики могут предоставить такой документ. В этом случае можно предоставить справку по установленной банком форме. В справке указывается:

-

факт, что гражданин работает не менее полугода в данной компании (с указанием его должности); размер дохода; реквизиты компании и контакты для проверки информации службой безопасности банка.

Справка подтверждается «мокрой» печатью и подписью руководителя.

В случае дополнительного дохода банк не требует его документального подтверждения, но его можно указывать в заявке. Эти данные тоже будут проверяться.

Как банк оценивает доходы при ипотеке

Для оценки платежеспособности клиента в банке предусмотрена скоринговая система. Компьютерная программа обрабатывает заполненную претендентом анкету-завку и выставляет оценки в виде баллов. Автоматически отсеиваются те клиенты, которые не прошли по расчету платежеспособности или не прошли по возрасту и трудовому стажу. Более высокие баллы получают те, кто продемонстрировал в своей анкете хорошее финансовое состояние: наличие автомобиля, недвижимого имущества. Повышает оценку наличие высшего образования, трудоспособный возраст и большой трудовой стаж на основном месте работы.

Служба безопасности проверяет достоверность предоставленных документов о доходах, а также данные о работодателе.

Что делать, если не хватает доходов

Рассчитать ипотеку по зарплате в Сбербанке

Чтобы заявку приняли к рассмотрению, стоит заранее определиться, какой размер дохода учтет банк при выдаче средств. Для предварительных расчетов потребуется выбрать конкретную кредитную программу и просчитать величину ежемесячных платежей при имеющемся заработке. Расчеты удобно сделать при помощи онлайн-калькулятора, размещенного на сайте банковского учреждения. Но эти суммы имеют условный характер. Более точные цифры будут озвучены кредитным специалистом после учета всей полученной информации о самом клиенте.

Логичнее всего заявителю определиться с размером платежей, которые будут для него комфортными. Исходить можно из стоимости аренды жилья, которую семья тратит ежемесячно. И второй вариант – платеж, сопоставимый с суммой ежемесячных накоплений, которые семья откладывала раньше из своего семейного бюджета на первоначальный взнос.

Заключение

Перед подачей заявки на получение жилищного кредита будущий заемщик должен реально оценить собственные доходы, чтобы подобрать оптимальные условия для кредитования. Лучше заранее спрогнозировать ситуацию и учесть все ньюансы: при низкой зарплате стоит добиваться максимального срока кредитования. Ведь полученный отказ может стать препятствием для дальнейших попыток получить займ.

Какой должен быть доход для получения ипотеки?

Многих заемщиков интересует вопрос, какую сумму кредита можно получить, имея тот или иной уровень дохода. В каждом регионе проживания банки устанавливают свои критерии расчета максимально возможной суммы и платежа. Они зависят от совокупности сразу нескольких факторов, например, стабильности источников получения дохода, наличия иждивенцев, размера зарплаты, наличия иных обязательств. Наиболее предпочитаемым заемщиком для банка является клиент с высоким стабильным уровнем дохода, наличием положительной кредитной истории, отсутствием кредитных обязательств и проч.

Однако, на практике это довольно редкий тип заемщика, поэтому банки, чтобы выполнять свои планы по выдачам кредитных средств, иногда отступают от портрета «идеального заемщика» и принимают на обслуживание людей, которые хоть как-то соответствуют нужным параметрам. Рассмотрим подробнее, как доход может повлиять на размер ипотеки, какая должна быть зарплата (рассчитаем на примере), как будет учитываться доход супругов?

Влияние дохода на размер ипотеки.

Получаемый доход может влиять на размер кредитной суммы, вероятность ее одобрения, процентную ставку и вообще на возможность принятия заявки в банк. Клиентов с маленьким официальным доходом сейчас банки даже и не рассматривают, хотя в их числе бывают состоятельные люди, которые по каким-то причинам скрывают официальный доход, получая «серую зарплату», например, чтобы не платить налогов. Поэтому средний офисный работник с средней зарплатой для банка будет предпочтительнее, чем состоятельный бизнесмен с низким официальным доходом.

Банк может отказать клиенту в ипотеке, если его денежные поступления не будут соответствовать требованиям по финансовому обеспечению займа. В качестве дохода кредитор рассматривает:

- Суммы, указанные в справке 2НДФЛ. Именно они являются официальными и с них уплачивается налог. По статистике за последний год можно сделать вывод о возможной платежеспособности клиента и предварительно рассчитать сумму кредита.

- Доход по справке по форме банка. Некоторые банки принимают подобные справки в свободной форме наряду с официальными, поскольку иногда работник может получать з/п «в конверте», что не указывается в 2НДФЛ. Однако, крупные банки, такие как ВТБ, Сбербанк, уже перестают рассматривать заемщиков с подобными справками, поскольку именно среди таких возникает бОльшее количество неплательщиков.

- Пенсии. Поскольку на момент выплаты займа клиент должен оставаться все еще в трудоспособном возрасте, то официальным пенсионерам, которые вышли на отдых и не планируют больше работать, ипотека не светит. А вот пенсионеры, которые вышли по заслуге лет или на льготную пенсию (военные) вполне могут указать пенсию, как официальный стабильный источник дохода.

Стоит отметить, что алименты, стипендии, пособия в расчетах никак не будут участвовать, поскольку считаются нестабильными источниками дохода. Вы сами можете подать заявку на ипотеку и банк автоматически посчитает максимальный размер ипотеки и предложит лучшие условия:

Заявка на дешевую ипотеку

- Сумма ипотеки до 100 млн. рублей

- Срок до 25 лет

- Ставка от 11.2% годовых

- Первый взнос от 15%

- Ипотека молодым семьям и под материнский капитал

- Быстрое рассмотрение заявки и получение решения

- Профессиональный подход, помощь в оформлении документов

- Минимум волокиты и походов в банк

Учет доходов супругов при расчете ипотеки.

Супруги автоматически становятся созаемщиками по ипотечному кредиту, независимо от финансового положения. Другими словами, даже если муж/жена безработные, то они будут признаны созаемщиками. Такое можно встретить, когда один из супругов являются обеспеченными людьми или представителями бизнеса – дохода одного заемщика полностью хватает, чтобы обеспечивать выплаты, себя и семью.

Если дохода одного из супругов не хватает до нужной суммы кредита, то доход другого тоже будет учитываться в расчете. Например, при зп в 30 т.р. банк может одобрить только сумму в 1 млн.р. на 10 лет, а вот вместе со вторым супругом совокупный доход достигает 80 т.р. и им одобряют на 10 лет сумму в 2,5-3 млн.р.

Расчет максимальной суммы ипотеки по доходу.

Каждый банк использует свою методику расчета. Она зависит от уровня дохода клиента. Так, клиент с доходом в 30 т.р. по расчетам может платить в месяц не более 40% от з/п без ущемления собственных интересов, а вот клиент с доходом 100 т.р. может вполне спокойно отдавать до 60% заработка.

Примерная методика расчета будет следующая:

- 1 величина прожиточного минимума (ПМ) на себя

- 1 ПМ на каждого ребенка и неработающего супруга.

- 10% от лимита действующих кредитных карт.

- Сумма ежемесячных платежей по всем кредитам.

- Оплата ипотеки – не более 40% от з/п.

ПМ зависит от региона проживания и может меняться, например, в Москве он составляет 15 т.р., а в Марий Эл – 7 т.р.

Если у клиента есть действующая кредитка, независимо от того, пользуется он ей или нет, то автоматически система рассчитает ежемесячный платеж в размере 10% от ее лимита.

По всем действующим кредитам будет учтен ежемесячный платеж.

Рассмотрим ситуацию: у потенциального клиента доход составляет 50 т.р. , живет в подмосковье (ПМ — 9.т.р)Есть кредитка с лимитом на 150 т.р., двое детей и действующий кредит на 100 т.р. с ежемесячным платежом в 5 т.р.

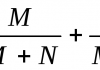

Максимальный размер платежа по ипотеке

Такого клиента банк не будет рассматривать в качестве ипотечного. Здесь клиент может закрыть кредитку и погасить кредит и вновь подать заявку. В данном случае нагрузка будет меньше. Либо в качестве созаемщика банк будет учитывать супруга с примерно таким же доходом.

Рассмотрим, какая должна быть з/п, чтобы получить 1 млн.р.

Если взять 1 млн.р. под 12% на 60 месяцев, то размер платежа примерно составит 24 т.р. С учетом ПМ, доход потенциального клиента должен составлять не менее 60 т.р. (без учета детей с условием, что платеж будет не более 40% от дохода). Как вариант, можно увеличить срок кредита до 10 лет, тогда платеж составит около 16 т.р., а вероятность одобрения будет больше.

Если взять 2 млн.р. на 10 лет под 12%, то платеж будет составлять примерно 30 т.р. Уровень дохода не должен быть менее 75 т.р.

Таким образом, с учетом разного подхода к методике расчета, в одном банке могут отказать в оформлении ипотеки, а в другом с радостью ее одобрить на бОльшую сумму. К сожалению, кредиторы не раскрывают свой способ расчета, поэтому, получив отказ даже с отличной кредитной историей и высоким уровнем доходам, не стоит сразу отчаиваться. Можно обратиться в другой банк и получить там еще бОльшую сумму.

Вам была полезна эта статья? Поделитесь своим мнением с другими

Какая нужна зарплата для оформления ипотеки в Сбербанке?

Процесс получения жилищного займа

Предварительное решение по заявке на оформление ипотеки в Сбербанке выносится на основе кредитоспособности клиента (уровне зарплаты). Ее определяют по документам, которые предъявляются заемщиком. Банковскому сотруднику необходимо показать заверенную копию трудовой книжки и бланк 2-НДФЛ с официальными доходами за 6-12 месяцев.

Для чего нужны эти документы? Банк должен убедиться, что клиент трудоустроен официально и имеет регулярный доход, достаточный для осуществления ежемесячных платежей по кредиту. С каждого документа специалист снимает копии и отправляет «дело» на скоринговую проверку. Программа определит кредитную историю гражданина, подсчитает уровень его доходов и выдаст одобрение по запросу. После этого клиент получит sms-сообщение на телефон, а чуть позже ему позвонит менеджер отделения, где будут выдавать ипотеку.

Рассматривая заявку, сотрудник банка выполняет расчет доходов и выплат на калькуляторе. При этом важно соблюдать правило: выплаты по займам не должны превышать более 40-50% от ежемесячного дохода. Например, при официальном доходе в 20000 рублей сумма обязательств не должна превышать 10000, а при зарплате в 40000 – ее половину, т.е. 20000 рублей.

Выполним расчет подробнее:

Если сумма ипотечного займа составит 2 млн. рублей, срок его выплаты – 15 лет, а ставка 10-11% в год, каждый месяц необходимо вносить не менее 15000-20000 рублей. Подробный расчет можно выполнить на калькуляторе.

При покупке жилья по ипотечной программе первостепенное значение имеет стоимость объекта. Именно на основании рыночной цены квартиры рассчитывают первый взнос и его соответствие уровню дохода. Если регулярный платеж не превышает половины зарплаты, заявку одобрят без проблем. При низком заработке банк предложит уменьшенную сумму, которую позволит выдать программа.

Какой зарплаты достаточно для ипотеки

За последний год требования к ипотечным заемщикам не изменились: чтобы успешно оформить кредит, необходим доход в 30000-40000 рублей. При расчете ежемесячного платежа от зарплаты вычтут другие кредитные обязательства и алименты, если производится их выплата.

Самый популярный банк страны – Сбербанк России учитывает только официальную зарплату, которую клиент смог подтвердить справкой 2-НДФЛ. В случае предоставления справки по форме банка вероятность одобрения заявки существенно ниже. В то время как Сбербанк отказывается принимать что-либо, кроме 2-НДФЛ, другие кредитные организации учитывают:

- доходы, которые приносит совместительство;

- дивиденды по акциям, доходы с открытых депозитов;

- плату квартирантов за аренду недвижимого имущества;

- страховые выплаты по полисам и пр.

Не забывайте, что чем меньше срок выплаты ипотеке, тем больше денег вы должны получать каждый месяц. Если заработок ограничен или нестабилен, подавайте заявку на максимальный срок и выплачивайте долги досрочно.

Для жителей Московской области минимальная зарплата не ограничена, однако выделен прожиточный минимум. Он составляет 15000 рублей на каждого члена семьи. Таким образом, получатель зарплаты в 80000 рублей не может ежемесячно выплачивать более 40000, тогда как комфортный уровень платежа главы семьи из 4 человек не превышает 20000 рублей.

Что делать в том случае, если доходов не хватает

О чем стоит помнить перед подачей заявления на ипотеку

Причины отказа по ипотеке не всегда кроются в низкой платежеспособности. Высокий уровень официального дохода – это приоритетный фактор, но не единственный. Банковский эксперт оценит чистоту кредитной истории основного заемщика и поручителей.

Любые просрочки поручителей по предыдущим займам могут негативно сказаться на решении кредитного эксперта. В этой ситуации воспользуйтесь услугами финансовых организаций по восстановлению рейтинга. Как это сделать, читайте здесь.

Получатель ипотеки должен иметь рабочий стаж по трудовой книжке более 1 года, причем проработать на последнюю компанию не менее полугода. Исключение – участники зарплатного проекта, которым достаточно пройти испытательный срок.

Заявку на выдачу кредита могут подать граждане РФ 21-65 лет, официально зарегистрированные на территории страны. Приобретаемый объект недвижимости должен соответствовать требованиям банка.

Какая должна быть зарплата для ипотеки

При рассмотрении анкеты на выдачу ипотеки банк в первую очередь оценивает платежеспособность заемщика, чтобы свести к минимуму свои риски. Тем не менее, далеко не все имеют высокий уровень дохода, который позволит вносить платежи по ипотеке, учитывая при этом цены на недвижимое имущество. Но все же вопрос, с какой зарплатой можно взять ипотеку для многих потенциальных заемщиков остается актуальным, рассмотрим его.

Требования к уровню дохода

По закону о «Ипотеке» требований к доходу заемщика нет, то есть решение о выдаче кредита тому или иному заемщику принимает коммерческий банк единолично. Соответственно, в каждом банке это зависит только от внутреннего регламента. Зачастую банки в принципе не устанавливают нижнего предела, потому что суммы и сроки ипотечного кредита сильно разнятся, а значит здесь все строго индивидуально.

В нашей стране действует такое понятие как минимальный размер оплаты труда, ниже этого установленного предела работник получить зарплату не может. Но если учитывать, что МРОТ в среднем по РФ не превышает 7 тысяч рублей, в данном случае об ипотечном кредите речи быть не может, потому что данная сумма даже не достигает прожиточного минимума. Но все же стоит отталкиваться от того, что большинство из нас имеет доход гораздо больше установленного МРОТ.

Видео удалено.

Видео (кликните для воспроизведения). Обратите внимание, что банки сами рассчитывают максимальную сумму для каждого заемщика таким образом, чтобы она не превышала 40% от размера ежемесячного платежа.

Произведем простой расчет ипотеки по зарплате, например, если у вас заработная плата 30 тысяч рублей, то 40% от нее это всего лишь 12 тысяч рублей. Если воспользоваться кредитным калькулятором, то с таким доходом вы можете позволить себе ипотечный кредит на сумму 1100000 рублей, сроком на 30 лет под ставку 13% в год, или 1 млн 200 тысяч рублей на тот же срок со ставкой 12% в год, или 1 млн 400 тысяч рублей под 10% в год. За эту сумму купить жилье конечно можно, правда, в провинциальном городке, а если хотите купить жилье в городе, то вам потребуется не менее 3 млн рублей, а для этого нужна зарплата от 80 тысяч рублей и выше.

Стоит также учитывать, что при принятии решения банк учитывает не только доход заемщика – а совокупный доход семьи, если она есть. Доход обоих супругов суммируется, причем не только заработная плата, но и другие выплаты, в том числе пенсии, пособия и другой доход, который можно подтвердить документами.

Что учитывает банк при принятии решения о выдаче ипотечного кредита

Несомненно, что заработная плата заемщика играет ключевую роль, но для кредитора есть несколько факторов, которые существенно влияют на его решение. Это кредитная история, возраст, место работы, должность, трудовой стаж, семейное положение и многое другое. Но и это не все, банк учитывает не только заработок, заемщика, но и его расходы. К ним относятся платежи по другим кредитам, алиментам, исполнительным листам и многое другое, все эти расходы вычитаются из дохода, а от оставшейся суммы вычитаются еще 40%, которые могут быть направлены на выплату ипотечного кредита.

Еще один фактор – зарплата для ипотеки должна быть стабильной, поэтому банк проверяет не только справку о заработной плате, но и трудовую книжку. Большее доверие кредитор оказывает заемщикам, которые стабильно работают длительное время на одном предприятии. Кстати, если в период трудовой деятельности потенциальный заемщик был понижен в должности – это негативно скажется на решении банка.

Банк просит предоставить справку о заработной плате только за шесть месяцев, чтобы рассчитать средних доход за один год. Если в справке указана крупная выплата, например, премия или отпускные, то общая сумма дохода за период умножается на понижающий коэффициент, чтобы воспроизвести реальный ежемесячный доход заемщика.

Заемщики, работающие вахтовым методом и получающие заработок нестабильно, а за фактически отработанный период , или работа носит сезонный характер, то ему могут оформить ипотеку, только доход в данном случае делится пополам.

Кстати, банк обращает внимание на организацию, в которой работает потенциальный заемщик, если это крупное предприятие, то это для кредитора большой плюс. А вот работникам малых фирм оформить крупный займ будет намного сложнее, служба безопасности банка будет проверять не только работника, но работодателя.

Если зарплаты не хватает

Может случиться так, что собственного дохода или совокупного дохода семьи не хватает даже на самое скромное жилье, а необходимость в нем встает довольно остро. Что делать? Здесь банки создают для заемщика все условия и позволяют привлечь созаемщиков, доход которых также будет приниматься во внимание. Но здесь вы берете на себя большую ответственность, ведь если вы самостоятельно не сможете погасить кредит, то банк будет требовать вполне справедливо оплаты с созаемщика.

Какая должна быть зарплата, чтобы взять ипотеку зависит во многом от жилья, которое вы хотите приобрести, при низком уровне дохода рассчитывать на лучшие варианты не приходится. Разумнее выбрать тот вариант, который, с одной стороны, подходит под ипотеку по условиям банка, а с другой, имеет минимальную стоимость. Разумнее купить квартиру в ипотеку низкой стоимости с минимальной площадью, при этом оформить займ на минимально возможный срок, потом ее можно продать и использовать вырученные средства для первоначального взноса для покупки нового более комфортного жилья.

Другой вариант поменять место работы или найти дополнительный источник дохода. Только стоит учитывать, что банк оценивает платежеспособность клиента на основании справок по форме 2-НДФЛ, поэтому дополнительный заработок должен быть официальным.

Какая должна быть зарплата для оформления ипотеки в Сбербанке

После принятия решения об оформления ипотеки, многие обращаются в самый крупный банк, и, конечно, интересуются вопросом, при какой зарплате дают ипотеку в Сбербанке. Для начала обратите внимание, что здесь довольно низкий процент от 10,4% для покупки жилья в строящемся доме, на вторичном рынке ставки чуть больше, но все равно довольно доступные и приемлемые.

У Сбербанка тот же принцип оценки платежеспособности клиента, что и в других банках, то есть кредитор проводит тщательные проверки по каждой анкете. На вопрос, сколько должна быть зарплата, чтобы взять ипотеку в Сбербанке – это не имеет большого значения, главное, чтобы оплата ежемесячного платежа не превышала 40% от дохода, как в принципе и везде.

Обратите внимание, что банк выдает ипотечный кредит по двум документам без справок о зарплате, если клиент имеет первоначальный взнос не менее 50% от стоимости объекта.

Если подвести итог, то каждое отдельное заявление банк рассматривает индивидуально. И здесь важно опираться не только на решения банка, потому что кредитор при данном виде кредитования не рискует средствами, а вот заемщик должен разумно оценивать свои материальные возможности по возврату заемных средств.

Какой должен быть доход для получения ипотеки?

Какая должна быть зарплата для ипотеки, чтобы банк одобрил кредит? Попробуем вместе разобраться в этом вопросе.

Какой доход учитывают банки?

При рассмотрении заявления соискателя ипотечного кредита все банковские организации акцентируют внимание на пунктах «трудовая занятость» и «уровень доходов». Одно из главных требований банка к потенциальному заёмщику — предоставить справку с места работы.

Большинство банков при подсчёте дохода учитывает все виды заработка граждан, которые подтверждаются справками, выписками или иными документами.

Иногда бывает, что в справке 2-НДФЛ указана зарплата в размере 15 000 рублей, в то время как совокупный доход семьи составляет 120 000 рублей. Именно поэтому почти все банки, даже крупные (например, Сбербанк, ВТБ 24) учитывают серый, т.е. неофициальный доход.

Однако в первую очередь в расчёт берётся официальный заработок, а дополнительный заработок уже будет служить дальнейшим бонусом для соискателя кредита.

- Зарплата с основного места работы по трудовой книжке или контракту;

- Доходы от деятельности в ИП;

- Пенсионное пособие (для пенсионеров).

Неработающим пенсионерам, инвалидам оформляют ипотеку только несколько банков. К примеру, Сбербанк и Транскапиталбанк проявляют лояльность к данной категории граждан: здесь можно получить ипотеку до 75 лет.

Дополнительно к основному заработку банки учитывают:

- Заработок от труда по совместительству.

- Доход от сдачи в наём любой недвижимости, зафиксированный документально.

- Доход от любой деятельности, приносящей стабильную прибыль.

Как нужно подтвердить имеющийся доход?

Подтверждающим документом служит справка о зарплате 2-НДФЛ с основного места трудоустройства либо справка по форме банка, если доход «серый».

Дополнительные виды доходов могут быть подтверждены:

- договором найма;

- выписками с банковских счетов;

- записями в трудовой книжке;

- налоговой декларацией (для юрлиц и индивидуальных предпринимателей).

С какой зарплатой можно взять ипотеку?

Чем больше доход соискателя, тем выше его шансы получить заём по оптимальной процентной ставке и в соответствии со своими запросами. Низкий заработок, скорее всего, послужит поводом к отказу в оформлении ипотеки со стороны банка.

Назвать минимальную зарплату для ипотеки сложно, но рассчитать, какой она должна быть в конкретном случае можно, исходя из соотношения доход-расход. В основном считается, что на погашение долговых обязательств из зарплаты должно уходить не более 40%.

Однако требование к данному соотношению в каждом банке своё; выделим 3 основные:

- 40/60 – соотношение, позволяющее реально оценить платёжеспособность соискателя, дающее возможность претендовать ему на оформление ипотеки, хотя существенно нагружает семейный бюджет.

- 50/50 – самое оптимальное соотношение доходной и расходной частей, которое поддерживается большёй частью банков.

- 60/40 – жёсткое требование, согласно которому после внесения ежемесячного платежа в семье заёмщика должно оставаться не менее 60% дохода для личного пользования. Данный вариант самый безопасный для обеих сторон, но при этом не позволяет рассчитывать на большой размер займа.

На сайтах всех банков имеется кредитный калькулятор, позволяющий рассчитать:

- предельно возможный размер займа;

- сумму ежемесячного платежа;

- переплату.

При этом расчёт можно производить:

- по сумме кредита;

- по стоимости жилья;

- по доходу;

- с учётом и без учёта первоначального взноса;

- с учётом способа погашения.

К примеру, в небольшом российском городе квартиру можно купить за 500 000 рублей. Если оформить ипотечный кредит на 10 лет при ставке в 10%, то ежемесячно нужно будет вносить в счёт уплаты задолженности 6608 рублей. При соотношении 50/50 размер зарплаты должен составлять не менее 13 000 рублей.

Как получить ипотечный кредит при низкой зарплате?

Если собственного дохода соискателя не хватает для получения ипотеки, то банк можно предложить один из следующих вариантов:

- предоставить подтверждение дополнительных доходов (депозиты, ценные бумаги и др.);

- найти созаёмщиков (до 3 человек), доходы которых будут учтены;

- предложить в залог недвижимость.

При какой зарплате дают ипотеку в Сбербанке?

При этом с зарплаты вычитаются ежемесячные отчисления по кредитным, алиментным и другим обязательствам (если они есть у соискателя).

Потенциальный заёмщик может предоставить Сбербанку:

- Справку о сумме заработка (по форме 2-НДФЛ или по форме госучреждения), содержащую сведения о должности, зарплате работника, его трудовой деятельности в организации.

- Подтверждение пенсионных и других доходов.

- Налоговую декларацию (для ИП) за 1-2 налоговых года.

- Копию договора о сдаче в аренду недвижимости или декларацию по форме 3-НДФЛ.

- Копию других документов, подтверждающих доход.

Когда рассчитывается ипотека, сотрудники Сбербанка в качестве дополнительных денежных доходов также учитывают ежемесячные выплаты по пособиям.

Причём для подтверждения такого дохода достаточно указания в сведениях анкеты. Кредитный менеджер созвонится по указанным контактным данным и проверит достоверность сведений. Иногда учитывается только положительная кредитная история заёмщика.

Не могут быть учтены в качестве источника дохода в Сбербанке:

- купонные доходы;

- выплаты по страховкам;

- доходы от акций АО и от участия в деятельности ООО;

- вырученные от реализации недвижимости или купли-продажи ценных бумаг средства;

- выигрыш в казино или лотерее;

- взысканные в пользу заёмщика штрафы и неустойки;

- алименты и стипендии;

- премии и вознаграждения, полученные вне места работы.

При расчёте суммы кредита Сбербанк учитывает количество иждивенцев заёмщика – несовершеннолетних детей или немощных родителей, находящихся на его попечении. Банк может отказать в ипотечном займе лицам, имеющим несколько непогашенных кредитов или долги по алиментным обязательствам.

При каждом оформлении ипотечного займа взносы рассчитываются индивидуально и зависят от продолжительности кредита, суммы первоначального взноса, стоимости залога, доходов клиента и ряда других факторов. Примерно подсчитать их можно, воспользовавшись кредитным калькулятором на сайте Сбербанка в разделе с выбранным ипотечным продуктом.

Другой вариант расчёта связан с размером ежемесячного платежа, который нужно умножить на 2; затем к полученной сумме необходимо прибавить ещё несколько тысяч, и вы получите минимальную зарплату, необходимую для получения ипотеки в Сбербанке. Так, например, при ежемесячных платежах в 20 000 рублей не стоит планировать ипотеку с зарплатой, составляющей менее 40 000 рублей в месяц.

Итак, какой доход должен быть для получения ипотеки? Однозначно ответить на этот вопрос нельзя. Минимальная зарплата для ипотеки рассчитывается в каждом случае индивидуально и зависит от ряда факторов, которые представлены выше в статье.

Какой должен быть доход для получения ипотеки

Каждый потенциальный заемщик по ипотечному кредиту основательно подходит к данному вопросу, ведь отношения с банком будут долгосрочными и как кредитор, так и заемщик должны быть уверены в одном – что на протяжении срока действия кредитного договора дохода клиента будет достаточно для выплаты ипотечного кредита. Банки в свою очередь, ответственно проверяют каждого своего потенциального кредитного партнера, чтобы в будущем избежать риска невозврата заемных средств. Одним из ключевых факторов, влияющих на выдачу заемных средств, является заработная плата заемщика, чем она выше, тем проще и доступнее для него ипотечное кредитование. Но все же не все банковские клиенты имеют высокий заработок и именно их будет волновать такой вопрос, какая должна быть зарплата, чтобы взять ипотеку, попробуем на него ответить.

Как банки проверяют платежеспособность клиента

Как банки принимают решение о выдаче кредита остается тайной для заемщиков, потому что такая информация не подлежит разглашению. Даже рядовые банковские сотрудники не могут адекватно ответить на такой вопрос. Однако, практически все понимают, что решающую роль в выдаче заемных средств играет оценка скрининговой системы. То есть, это специализированная программа, которая анализирует данные заемщика и присваивает ему определенный балл, он будет оценивать его кредитоспособность на весь срок кредитования.

Однако, когда речь идет об ипотечном кредитовании, то кредиторы несколько иначе подходит к оценке своих клиентов. Здесь все документы проверяются вручную. То есть, специализированная служба банка проводит оценку документов заемщика и проверяет оставленные им данные. В анкете заемщик указывает контакт своего работодателя, близких родственников и прочих лиц, которые могут подтвердить его финансовую состоятельность, служба безопасности проверяет абсолютно все контакты.

Также банк оценивает достоверность представленных документов, чтобы исключить факта мошенничества. Например, если клиент пытается оформить денежный займ по чужому паспорту или по поддельной справке о заработной плате. Одним словом можно сказать, что личность каждого потенциального банковского клиента проверяется с особой тщательностью, в расчет берется абсолютно все, как оценка скоринговой системы, так и проверка подлинности документов, именно поэтому сроки рассмотрения заявок могут быть значительными вплоть до нескольких недель.

Чтобы заемщику подтвердить свою финансовую состоятельность нужно предоставить все документы. В первую очередь – это документы, подтверждающие его платежеспособность, ведь кредитор перед тем, как выдать заемные средства должен точно знать, какая зарплата у заемщика и будет ли ее достаточно для погашения ипотечного займа. В качестве документов подходит справка по форме 2-НДФЛ, справка по форме банка, документы, подтверждающие дополнительный заработок клиента, назначении пенсионных выплат, алиментов и прочих источников дохода.

Обратите внимание, что наряду с документами, подтверждающими доход обязательно нужно подтвердить свою трудовую занятость, актуальный список документов можно уточнить в банке, где вы планируете брать ипотечный кредит.

Как банк рассчитывает максимальную сумму кредита

Итак, после того как, все документы заемщика будут рассмотрены, банк вынесет положительное или отрицательное решение по заявке. Второстепенная задача кредиторов будет рассчитать максимальную сумму кредита для каждого заемщика отдельно, ведь размер займа должен полностью соответствовать доходу клиента, причем таким образом, чтобы заработка хватало для оплаты кредита в полном объеме и при этом у клиента оставались деньги на повседневные нужды.

Многие ошибочно полагают, что максимальная сумма кредита составляет 30, 40, 50, 60 или 70 процентов от дохода клиента. Однако, это большое заблуждение, ведь максимальная сумма кредита – это определенная часть от дохода клиента, которая остается за вычетом расходов. Чтобы максимально точно понять, как банк рассчитывает максимальную сумму кредита, рассмотрим простой пример. Заработок заемщика составляет 50000 рублей в месяц, с таким доходом он планирует взять ипотечный кредит, значит, банк будет из этих 50000 вычитать основные расходы заемщика, а к ним относятся:

- выплаты по другим кредитам;

- оплата за коммунальные услуги;

- алименты;

- обучение;

- другие обязательные выплаты.

Оставшаяся сумма – это и есть база для расчета максимальной суммы кредита. Допустим, в нашем примере в общей сложности, клиент оплачивает из своей зарплаты 10000 рублей за другие нужды, соответственно, для него база для расчета максимальной суммы кредита составит 40000 рублей.

Важно, что расчеты произведены исключительно для ознакомления. Кроме всего прочего, банки в расчет берут не доход заявителя, а совокупный доход все его семье, ровно также как и вычитают все расходы.

У каждого банка своя политика выдачи ипотечных кредитов, например, максимальная сумма кредита может составлять 40, 50 или 60% от заработка соискателя, а именно от того дохода, который остается после вычета расходов. В каком именно банке, какой процент определить практически невозможно, потому что такая информация скрыта для клиентов, однако, большинство кредитно-финансовых организаций придерживается соотношения 50 на 50. То есть, половину дохода можно направить на выплату ипотечного кредита, это оптимальный и конкурентоспособный расчет.

Если взять за основу соотношения 40 на 60, где 40% дохода могут быть направлена на выплату ипотечного кредита, то сумма займа будет маленькой и ее будет явно недостаточно для покупки недвижимости. А если ипотечный кредит будет отнимать 60% от заработка заемщика, то у банка есть большой риск невозврата заемных средств.

Можно пойти другим путем, например, чтобы выяснить какой должен быть доход для получения ипотеки в Сбербанке можно открыть ресурс банка в интернете и произвести расчет с помощью калькулятора. Здесь вы можете предварительно рассчитать сумму займа в зависимости от стоимости объекта недвижимости, который вы хотели бы приобрести в собственность. Вы рассчитаете сумму ежемесячного платежа и самостоятельно можете адекватно оценить свои шансы на получение заемных средств. Аналогичным образом можно рассчитать ипотеку в другом коммерческом банке с помощью онлайн-калькулятора. Кстати, в некоторых банках можно рассчитать размер займа в зависимости от заработка клиента. При расчете стоит все же ориентироваться на среднее соотношение 50 на 50.

Роль созаемщиков

Итак, с какой зарплатой можно взять ипотеку, на самом деле вопрос весьма неоднозначный, потому что, так или иначе, практически все могут рассчитывать на жилищное кредитование в коммерческих организациях. Ведь банки идут навстречу заемщикам и позволяют им привлекать созаемщиков, которые, в свою очередь, будет нести солидарную ответственность за выплату ипотечного кредита.

Такая проблема, как низкий уровень дохода знакома гражданам нашей страны во всех ее субъектах, учитывая высокую стоимость объектов недвижимости и низкий уровень зарплаты приобрести жилье было бы невозможно без банковского кредитования. Но кредитно-финансовые организации выдают денежные средства с целью получения прибыли, а низкий уровень дохода заемщиков может привести к тому, что брать ипотечные кредиты заемщики не смогут постольку, поскольку заработная плата не позволит им его выплатить. Кредиторы заинтересованы в привлечение клиентов и позволяют им привлекать созаемщиков, заработная плата которых будет учитываться при расчете ипотечного займа.

Стоит также сказать о том, что в качестве созаемщиков могут выступать родственники и друзья банковского клиента, в частности, супруг или супруга, родители или дети, и прочее и лица способные подтвердить свой заработок документально. Также нельзя забывать о том, что созаемщик имеет право на приобретенные квадратные метры в соответствии с договором кредитования, так как он несет солидарную ответственность за выплату заемных средств. То есть, если основной заемщик перестает платить по кредиту, созаемщик обязан это сделать для него.

Как увеличить шансы на выдачу ипотечного кредита

Важный фактор, который должен учесть потенциальный заемщик – это то, что банк выдает кредиты на разные сроки, соответственно, если вы не обладаете высоким уровнем дохода, то для вас единственный выход из положения будет увеличить срок кредитования. Ведь при расчете максимальной суммы кредита банк должен всегда учитывать итоговый срок действия кредитного договора. Если по каким-то обстоятельствам срок вас не устраивает, то вы всегда можете оплатить кредит досрочно, если у вас появятся на это свободные средства. Поэтому в вопросе ипотечного кредитования длительный срок, по сути, ничего не решает.

Второй важный момент, который должен учитывать заемщик – это доход его созаемщиков, сегодня банки идут навстречу своим клиентам и предоставляет им возможность привлечь несколько человек, причем не только супруга заемщика, но и других лиц готовых разделить бремя ипотечного кредита. Приведем простой пример, если вы планируете брать кредит в Сбербанке, то здесь можно привести до 5 созаемщиков, итого, в кредитном договоре будет участвовать 6 платежеспособных лиц. Отсюда следует, при какой зарплате дают ипотеку в Сбербанке, а здесь официальный доход клиента существенной роли играть не будет, если он сможет найти состоятельных созаемщиков, то ипотечный кредит он получит практически в 100% случаях.

Наконец, есть еще один важный нюанс ипотечного кредитования, для банка такое сотрудничество не имеет практически никаких рисков, ведь он имеет обеспечение в виде приобретаемого объекта недвижимости. Отсюда следует, что в большинстве случаев хоть банк и учитывает (причем очень внимательно) доход заемщика, по обеспеченному кредиту шансы получить положительное решение намного выше. И, наконец, не стоит забывать о том, что решающую роль в банковском решение будет играть кредитная история клиента, чем лучше его досье, тем больше шансов получить займ и лучшие условия по нему.

Обратите внимание, что если банк посчитает ваш доход недостаточным для полноценной выплаты ипотечного займа, он может поднять процентную ставку, ведь для кредитора годовой процент прямо пропорционален его риску при сотрудничестве с определенным клиентом.

| Видео (кликните для воспроизведения). |

Итак, если прийти к определенному выводу, то минимального заработка для получения ипотеки нет, но при этом стоит учитывать что все же доход должен быть не менее прожиточного минимума, ведь в прожиточный минимум не входят платежи по кредиту. Поэтому если ваша зарплата не превышает прожиточный минимум или прожиточный минимум, рассчитанный на всех членов семьи, то получит кредит в вашем случае будет гораздо сложнее. Тут есть только один вариант это искать более высокооплачиваемую работу и иметь трудовой стаж на ней не менее 6 месяцев только после этого можно задуматься о получении ипотечного кредита.

Источники

Арсеньев К. К. Заметки о русской адвокатуре; Автограф — М., 2013. — 560 c.

Под., Ред. Ванян А.Б. Афоризмы о юриспруденции: от античности до наших дней / Под. Ванян. — М.: Рязань: Узорочье, 2012. — 528 c.

Широкунова, О. В. Как открыть свое дело. Создание юридического лица / О.В. Широкунова. — М.: Феникс, 2005. — 384 c.- Марченко, М. Н. Теория государства и права в вопросах и ответах / М.Н. Марченко. — М.: Проспект, 2012. — 240 c.

- ЛазаревВ.В. История политических и правовых учений: Уч. /В.В.Лазарев-3изд.-М.:Юр.Норма,НИЦ ИНФРА-М,2016-800с.(п) / ЛазаревВ.В.. — Москва: СИНТЕГ, 2016. — 645 c.

Доброго времени суток. Я 16 лет работаю юристом в частной компании в Москве. На основании своего опыта решил создать ресурс с наиболее точными ответами на часто встречающиеся в моей практике вопросами.

Все статьи тщательно собирались и оптимизировались, чтобы показать вам всю гибкость такой науки как юриспруденция.

Перед применением описанного — проконсультируйтесь с профессионалами .