Содержание

- 1 Пенсионные накопления перевели в негосударственный пенсионный фонд без Вашего согласия?

- 2 О чем важно знать получателям пенсий и иных выплат

- 3 Порядок действий гражданина, если его перевели из одного НПФ в другой без его согласия

- 4 Правила перевода пенсии в негосударственный пенсионный фонд

- 5 Плюсы и минусы хранения накопительной части пенсии в негосударственном пенсионном фонде и порядок её формирования

- 6 Нужно ли переводить деньги из государственного пенсионного фонда в частный НПФ?

Пенсионные накопления перевели в негосударственный пенсионный фонд без Вашего согласия?

Подписка на новости

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

03 сентября 2019 12:04

Отделение ПФР по Чеченской Республике информирует: в случае если гражданин обнаружил в выписке из индивидуального лицевого счета смену страховщика по обязательному пенсионному страхованию на негосударственный пенсионный фонд (НПФ), с которым он не заключал договор об обязательном пенсионном страховании и не подавал в ПФР заявление о переходе в данный НПФ, ему необходимо:

1.Обратиться в Управление ПФР с заявлением о предоставлении документов, на основании которых средства пенсионных накоплений переведены новому страховщику, или направить аналогичное обращение через сайт ПФР.

2.Ознакомиться с предоставленными документами. Если гражданин обнаружил, что на документах проставлена не его подпись или при подписании документов он был введен в заблуждение, то следует направить жалобу в НПФ, который является действующим страховщиком по обязательному пенсионному страхованию, обратиться с соответствующими заявлениями:

— в правоохранительные органы;

— в Центральный Банк России. Он осуществляет регулирование, надзор и контроль за деятельностью НПФ. Адрес Отделения по Чеченской Республике Южного Главного Управления Центрального Банка Российской Федерации: ул. Старопромысловское ш., 5, Грозный, Чеченская Республика, 364020;

— в суд, так как в соответствии с действующим законодательством РФ признание договора об обязательном пенсионном страховании недействительным и возврат средств пенсионных накоплений предыдущему страховщику в полном объеме возможны только по решению суда.

О чем важно знать получателям пенсий и иных выплат

Действующее пенсионное законодательство Российской Федерации содержит нормы, предусматривающие ответственность граждан в рамках осуществления выплаты пенсий и иных видов выплат. Так, в соответствии с Федеральным законом 400-ФЗ «О страховых пенсиях» пенсионер обязан безотлагательно извещать органы ПФР о наступлении обстоятельств, которые повлекли за собой изменение размера пенсии или прекращении ее выплаты.

Существуют виды выплат, которые полагаются только неработающим гражданам. При назначении таких выплат заявитель подписывает заявление и обязательство о том, что он должен безотлагательно известить орган ПФР о трудоустройстве или получении пособия по безработице. В результате несвоевременного информирования возникает перерасход денежных средств Пенсионного фонда. Переплата может возникнуть при получении гражданином компенсационной и ежемесячной выплаты, пенсии по потере кормильца, повышенной фиксированной выплаты к страховой пенсии, федеральной социальной доплаты к пенсии, а также в связи со смертью пенсионера и с переездом на постоянное место жительства пенсионера за пределы Российской Федерации.

В случае выявления факта необоснованной выплаты, гражданин обязан возместить переполученные суммы.

Порядок действий гражданина, если его перевели из одного НПФ в другой без его согласия

Накопления граждан переводят без их ведома и согласия в другие организации. Часто граждане узнают об этом случайно.

Что делать, если деньги попали в НПФ обманным путем?

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

Это быстро и бесплатно!

Условия и порядок перевода накопительной части пенсии

Одним из вариантов распоряжения своими средствами является перевод их в Негосударственный Пенсионный Фонд.

С 2014 года в ПФР прекращается формирование пенсионных накоплений. Все взносы автоматически переводятся в страховые. Величина накопительных отчислений станет прибавкой к пенсии.

Кроме того, граждане могут самостоятельно влиять на размер накоплений, внося дополнительные средства на счет. Негосударственные пенсионные фонды дают возможность передавать сбережения по наследству. Сами НПФ напрямую зависят от того, как будут расти накопления граждан. Организации управляют средствами, без допуска к счетам. Они могут инвестировать их в различные проекты.

Обязательного требования на перевод денег в НПФ в законе не существует. Но такой выбор предоставляет гражданам множество преимуществ:

- НПФ предоставляют возможность значительно увеличить накопления по сравнению с Государственным ПФ.

- Владельцы счетов могут самостоятельно следить за движением денежных средств. Большинство организаций предоставляют такую возможность онлайн.

- Заключение договора производится только один раз. Условия должны быть неизменными на протяжении всего срока.

- Все средства на счетах застрахованы. В случае банкротства организации все деньги вернутся гражданам.

Если заявителя не устроил выбранный фонд, он может в любое время написать заявление на переход из одной организации в другую.

Менять постоянно НПФ не рекомендуется. Не все граждане знают, какие могут быть последствия таких переходов. При досрочном расторжении гражданин теряет размер инвестиционного дохода.

В каких случаях возможен перевод средств без ведома владельца

После принятия закона о переводе денежных средств накопительной части пенсии НПФ активизировались очень агрессивно. Многие фонды работают через агентов. За каждый договор такой сотрудник получает от организации до 2000 рублей. Часто применяются схемы переписывания договоров. Агент переводит гражданина из одного фонда в другой, получая за это вознаграждения. Вся процедура проводится за счет фальсификации заявлений.

- Необходимость оформления документов, для того чтобы не уменьшался процент роста накопительной части пенсии.

- Проведение переписи граждан для ПФ с целью оформления вкладышей, по которым будут действительны пенсионные свидетельства.

Лишь малая часть откровенно предлагают подписать анкету о переходе в другой фонд.

ПФР неоднократно заявлял, что сотрудники не ходят по адресам, не проводят переписку. Его представители в средствах массовой информации предупреждают, чтобы граждане не подписывали никаких заявлений.

Такими методами работают многие кадровые агентства. Соискатели вакансий приходят в агентство и заполняют анкету для поиска работы. На самом деле им дают подписывать заявление и анкету на переход в НПФ. Гражданам после заполнения анкеты говорят о том, что им поступит звонок. Они должны будут подтвердить, что дают согласие на переход, а затем с ними свяжутся по вопросам работы. Но кроме звонка для получения согласия на переход, гражданам больше ничего не поступает.

Порядок действий

Если гражданин обнаружен факт, что его накопительные средства были переведены из ПФР в НПФ или из одного фонда в другой, нужно следовать инструкции:

Можно обратиться в территориальный отдел Пенсионного Фонда и получить консультация о том, где в данный момент находятся пенсионные накопления.

- Необходимо написать заявление в НПФ, в который были переведены средства незаконным путем. Специалисты организации обязаны дать разъяснения, на основании чего был произведен перевод. В первую очередь, у НПФ, куда попали накопления гражданина, должен быть договор о переводе. По запросу организация обязана предоставить его копию.

- Гражданин может направить жалобу в адрес ПФР. Ее можно написать на официальном адресе.

- Если заявитель хочет, чтобы его средства были переведены обратно в тот фонд, с которым у него был заключен договор, можно написать заявление. Его можно написать, как в ПФР, а можно обратиться в саму организацию. Денежные средства будут переведены в марте следующего года.

- Если заявитель хочет, чтобы деньги были возвращены уже в текущем году, потребуется написать заявление в суд. Иск подается по месту жительства. В нем должно быть указано требование к НПФ перевести средства обратно в ту организацию, где они находились.

Эти способы помогут вернуть накопительные средства.

Ответственность за неправомерный перевод

Штраф для должностных лиц составляет от 10 до 30 000 рублей. Если должностное лицо совершает правонарушение повторно, ему грозит наказание до 50 000 рублей или дисквалификация сроком на два года.

Законом устанавливается, если организация предоставляет в ПФР недостоверные сведения о застрахованном лице, на основе которых произошло неправомерное зачисление накопительной части средств в негосударственный фонд, на данную организацию будет введен запрет на заключение новых страховых договоров. С предложением об установлении запрета должен выходить сам Пенсионный Фонд.

В действиях мошенников от НПФ нет состава преступления по Уголовному кодексу. Обман не является основанием, так как реальный ущерб финансам гражданина не наносится. Деньги никто не присваивает, а происходит только переход прав сохранения накоплений.

Чтобы защитить свои права, не нужно показывать посторонним гражданам свидетельство пенсионного страхования. Никогда нельзя подписывать договора с незнакомыми представителями компаний.

Для тех, кто боится несанкционированного перевода накопительной части пенсии, можно обратиться в Пенсионный Фонд с заявлением, где нужно попросить сохранить все отчисления на протяжении года. При наличии такого обращения перевести средства не удастся.

Чтобы сохранить свои сбережения в целости, нужно внимательно относиться к тому, с кем и какие бумаги подписываются. Представители ПФР не приходят к гражданам домой, они не ведут никакой переписи. Никогда они не будут требовать банковские реквизиты, копии документов. Все заявления принимаются сотрудниками в территориальных отделах. Если все-таки гражданин подписал заявление или есть подозрение, что его накопительная часть переведена незаконным путем в другую организацию, нужно срочно предпринимать необходимые меры.

О незаконном переводе денежных накоплений в НПФ без ведома их владельцев смотрите в следующем видеосюжете:

Остались вопросы? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Правила перевода пенсии в негосударственный пенсионный фонд

Работодатели ежемесячно отчисляют 6 % в накопительную часть, а еще 16 % – в страховую.

Все денежные средства, которые уходят сейчас в страховую часть, расходуются на выплаты сегодняшним пенсионерам. Оставшимися 6 % каждый гражданин может распоряжаться по своему усмотрению.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

Это быстро и бесплатно!

Какую часть пособия можно использовать

В нашей стране сейчас действует несколько Негосударственных пенсионных фондов. Их деятельность контролируется и регулируется государством и специальными законами.

Любой НПФ должен получить лицензию на осуществление своей деятельности.

Все граждане нашей страны, родившиеся после 1967 года, должны были определиться: оставить всю часть отчислений, производимых работодателем, в государственном фонде, или доверить 6 % накопительной части управляющей компании, которой и является НПФ.

Если гражданин принял решение оставить все отчисления в государственной структуре, они индексируются ежегодно и со временем из них будет формироваться его пенсия.

Чтобы сохранить накопительную часть и приумножить, человек может перевести часть своих страховых взносов, осуществляемых работодателем, в размере 6 % в НПФ.

Для чего необходима данная процедура

Уровень дохода НПФ гораздо выше, чему государственного, соответственно, увеличивается и размер накопительной части пенсионного пособия граждан. Поэтому высокий доход – это главный аргумент в пользу перевода своих средств управляющей компании.

Кроме общего роста дохода, перевод денег в негосударственный фонд позволяет в будущем получать пенсию не ограниченных размеров. Выплаты будут зависеть от того, какие средства скопились у вас за это время, в то время как государственная пенсия лимитирована 40 % от среднего дохода в стране.

Ваша пенсия в будущем, если вы доверите накопительную часть НПФ, будет зависеть от уровня дохода, стажа и времени, когда вы обратитесь за выплатами. Поэтому передавать средства накопительной части выгодно тем гражданам, которые имеют высокую заработную плату и большой стаж работы, особенно, в государственных организациях. Средства накопительной части можно передавать по наследству. Если гражданин не дожил до того момента, как пришло время воспользоваться накоплениями, по предварительному заключению эти средства могут быть переданы его родственникам.

Конечно, передача управления своими пенсионными средствами негосударственной компании имеет определенные риски. В любой момент деятельность фонда может быть прекращена или стать убыточной. Однако все средства клиентов застрахованы, и в этом случае должны быть компенсированы государством.

По закону все граждане нашей страны, родившиеся после 1967 года, должны были определиться и принять решение о судьбе своей накопительной части пенсии в определенные сроки. До конца 2015 года нужно было решить: оставить все страховые взносы в государственном пенсионном фонде или передать ее накопительную часть негосударственному.

Тем же, кто передал управление своими средствами негосударственной организации, будут так же начисляться проценты от их инвестирования, несмотря на то, что в этом году выплаты в накопительную часть по-прежнему не производятся.

Перевести деньги в НПФ или из одного фонда в другой, в том числе и государственный, можно, если заявление об этом поступило в ПФР до 31 декабря. После этого до 1 марта года, следующего после подачи заявления, в перечень застрахованных лиц вносится изменение. До 31 марта этого же года должно быть создано и разослано уведомление об этих изменениях в реестре. Подобное уведомление и есть основание для того, чтобы средства были переведены другой управляющей компании.

Передача средств из государственной организации в негосударственную

В первую очередь необходимо наличие СНИЛС. При наличии этой карточки можно действовать следующим образом:

Определиться с выбором фонда. Проверить все уставные документы, наличие лицензии, ознакомиться с рейтингом надежности, уровнем доходности.

- После этого нужно обратиться в данную организацию любым удобным способом: через портал госуслуг; явившись лично; по почте, отправив заказное письмо; через доверенное лицо, полномочия которого заверены нотариусом.

- Затем пишется заявление о переводе накопительной части пенсии из ПФР в НПФ и заключается договор с фондом. Данный документ должен быть зарегистрирован.

- Сразу же нужно будет определиться с формой будущих выплат: срочные, единовременные или пожизненные.

- Далее следует отнести в ПФР копию договора с НПФ и написать заявление о том, что вы приняли решение о передаче своих пенсионных накоплений другому фонду.

Вся процедура занимает немного времени, обычно все эти операции производятся за один день. Однако стоит помнить, что сделать это можно только один раз в год не позднее 31 декабря. Удобнее всего заниматься переводом в конце года, тогда не придется долго ждать решения.

Из одного НПФ в другой

Одним из преимуществ негосударственных фондов является свобода действий его клиентов. Вы можете совсем отказаться от услуг этих структур и перевести все деньги обратно в Пенсионный Фонд РФ или выбрать для себя другую негосударственную организацию. Причинами может быть неудовлетворительная работа НПФ, низкая доходность или недобросовестность.

Процедура перехода из одной организации в другую похожа на перевод средств из государственного в негосударственный фонд. Состоит она приблизительно из таких же этапов:

Выбор организации.

- Заключение договора с новым НПФ.

- Подача заявления в ПФР с уведомлением о желании сменить управляющую компанию.

- Передача заявления в действующий НПФ о переходе в другой.

Однако сроки подачи заявления и возможность перехода составляют теперь не один раз в год, а один раз в пять лет.

В связи с этим перевод средств может быть срочным (один раз в 5 лет) или досрочный (до 1 года). При срочном переходе сохраняются все средства клиента.

Если же переход был осуществлен досрочно, то денежные средства хоть и поступят в новый фонд уже на следующий год, но будут значительно меньше: при досрочном переводе не сохраняется инвестиционная часть выплат. Поэтому перед принятием решения стоит всерьез взвесить все возможные преимущества и недостатки подобной процедуры.

Подача заявки в ПФР при этом так же должна быть осуществлена до 31 декабря, а уведомление о принятии решения прийти до 31 марта следующего года.

Как отменить свое решение

Бывает так, что однажды приняв решение о переводе накопительной части пенсии в НПФ, человек понимает, что ему это не подходит. Для тех, кто хочет обратно вернуть свои средства в Пенсионный фонд России нужно до 31 декабря написать об том заявление и предоставить его в ПФР любым способом: лично в пенсионном отделении или МФЦ, на портале госуслуг или по почте.

При обращении в отделение Пенсионного фонда или через МФЦ гражданин предъявляет свой паспорт и СНИЛС, если же заявление отправляется в электронном виде или по почте, то никаких документов не требуется.

Если вместо застрахованного гражданина обращается его представитель, имеющий на это доверенность, заверенную нотариусом, он должен предъявить документы, удостоверяющие личность застрахованного и его СНИЛС, а также свой паспорт.

Незаконные действия

Иногда в качестве подобных «зазывателей» работали люди недобросовестные, зачастую не имеющие никаких доверенностей. В результате одни и те же граждане могли иметь договор сразу с несколькими негосударственными организациями.

Более того, в отделения ПФР иногда поступают жалобы от граждан, которые сообщают о незаконном переводе их средств в негосударственные фонды. В этих случаях следует написать претензию в сам НПФ. Его сотрудники должны предоставить гражданину его заявление и договор, подписанный лично. При их отсутствии можно обращаться в суд. Недобросовестные учреждения будут привлечены к административной ответственности и выплате штрафов, а все средства страховщика переведут в тот фонд, в котором они были раньше.

О процедуре перевода накопительной части пенсионного обеспечения смотрите в следующем видеосюжете:

| Видео (кликните для воспроизведения). |

Остались вопросы? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Плюсы и минусы хранения накопительной части пенсии в негосударственном пенсионном фонде и порядок её формирования

С момента вступления в силу закона у россиян появилась возможность самостоятельно распоряжаться своими денежными средствами до наступления пенсионного возраста, например, переводить их в негосударственные пенсионные фонды. Читайте далее о том, в чем преимущества хранения средств в НПФ, для кого актуален перевод туда денег и как формируется в них накопительная часть.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 938-46-18 . Это быстро и бесплатно !

Что такое НПФ и чем он отличается от ПФР?

Специализированный индивидуальный счет клиента присваивается каждому участнику договора ОПС. Для заключения договора клиент должен обратиться в любое отделение негосударственного пенсионного фонда (НПФ) или дочерней компании, занимающейся оформлением договоров пенсионного страхования.

НПФ – финансовая организация, которая предоставляет услуги по обязательному пенсионному страхованию граждан и юридических лиц, а также заключению договоров НПО (негосударственного пенсионного обеспечения).

Согласно законам, работодатель обязан перечислять в ПФР 22% от размера заработной платы работника. 16% взносов по умолчанию перечисляются в страховую часть, вкладчик не может использовать их на увеличение будущей пенсии. Остальные 6% составляют накопительные взносы, которые россияне могут направить в НПФ для инвестирования.

ПФР, в отличие от НПФ, не инвестирует накопления вкладчиков. Они подлежат распределению с индивидуального лицевого счета клиентов на социальные нужды:

- пенсии;

- социальные отчисления;

- материальную помощь и т.д.

НПФ не гарантирует 100% получение инвестиционного дохода. Выплаты производятся при достижении пенсионного возраста (в том числе досрочно) в виде надбавки к основной части пенсии или в виде единовременной выплаты (льготным категориям гражданам).

В чем преимущества и недостатки хранения в неказенном учреждении?

При переходе в НПФ вкладчики могут получить инвестиционный доход. Накопительная пенсия, в отличие от государственной, может выплачиваться наследнику (по закону или завещанию клиента).

Если доход за текущий период отрицательный или равен нулю, на индивидуальном счете будет отражено только ежегодное перечисление взносов из ПФР.

Но при выборе НПФ количество баллов, ежегодно начисляемых работнику для расчета размера будущей страховой пенсии, уменьшается. Россияне, которые перевели свои накопления в НПФ после 2014 года, в Личном кабинете вкладчика НПФ не увидят пенсионных отчислений и инвестирования из-за введения моратория на формирование накопительной части пенсии.

После принятия моратория все взносы переходят только в страховую часть. Это влияет на пересчет баллов – они формируются по принципу отказа от НПФ (все клиенты становятся «молчунами»).

О том, зачем переводить накопительную часть пенсии в негосударственный пенсионный фонд и выгодно ли это, читайте тут.

Для кого актуален перевод средств туда?

Граждане, соответствующие возрастной категории для заключения договора ОПС, могут не подключаться к дополнительным программам софинансирования. Их взносы будут выплачиваться самим работодателем в ПФР, откуда они перечисляются в размере 6% в выбранный НПФ. На индивидуальном лицевом счете клиента средства инвестируются, если за действующий период по договору ОПС компания имела финансовую прибыль.

Как формируются накопления?

Обязанности по уплате взносов берет на себя работодатель. Для этого заработная плата клиента должна быть полностью официальной, в противном случае он не сможет принять участие в программе обязательного пенсионного страхования.

В НПФ из ПФР средства переходят в размере 6% от уплаченных 22% взносов. Это – накопительная часть пенсии, которая подлежит использованию в качестве инвестирования и капитала вкладчика.

Инвестирование перечисленных в НПФ взносов происходит регулярно, с периодичностью раз в год, при условии, что фонд имеет доход за анализируемый период.

Получить оперативные данные доступно после регистрации на сайте НПФ. У всех компаний доступ к Личному кабинету НПФ предоставляется бесплатно.

Принципы расчета

Выплаты негосударственной пенсии производятся при достижении вкладчиком пенсионного возраста. Размер накопительной пенсии с учетом капитализации отображается в Личном кабинете клиентов.

При условии единовременной выплаты сумма перечисляется на счет вкладчика. Если выплаты производятся регулярно, т. е. клиент не является льготным пенсионером, ему назначается негосударственная пенсия в виде надбавки к основной части.

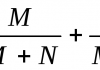

После расторжения договора ОПС пенсия сверх страховой части выплачивается клиенту пожизненно. Расчет надбавки к основной части пенсии производится исходя из средней продолжительности жизни в России, которая на текущий момент составляет 73 года. Средства, накопленные вкладчиком, делятся на количество лет, оставшихся до среднего уровня продолжительности жизни. Полученная сумма и составляет надбавку к основной части пенсии – страховой.

Пример расчета пенсии: вкладчик вышел на пенсию. До достижения 73-х лет ему остается еще 12 лет. Размер накопленных средств по договору ОПС составляет 240 тыс. рублей. Ежемесячная надбавка будет составлять 240/12=20 тыс. рублей.

Перевод из одной организации в другую

Допускается менять НПФ с периодичностью не чаще 1 раза в год. При переходе в другой фонд инвестиционный доход сгорает, если с момента смены НПФ прошло менее 5 лет.

Накопительная часть пенсии переходит в полном объеме спустя год после подписания нового договора ОПС. Если вкладчик не меняет компанию, а возвращается в ПФР, инвестиционные отчисления также сгорают, если не прошло 5 лет со дня оформления текущего договора обязательного пенсионного страхования. В некоторых случаях смена НПФ может затянуться.

О том, как перевести накопительную часть пенсии из ПФР в НПФ, читайте в отдельной статье.

Порядок получения выплат

Получение накопительной части пенсии из НПФ производится при расторжении договора обязательного пенсионного страхования: когда вкладчик достигает пенсионного возраста (включая досрочный выход на пенсию) или является одним из льготных граждан, получающих пенсию в связи с нетрудоспособностью.

Предусмотрено 2 вида выплат: единовременное получение средств в полном объеме и ежемесячные выплаты в виде надбавки к остальной части пенсии.

Если клиент не является льготником, ему выплачиваются ежемесячные выплаты пожизненно. Размер выплат обусловлен его проинвестированным капиталом в НПФ.

Единовременная выплата выплачивается тем, кто теряет трудоспособность и становится пенсионером досрочно. Также получить все средства сразу доступно вкладчикам, чей объем накопленных средств составляет менее 5% от размера страховой части пенсии.

Обзор надежных компаний

Если финансовая организация отказывается участвовать в таких рейтингах, это свидетельствует о наличии финансовых рисков и возможной неблагонадежности. Высокие риски вложения средств возможны и при низких рейтингах.

Перед заключением договора ОПС рекомендуется внимательно изучить списки от рейтинговых агентств.

Список надежных НПФ (по версии «Эксперт РА» и «Национального рейтингового агентства»):

- АО НПФ «Сбербанка» – лидер рынка ОПС по числу клиентов и притоку новых вкладчиков. Дочерняя организация крупнейшего банка страны. Оформить договор ОПС доступно практически в каждом офисе банка. Удобный Личный кабинет и оперативная сеть поддержки клиентов обеспечивают высокий уровень сервиса. Больше информации о накопительной пенсии в Сбербанке вы найдете тут.

- АО НПФ «ВТБ Пенсионный фонд» – еще один крупный поставщик услуг на рынке ОПС. Основным владельцем фонда является ПАО «ВТБ». Клиенты получают оперативную информацию о состоянии счета по СМС, имеют круглосуточный доступ к электронной версии договора. Подробнее про накопительную пенсию в ВТБ 24 рассказано здесь.

- НПФ «ГАЗФОНД» – крупнейший негосударственный пенсионный фонд по объему капитала. Одна из первых частных финансовых структур на рынке ОПС, осуществляет свою деятельность уже более 23-х лет. Дочерняя организация ПАО «Газпром».

НПФ «Благосостояние» – фонд, обеспечивающий корпоративными и частными пенсионными программами практически 100% работников РЖД.

Основным владельцем акций является РЖД. Стабильно предоставляет услуги на рынке ОПС уже на протяжении 22-х лет.

Все фонды – участники программы страхования вкладов, что гарантирует выплаты средств вкладчикам в случае ликвидации структуры.

Перечисление 6%-й части пенсии в НПФ дает возможность гражданам получить дополнительный доход при выходе на пенсию. Те, кто перевел свои средства до введения моратория в 2014 году, смогут увидеть инвестирование накоплений. Рекомендуется выбирать надежные фонды в качестве партнера по программе ОПС – это снизит риск потери инвестиционного дохода и средств накопительной части.

Полезное видео

Предлагаем посмотреть видео том, как оформляется накопительная часть пенсии в НПФ:

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 938-46-18 (Москва)

Это быстро и бесплатно !

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Нужно ли переводить деньги из государственного пенсионного фонда в частный НПФ?

Каждый знает, что по достижению определенного возраста в большинстве случаев человек выходит на пенсию, чтобы наслаждаться заслуженным отдыхом. Государство обязано выплачивать пенсионное обеспечение по старости, но с недавних пор сумма пенсии стала зависеть от самого гражданина. Практически самый часто задаваемый вопрос, который слышат сотрудники горячих линий всех пенсионных отделений ПФР: «А надо ли переводить деньги из государственного Пенсионного фонда в частный НПФ?».

В последнее время граждане замечают, что в страховых компаниях, банках и прочих местах сотрудники настойчиво требуют перевести пенсионные накопления в различные негосударственные пенсионные фонды. К некоторым гражданам даже приходили домой, представившись сотрудниками Пенсионного фонда России. В данной статье мы разберемся, надо ли переводить деньги из государственного Пенсионного фонда в частный?

Структура отчислений для будущих выплат по старости

С 2002 года в силу вступил закон, который в корне изменил всю российскую пенсионную систему, и согласно нему граждане должны получать пенсионные выплаты их тех средств, которые их работодатель на протяжении всей их официальной трудовой деятельности отчислял в ПФР. Об этом сказано в законе №173-ФЗ от 17.12.2001. С момента, как была проведена данная реформа, и до настоящего времени в закон периодически вносились поправки.

На сегодняшний день формирование пенсии происходит из двух источников:

- Обязательных взносов, которые работодатель отчисляет раз в месяц в процентном соотношении от заработной платы.

- Взносов граждан, которые они добровольно делают на счет будущего пенсионного обеспечения.

В обязанности работодателя входит перечисление раз в месяц в ПФР 22% от оплаты труда. Данные средства будут распределены так:

- 6% уходит на накопительную часть. Гражданин имеет право распоряжаться накопительными средствами на свой выбор в установленных законом рамках. Вдобавок, размер накопительной части может увеличиваться посредством дополнительных отчислений.

- 16% направляется на счет страховой премии.

Формирование страховой пенсии осуществляется по страховому признаку и эти деньги подлежат выплате, когда возникает основание для выхода на заслуженный пенсионный отдых. Страховая доля пенсии формируется только за счет денежных средств, которые отчисляет работодатель.

С 2014 года начал действовать мораторий на формирование пенсионных накоплений в ПФР, и взносы в автоматическом режиме переводятся на страховые. Но каждый российский гражданин имеет право перевести накопления в негосударственный пенсионный фонд.

Накопительная часть пенсии

Для граждан самый большой интерес представляет именно это часть премии, представляющая собой сбережения на отдельном счете гражданина. Эта сумма в дальнейшем будет являться добавкой к пенсионному обеспечению, когда придет время и у трудящегося появятся права на нее. Формирование накопительной части пении до 2014 года происходило на счетах ПФР.

Когда в пенсионное законодательство были внесены изменения (ст.18 Федерального закона от 28.12.2013 N 424-ФЗ (ред. от 23.05.2016) «О накопительной пенсии»), то накопления стали автоматически переводиться на счет страховой доли. Но у гражданина имеется право направить данную сумму в НПФ.

Статья 18. Вступление в силу настоящего Федерального закона

- Настоящий Федеральный закон вступает в силу с 1 января 2015 года.

- Накопительные части трудовых пенсий по старости, установленные гражданам до 1 января 2015 года в соответствии с законодательством Российской Федерации, действовавшим до дня вступления в силу настоящего Федерального закона, с указанной даты считаются накопительными пенсиями.

- Негосударственные пенсионные фонды в срок до 1 апреля 2015 года уведомляют застрахованных лиц о соответствующем изменении наименования выплаты за счет средств пенсионных накоплений, предусмотренной в договорах об обязательном пенсионном страховании, заключенных между негосударственными пенсионными фонтами и застрахованными лицами до дня вступления в силу настоящего Федерального закона, путем размещения информации об указанном изменении на сайте негосударственного пенсионного фонда в информационно-телекоммуникационной сети «Интернет» и (или) опубликования ее в средствах массовой информации.

Гражданин вправе сам увеличить накопления, и для этого ему необходимо дополнительно перечислять деньги на соответствующий счет.

Далее поговорим обязательно ли переводить пенсии в негосударственный НПФ.

Для чего нужно переводить пенсию в негосударственный пенсионный фонд и обязательно ли это делать?

Давайте разберемся, обязательно ли переводить отчисления в негосударственный пенсионный фонд, и с какой целью это нужно делать? С 2014 года право на управление накоплениями получили так называемые негосударственные пенсионные фонды – об этом гласит закон №410-ФЗ от 28.12.2013 года. НПФ представляют собой организации, которые управляют средствами накоплений, причем у владельцев данных счетов не имеется к ним доступа. НПФ имеют право инвестировать денежные средства в различные проекты, приносящие прибыль, ценные бумаги и т.д. Проще говоря, в любые сферы для получения дохода.

Итак, прибыль негосударственных пенсионных фондов тесно переплетается с увеличением денежных накоплений на счетах его вкладчиков.

На законодательном уровне нигде не прописано, что граждане обязательно должны переводить пенсии в подобные фонды.

Отметим преимущества НПФ перед государственным ПФ:

- У граждан есть возможность существенно увеличить пенсионные выплаты по сравнению с ПФР. Если взвешенно и продуманно выбирать организацию, то будущее пенсионное обеспечение можно значительно увеличить.

- Неизменные условия. Если гражданин решил вверить свои средства негосударственному пенсионному фонду, то будет подписан договор, гарантирующий, что на весь срок его действия, его условия не будут меняться.

- Высокий сервис.Владельцы счетов в режиме онлайн в любое время суток могут проконтролировать их состояние.

- Гарантия, что денежные средства останутся в сохранности. Граждане, доверившие средства таким организациям, могут быть уверены, что они не лишатся своих накоплений, так как средства застрахованы и даже если НПФ обанкротится, то они будут возвращены.

Для справки! Если гражданину не нравится, как фонд управляет его накоплениями, он имеет право расторгнуть договор и перевести денежные средства в другой НПФ.

Итак, специалисты рекомендуют доверить свои накопления НПФ, чтобы «убить двух зайцев»:

- Сохранить накопительную пенсию.

- Существенно увеличить ее сумму.

Что станет с пенсией, если она останется в государственном ПФ?

На сегодняшний день работодатели, как и раньше, перечисляют в ПФР два вида сборов, но мораторий на накопительную долю отчислений продлили на 2017 год. Но это не значит, что денежные средства совсем пропадут. Возникает закономерный вопрос: «А что произойдет, если не перевести денежные накопления в один из негосударственных пенсионных фондов в НПФ? Если гражданин еще не выбрал НПФ, то 6% автоматически будут переводиться на долю страховой пенсии, и все взносы в полном объеме примут участие в формировании будущего пенсионного вознаграждения. Поэтому в государственном ПФ компонент накоплений в полном объеме исчезнет. Государство раз в год индексирует страховую часть пенсии.

Мораторий на накопления не оказывает влияние на накопления, аккумулированные до 2014 года на счету ПФР. Эти деньги, как и все последующие отчисления можно в любое время перевести в негосударственный пенсионный фонд, и для этого понадобится лишь заключить договор с такой организацией.

Заключение

На сегодняшний день никаких требований к тому, чтобы в обязательном порядке переводить накопленные на пенсию деньги в негосударственные пенсионные фонды не существует. И это не зависит от того, где происходит их формирование – в негосударственном пенсионном фонде или ПФ, принадлежащем государству. После того, как гражданин выйдет на пенсию, пенсионные накопления инвестируются, и будут выплачиваться.

Каждый российский гражданин самостоятельно выбирает, переводить ли ему свои пенсионные накопления в негосударственный пенсионный фонд или нет. Проще говоря, решение остается за гражданином, кому ему оказать доверие в вопросе будущей пенсии – частной компании или государству.

Но если доверия больше к негосударственному пенсионному фонду, то к выбору организации следует отнестись с повышенной ответственностью и вниманием, не жалея времени. Подойдите к вопросу взвешенно, продуманно и осознанно, ни в коем случае не подписывая документы на скорую руку, как это часто бывает в жизни при покупке бытовой техники, устройстве на новую работу или при оформлении кредита. Не забывайте, что если гражданин меняет пенсионный фонд чаще, чем раз в пять лет, то его денежные средства будут переведены без учета инвестиционного дохода. Подумайте, насколько это невыгодно!

| Видео (кликните для воспроизведения). |

В любом случае, гражданин, трудившийся всю свою жизнь, гарантированно получит пенсию, но ее размер будет зависеть от того, насколько грамотно он распорядится средствами накопительной части уже сейчас.

Источники

Журнал учета проверок юридического лица, индивидуального предпринимателя, проводимых органами государственного контроля (надзора), органами муниципального контроля. — М.: ДЕАН, 2010. — 872 c.

Сборник постановлений пленума верховного суда СССР. (1924-1977 гг.) (комплект из 2 книг). — М.: Известия Советов народных депутатов СССР, 2016. — 822 c.

Пепеляев, С. Г. Компенсация расходов на правовую помощь в арбитражных судах / С.Г. Пепеляев. — М.: Альпина Паблишер, 2012. — 186 c.- Марченко, М. Н. Проблемы общей теории государства и права. Учебник. В 2 томах. Том 2 / М.Н. Марченко. — М.: Проспект, 2015. — 644 c.

- Беляева, О. М. Актуальные проблемы теории государства и права. Практикум / О.М. Беляева. — М.: Феникс, 2015. — 448 c.

Доброго времени суток. Я 16 лет работаю юристом в частной компании в Москве. На основании своего опыта решил создать ресурс с наиболее точными ответами на часто встречающиеся в моей практике вопросами.

Все статьи тщательно собирались и оптимизировались, чтобы показать вам всю гибкость такой науки как юриспруденция.

Перед применением описанного — проконсультируйтесь с профессионалами .

_1.jpg)

Можно обратиться в территориальный отдел Пенсионного Фонда и получить консультация о том, где в данный момент находятся пенсионные накопления.

Можно обратиться в территориальный отдел Пенсионного Фонда и получить консультация о том, где в данный момент находятся пенсионные накопления.

Определиться с выбором фонда. Проверить все уставные документы, наличие лицензии, ознакомиться с рейтингом надежности, уровнем доходности.

Определиться с выбором фонда. Проверить все уставные документы, наличие лицензии, ознакомиться с рейтингом надежности, уровнем доходности. Выбор организации.

Выбор организации.

НПФ «Благосостояние» – фонд, обеспечивающий корпоративными и частными пенсионными программами практически 100% работников РЖД.

НПФ «Благосостояние» – фонд, обеспечивающий корпоративными и частными пенсионными программами практически 100% работников РЖД.