Содержание

- 1 Как сэкономить на транспортном налоге — советы

- 2 Где самый низкий транспортный налог в России

- 3 evgenvrn36 › Блог › Как сэкономить на транспортном налоге?

- 4 Способы сокращения налогов на зарплату

- 5 Законные способы уменьшения транспортного налога

- 6 Можно ли сэкономить на транспортном налоге

- 7 Как сэкономить на транспортном налоге 2019

Как сэкономить на транспортном налоге — советы

Транспортный налог – это ежегодный платеж, обязательный для любого автовладельца. Под налог попадают сухопутные транспортные средства (грузовые и легковые), водный и воздушный транспорт. Его размер может варьироваться в очень широком диапазоне. На автомобили малой мощности (до 100 лошадиных сил) он вообще не насчитывается, а на мощные машины может составлять сотен тысяч рублей. Кроме того, на размер налога влияет еще ряд факторов. В условиях кризиса вопрос, как сэкономить на ТН, является далеко не праздным. При этом желательно не нарушить действующее законодательство.

Содержание статьи

Способ первый. Место регистрации автомобиля

Экономии можно добиться путем снижения налоговой ставки, которая довольно значительно отличается в зависимости от региона страны. Поскольку данный налог имеет статус регионального, то законодательно определяется лишь общий порядок начисления (сроки уплаты и базовые ставки). Размер налога определяют местные власти, и он может отличаться в разы. Льготы для разных категорий плательщиков устанавливаются в зависимости от финансовых возможностей региона. При изучении такого варианта следует быть внимательным. К примеру, ставки на машину мощностью 150 л.с. в Москве и Ростове различаются на 3000 рублей, а на авто мощностью 280 л.с. – одинаковы.

Чтобы сэкономить, можно рассмотреть вариант прописки в другой области или же регистрации автомобиля на другого человека. Однако нужно заметить, что налог будет начисляться по ставкам региона, в котором прописан владелец машины, а не там, где были получены номера.

Возможен вариант открытия своего дела в регионе с низкой ставкой и оформления транспортного средства на фирму. Выгодными регионами являются Калужская, Новосибирская, Кемеровская, Калининградская, Волгоградская области, Алтай, Бурятия, Ставрополье и другие территории. Выгадать можно до 30 рублей на каждой лошадиной силе мотора.

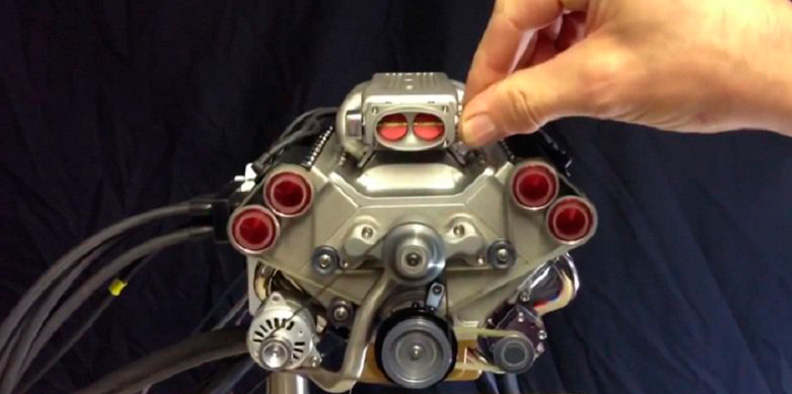

Способ второй. Понижение мощности

Можно уменьшить мощность движка и путем тюнигования (отключение механических нагнетателей, турбин или ослабление их работы). Но обязательно нужно иметь официальное подтверждение переоборудования автомобиля и его безопасность. Желательно совершать такие работы в официальных сервисных центрах, которые гарантируют качество выполненных работ и дадут необходимые документы.

Приобретение же маломощного автомобиля (хотя бы и второго в семье) может быть выгодно. Машина до 50 л.с. обойдется в части налогообложения всего лишь в 400-600 рублей в зависимости от области, а с учетом московской льготы и вообще бесплатно.

Способ третий. Оформление на льготника

Единственной общероссийской льготой согласно статьи 358 Налогового кодекса является неуплата ТН на использование инвалидами специализированными автомобилями. Другие льготы устанавливают субъекты Российской Федерации. В некоторых регионах пенсионеры не имеют никаких послаблений, в других же ситуация различается, например:

- Дагестан – 50% скидка на один автомобиль до 150 л.с.,

- Адыгея – 50% скидка на одну машину любой мощности,

- Хакассия – скидка 100% на машину до 150 л.с.,

- Амурская область – скидка 100% на авто до 100 л.с.

Вообще же существует очень большой перечень категорий льготников, которые могут рассчитывать на скидку в том или ином субъекте Федерации:

- обладатели определенных государственных наград,

- инвалиды,

- участники боевых действий и члены их семей,

- владельцы авто с газобаллонным оборудованием,

- пострадавшие от Чернобыльской катастрофы,

- многодетные семьи,

- владельцы старых или маломощных автомобилей.

Соответственно, речь идет о возможном переоформлении транспортного средства на другое лицо, которое проживает в регионе с меньшей налоговой ставкой, или же имеет те или иные льготы в своей области. Положительным моментом может быть экономия денег на уплате налога, иногда достаточно значительная.

Недостатки таких манипуляций тоже очевидны – машина становится собственностью другого лица со всеми вытекающими отсюда последствиями (обман, смерть фиктивного владельца). Избежать этого можно лишь путем регулярного (раз в один-два месяца) подписания договора купли-продажи до текущей даты с уничтожением предыдущего договора.

Изменение места регистрации собственника ТС сложнее, нужно иметь недвижимость в интересующем регионе или хороших знакомых, готовых прописать автовладельца. Поэтому при рассмотрении любого из вариантов нужно самостоятельно тщательно просчитывать выгоды и недостатки, и только после этого принимать решение.

Где самый низкий транспортный налог в России

Размер транспортного налога (ТН) зависит от налоговой ставки, а так как регионы РФ устанавливают ее самостоятельно, то автоналог на идентичные автомобили в разных частях страны может существенно отличаться. Самый маленький транспортный налог в России платят в Крыму и в Ингушетии. Низкие ставки на авто установлены в Томской и Магаданской обл., а также в Севастополе.

Подробнее о регионах с самыми низкими налогами на ТС, читайте в статье ниже.

Почему автоналог в некоторых регионах ниже, чем в других?

Базовая формула расчета автоналога едина на всей территории РФ:

ТН = (Кол-во л.с.) х (Налоговая ставка).

Несмотря на общую формулу, ТН в разных частях страны может существенно отличаться. Происходит это по той причине, что субъекты РФ вправе самостоятельно устанавливать ставки автоналога.

К примеру, владелец легкового автомобиля с мощностью двигателя до 100 л.с., проживающий в Санкт-Петербурге, ежегодно уплачивает автоналог в размере 2400 руб. А владелец точно такой же машины в Севастополе платит почти в 5 раз меньше — всего лишь 500 руб. в год. Все потому, что ставка в Санкт-Петербурге равна 24 руб. за лошадиную силу, а в Севастополе — 5 руб.

Так, жители городов, где установлен низкий транспортный налог, выплачивают суммы в разы меньше, чем автовладельцы с высокими ставками. А иногда не платят налог вовсе, как, например, владельцы легковых машин мощностью менее 100 л.с. в Оренбургской области, где ставка на такие авто равна нулю.

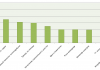

В каких регионах России наименьший ТН в 2019 году?

Для наглядного сравнения, в каком регионе России самый низкий транспортный налог, мы составили таблицу. Здесь вы можете посмотреть, как отличаются ставки на легковые автомобили мощностью до 100, от 100 до 150 и более 250 л.с..

| Регион | Налоговая ставка (руб.) за единицу лошадиных сил | ||

|---|---|---|---|

| Мощность до 100 л.с. | 101 — 150 л.с. | Более 250 л.с. | |

| Оренбургская обл. | 15 | 150 | |

| Республика Крым | 2,5 — 5 (в зависимости от года выпуска) | 3,5 — 7 (в зависимости от года выпуска) | 25 — 50 (в зависимости от года выпуска) |

| Республика Ингушетия | 5 | 7 | 40 |

| Севастополь | 5 | 7 | 100 |

| Томская обл. | 6 | 10 | 85 |

| Республика Хакасия | 6 | 15 | 100 |

| Магаданская обл. | 7 | 10 | 45 |

| Забайкальский край | 7 | 10 | 65 |

| Еврейская АО | 6 (до 80 л.с.)8 (80 — 100 л.с.) | 14 | 110 |

| Республика Тыва | 7 | 11 | 98 |

| Чеченская Республика | 7 | 11 | 91 |

| Республика Дагестан | 8 | 10 | 105 |

| Г. Москва | 12 | 25 | 150 |

| Г. Санкт-Петербург | 24 | 35 | 150 |

Посмотреть актуальные ставки автоналога других областей России можно здесь.

Таким образом, в 2019 году самый маленький автоналог установлен в Крыму. Здесь за автомобиль менее 100 л.с., с года выпуска которого прошло более 20 лет, автовладельцы выплачивают налог по ставке всего лишь в 2,5 руб.

Минимальная ставка за авто мощностью более 250 л.с. действует в Ингушетии — одна лошадиная сила такого авто обойдется в 40 руб., что почти в 4 раза меньше, чем в Москве или Санкт-Петербурге.

evgenvrn36 › Блог › Как сэкономить на транспортном налоге?

Транспортный налог — один из обязательных ежегодных платежей любого автовладельца. Размер транспортного налога может варьироваться в очень широких пределах. На некоторые автомобили с небольшой мощностью двигателя транспортный налог могут вообще не начислять, на более мощные автомобили налог может достигать десятков или сотен тысяч рублей.

В этой статье будут рассмотрены факторы, влияющие на величину транспортного налога, а также способы, позволяющие сэкономить на транспортном налоге или вообще не платить его. Приступим.

От чего зависит сумма транспортного налога?

Сумма транспортного налога зависит от нескольких факторов:

От автомобиля (мощность двигателя и стоимость приобретения).

От места регистрации транспортного средства.

От льгот, предоставляемых в отдельных случаях.

Процедура расчета транспортного налога подробно рассмотрена в этой статье.

Сразу же хочу заметить, что на пункт «от автомобиля» владелец транспортного средства повлиять не может. Об выборе автомобиля можно было подумать заранее, до его покупки. Будем считать, что автомобиль у Вас уже есть и нужно сэкономить на транспортном налоге другими способами.

Если же автомобиля еще нет, то рекомендую ознакомиться со списком повышающих коэффициентов для роскошных автомобилей (дороже 3-х миллионов рублей) и выбирать машину с их учетом.

Место регистрации транспортного средства

Самый важный фактор, на который может повлиять владелец транспортного средства, это выбор места регистрации. Т.е. владелец теоретически может повлиять на выбор региона, по ставкам которого он будет платить налог. Кроме самих ставок, регионы также могут устанавливать и индивидуальные льготы по транспортному налогу.

Обратите внимание. В настоящее время для регистрации автомобиля можно обратиться в любое подразделение ГИБДД на территории страны, однако транспортный налог будет в любом случае уплачиваться по ставкам того региона, где зарегистрирован (прописан) владелец автомобилям.

Т.е. если владелец автомобиля прописан в Москве, а номера получил во Владивостоке, транспортный налог все равно будет уплачиваться по московским ставкам. Так что код региона на номерах не влияет на место регистрации.

В этом месте у Вас мог возникнуть закономерный вопрос: «Каким образом повлиять на региональные коэффициенты, если они не зависят от места обращения?». Есть несколько вариантов:

Зарегистрировать автомобиль на другое лицо.

Изменить место прописки.

Каждый из них будет рассмотрен ниже.

Вернемся к региональным коэффициентам и рассчитаем, почему зарегистрировать автомобиль в другом субъекте Российской Федерации может быть выгодным.

Рассмотреть несколько примеров можно перейдя по ссылке Как сэкономить на транспортном налоге?

Способы сокращения налогов на зарплату

Как сэкономить на налогах на зарплату, думают многие предприниматели и руководители больших фирм. Сокращение налоговой нагрузки на предприятие должно вестись исключительно законными путями. Существует несколько проверенных методов снижения отчислений.

Содержание статьи

В России любая фирма, даже если в ней фактически зарегистрирован только директор и главный бухгалтер, использует для своего функционирования наемных работников. В штате могут состоять сотрудники, с которыми подписаны трудовые или гражданско-правовые договоры, в зависимости от вида взаимоотношений между работником и работодателем устанавливаются ставки на налоговые отчисления. Вопрос о понижении выплат в государственную казну за работников тревожит многих бизнесменов, так как в нашей стране проценты довольно высокие. Рассмотрим методы, при использовании которых можно будет снизить налоговую нагрузку на компанию.

«Серая» зарплата

В России довольно часто практикуется выдача заработной платы в конвертах. Связано это с банальным нежеланием работодателя платить за своих сотрудников большие налоги. В итоге большую часть наемных рабочих по документам оформляют на минимальную ставку, а по факту выплачивают им совершенно другие суммы. Казалось бы, сотрудник в таком случае ничего не теряет, но в перспективе он будет получать меньшую пенсию, так как отчисления в пенсионный фонд будут минимальными, то же самое касается и социальных выплат на случай безработицы.

Такая экономия весьма сомнительна не только для работников, но и для работодателей. Компании, в которых много сотрудников оформлены по минимальной ставке на заработную плату, вызывают повышенное внимание налоговиков.

Если вы выбрали для себя рискованный путь «серых» зарплат, то можете ожидать проверку, и, как следствие, штрафа, который может составлять от 20 до 40% от укрытой от закона суммы выплат.

Именно по этой причине будет целесообразно использовать законные методы экономии на налогах на заработную плату.

Способы экономии

Существуют проверенные и полностью законные методы экономии, которые помогут без ущерба для предприятия и его будущего значительно снизить налоговую нагрузку. Стоит отметить, что для каждой компании способы будут разными, выбирать их нужно, опираясь на такие факторы:

- род деятельности;

- количество оформленных сотрудников в штате;

- масштабы компании;

- система налогообложения, по которой работает фирма;

- товарооборот;

- сумма заработка.

Методы снижения налоговых выплат

- Заключение гражданско-правового договора. Этот тип договора отличается от трудового тем, что работодатель может выплачивать заработную плату ниже МРОТ, она не привязана к этому показателю. Также переход на сотрудничество в рамках оказания возмездных услуг освобождает компанию от уплаты ЕСН и других обязательных отчислений. Сотрудник, который будет взят в штат, должен оформиться в качестве индивидуального предпринимателя. Он будет использовать упрощенную систему налогообложения, при этом налоговая ставка на доходы будет составлять 6%, а в Пенсионный Фонд будет идти фиксированная государством сумма. Несмотря на преимущества, данная схема имеет некоторые недостатки как для компаний, так и для работников, которые регистрируются как индивидуальные предприниматели:

- налоги уплачивают сами работниками;

- возникает надобность ведения книги доходов и расходов;

- в налоговую инспекцию каждый квартал нужно сдавать декларацию по единому налогу;

- сотрудники компании должны быть оформлены как ПБОЮЛ;

- возникают ограничения в использовании схемы, если в компании большой штат работников.

Выгоды компании от такого типа заключения договоров также есть. Прежде всего, не придется делать отчисления в пенсионный фонд, платить страховые взносы на случай возникновения несчастного случая на производстве. Также снижается количество облагаемой налогом прибыли и налогообложение на фонды физических лиц.

Рационализация фонда заработной платы

Фонд заработной платы анализируется при помощи кадрового аудита. Это позволит выяснить, какие звенья в структуре персонала функционируют неправильно и нерационально.

Прежде всего, внимание нужно обращать на процентное соотношение управленческого персонала и работников, которые имеют непосредственное отношение к производственному процессу, при этом управленцы не должны превышать 40% штата.

Далее стоит выяснить, что приводит к повышению выплат за работу персонала. Это могут быть:

- поломки оборудования;

- простой агрегатов и техники;

- неправильно организованный производственный процесс и т.д.

Все эти факторы ведут к увеличению рабочего дня, и, соответственно, дополнительным расходам на зарплату. Оптимизация всех процессов поможет избежать не только затрат на оплату труда, но и снизить налоги, которыми эти суммы облагаются. Перед тем как рассчитать экономию фонда заработной платы, обязательно проводится подробный анализ функционирования производства.

Фонд экономии заработной платы рассчитывается при помощи сравнения планового и отчетного фонда. Если изобразить условно эти понятия, то можно получить такую формулу:

Фэ (экономии) = Фо (отчетного плановый фонд) – Фп (плановый фонд).

Правильный анализ расходов поможет выяснить, какие ошибки были допущены в планировании заработных плат, выявить факторы, влияющие на их увеличение, и найти рациональные пути решения возникших проблем. Регулярный анализ поможет избежать высоких издержек на оплату труда и больших уплат по налогам.

Целесообразность экономии

Предприятия любого масштаба и любого рода деятельности могут использовать правила экономии на налогах по заработной плате. Каждая компания должна подбирать для себя наиболее подходящие схемы работы, чтобы иметь материальную выгоду, и не вступать в конфликт с законом. Снизить затраты можно, если подойти к этой задаче грамотно и ответственно.

Законные способы уменьшения транспортного налога

Многих интересует вопрос, как уменьшить транспортный налог на автомобиль, ведь этот платеж ежегодный, а если объем двигателя большой, то и платить нужно много. Поэтому возникает немало путей нелегального обхода этого платежа, но рисковать не стоит, ведь есть вполне законные методы снижения транспортного (автомобильного) налога.

Что можно сделать

Что касается возможностей, как платить меньше, и каждый год экономить на ТН законно, то ее дает сам закон. Налог на транспорт относится к региональным, то есть размер его определяется муниципалитетом.

Важно! Есть одно общее в оплате налога на ТС, что обойти не удастся – это привязка тарифа к количеству лошадиных сил машины, то есть ее мощности.

Первый и самый легкий метод, как сэкономить на транспортном налоге с первых дней владения, – это правильный подход к регистрации ТС. Имеется в виду, выбрать тот регион страны, где зарегистрировать машину по налоговому тарифу выгоднее всего. Например, в Москве за машину до 100 л/с нужно платить 12 руб. за литр, в СПБ же эта ставка в 2 раза больше. То есть выгодней зарегистрировать автомобиль именно в столице и платить легально в 2 раза меньше.

Уменьшение мощности

Задаваясь вопросом, как можно снизить транспортный налог, стоит уточнить, правильно ли внесены данные относительно мощности при регистрации и не изменился ли этот показатель. Избежать ошибок удается далеко не всем, к тому же у нас до сих пор нет привычки, проверять все, что касается наших собственных налогов.

Документальное уменьшение

Во многих регионах тариф для машины с мощностью двигателя варьируется от 70 до 100, от 100 до 250 и свыше 250 л/с. В последнем случае тариф больше в несколько раз. То есть за автомобиль в 280 л/с, например, придется платить больше всего – примерно 150 руб. за каждую конскую силу. По мере эксплуатации мощность уменьшается, и это стоит доказывать.

Фактическое снижение мощности

Но этого все равно мало, можно, занявшись вопросом, физически снизить мощность, для этого в квалифицированном сервисном центре могут предложить:

- Смена электронного управления.

- Дефорсирование впрыска и его системы.

- Демотнаж турбины.

- Перепрошивка метода управления.

После всех этих манипуляций нужно получить официальную справку, в которой указана новая мощность движка. Далее механизм аналогичный, но есть одна проблема – полномочия автосервиса. Далеко не каждый может проводить подобные работы по уменьшению мощности двигателя. Более того, не все отделы ГИБДД разрешают это делать. Поэтому перед тем как таким образом уменьшать транспортный налог, нужно обратиться с официальным заявлением и получить разрешения всех чиновников, которые могут препятствовать подобным действиям.

Льготный тариф

- Инвалиды 1, 2 группы, в отдельных регионах льгота предоставляется для инвалидов 3 группы.

- Владельцы ТС с мощностью до 100 лошадиных сил при условии, что авто купили при помощи фонда социальной защиты.

- Автотранспортные средства, которые принадлежат Минобороны, пожарным, уголовно-исполнительным органам.

- Герои СССР и РФ.

- Компании, которые занимаются перевозкой ТС, кроме такси.

Уйти от оплаты транспортного налога удастся собственникам, чей автомобиль числится в угоне. При условии, что подано заявление об этом факте в ГИБДД. Еще один способ, как не платить транспортный налог, – это иметь во владении машину с мощностью меньше 70 л/с, на такие транспортные средства платеж не налагается.

Если владелец не относится ни к одной из этих категорий, то обходом уплаты налога станет регистрация прав собственности на машину на человека, который является представителем такой категории льготников. Хорошо бы, чтобы это был близкий родственник, который, так сказать, не «кинет». Если это удастся сделать, то даже за автомобиль с мощностью 280 л/с вовсе не придется уплачивать налог.

Транзитные номера

Еще один законный, но не очень удобный метод ухода от налога вовсе. Так если вы уже единожды заплатили за мощную машину солидный налог, вполне вероятно, что этот вариант подойдет. Нужно под любым предлогом получить транзитные номера – это возможно в ГИБДД. По закону на таких можно ездить не более 20 дней, но, как показывает практика, получается несколько месяцев.

Как известно, автомобиль в таком случае снимается с учета, а значит, его собственник освобождается от уплаты транспортного налога. Так обходим обязательный платеж, ведь по закону с автомобилей, пересекающий границу, то есть следующих транзитом, ТН не взимается. Как утверждают владельцы, ушедшие таким образом от платежа, – метод эффективный. Но иногда продлевать транзитные номера отказываются, и уж тут ничего не поделаешь, придется снова становиться на учет.

Уйти от транспортного налога в нашей стране можно, а все из-за далеко не совершенного законодательства. Зная определенные законные лазейки, можно существенно сэкономить на налоговых платежах и при этом не нарушить ни одного постановления государства.

Можно ли сэкономить на транспортном налоге

Всем доброго времени суток! Сегодня я расскажу вам, как сэкономить на транспортном налоге. Автомобиль дорогой член семьи: его нужно соответствующим образом содержать, чтобы он был в хорошем техническом состоянии, и платить за него транспортный налог — своеобразный налог на имущество в виде автомобиля. Размер налога различается для регионов и разновидностей автомобилей. Но сэкономить на транспортном налоге можно. Однако у этой экономии есть свои минусы.

Все ли платят транспортный налог

Как гласит 28 глава Налогового кодекса РФ, транспортным налогом облагаются транспортные средства, независимо от того ездят ли они, плавают или летают. Есть конечно и исключения, вот выдержка из Налогового кодекса РФ, в которой перечислены транспортные средства, за которые транспортный налог не взимается:

«2. Не являются объектом налогообложения:

| Видео (кликните для воспроизведения). |

1) весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил;

2) автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

3) промысловые морские и речные суда;

4) пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций и индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

5) тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

6) транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба;

7) транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

8) самолеты и вертолеты санитарной авиации и медицинской службы;

9) суда, зарегистрированные в Российском международном реестре судов;

10) морские стационарные и плавучие платформы, морские передвижные буровые установки и буровые суда.»

Что мы видим, налоговый кодекс освобождает от уплаты налога на транспорт:

- лодки весельные и с мотором до 5 л.с.,

- предназначенные для использования инвалидами легковые автомобили

- автомобили до 100 л.с., приобретенные через органы социальной защиты населения

- угнанный (украденный) транспорт

- сельхозтехнику, зарегистрированную на сельхозпроизводителей

- санитарные и медицинские самолеты и вертолеты

- морские, речные и воздушные суда для перевозки пассажиров и грузов

- осуществляющие добычу полезных ископаемых и промысловые суда, а также платформы, буровые суда и установки.

И это далеко не весь перечень транспорта, за который налог не платится, у каждого региона есть свой закон о налоге на транспорт, в котором могут быть прописаны дополнительные льготы на транспорт.

Например, в Москве за один принадлежащий вам автомобиль мощностью до 70 л.с. 100% льгота на транспортный налог, за второй такой автомобиль уже нет льготы. А в Санкт-Петербурге освобождаются от налога автомобили отечественного производства с годом выпуска до 1990 включительно. Большегрузы свыше 12 тонн, зарегистрированные в системе «Платон», могут быть полностью освобождены от уплаты транспортного налога (ст. 361.1 НК РФ). О том, какие в вашем регионе дополнительные льготы на транспортный налог, можете написать мне в комментариях.

Размер транспортного налога

Как мы видим из описания льгот на транспортный налог, размер самого налога может зависеть от:

- мощности двигателя или реактивной тяги (воздушные суда)

- региона регистрации транспортного средства

- наличия льгот на транспортный налог

Еще размер транспортного налога может зависеть от стоимости автомобиля, экологического класса ТС, года выпуска авто, не является ли владелец участником ядерных испытаний и т.п.

Как цена автомобиля влияет на размер транспортного налога? А вот как: на роскошные автомобили стоимостью более 3 млн. рублей введены повышающие коэффициенты.

Например, если вы владелец автомобиля стоимостью от 3 до 5 млн. рублей, а возраст машины до 1 года, то транспортный налог будет рассчитываться с повышающим коэффициентом 1,5, если возраст автомобиля 1-2 года, то коэффициент 1,3. Для владельцев свеженького авто (до 5 лет) стоимостью 5-10 млн. рублей транспортный налог увеличен в 2 раза.

А за нероскошную легковушку мощностью 150 лошадей заплатим в бюджет 1500-5000 рублей, в зависимости от региона регистрации.

Как сэкономить на налоге на транспорт?

Вырисовывается следующая картина: размер транспортного налога зависит от нескольких факторов, и если манипулировать этими факторами, то можно повлиять на размер транспортного налога. Рассмотрим всевозможные способы экономии.

1 способ: менять регион регистрации

Транспортный налог – это региональный налог, он целиком зачисляется в бюджет субъекта. Поэтому каждый субъект в России устанавливает свой размер налога, федеральная власть прописывает лишь базовую ставку, а регион может повысить ее или понизить, получается «налоговая вилка». А разбег налога по регионам такой большой получается, потому что Налоговый кодекс разрешает увеличивать/уменьшать базовую ставку транспортного налога в 10 раз.

Регистрация автомобиля в другом регионе, но при условии вашей прописки там, позволит значительно сэкономить. Но этот способ не очень распространен, т.к. не все имеют недвижимость или близких родственников в субъектах РФ с низкими ставками транспортного налога. Если вы без смены прописки поставите на учет авто в другом регионе, то налоговая ставка будет применяться региона прописки, а не региона регистрации ТС. Потому что постановка на налоговый учет транспортного средства происходит по месту его нахождения, а по пункту 5 ст. 83 НК РФ местом нахождения автомобиля признается место жительства владельца.

Москвичи и Питерцы платят транспортный налог по самым высоким ставкам, поэтому прописка в области поможет сэкономить на налоге на транспорт.

2 способ: чем меньше мощность, тем больше экономия

Покупая автомобиль с мощным двигателем , не все понимают, что транспортный налог на большие лошадиные силы высок. Поэтому, как вариант экономии можно рассматривать замену мотора на менее мощный. Однако это должно быть сделано официально и зарегистрировано в ГИБДД. Ну или применить первый способ и прописаться в регионе с меньшими налоговыми ставками.

3 способ: льготы на транспортный налог

Получить налоговые льготы можно различными путями. Инвалидом я вам не советую становиться по своей воле, а вот зарегистрировать автомобиль на родственника инвалида можно. Но это зависит от наличия льготы в вашем регионе. На федеральном уровне предусмотрена льгота для инвалидов независимо от региона прописки лишь на легковые автомобили, оборудованные для использования инвалидом, а также на купленные через органы соцзащиты легковушки с двигателем до 100 л.с. (73,55 кВт).

Некоторые регионы предоставляют льготу даже родственникам боевых действий, родителям (опекунам) многодетных семьей.

Так пенсионеры в Перми платят лишь половину транспортного налога за автомобиль до 100 л.с. А в Амурской области за один принадлежащий пенсионеру по старости автомобиль с мотором до 100 лошадиных сил включительно 100% льгота. Здесь сразу два фактора играют роль: мощность и регион прописки.

Узнать перечень налоговых льгот проще всего на сайте Налоговой службы, в разделе «Электронные сервисы» найдите калькулятор транспортного налога , не забудьте выбрать свой регион, мне всегда почему-то Москва выпадает автоматически.

4 способ: проверяем и доверяем

Четвертый способ экономии напрямую вытекает из второго и третьего способа, только вам самим не нужно менять прописку или становиться льготником, а просто перерегистрировать автомобиль на льготника или на родственника в регионе с низкой ставкой транспортного налога.

Главный минус здесь то, что на бумаге собственник не вы, и не дай бог, что случиться с человеком, на которого зарегистрировано ваше ТС. Или он окажется не чистым на руку и подаст в розыск ваше авто, юридически же он владелец.

В случае открытия наследства ваш авто может достаться не вам вовсе, а прямым наследникам. Если Вы прямой наследник – пользоваться ТС можно будет лишь после вступления в наследственные права, а это минимум 6 месяцев.

А еще есть ограничения по управлению транспортом, зарегистрированным на льготника. Например, в Амурской области льгота на транспортный налог пенсионеру по старости предоставляется лишь при условии, что автомобилем управляет сам пенсионер или его супруга (супруг).

Взвесьте все выгоды и возможные риски, прежде чем перерегистрировать свою машину на другого человека ради экономии на транспортном налоге.

Сэкономил так сэкономил!

Все выше перечисленные способы экономии на уплате транспортного налога законные, но они имеют свои изъяны. Поэтому чтобы ваша экономия не обернулась вам боком, просчитайте все возможные варианты развития событий. И лучше не экономить, а искать способы заработать чуть больше, но в рамках закона конечно.

Как сэкономить на транспортном налоге 2019

Налоговая база для транспортного налога измеряется в лошадиных силах

Собственно не зря мы в самом начале сказали о том, что старенькая Infinity или Porsche выходит по налогу не дешевле, нежели скажем КАМАЗа. Вот такой парадокс. Не смотря на то, что КАМАЗ возит десятки тонн груза, а у легковой машины это будет 2-3 тонны. Все дело в том, что налоговая база, рассчитываемая для машин исходя из мощности, которая измеряется в лошадиных силах мотора. Есть небольшие поправки, но они не играют столько значительной роли. Такое положение дел прописано «библией» нашего налогового законодательства, а именно в НК РФ, статье 359 пункта 1 и подпункта 1.1. При этом согласно этой же статьи, но пункта 2, налог рассчитывается отдельно по каждому транспортному средству. Несколько машин, значит заплати за каждую… Здесь не важно, что водитель один и может сесть разом только за одну машину. Вот и брали бы налог по самой «дорогой».

Кто должен платить транспортный налог

Собственно здесь и так понятно, что налог должен платить собственник, а вернее тот, на кого именно поставлено на учет ТС. Об этом написано в статье 357 НК РФ. Остается лишь сделать замечание, что если собственников несколько, то каждый должен платить или не платить налог в той доли, в которой он обладает машиной.

Теперь же о суммах налога, у нас в России по разным регионам и областям.

Налог на автомобили в разных регионах и областях нашей страны

Этот абзац будет, пожалуй, самым интересным. Ведь из него можно будет узнать сколько же берут налог в разных областях и регионах. А в итоге прикинуть насколько лучше или хуже у вас, чем у них.

Здесь вначале надо даже посмотреть не по областям, а по тому, что рекомендуется, то есть то, из чего исходят федеральные органы управления, предоставляя возможности для местных органов. Открываем статью 361 НК РФ и смотрим пункт 1, в котором есть таблица. Мы приведем не все, но наиболее нужное для автомобилистов и мотоциклистов.

Наименование объекта налогообложения

Налоговая ставка (в рублях)

Автомобили легковые с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно

свыше 250 л.с. (свыше 183,9 кВт)

Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы):

до 20 л.с. (до 14,7 кВт) включительно

свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно

свыше 35 л.с. (свыше 25,74 кВт)

Автобусы с мощностью двигателя (с каждой лошадиной силы):

до 200 л.с. (до 147,1 кВт) включительно

свыше 200 л.с. (свыше 147,1 кВт)

Автомобили грузовые с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно

свыше 250 л.с. (свыше 183,9 кВт)

Собственно вроде и ставки не такие уж и большие, пока не начнешь читать дальше. Ведь в пункте 2, все той же статьи, написано о возможности уменьшения или увеличения ставок. Но кто же у нас уменьшает? Тем более, что уменьшать ставку для машины до 150 л.с нельзя! Также можно внести поправки в зависимости от года выпуска и экологического класса. Собственно давайте теперь о том, какие по факту получаются ставки «на местах».

Категория и мощность

двигателя

(л.с.)

легковой автомобиль до 100

легковой автомобиль 100–150

легковой автомобиль 150–200

легковой автомобиль 200–250

легковой автомобиль от 250

мотоциклы от 20

мотоциклы от 35

Опять данные по некоторым регионам (областям) сведены в таблицу. Собственно повышающие коэффициенты могут быть начислены еще исходя из статьи 362 НК РФ пункта 2. Этот пункт учитывает «налог на роскошь», то есть на дорогие машины. Цитируем:

Исчисление суммы налога производится с учетом повышающего коэффициента:

2 — в отношении легковых автомобилей средней стоимостью от 5 миллионов до 10 миллионов рублей включительно, с года выпуска которых прошло не более 5 лет;

3 — в отношении легковых автомобилей средней стоимостью от 10 миллионов до 15 миллионов рублей включительно, с года выпуска которых прошло не более 10 лет;

3 — в отношении легковых автомобилей средней стоимостью от 15 миллионов рублей, с года выпуска которых прошло не более 20 лет.

Так что даже уже на Land Cruiser 150 вполне может дополнительно браться повышающий коэффициент за роскошь. Цены в этом случае берутся среднерыночные, если так можно сказать. Изменения были введены в 2013 году, когда в стране настал очередной кризис несостоявшегося благополучия населения. Собственно хватит о налогах, так понятно «откуда растут ноги». Пора уже сказать пару слов по существу темы нашей статьи. Как же можно хотя бы снизить транспортный налог за машину?

Для кого предусмотрены льготы по транспортному налогу на машину

Начать стоит с обращения к статье 356 НК РФ, где написано о льготах по транспортному налогу:

При установлении налога законами субъектов Российской Федерации могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

Так кто эти льготники? А собственно все те, кто прописан в местных документах упоминающих о льготах для данной группы граждан. Обычно это документ – закон о транспортном налоге такой-то области… Скажем Закон города Москвы «О транспортном налоге». То есть у нас в стране для физических лиц существует абсолютно разные льготы по транспортному налогу в разных регионах и областях. Нельзя говорить о единых льготах наверняка, но общепринятые группы мы все же перечислим. Так согласно Закона города Москвы «О транспортном налоге» к ним относятся (физические лица):

Как сэкономить на транспортном налоге за машину

Собственно тема нашей статьи и была о том, как сэкономить на налоге, а мы уже «прошлись» по всему подряд! Но все еще не сказали о том, как сэкономить… Собственно все то, о чем мы говорили, это и была столь важная информация, чтобы человеку думающему понять, что именно влияет на формирование налога и как сделать так, чтобы налог был минимальный, в случае владения ТС. То есть покупая машину мы берем на себя ответственность не только по ее содержанию, ремонту, хранению, но и по налогом, который к нам придут уже в следующем году, после покупки.

Так вот, сэкономить на них можно лишь прописавшись в областях где налоги минимальные, то есть в Чечне скажем или Дагестане. Второй вариант, стать льготником, чего бы мы вам не советовали или переписав машину на такого льготника, если вы ему доверяете!

Собственно эти рекомендации и можно считать главным и основными во всей статье!

Что будет если не платить транспортный налог

| Видео (кликните для воспроизведения). |

Нам же осталось лишь сказать, что на настоящий момент по нашему мнению начисление налогов это какой-то абсурд. Ведь старенький внедорожник может выйти по налогу дороже грузовика, при этом его рыночная стоимость и незначительный ущерб дорогам по сравнению с тем же грузовиком на лицо! Ну и наше государство ни коим образом не волнует пробег, машина может стоять хоть весь год, при этом нет никакой возможности получить «налоговые каникулы» хотя бы на время. Все это весьма прискорбно, так как в очередной раз лишь подтверждает лицемерие власти, которая каждый раз лишь обещает «играть по-честному».

Источники

Астахов, Павел Земельный участок. Юридическая помощь по оформлению и защите прав на землю с вершины адвокатского профессионализма / Павел Астахов. — М.: Эксмо, 2015. — 256 c.

Ильин, В. А. История и методология физики. Учебник / В.А. Ильин, В.В. Кудрявцев. — М.: Юрайт, 2014. — 580 c.

Астахов, Павел Жилье. Юридическая помощь с вершины адвокатского профессионализма / Павел Астахов. — М.: Эксмо, 2016. — 320 c.- Воробьева, Ольга Составление договора. Техника и приемы / Ольга Воробьева. — М.: Юрайт, 2015. — 192 c.

- Оксамытный, В. В. Общая теория государства и права / В.В. Оксамытный. — М.: Юнити-Дана, 2011. — 512 c.

Доброго времени суток. Я 16 лет работаю юристом в частной компании в Москве. На основании своего опыта решил создать ресурс с наиболее точными ответами на часто встречающиеся в моей практике вопросами.

Все статьи тщательно собирались и оптимизировались, чтобы показать вам всю гибкость такой науки как юриспруденция.

Перед применением описанного — проконсультируйтесь с профессионалами .