Содержание

- 1 Что будет с ипотекой если произойдёт кризис и начнётся девальвация

- 2 Какие процентные ставки на ипотечные кредиты будут устанавливаться в кризисное время

- 3 Что будет со ставками на ипотечное кредитование во время кризиса?

- 4 Экономический кризис и ипотека: чем может помочь государство и что делать заемщику?

- 5 Что будет со ставками на ипотечное кредитование во время кризиса?

- 6 Ипотечные торги: как не потерять квартиру во время кризиса

Что будет с ипотекой если произойдёт кризис и начнётся девальвация

Красивое слово «девальвация» используется во всем мире, когда государство собирается снизить стоимость своей национальной валюты, по отношению к иностранной, устойчивой. Например – в России уменьшить стоимость рубля по отношению к американскому доллару и евро по решению Правительства и Министерства Финансов РФ, будет означать девальвацию. Для жителей России важно знать, как жить, что делать, как быть с кредитами, тем более с ипотекой.

Как отражается девальвация на кредитах и ипотеке?

Все кредиты, которые вы брали в иностранной валюте (обычно в долларах) заметно опустошают кошелек заемщика во время девальвации. Тем более это касается ипотеки и других долгосрочных кредитов. Запланированная девальвация не является форс-мажорным обстоятельством. Вообще, форс-мажор в экономике – это природные стихийные бедствия, ситуации, которые нельзя просчитать заранее. А экономические явления все просчитываются, после чего и принимаются решения значимого для государства характера. Население, в таких решениях играет второстепенную роль. Вы же не спрашиваете своих детей, менять вам место работы или нет. Они живут в тех условиях, которые вы можете им создать. Поэтому распланируйте свои расходы и, главное, оцените свои реальные финансовые возможности на несколько лет вперед. Ипотека и без кризисов с годами воспринимается как кабала. Вы не можете предугадать или просчитать, что будет с рублем через 5, тем более 15 – 20 лет.

Существует правило! Берите долгосрочный кредит и ипотеку только в национальной валюте!

Может ли банк повысить процентную ставку ипотеки при девальвации?

Если у вас уже есть долгосрочный кредит, ипотека, то вы не заметите никаких изменений или останетесь в выигрыше в случаях:

- брали кредит в банке, где все оформляется в соответствии с законом;

- вы получаете зарплату в валюте в компании за рубежом (если иностранная компания в России, можете ощутить изменения своих доходов);

- у вас есть пассивный валютный доход;

- осталось немного времени до полного погашения ипотеки (в этом случае можно провести рефинансирование).

По закону РФ банки не имеют право изменять процентную ставку при девальвации.

Это предусматривается в законе «О банковской деятельности» ФЗ-17 от 3.02.1996 г. С изменениями http://docs.cntd.ru/document/9004805. по статье 29 этого ФЗ банк не имеет право в одностороннем порядке изменять процентную ставку, так же, как и не может начислить дополнительные проценты и комиссии.

Если ваш банк пошел на такие меры, вы можете обращаться в суд. Но, рекомендуем воспользоваться услугами юридической компании.

Кроме ФЗ-17, существует и Закон «О защите прав потребителей» (ЗоЗПП), по которому, вы имеете полное право получить нужные услуги, как потребитель.

Чтобы не попасть в ситуацию, когда процентная ставка увеличивается банком, начисляются непонятные комиссии, проценты за что-либо, берите ипотеку в надежных банках. Если вы уже попали — обязательно обратитесь к юристам, которые работают с делами в сфере кредитования. Небольшие, но очень значимые нюансы ипотечных и кредитных договоров могут понять, использовать и обойти только юристы.

Если в вашем договоре есть пункт, по которому вы готовы пойти на повышение процентной ставки по каким-либо причинам, или при определенных условиях, а вы все подписали в здравом уме и твердой памяти, то самому будет трудно доказать, что вы не догадывались о содержании смысла договора. Нужно собрать все доказательства вашей правоты.

К юристам следует обращаться за помощью еще и потому, что если ваш иск будет отклонен, повторно вы не сможете его подать.

При девальвации может возникнуть только одна проблема, из-за которой сложно будет вносить платежи – низкая зарплата, обесцененные деньги. Но сейчас РФ не находится в таком глубоком кризисе. Тех сложностей, что были в прошлом не ожидается.

Советы финансистов и инвесторов физическим лицам на случай возникновения девальвации

Если вы собираетесь брать ипотеку, то оцените свои силы и способности не только в ближайший год, но и в перспективе 20 лет вперед. Хорошо, если у вас есть имущество, которое можно будет продать и высвободить деньги на погашение кредита при возможных трудностях.

Брать долгосрочный кредит или ипотеку в период, когда стоит вопрос о возможной девальвации если вы запланировали и все посчитали, то можете:

- сделать плановые покупки крупногабаритной импортной бытовой техники, если считаете, что цена сейчас приемлема;

- взять кредит в национальной валюте (в рублях), но внимательно изучите договор на предмет изменения процентных ставок;

- взять валютный кредит на короткий срок и инвестировать в ценные бумаги крупных надежных компаний;

- взять ипотеку, если стоимость недвижимости на рынке низкая;

- купить недвижимость, которая будет приносить вам пассивный доход.

- если вам ничего не нравится, сохраните деньги на депозитном счете в надежном банке;

- вложите в ликвидные сделки, например, купите слитки золота, драгоценные камни (если цена вас устраивает и есть перспектива, что подорожания).

Все, во что вы собираетесь вкладывать деньги, ожидая девальвации (а ее может и не быть), не должно быть куплено в панике. Деньги любят холодный ум и расчетливость. Поэтому внимательно изучите обстановку, рынок недвижимости, прочтите договор ипотеки.

Сделайте все, чтобы сохранить вашу работу и стабильный доход.

Не ввязывайте себя в неоправданные расходы на долгий срок – берите ипотеку, если вам это остро необходимо, устраивают цены на рынке и предложения банков, есть уверенность, что платежи не урежут семейный бюджет больше, чем вы рассчитывали. Берите пример с иностранных граждан – они планируют свои расходы на год вперед. А самые крупные – распределяют в течение 20 – 30 лет. И идут к цели.

Зачем нужно девальвировать рубль

Искусственно снижать стоимость рубля важно для России, для того, чтобы поднять производство и реализацию товаров собственной страны. Этот процесс происходит практически во всех государствах. Например, Великобритания провела девальвацию в 1992 году, США в 1971 г. Проводилась она несколько раз и в СССР. Это всемирно известный способ поднять собственную экономику. Для большинства государств, в том числе России, выгодно, чтобы национальная валюта была слабой по отношению к доллару и евро (в настоящее время – это самые устойчивые валюты, не считая йены) до тех пор, пока промышленность, сельское хозяйство и другие отрасли не станут развитыми и приносящими основной доход. Пока Россия относится к странам, где, в основном, покупают, продают и снова покупают, чтобы продать одни и те же товары. Часто девальвация в конце сопровождается деноминацией – деньги, их стоимость меняются, количество денежной массы в обороте уменьшают (изымают из обращения).

В процессе девальвации цены на импорт растут, количество импортируемых товаров уменьшается, и деньги из России не утекают в экономики других стран в прежнем объеме. За счет этого местные отрасли увеличивают объем производства и реализации отечественных товаров. Кроме этого, разница в котировках валют позволяет заработать на экспортируемых товарах намного больше. Рубль стоит дешевле по отношению к доллару, но другие страны у нас делают закупки за доллары. В пересчете на рубли – сумма от продаж получается выше.

Недостатки девальвации отражаются на покупательской способности жителей страны. Приводят к инфляции. Но сейчас резких скачков рубля не ожидается. Период 2014 года, когда импортной продукции в стране было 80% от всех товаров, девальвация была необходима. Сейчас рубль нет необходимости опускать так кардинально. Тем более до состояния дефолта, к счастью, страна не дойдет.

Какие процентные ставки на ипотечные кредиты будут устанавливаться в кризисное время

В последнее время в России наблюдается довольно сложный кризис, поскольку курс рубля по отношению к другим валютам существенно падает. Именно поэтому многих людей интересуют ставки на ипотечное кредитование во время кризиса. Дело в том, что сегодня для большинства людей, которые желают улучшить свои жилищные условия, единственной возможностью для реализации задуманного является оформление ипотеки. Однако при этом желательно, чтобы ставки по кредиту были не слишком высокими.

Учетная ставка ЦБР

Первоначально важно отметить, что на сегодняшний момент учетная ставка Центрального банка достигла 17%, что является намного большим показателем по сравнению со ставкой, которая была установлена ранее. Данная ставка очень негативно сказалась на ипотечном кредитовании, поскольку соответственно выросли ставки и на такие кредиты. В результате возникает вопрос, что ожидает ипотечное кредитование в ближайшее время.

Поскольку ставки на ипотечное кредитование существенно повысились, это негативно сказалось на данном виде кредитования. Дело в том, что ипотека считается только вспомогательным элементом для приобретения жилой недвижимости, а не основной возможностью. Однако при этом примерно половина населения страны покупает квартиры или дома именно с помощью кредита. Без него они просто не могут позволить себе такое приобретение за счет отсутствия необходимой денежной суммы.

Тенденции и развитие

Важно учитывать, что в принципе изменение процентной ставки Центрального банка не должно было сказаться на тех процентах, которые устанавливаются кредитными учреждениями на ипотечные кредиты. Дело в том, что ипотека практически никогда не выдается за счет денежных средств, получаемых от ЦБ. Источником данных средств являются собственные сбережения кредитных организаций, а также здесь могут быть получены деньги от дешевых кредитов, которые банки берут в валюте. Таким образом, ставки на ипотечное кредитование не должны были подняться слишком высоко, а такое существенное изменение говорит лишь о том, что современные банки стремятся просто увеличить свои доходы.

Предполагается, что как только страна начнет выходить из кризиса, начнется постепенное снижение процентной ставки, которая сейчас установлена Центральным банком. Однако понижение ключевой ставки следует ожидать только через несколько месяцев. Однако если деятельность различных зарубежных стран будет по-прежнему направлена на снижение курса рубля, то можно ожидать того, что ставки на ипотечное кредитование во время кризиса будут вновь расти. Это приведет к тому, что люди, которые не имеют наличных средств на покупку квартиры, не смогут даже воспользоваться ипотекой, поскольку ставки будут очень высокими, поэтому люди будут вынуждены отказываться от возможности получить новое жилье.

В соответствии с этим можно сказать, что в ближайшее время будет наблюдаться существенное снижение количества продаваемых квартир и домов. При этом цены на жилую недвижимость будут либо оставаться на одном уровне, либо будут падать. Это обусловлено тем, что за счет низкого спроса на жилую недвижимость продавцы будут вынуждены отказаться от постоянного роста цен, поскольку в этом случае можно вовсе не рассчитывать на продажу квартир.

Мнение экспертов

Эксперты утверждают, что такая кризисная и неприятная для экономики ситуация будет длиться примерно половину 2017 года. Однако при этом учитывается, что все равно большинство россиян держат свои накопления в российских рублях, а не в валюте, поскольку нет уверенности в том, что завтра не будет существенно повышен курс рубля. Также застройщики отказываются от мысли продавать свои квартиры за валюту.

Потенциальные заемщики

Дополнительно следует выделить, что, не смотря на то, что ставки по ипотечным кредитам были существенно увеличены, все равно находится довольно много людей, которые продолжают оформлять ипотеку по высоким процентным ставкам. Дело в том, что для многих это является единственной возможностью получить собственное жилье, которое является необходимым и нужным для их жизни. Однако активность кредитования в любом случае существенно снизилась. Это уже было отмечено всеми кредитными учреждениями, некоторые из которых вовсе сейчас находятся на грани банкротства за счет потери большого количества потенциальных клиентов.

Также важно отметить, что даже сейчас у большинства людей остались некоторые собственные сбережения, которые они желают потратить на стоящие предметы. Сюда относятся и квартиры. При этом не всегда имеется полная сумма для покупки, поэтому остаток может быть легко получен с помощью ипотечного кредита. За счет того, что он будет оформлен на небольшую сумму денег, высокие процентные ставки не будут слишком существенно сказываться на ежемесячных платежах, что позволит многим людям легко справляться с таким кредитом.

Таким образом, ситуация на рынке ипотечного кредитования на сегодняшний момент является сложной и непредсказуемой. Можно ожидать многих негативных последствий, к которым относится снижение количества оформляемых ипотечных кредитов, а также уменьшение продаваемых квартир и домов. Однако такая ситуация не будет вечной, поскольку государство всеми силами старается преодолеть кризис, поэтому можно в ближайшее время ожидать введения определенных элементов, которые смогут улучшить ситуацию.

Что будет со ставками на ипотечное кредитование во время кризиса?

Прежде чем принимать решение об ипотеке, нужно составить хотя бы примерный жизненный план на ближайшие 10-20 лет. Ввязываясь в столь рискованное предприятие, как ипотека, стоит для начала обдумать и тщательно взвесить все риски. Как отмечает руководитель направления внедрения персонального финансового планирования банка «БКС Премьер» Сергей Дейнека, практика показывает, что для абсолютного большинства людей собственное жилье представляет собой очень высокую ценность, однако не все осознают, какие берут на себя риски при приобретении его в ипотеку.

Во-первых, есть риск существенной переплаты. В России ставки по ипотечным кредитам крайне высоки. Зачастую размер переплаты по ипотечному кредиту превышает первоначальную стоимость выбранной квартиры. После повышения ключевой ставки Центробанком до 17% ставки для ипотечных заемщиков могут вырасти до 20%. Генеральный директор компании «Континент» Галина Гараева прогнозирует, что если при ставке ЦБ в 10,5% ипотечные подошли к 14%, а в ожиданиях были 15%, то при 17%, соответственно, вполне возможен рост до 20% и выше.

Во-вторых, существует риск потери финансовой стабильности. Любой человек, будь он наемным работником или собственником бизнеса, всегда подвержен риску потери постоянного дохода хотя бы на некоторое время. Причины этого могут быть разные: бизнес может развалиться, с работы могут уволить. Если же у вас есть обязательства по ипотеке, вы в любом случае должны продолжать их выполнение, несмотря на форс-мажорные обстоятельства.

В-третьих, нельзя забывать о валютных рисках. В кризис 2008г. в связи с обесцениванием рубля действующие ипотечные кредиты в валюте стали для многих источником больших проблем. Чтобы избежать рисков, следует придерживаться правила: брать кредит в той валюте, в которой у вас постоянный доход. В этом случае не страшна девальвация: ежемесячный платеж не вырастет с ее наступлением.

До кризиса 2008г. российские банки выдавали кредиты на ипотеку в различных валютах. Ставка по ним была ниже, чем по рублевым кредитам. Это привело к тому, что в начале 2008г. доля валютной ипотеки составила 18,5%. Каждый пятый ипотечный займ выдавался в валюте. По данным АИЖК, в этом году (за девять месяцев) россияне взяли 99,9% жилищных кредитов в рублях. На валютную ипотеку приходится лишь 0,1%.

Чтобы минимизировать риски при получении ипотечного кредита в нестабильных экономических условиях, нужно помнить еще несколько правил:

Гасить ли рублевую ипотеку

С экономической точки зрения досрочное погашение ипотечного кредита выгодно заемщику при низком уровне инфляции. В этом случае деньги со временем дешевеют медленно. «Если же уровень инфляции ожидается в течение срока действия кредита высокий, то расплату по кредиту имеет смысл отложить, чтобы расплачиваться «дешевыми» деньгами в будущем», – считает аналитик Александр Пыпин, партнер Provereno.ru.

Срок или размер. Еще один важный нюанс, который должен учитывать заемщик, решивший гасить кредит частями. Надо выбрать, что уменьшить при погашении — срок кредита или размер выплат.

По мнению Елены Валеевой, генерального директора агентства недвижимости «Century-21- Светлый Град», выгоднее сокращать срок, чем размер платежа, так как ускоренное погашение тела кредита позволяет быстрее избавиться не только от выплаты процентов, но и от уплаты всего кредита.

Таким образом, если начать вносить дополнительные суммы на счет банка и выбрать при этом уменьшение срока кредита, можно неплохо выгадать — быстрее выплатить долг и сэкономить средства, которыми в будущем можно рассчитаться с кредитной организацией.

С другой стороны, уменьшение ежемесячного платежа тоже имеет свои плюсы. Снижается нагрузка на семейный бюджет, сохраняется психологический комфорт. «Не стоит забывать, что в большинстве случаев выбор между сокращением срока кредита и уменьшением ежемесячного платежа делает не заемщик, а банк», — напоминает Роман Строилов из Tekta Group.

Гасим все. Главный вопрос, который задают себе многие заемщики, — нужно ли всеми силами стремиться к досрочному погашению или можно гасить долг частями, обеспечив себе комфортные условия жизни. Эксперты утверждают, что все зависит от ситуации.

При досрочном погашении кредитор не имеет права взимать с заемщика еще не выплаченные им проценты за оставшийся срок кредита. Достаточно уведомить банк за тридцать рабочих дней до момента погашения.

Однако при досрочном погашении заемщик теряет право на получение налогового вычета. Впрочем, выгоды от досрочного погашения более весомы, чем сумма вычета. Как подчеркивает руководитель отдела ипотеки и спецпрограмм Tekta Group Роман Строилов, правило «чем раньше расплатишься — тем меньше в итоге переплатишь банку» еще никто не отменял. «В нашей стране размер переплаты за пользование кредитом чудовищный — он достигает 100% от первоначально взятой суммы», — сетует эксперт.

Между тем бывают ситуации, когда получение ипотеки становится альтернативой выведению денег из оборота и когда с досрочным погашением можно не торопиться. «Предпринимателям намного выгоднее взять кредит на жилье и выплачивать его равными частями, чем выводить из оборота деньги, приносящие большую прибыль», — подчеркивает Алексей Успенский из «Русского ипотечного банка».

«При полном погашении ипотечного кредита вы получаете возможность сэкономить на выплате процентов, это также экономия на ежегодной страховке», — напоминает Денис Бобков, руководитель аналитического центра ОАО «ОПИН».

Что делать в случае форс-мажора

От всех рисков защититься не получится, но наступление форс-мажора вовсе не означает потери квартиры. Ипотечные банки и АИЖК учли уроки предыдущих кризисов и готовы предложить заемщику, попавшему в трудную ситуацию, несколько сценариев решения проблемы.

«Для учета всех доходов и расходов можно составить специальный бюджет, в котором расписать все платежи, которые нужно совершить с учетом доходов и дат их получения, и ежемесячно следовать этому плану. Он поможет контролировать денежные потоки и для многих станет залогом финансовой дисциплины и стабильности», — советует Евгений Лапин, управляющий директор по розничным продуктам и сегментам Промсвязьбанка.

«Затягивание проблемы приведет к судебным разбирательствам с банком и к целому ряду негативных последствий для самого заемщика — ухудшение кредитной истории, запрет на выезд за границу. Недвижимость в результате все равно продадут, но с существенным дисконтом», — подчеркивает заместитель генерального директора АИЖК Александр Щеглов.

После кризиса 2008–2010 гг. банки разработали способы реструктуризации долгов и теперь к каждому клиенту подходят индивидуально. Правда, и причины для реструктуризации должны быть серьезными — например, массовые сокращения на предприятии или в той отрасли, в которой был задействован заемщик. Увольнение по собственному желанию из благополучной компании не может быть расценено как серьезное основание для принятия экстренных мер. В этот период заемщик выплачивает только проценты по кредиту, а основная сумма задолженности остается неизменной. В этом случае общая переплата по кредиту не увеличится, но по завершении отсрочки, которую можно оформить сроком от месяца до года, ежемесячные платежи вырастут. В банке можно оформить частичную отсрочку платежа — так называемые «кредитные каникулы»

«Нужно называть реальные суммы, которые вы будете способны отдавать по задолженности в течение ближайших месяцев. Банк сам подберет программу кредитования с наименьшей процентной ставкой или же приостановит начисление штрафов и пени», — советует Мария Литинецкая. И только в самом крайнем случае — продать квартиру для погашения долга.

Такая же услуга существует и у АИЖК, которое предлагает заемщикам вариацию кредитных каникул — «Лояльную ипотеку». Оформить эту опцию можно не более четырех раз на общий период до двух лет. Минимальный срок, на который может быть предоставлен уменьшенный платеж, составляет три месяца. Ежемесячный платеж можно снизить на 30–80%. К примеру, если у заемщика родится ребенок, то ему предложат специальные условия. Когда заемщик вернется к обычному графику выплат по кредиту, его платеж не будет увеличиваться, длиннее станет срок кредитования. АИЖК также предлагает целый комплекс мероприятий досудебного урегулирования проблемной задолженности: отсрочка процедуры обращения взыскания; добровольная реализация предмета залога без снятия обременения посредством замены залогодателя; корректировка (уменьшение) суммы начисленной неустойки (пеней).

Еще один взаимовыгодный для банка и заемщика вариант — сдать квартиру в аренду, а на вырученные средства погашать кредит.

Экономический кризис и ипотека: чем может помочь государство и что делать заемщику?

Для большинства граждан России ипотека который год подряд остается единственным доступным способом покупки жилья. Темпы выдачи средств под залог недвижимости растут. По данным из ежегодного послания президента РФ Владимира Путина Федеральному собранию, в 2017 г. банки страны оформили рекордное количество ипотечных кредитов – более 1 млн. Для сравнения: в 2001-м их было выдано всего 4 000. Но аналитики Центрального Банка (ЦБ) России отмечают, что и процент просрочек от заемщиков увеличивается.

Согласно отчету «Агентства ипотечного жилищного кредитования» (АИЖК), в 2017 году в России ипотечных кредитов на жилье оформлено на 25-30 % больше, чем в 2016-м.

Экономические потрясения последних лет привели к негативным тенденциям:

доходы населения, как и его покупательская способность, снижаются;

ставки по ипотеке, выданной в иностранной валюте, растут;

процент просрочек выплат по кредитам остается стабильно высоким;

| Видео (кликните для воспроизведения). |

темпы строительства обгоняют скорость увеличения спроса на жилье.

С одной стороны, средние ставки по рублевой ипотеке снижаются. По прогнозам главы Минэкономразвития Максима Орешкина, в 2019 году они могут упасть до отметки 8-9 %. По данным портала Banki.ru, диапазон ставок колеблется в пределах 6-13,35 %. В регионах можно найти кредитные продукты на жилье и со ставкой от 2 % годовых.

С другой стороны, девальвация рубля серьезно ударила по благосостоянию граждан, оформивших займы в иностранной валюте. Также завершена программа господдержки ипотечного кредитования. На фоне снижения доходов населения, экономической нестабильности и инфляции в 2,2 % (по данным на 2018 год) это неминуемо приведет к увеличению количества людей, не имеющих средств на покупку жилья. А следом придет экономический кризис, по мнению экспертов, он не за горами. Именно со снижения ставок, роста числа кредитов с лояльными условиями и повального увеличения процента просрочек от заемщиков и начался обвал ипотечного рынка в США 10 лет назад.

В 2017 году уровень доходов жителей России упал на 1,7 %.

Как правительство может помочь заемщикам в кризис

Какими способами государство может стабилизировать ситуацию на рынке ипотечного кредитования:

реструктуризацией кредитов (с пересмотром графика и объема платежей);

«замораживанием» процентных ставок для малообеспеченных и потерявших работу заемщиков;

рефинансированием ипотеки (погашением текущего займа и выдачей нового на более выгодных условиях от банка-залогодержателя или конкурирующей организации);

перерасчетом валютных кредитов по фиксированному курсу;

Пример жилищного кредита с отсрочкой – ипотечный продукт Сбербанка для молодых семей, по которому при рождении ребенка заемщикам разрешают выплачивать только проценты вплоть до достижения малышом 3-летнего возраста.

Важный фактор – соразмерность предложения и спроса

Проблема обеспечения населения России жильем имеет две стороны медали. Приостановка темпов возведения многоквартирных домов на фоне снижения покупательской способности людей приведет к ухудшению экономической ситуации. Это произойдет из-за неразрывной связи отрасли со смежными сегментами промышленности, которые также неминуемо застопорятся. Но и наращивание объемов строительства жилых объектов в период падения цен на недвижимость и роста просрочек по ипотеке – опасная игра, которая может превратить «рынок продавца» в «рынок покупателя». А людей без жилья и средств на его покупку по-прежнему множество.

Варианты помощи государства при покупке недвижимости

Повысить обеспеченность граждан России жильем можно только путем снижения ипотечных ставок и наращивания уровня доходов населения, который за последние 4 года упал на 12 %. Решение проблемы упирается в поиск бюджетных средств. Проценты по кредитам на недвижимость можно уменьшить за счет снижения ключевой ставки ЦБ РФ и увеличения объема льготных ипотек с госсубсидированием. При этом основной груз ложится на плечи налогоплательщиков. Еще один вариант высвобождения финансовых ресурсов – сокращение других статей государственного бюджета.

По словам главы АИЖК Александра Плутника, к 2020 году удастся снизить ипотечные ставки до 7 %.

Дополнительно законодатели предлагают ввести компенсацию части долгов по жилищным кредитам при рождении ребенка. Также разрабатывается концепция «обратной ипотеки». Суть предложения чиновников: залогом для средств, выданных заемщику, будет выступать его имущество, которым он уже владеет и которое перейдет государству после смерти владельца. Цели выдачи денег в рамках этой программы – реструктуризация текущих проблемных кредитов, финансовая поддержка малоимущих категорий населения (пенсионеров и не только).

Как заемщику обезопасить себя

Во время кризиса при задержках зарплат, назревающих сокращениях или просьбах работодателя пойти на неделю-другую в отпуск за свой счет без промедлений ищите альтернативные источники дохода. На случай увольнения, болезни или другой непредвиденной ситуации имейте финансовую подушку безопасности в несколько ежемесячных платежей по вашему жилищному кредиту.

При финансовых затруднениях или просрочке по кредиту не прячьтесь от банка – сразу официально обращайтесь с просьбой о реструктуризации вашей ипотеки. Чем раньше вы это сделаете, тем выше вероятность, что залогодержатель пойдет вам навстречу и вы найдете компромиссное решение. Если же банк уже прибегнул к штрафным санкциям и они оказались непомерно велики, обратитесь за консультацией к кредитному юристу. Есть шанс через суд добиться уменьшения объемов пеней. Известны случаи, когда с помощью иска заемщики в несколько раз сокращали размеры штрафов за просрочку по кредиту.

Кризис для людей с ипотекой – не приговор

Экономика любого государства регулярно переживает кризисы. Главная сложность для людей, берущих или уже взявших ипотеку, – периодичность и глобальность таких потрясений предугадать непросто. Масштабы последствий зависят от превентивных и своевременных экстренных мер правительства, направленных не урегулирование ситуации. Умение быстро ориентироваться в изменившихся условиях игры, наличие запасного плана, финансовая и юридическая грамотность помогут свести к минимуму негативное влияние экономических перипетий на ваш бюджет.

Правильный выбор застройщика и жилого комплекса – способ снизить риски при оформлении ипотеки. Каталог домов от надежных девелоперов с сортировкой объектов по категориям поможет сделать взвешенный выбор квартиры:

Что будет со ставками на ипотечное кредитование во время кризиса?

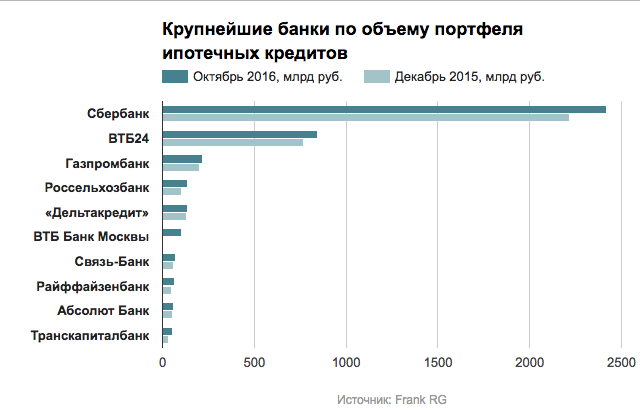

22 декабря АИЖК опубликовал доклад о состоянии рынка ипотечного кредитования, cогласно которому в январе — ноябре 2016 года в России было выдано 756 тыс. кредитов на 1,3 трлн руб., объем выданных кредитов вырос по сравнению с аналогичным периодом прошлого года на 31%. В тот же день лидер рынка Сбербанк, на который приходится более половины выданных ипотечных ссуд, раскрыл свою статистику за тот же период: количество выданных Сбербанком ипотечных кредитов в январе—ноябре выросло в годовом исчислении на 11%, до 419 тыс., в денежном — на 10%, до 636 млрд руб.

И АИЖК, и Сбербанк связывают рост выдачи со снижением ипотечных ставок, которые, по их оценкам, вернулись на предкризисный уровень. В 2016 году банки неоднократно снижали ставки по ипотеке. Сбербанк, в частности, опускал их трижды.

«Осенью среднее снижение процентных ставок составило 0,45–0,55 п.п. В рыночном сегменте ипотеки на вторичном рынке получить кредит можно по ставкам от 11,9%, и это уровень начала 2014 года», — говорится в докладе АИЖК. По данным агентства, на первичном рынке с господдержкой получить кредит можно по ставке от 10,9% (ставки АИЖК с учетом дополнительных вычетов начинаются от 10,5% годовых).

«Рынок продолжает восстанавливаться, [ипотечные] ставки вернулись на докризисный уровень. В случае выдачи ипотеки молодым семьям ставки [в Сбербанке] даже ниже — от 10,25%», — сообщила директор департамента розничных нетрансакционных продуктов Сбербанка Наталья Алымова на совместной пресс-конференции Сбербанка и Министерства строительства и ЖКХ. По ее словам, к уровню начала 2014 года приближаются и объемы выдачи ипотеки на вторичном рынке (+20% по сравнению с 11 месяцами прошлого года).

Ставкой по кризису

Заявление о возврате ставок по ипотеке на предкризисный уровень или даже ниже подтверждают и многие игроки из топ-10 по объемам ипотечного портфеля (согласно ренкингу Frank Research Group). Ставки на первичном рынке с осени и вовсе опустились до уровня ниже начала 2014 года, говорят заместитель председателя правления Абсолют Банка Татьяна Ушкова и старший вице-президент, директор департамента ипотечного кредитования банка ВТБ24 Андрей Осипов.

«Самая распространенная ставка по ипотеке по первичному рынку сейчас на уровне 10,9%, но встречаются и предложения пониже», — соглашается с ними директор департамента розничного бизнеса банка «Возрождение» Олег Коркин. Подтверждают тренд на снижение ставок до докризисного уровня в Транскапиталбанке, Райффайзенбанке и Россельхозбанке.

Получить комментарии в остальных банках из топ-10 (Связь-банк, Газпромбанк и «ДельтаКредит») не удалось.

Как считают в компании «ЦИАН Групп» (владеет крупнейшей базой купли/продажи и аренды недвижимости), в 2016 году «именно переход значений ставок по ипотеке в относительно комфортную для заемщиков зону (ниже 12% годовых для новостроек и ниже 13% на вторичном рынке) стал одним из ключевых стимулов развития рынка».

Достигнутый уровень ставок, по мнению банкиров, снижает значимость такого фактора обеспечения спроса на ипотеку, как господдержка. Хотя программа субсидирования ипотеки, запущенная в марте прошлого года, чтобы помочь гражданам в покупке жилья после резкого роста ставок по кредитам (из-за повышения ключевой ставки в декабре 2014 года до 17%), прекращает свое действие с начала 2017 года и решение о ее продлении пока не принято, это не окажет негативного влияния на рынок ипотечного кредитования, поскольку рыночные ставки приблизились к уровню, заложенному в программе.

«Достигнутый уровень ставок — в районе 12% — довольно комфортен для клиентов. Люди на этом уровне ставок брали большие объемы кредитов в 2013–2014 годах, и такая ставка не является каким-то существенным ограничителем», — говорит Андрей Осипов из ВТБ24. В 2016 году на ипотеку с господдержкой приходилась большая часть выданных кредитов на первичном рынке.

Продолжительное снижение

Участники ипотечного рынка не исключают, что в 2017 году тенденция снижения ставок продолжится. «Главным образом на фоне возможного снижения ключевой ставки ЦБ, — отмечает Осипов. — Хотя снижение [ипотечных ставок] будет более плавным, чем в 2016-м, — не более 0,5–1 п.п.». С ним согласна Татьяна Ушкова из Абсолют Банка.

«Мы ожидаем, что Банк России снизит ключевую ставку на 1,5% в 2017 году. Такого же размера понижения ставок по ипотеке повсеместно, правда, не будет. Ситуация будет зависеть от банка к банку, особенно от их способности привлекать длинные дешевые деньги, от кредитных рисков и автоматизации процесса выдачи жилищных кредитов. Но в любом случае ставки по ипотеке будут снижаться», — считает руководитель управления кредитных продуктов Райффайзенбанка Андрей Морозов.

Дальнейшее сокращение ставок в 2017 году после возможного снижения ключевой ставки ЦБ ожидает и директор дирекции ипотечного кредитования Транскапиталбанка Вадим Пахаленко. Но, по его мнению, из-за прекращения действия программы ставки в начале года могут кратковременно вырасти на 0,5–2 п.п. от текущих уровней. Похожего мнения придерживается и Олег Коркин из «Возрождения». «Та же «первичка» подешевела благодаря госпрограмме по поддержке ипотеки. Поэтому если программа не будет продлена на 2017 год, то ставка по первичному рынку автоматически поднимется до 11,5–12% в начале 2017 года», — полагает он.

Ценовой фактор

Снижение ставок по ипотечным кредитам может отчасти нивелироваться для покупателей жилья повышением его стоимости, предупреждает директор управления по работе с партнерами Сбербанка Николай Васев. По его словам, снижение ипотечных ставок повлечет рост спроса и, как следствие, повышение застройщиками цен на жилье.

Сбербанк наблюдает тренд повышения цен на квартиры в целом по стране уже с сентября, говорит Васев. «Если все будет идти так, как идет, то вполне возможно, что тенденция продолжится», — полагает он.

Ожидает роста цен на жилье в 2017 году и Минстрой. Как пояснил замминистра строительства и ЖКХ Никита Стасишин 22 декабря, из стоимости квадратного метра удалось убрать перекладываемые на покупателя затраты путем господдержки в части инфраструктуры, но больше потенциала для снижения цен на жилье нет.

Рост цен прогнозирует и Ушкова из Абсолют Банка. «Себестоимость жилья, сдававшегося в 2015–2016 годах, рассчитывалась до кризиса. У всех же новых объектов, которые будут введены в 2017–2018 годах, себестоимость более высокая. Цены выросли на все — на арматуру, на цемент и так далее. Стоимость квадратного метра будет выше по объективным причинам», — объясняет она.

Кроме того, добавляет Ушкова, в 2017 году ожидается сокращение объема ввода новых квартир. По словам Стасишина, в этом году было введено жилья общей площадью свыше 60 млн кв. м. «В программу Минстроя заложено уменьшение объемов в 2017 году и только в 2018-м ожидается рост. Сокращение объема ввода обусловлено тем, что из-за кризиса многие проекты крупных девелоперов были приостановлены, и 2017 году они будут решать, размораживать их или нет», — объясняет она.

Ипотечные торги: как не потерять квартиру во время кризиса

Как-то раз заграничные риэлторы посоветовали корреспонденту Интернет-журнала о недвижимости Metrinfo.Ru покупать квартиры на торгах — где с молотка уходят квартиры неудачливых заемщиков. Дешево и выгодно. Конечно, речь шла не о нашей стране. У нас процедура торгов пока что в диковину – никому (ни банку, ни заемщику) не выгодно доводить дело до крайностей. Однако в свете разворачивающихся в ипотечном мире событий, торги могут оказаться вполне рядовым делом. И наверняка найдутся желающие на них поживиться. Что же надо знать о торгах по заложенным квартирам, чтобы не стать жертвой «акул капитализма»? Поговорим сегодня об этом.

Закон: у кого банк отбирает квартиру

Основные законодательные акты, регулирующие данный процесс – это федеральный закон «Об ипотеке (залоге недвижимости)» и Гражданский кодекс РФ. Олег Пятлин, начальник Управления по кредитной работе и заключению сделок блока «Ипотечное кредитование» Альфа-Банка, называет перечисленные в них случаи, при которых на заложенную квартиру может быть обращено взыскание:

— неисполнение или ненадлежащее исполнение обязательств по кредитному договору. Прежде всего, в эту категорию попадает, конечно, неуплата долга и процентов. При этом поводом для взыскания могут стать три просрочки платежей в течение 12 месяцев – даже если каждая просрочка незначительна;

— отчуждение имущества, заложенного по договору об ипотеке, с нарушением установленных законом правил. Проще говоря, если собственник заложенной квартиры (он же должник по ипотечному кредиту) попытается эту квартиру продать, умолчав о факте залога;

Кроме того, существует еще ряд случаев, когда банк может потребовать вернуть кредит досрочно. В их числе:

-грубое нарушение залогодателем правил пользования заложенной квартирой либо правил ее содержания или ремонта. Неисполнение залогодателем обязанности принимать меры по сохранению заложенной квартиры, если такое нарушение создает угрозу утраты или повреждения заложенной квартир;

-нарушения обязанностей по страхованию заложенной квартиры;

-необоснованный отказ залогодержателю в проверке заложенного имущества;

— иные причины, предусмотренные кредитным договором. Сюда входит довольно много оснований: снижение рыночной стоимости заложенной квартиры, предоставление недостоверной информации о платежеспособности заемщика, нецелевое использование кредита, ухудшение финансового состояния заемщика и т.д.

Не упустите важные детали

Прежде всего, по действующим законам, решение об обращении взыскания на квартиру должно быть либо обоюдным (залогодержателя и залогодателя), причем оформленным нотариально. Если же консенсуса нет – решение принимается судом.

Второй важный момент – вырученные от продажи деньги банк получает не полностью. Лишь то, что причитается ему по кредитному договору – выплата основной суммы, процентов по ней, пеней и штрафов. Тут надобно отметить, что «лишь» получается не такой уж маленькой: пока тянется разбирательство, заемщик обычно не платит банку ничего. В итоге, к моменту проведения торгов сумма долга вырастает до существенных величин – и все это банк получит абсолютно обоснованно. Не забудем еще и о судебных издержках, затратах на проведение собственно торгов – все это по закону лежит на проигравшей стороне, т.е. заемщике. Но, если от вырученных от квартиры денег останется хоть что-то – это что-то честнейшим образом будет возвращено заемщику.

И третий аспект – весьма запутанный. Некоторые граждане наивно полагают, что если находящаяся в залоге квартира – единственная, то взыскание на нее обращено быть не может. На самом деле, это не так. Как разъясняет Олег Пятлин («Альфа-Банк»), принципиальным здесь является назначение, с которым выдавался кредит. Если на покупку (строительство) жилого дома (квартиры), их капитального ремонта, а также на погашение другого ипотечного кредита, предоставленного на аналогичные цели, то «единственность» места жительства не станет основанием для отказа в обращении взыскания. А вот если ипотечный кредит предоставлен на иные цели (например, потребительские), то взыскание обращено уже быть не может.

Добавим тут пару слов от себя. Во-первых, становится понятным, почему на кредиты, выдаваемые под залог недвижимости на «иные» цели (специалисты называют их «ломбардными») проценты выше – банки понимают, что наложить взыскание на недвижимость не получится, и компенсируют риск более высокой ставкой. А во-вторых, не забудем, что все это решает в конечном итоге суд – а он руководствуется не только законом, но и конкретными обстоятельствами. Это значит, что если имеется, например, многодетная семья, которой физически больше негде жить – квартиру вряд ли отберут, даже если это кредит на покупку.

Почему мы ничего не знаем о торгах

При наличии решения суда торги организует Федеральная служба судебных приставов. Информацию о предстоящих мероприятиях можно найти на ее сайте, она же публикуется в некоторых СМИ. Участвовать в торгах может любой желающий. Процедура по определению заурядная – такой, кстати, она и является в других странах. У нас же все не очень известно для граждан. Почему?

«Ответ лежит на поверхности, — считает Вадим Мартыненко, директор департамента вторичного рынка и ипотеки корпорации «Рескор». – До самого недавнего времени с ипотекой у нас все было в порядке, подавляющее большинство заемщиков справлялись со своими кредитами».

Сегодня – кризис, все должно бы измениться. Но – пока не меняется. Выставление на торги – дело долгое: сначала заемщик должен некоторое время нарушать условия кредитного договора, потом банк попытается урегулировать отношения с ним самостоятельно, потом суд. Так что квартиры тех заемщиков, которые начали испытывать проблемы в начале осени, пока еще физически не успели добраться до торгов.

Но есть и другой фактор – еще более мощный. «Процедура с торгами, по большому счету, невыгодна никому, — считает Анна Харьковая, управляющий центра сопровождения компании «ХИРШ». – С заемщиком понятно: он получает деньги за вычетом всех долгов по платежам, пеням и прочему. Ему остаются сущие крохи. Но и банкам это не нужно: получение денег откладывается на очень серьезное «потом». Кроме того, вырученных средств может на погашение кредита и не хватить – недвижимость-то дешевеет, и сколько она будет стоить к моменту проведения торгов (например, лету следующего года) – совершенно непонятно».

Заемщики продают квартиры добровольно и самостоятельно

Одним словом, все участники процесса кровно заинтересованы в том, чтобы решить проблему полюбовно. Что и делают. «Действительно, в последнее время отмечается рост продаж ипотечных квартир, — говорит Вадим Мартыненко («Рескор»). – Но без всяких торгов: собственник пытается реализовать сам. На квартире «висит» обременение со стороны банка. Могу сказать, что раньше банки очень неохотно соглашались это обременение снять, смотрели на вопрос строго формально: сначала полное погашение кредита, только потом наше «благословение». Сейчас подход становится принципиально другим: банки всячески помогают своим неудачливым заемщикам квартиры продавать. Они поняли, что сегодня это – в их интересах».

Другие эксперты полностью соглашаются с такой точкой зрения. «Как правило, при дефолте заемщика квартира выставляется заемщиком на продажу добровольно, без судебной процедуры, — говорит Олег Пятлин («Альфа-Банк»). – Через судебную реализацию проходят единичные случаи – по нашему банку в 2008 году было две квартиры. Но в связи с финансовым кризисом, думаю, количество дефолтов по ипотечным кредитам увеличится. Соответственно, увеличится количество судебных реализаций».

Что надо знать, прежде чем «торговаться»

Считается общепринятым, что торги по заложенному имуществу – прекрасное место, где можно фантастически дешево прикупить очень интересные вещи. В книгах известного американского финансиста Роберта Кийосаки эти мероприятия описаны с большой любовью – такой, что заставляет вспомнить другого хорошего писателя, Джека Лондона. Там, где он изображает, как волки с искренней симпатией поглядывают на жмущихся у костра людей, облизываясь при этом…

Итак, торги – и сопутствующие им подводные камушки. Прежде всего, для приобретения чего бы то ни было здесь нужно быть информированным, знать уровень цен. Во-вторых, хорошо бы не вляпаться в какую-нибудь историю с обязательствами прежних собственников. Государство гарантирует, что покупатель тут чист, а все долги остаются на прежнем владельце – но это в теории. На практике же, например, московские коммунальные службы считают, что все задолженности «принадлежат» квартире – с автора этих строк много раз пытались взять деньги за прошлые годы, когда квартира принадлежала другим лицам. Даже тыкание носом в п. 2 ст. 153 Жилищного кодекса («Обязанность по внесению платы за жилое помещение и коммунальные услуги возникает у собственника жилого помещения с момента возникновения права собственности на жилое помещение») действует не всегда – один раз даже пришлось писать заявление в прокуратуру. И не приходится сомневаться, что у приобретенного на торгах имущества может отыскаться немало различных «сюрпризов».

| Видео (кликните для воспроизведения). |

Еще аспектик – бывшие собственники. Человек, квартиру которого продали с торгов, вряд ли останется довольным. И если тягаться с банком ему не по силам (там охрана, ребята с помповыми ружьями), то излить свой негатив на «мироеда», купившего его квартиру, он вполне способен. Да, государство права покупателя тут защищает – но опять-таки номинально.

Источники

Ванская, Г.П. Библиотечно-библиографическая классификация. Средние таблицы. Практическое пособие. Выпуск 2: 65/68 У/Ц Экономика. Экономические науки; Политика. Политология; Право. Юридические науки; Военное дело. Военная наука / Г.П. Ванская. — М.: Либерея, 2017. — 883 c.

Асланов, Р.М. и др. Уголовное право. Особенная часть; СПб: Санкт-Петербургский Университет, 2011. — 236 c.

Еникеев, М.И. Основы общей и юридической психологии / М.И. Еникеев. — М.: ЮРИСТЪ, 1996. — 631 c.- Гуреев, В. А. Комментарий к Федеральному Закону «О судебных приставах» / В.А. Гуреев. — М.: Wolters Kluwer, 2017. — 208 c.

- ред. Кашанина, Т.В.; Кашанин, А.В. Основы права. Хрестоматия; М.: Высшая школа, 2012. — 279 c.

Доброго времени суток. Я 16 лет работаю юристом в частной компании в Москве. На основании своего опыта решил создать ресурс с наиболее точными ответами на часто встречающиеся в моей практике вопросами.

Все статьи тщательно собирались и оптимизировались, чтобы показать вам всю гибкость такой науки как юриспруденция.

Перед применением описанного — проконсультируйтесь с профессионалами .