Содержание

- 1 Сколько стоит банкротство физического лица

- 2 Сколько стоит банкротство физического лица?

- 3 Сколько стоит банкротство под ключ для физических лиц в 2019 году?

- 4 Как объявить себя банкротом

- 5 Реальная стоимость банкротства физического лица

- 6 Почему банкротство физических лиц недоступно для настоящих банкротов

Сколько стоит банкротство физического лица

В жизни каждого из нас может случиться ситуация, которая вынуждает оформлять кредиты. Но что делать, если физическое лицо не в состоянии его оплатить в дальнейшем? Ждать, когда штрафные санкции заведут в угол и уже ничего нельзя сделать? Лучшим вариантом станет обращение в арбитражный суд для начала проведения банкротства.

Но какой порядок этой процедуры? Можно ли это поручить специалистам? Все это, и важные законодательные положения в этом вопросе разберем более подробно.

Самые важные положения законодательства

Каждому физическому лицу крайне важно знать законодательные положения процедуры банкротства, чтобы при необходимости воспользоваться ими в полном объеме.

Одним из важных положений принято считать Федеральный закон “О несостоятельности физического лица”, в котором четко прописаны условия:

- заявление вправе подаваться в арбитражный суд самим должником, кредитором, либо доверенным лицом заемщика;

- для рассмотрения вопроса о признании банкротом, необходимо наличие задолженности в размере не меньше 500 тыс. рублей.

Помимо этого, еще одним Федеральным законом предусматривается право на реструктуризацию задолженности, если заемщик имеет стабильный ежемесячный доход.

Согласно закону “О банкротстве физического лица”, заемщик вправе начать процедуру банкротства, если вариантов его избежать — попросту нет.

Процедура банкротства физического лица

- размер долга превышает 500 000 рублей;

- наличие просрочки по выплате долгов более 3 месяцев.

Банкротство для физических лиц может осуществляться не чаще чем 1 раз в 5 лет.

Банкротство физического лица. Пошаговые действия

На первом этапе человеку предстоит составить заявление и собрать документы. После этого обратиться в суд.

Пакет документов должен включать в себя:

- оригинал и копию паспорта;

- при наличии брака,- копию и оригинал его свидетельства (в случае развода “справку о разводе”);

- при наличии детей, их копии свидетельств о рождении (если дети не совершеннолетние, в остальном случае копии паспортов);

- оригинал и копию ИНН и СНИЛСа;

- справку, подтверждающую наличие либо отсутствие индивидуального предпринимательства.

- различные документы, которые подтверждают финансовое положение физического лица: наличие движимого и недвижимого имущества, наличие счетов в банке, справка о среднем ежемесячном заработке (при его наличии) и так далее;

- документы, которые подтверждают наличие долгов, в том числе и полный перечень кредиторов, которым он задолжал (также необходимо указать, сколько и кому должно физическое лицо).

Что касается самого заявления, то оно составляется в любой форме. Единственный момент в нем — необходимо указывать причины, из-за которых возникли долги, а также реквизиты кредиторов, перед которыми имеются долги.

Составленное заявление подается в арбитражный суд по месту жительства физического лица.

Порядок действий арбитражного суда

На протяжении следующих 2 месяцев после занесения в реестр банкротов, арбитражный управляющий оповещает кредиторов о начале банкротства и назначает дату их собрания.

На собрании кредиторов, физическое лицо имеет полное право предоставить на рассмотрение его план реструктуризации задолженности на 3 года. Но реструктуризация возможна только в том случае, если соблюдается несколько условий:

- имеется стабильный ежемесячный доход;

- раньше не было процедур банкротства;

- у физического лица отсутствует судимость, связанная с экономической преступностью.

После согласования дальнейшего плана действий, решение передается в суд. Если назначена реструктуризация, исполнительное производство приостанавливается (исключением при этом являются выплаты по алиментам, возмещения ущерба и так далее), перестают начисляться дополнительные штрафы по задолженностям.

При этом реструктуризация накладывает на физическое лицо определенные ограничения, которые включают в себя:

- полный запрет на безвозмездные сделки;

- внесение финансовых капиталовложений в уставной капитал юридических лиц;

- приобретение акций;

- приобретение либо продажа движимого и недвижимого имущества стоимостью больше чем 50 000 рублей.

Если же реструктуризация не помогла либо же ее проведение невозможно, арбитражный управляющий оповещает об этом судью и тот принимает решение о признании физического лица банкротом.

Процесс реализации имущества физического лица

В информации об имуществе должны быть пункты, которые указывают на уровень из износа, а также стоимость.

Для защиты прав физических лиц, запрещается реализация такого имущества, как:

- единственного жилья, в котором проживает должник и остальные члены семьи;

- если человек является инвалидом, запрещена реализация его транспортного средства.

- если жилье, в котором проживает должник, является дом, то под запрет реализации попадает и земельный участок, на котором он расположен;

- пищевые товары, а также личные вещи: одежда, обувь и так далее;

- имущество, которое используется должником для получения прибыли. Его стоимость не должна превышать 100 МРОТ;

- домашний скот, семена, используемые для посева и так далее. Исключением является то, которое используется для осуществления предпринимательской деятельности;

- все топливо, которое используется непосредственно для обогрева жилья должника;

- призы, награды, а также именные знаки.

Но как показывает практика, самостоятельно произвести эту процедуру затруднительно, и лучшим вариантом в этом вопросе станет обращение за помощью к специалистам этой области.

Важным моментом процедуры банкротства является то факт, что все это платно и придется немного финансово потратится.

Из чего складывается стоимость банкротства

Прежде всего, следует отметить, что оплате подлежит:

- подача соответствующего заявления в суд;

- оплата за работу финансового управляющего;

- оповещение кредиторов через газету;

- публикация важной информации на сайте федерального реестра;

- дополнительные расходы.

За что платить при подаче заявления

Процесс подачи заявления состоит не только из его написания и сбора документов, но и первоначальных финансовых затрат.

- государственную пошлину в размере 6 000 рублей,

- оплату в размере 25 000 рублей за первоначальную работу финансового управляющего (до этого года, размер оплаты управляющего составлял 10 000 рублей).

Работа финансового управляющего

- осуществление реструктуризации задолженности – дополнительно оплачивается в размере 25 000 рублей;

- продажа имущества должника- оплата в размере 25 000 рублей;

- подписание мирового соглашения — также 25 000 рублей.

Но, при этом, дополнительно к этим цифрам происходит оплата в размере 7% от выплаченных долгов кредиторам по реструктуризации, либо в размере 7% от общего размера суммы, полученной от продажи имущества.

Публикация объявления в газете

- оповещение кредиторов о принятии решения по реструктуризации либо начале процедуру банкротства;

- информация о том, что физическое лицо было признано банкротом.

В том случае, если реструктуризация невозможна, то в газете «Коммерсантъ» публикуется только 1 раз объявление. Его средняя цена составляет 10 000 рублей.

При наличии этапов реструктуризации и продажи имущества, необходимо 2 объявления, общей стоимостью порядка 20 000 рублей.

Публикация сведений на портале федерального реестра

Bankrot.fedresurs.ru – это портал федерального реестра сведений о банкротстве. На нем всегда опубликовываются все значимые мероприятия в процедуре банкротства физических лиц.

Для каждого физического лица количество публикаций определяется в ходе проведения судебных разбирательств.

Стоимость одной размещенной информации составляет порядка 400 рублей.

Дополнительные траты

- почтовые пересылки (оповещение кредиторов осуществляется по почте);

- банковские услуги (комиссионные сборы за оплату и так далее);

- Финансовые затраты на организацию проведения торгов имущества.

Если говорить о конкретных цифрах, то их нет, но, как показывает практика, дополнительные расходы могут составлять не более 6000 рублей.

Куда и как обращаться за услугой

В том случае, если физическое лицо решило самостоятельно заниматься решением этого вопроса, в первую очередь необходимо обратиться в арбитражный суд по месту своего жительства. Там будут выданы квитанции для оплаты государственной пошлины и финансового управляющего.

Если же, человек решает поручить это дело квалифицированному юристу, необходимо обратиться в юридическую компанию, которая предоставляет подобные услуги и составить договор о сотрудничестве. После оформления доверенности на право заниматься этим вопросом третьему лицу, оплата производится согласно договору по ходу выполнения каждой задачи.

Стоимость услуг

Если физическое лицо приняло решение обратиться за помощью в юридическую компанию, которая специализируется по данной области, необходимо осознавать, что за это нужно платить.

В таблице приведены средние расценки по территории Российской Федерации, которые берут за оказание своих услуг юридические компании.

| Наименование выполняемой работы | Цена за предоставленную услугу |

|---|

Банкротство — недешевое «удовольствие»?

Доступно ли банкротство банкротам? Смотрите на видео.

Сколько стоит банкротство физического лица?

Процедура банкротства физического лица не бесплатна и ее необходимо оплатить либо самому гражданину, либо кредитору, в зависимости от того, кто инициировал дело о банкротстве. Самой известной и обсуждаемой статьей расходов являются услуги финансового управляющего.

Согласно закону, затраты должника на услуги финансового управляющего составляют 10.000 рублей за одну процедуру и 2% от суммы погашенных требований кредиторов или 2% от размера сформированной конкурсной массы (в зависимости от процедуры). Кредиторы и должник могут договориться на больший размер вознаграждения финансового управляющего.

Согласованная сумма вносится на депозитный счет Арбитражного суда при подаче заявления о признании гражданина банкротом.

Кроме того, имеются другие обязательные расходы, такие как:

- публикация о введении процедуры реструктуризации долгов в газете Коммерсант и ЕФРСБ — 8,5 тыс. рублей;

- публикации в ЕФРСБ в процедуре реструктуризации долгов: о проведении собрания кредиторов, результатах его проведения, наличии или отсутствии признаков фиктивного или преднамеренного банкротства гражданина — 1,2 тыс. руб.

- почтовые расходы в процедуре реструктуризации долгов — 5 тыс. руб.

- публикация о признании гражданина банкротом и введении процедуры реализации имущества в газете Коммерсантъ и ЕФРСБ — 8,5 тыс. руб.

- публикации в ЕФРСБ в процедуре реализации имущества: о проведении собрания кредиторов и результатах его проведения, о проведении торгов и о результатах торгов — 1,6 тыс. руб.

- почтовые расходы в процедуре реализации имущества — 5 тыс. руб.

Если у гражданина есть ипотечная или иная недвижимость, другое имущество более 100.000 рублей, подлежащее реализации на электронных торгах, то затраты на процедуру увеличиваются кратно стоимости организации торгов, составляющей не менее 50.000 рублей.

Таким образом минимальная сумма расходов по одной процедуре составляет около 50.000-100.000 рублей.

Тем не менее, в настоящий момент основным моментом по-прежнему остается вознаграждение финансового управляющего. Существующая система оплаты труда финансовых управляющих долго не просуществует. Дело в том, что система оплаты является явно несоразмерной трудозатратам в процедуре и рискам, имеющимся в работе финансового управляющего (главным образом, это крупные административные штрафы за небольшие помарки при исполнении обязанностей), может привести к отказам финансовых управляющих от назначений и толкает на соглашательские схемы.

Возможно отчасти из-за этого, банкротство граждан пока не получило массовый характер. В первый день банкротств было подано всего 118 заявлений в различные суды РФ. Причем большую часть из них составили заявления банков к наиболее крупным должникам, с суммой долга более 100 млн. рублей. Такие должники интересны и финансовым управляющим за счет потенциала процентного вознаграждения.

Напомним что с 1 октября 2015 года в России вступил в силу закон, который позволяет физическим лицам официально объявить себя банкротом и освободиться от кредитных долговых ям, Федеральный закон Российской Федерации от 29 декабря 2014 г. N 476-ФЗ «О внесении изменений в Федеральный закон «О несостоятельности (банкротстве)» и отдельные законодательные акты Российской Федерации в части регулирования реабилитационных процедур, применяемых в отношении гражданина-должника»

Объявить себя банкротом могут физические лица, долги которых превышают 500 тысяч рублей, а выплаты задержаны более, чем на три месяца. При этом физическое лицо должно быть неплатёжеспособным. То есть после выплат ежемесячных платежей по кредитам на руках остаётся меньше прожиточного минимума. В такой ситуации гражданину уже невозможно заплатить за продукты жизни деятельности или содержать детей, поэтому лучший выход — признание себя банкротом. Закон описывает процедуру банкротства физических лиц, которую можно начать с 1 октября 2015 года.

Как признать себя банкротом?

Признаки, определяющие гражданина банкротом:

• неисполнение обязательств перед кредиторами

• долги по налогам и обязательным платежам

• неуплата долгов партнёрам

• невозможность выполнения оплаты за жилищно-коммунальные услуги

• отказ от заключения договоров

• сумма долгов, в том числе налогов и обязательных платежей, в совокупности составляют не менее, чем 500.000 рублей

• требования не исполняются в течение трёх месяцев — 91 день (ст. 213.3 — ст. 213.5).

Правом на обращение в суд с заявлением о признании гражданина банкротом обладают:

• уполномоченный орган (ФНС) (ст. 213.3, п. 1).

Гражданин становится банкротом при обращении с заявлением в суд при условиях:

• Сумма долгов, в том числе налоги и обязательные платежи, в совокупности составляют не менее 500.000 рублей. В эту сумму не входят суммы о возмещении вреда, причиненного жизни и здоровью, о взыскании алиментов, иные личные требования.

• Требования не исполняются в течение трех месяцев — 91 день (ст. 213.3 — ст. 213.5)

• Внесена сумма (25000 рублей и государственная пошлина 300 рублей) на депозит арбитражного суда, необходимая для оплаты деятельности финансового управляющего (ст. 213.4, п. 4), описано выше

• Не был банкротом в течении 5 лет до даты подачи заявления в суд (ст. 213.30, п. 2)

К заявлению гражданина о признании его банкротом при обращении в суд необходимо приложить самостоятельно заполненные формы документов, установленные Приказом Минэкономразвития России от 05.08.2015 № 530 «Об утверждении форм документов, представляемых гражданином при обращении в суд с заявлением о признании его банкротом» (Зарегистрировано в Минюсте России 26.08.2015 № 38699).

Перечень документов, которые гражданину необходимо собрать, установлен в статье 213.4 Закона «О несостоятельности (банкротстве)» в редакции Федерального закона № 476-ФЗ от 29.12.2014.

Банкротство гражданина — это процедура позволяющая освободиться от долгов.

К этой проблеме надо подходить весьма серьёзно и осознанно.

Не хотите выбрасывать деньги на ветер? Стать жертвой мошенников, обещающих решить все проблемы с вашими кредиторами, быстро и выгодно освободится от ваших долгов?

- Подготовьте все документы

- Подготовьтесь к суду, по возможности наймите юриста

- Вступайте в процесс

- Постарайтесь подготовить процедуру реструктуризации

- Если есть имущество, к его реализации

- Мировое соглашение (по согласованности)

| Видео (кликните для воспроизведения). |

На самом деле не все так просто как рассказано. платить придется все равно. Но не факт что банкротство именно выход для Вас. Бояться не стоит. Но учитывая что будут значительные финансовые затраты, тот же самый юрист, который берет в среднем от 5.000 за одну явку в суд, обременительно и так для человека погрязшего в долгах. Что тут лучше, сидеть и ждать инициативы банка, или передачи дела в суд? В суд банк сможет передать если сумма кредита более 500.000 рублей, меньше заявление просто не примут. Если несколько кредитов, то так же суммы должны быть менее 500.000 рублей. Но если сумма кредита в каком то конкретном банке более этой суммы, то банк может инициировать такую процедуру. Лучший вариант это конечно же суд. Вынесение постановления и открытие исполнительного производства. Все таки конкурсные управляющие заинтересованны в деньгах — это их доход. А вот судебные приставы в виду загруженности и частой смены места работы и территории могут попросту год идти по Вашему листу. Но если продавать нечего и работы официальной нет, то переживать не стоит.

На нашем экономическом сайте Вы можете узнать следующие новости: манимо и банкротство физических лиц

Сколько стоит банкротство под ключ для физических лиц в 2019 году?

Стать банкротом в РФ с 2015 года могут не только юридические, но и физические лица. Стоимость процедуры отличается в зависимости от того, проходит ли человек через нее самостоятельно или обращается за помощью профессиональных юристов. Последние могут дать консультацию, проанализировать пакет собранных документов или помочь в их сборе. По договоренности юрист также может представлять интересы банкрота в суде.

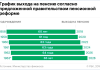

А России на 2019 год насчитывается свыше 600 000 потенциальных банкротов. И то, сколько стоит услуга банкротства, для многих из них вопрос совсем не праздный – именно из-за дороговизны процедуры в год таких дел рассматривается максимум несколько десятков тысяч (20 000 – 30 000 вместо 600 000).

Парадокс состоит в том, что банкрот по определению – человек, у которого денег или нет вообще, или очень мало. Все «съедают» кредиты и другие долговые обязательства. Так какая может быть у банкротства физических лиц цена, если лишних денег нет? Было бы логично платить только пошлину за рассмотрение дела в суде (ее размер еще в 2016 году составлял 6000 рублей, с 2017 года – всего 300 рублей). Но нет, тратиться придется, и серьезно. Даже если вы все будете делать сами, без привлечения юристов. Но обо всем по порядку.

Сколько стоит банкротство физического лица

Первый этап, через который нужно самостоятельно пройти потенциальному банкроту – собрать документы. Перечь достаточно велик, мы говорили об этом в наших статьях. Полную опись документов можно найти в законе «О несостоятельности (банкротстве)». Большинство документов уже либо имеется на руках у лица, либо может быть без труда получено, обычно – бесплатно. Потратиться придется только на копии документов.

Далее следует составление заявления. Оно составляется в свободной форме, но с указанием всех необходимых атрибутов (название суда, ФИО лица, текст документа и т.п.). При подаче заявления придется оплатить пошлину. Но сегодня она в 20 раз ниже, чем тогда, когда процедуру банкротства только сделали доступной для физлиц – 300 рублей против 6000 рублей. Сумма закреплена в п. 5 ст. 333.21 Налогового Кодекса РФ. Но одновременно на депозит суда вносится сумма в размере 25 000 рублей (сумма установлена с 1 января 2017 года). Эти деньги Арбитражный суд в дальнейшем передаст финансовому управляющему – ключевому лицу в деле банкротства.

25 000 рублей – это обязательная оплата за работу управляющего. Стоимость банкротства физического лица этой суммой не ограничится, но иногда именно эта сумма становится самой крупной. Суд выплатит эти 25 000 рублей управляющему за одну из следующих процедур:

Мировое соглашение (должник и кредиторы полюбовно договариваются о сроках и вариантах погашения долга, при этом не составляются никакие графики, которые нужно было бы заверять в суде).

Реструктуризация долга (вводится и согласуется со всеми заинтересованными лицами график погашения задолженности должником – на это отводится срок от 3 месяцев до 3 лет. Данный вариант возможен, когда должник в принципе платежеспособен, но не может выполнять свои кредитные или иные денежные обязательства в прежнем объеме или согласно старому графику, а кредиторы не хотят пойти ему навстречу во внесудебном порядке. Новый график составляет финансовый управляющий).

Реализация имущества (назначается после признания должника банкротом. Его счета замораживаются, личные вещи и имущество продаются с молотка. Всем этим занимается финансовый управляющий).

В третьем случае управляющий получит не только указанную выше сумму, но и 7 % от стоимости реализованного имущества.

В ходе рассмотрения дела о банкротстве возможен (обычно) один из вышеобозначенных вариантов. Хотя некоторые должники проходят через все три процедуры – сперва им удается договориться с кредиторами, но в результате нарушения договоренности вводится реструктуризация долга, а если нарушается и ее график, то должник объявляется банкротом, после чего его имущество подлежит реализации (за счет вырученных денег будут выплачены его долги).

При реструктуризации финуправляющий также получит свои 7 % — но уже от суммы, подлежащей выплате кредиторам должником. К примеру, всего он должен выплатить 1 миллион рублей. Значит, сверху еще 70 000 придется отдать управляющему.

Сколько стоит на самом деле стать банкротом в 2019 году

Реально ли уложиться в небольшую сумму или придется отдать последнюю рубашку? Вот что волнует потенциальных банкротов, которые оказались загнаны в угол кучей кредитных обязательств. Давайте вместе посчитаем, какова ныне цена банкротства:

Госпошлина 300 рублей,

Стоимость услуг финансового управляющего от 25 000 рублей.

Публикация информации о банкротстве физлица в газете «Коммерсантъ» 10 000 рублей (публикаций может быть одна или несколько, о каждой из процедур, через которые проходит банкрот – к примеру, реструктуризация, и потом реализация имущества – если первый вариант не дал толка).

В России есть единый реестр сведений о банкротстве. На его сайте bankrot.fedresurs.ru. публикуются сведения обо всех банкротах. Стоимость одной публикации составляет 400 рублей. При этом, количество публикаций считается, исходя из количества этапов, через которые проходит банкрот – о реструктуризации долгов, введении процедуры реализации имущества, выявленных фиктивного банкротства, о прекращении производства по делу о банкротстве…. Всего может быть порядка 6-8 публикаций. Итого, выложить за них придется около 3000 рублей.

Если в Арбитражный суд и кредиторам отправляются заказные письма, то прибавляйте порядка 60 рублей за каждое из них.

Иные расходы могут составлять еще до 2000 рублей – заказ выписок со счетов в банке, справок, формирование отчетов и других бумаг в разных структурах. Все это может понадобиться, а может и нет.

Итак, подсчитав все цифры, получаем примерную стоимость банкротства физических лиц в 2019 году. Рассчитывайте не менее, чем на 45 000 рублей, если дело закончится реструктуризацией долга. Плюс 7 % от суммы, подлежащей выплате кредиторам.

Если должника объявят банкротом с дальнейшей реализацией имущества, то цена составит все те же 45 000 р. плюс 7 % от суммы, полученной в ходе реализации. Но это в том случае, если вперва не было применено мировое соглашение или реструктуризация долга. Если реализация имущества была проведена вторым этапом, то размеры расходов вырастают примерно до 80 000 рублей. Плюс все те же 7 %.

Вознаграждение финансового управляющего

Исходная цифра – 25 000 рублей. В случае с мировым соглашением на этом вознаграждение финансового управляющего закончится. В остальных случаях стоимость арбитражного управляющего будет рассчитываться по простой формуле:

25 000 рублей за каждую из процедур банкротства, через которую проходит должник + 7 % от суммы, подлежащей уплате кредиторам в случае реструктуризации или от суммы, полученной в ходе реализации имущества должника.

Досудебные расходы

Если вы твердо решили оформить банкротство самостоятельно, изучив вопрос вдоль и поперек (это несложно сделать, имея под рукой Интернет), то на данном этапе ваши затраты будут нулевыми или минимальными. Разве что банк попросит небольшую суммы за выдачу выписки или еще какой-то орган за выдачу справки – все это может оказаться необходимой частью пакета документов, без которых у вас не примут заявление.

Если же привлекать специалиста по банкротству физических лиц, то его услуги будут оплачиваться согласно тарифу конкретной юридической конторы. В среднем за квалифицированную помощь придется отдать от 10 000 до 15 000 рублей. Но это поможет сэкономить время.

Судебные расходы

Выше мы рассмотрели структуру расходов физ лица, претендующего за звание банкрота, поэтому здесь подведем краткий итог.

25 000 рублей (+ 25 000 рублей – возможно) – стоимость арбитражного управляющего для физических лиц.

10 000 (+10 000 рублей – возможно) – стоимость публикации в «Коммерсанте».

7 % от суммы выплат кредиторам или от стоимости реализованного имущества – заберет себе арбитражный управляющий.

Сайт единого реестра банкротов, где публикуются все решения суда – около 3 000 рублей.

Дополнительные расходы до 2000 рублей.

Другие расходы

В разных случаях могут привлекаться независимые оценщики имущества (стоимость одного отчета о рыночной стоимости объекта составляет 5 0000 рублей), проводиться электронные торги (до 10 000 рублей).

Итого, объявить себя банкротом лицу можно минимум за 45 000 рублей, чаще – примерно за 80 000 – 90 000 рублей. И это не считая 7 %, о которых мы говорили выше.

Итого цена банкротства под ключ

Есть компании, которые готовы взять на себя все ваши заботы о банкротстве. Они представляют интересы должника в суде и в других инстанциях. Ваши собственные действия при этом будут минимальными.

Чем поможет юридическая контора:

Поиск финансового управляющего,

Участие в слушаньях.

Если все эти услуги представляются под ключ, то стоимость составляет порядка 25 000 рублей (может отличаться в разных городах).

Так же можете оставить свой отзыв ниже в комментариях или задать вопрос бесплатному юристу по банкротству или поделится информацией с друзьями в соцсетях.

Как объявить себя банкротом

Неподъемные кредиты? Испробовали многие варианты решения финансовых проблем, но результатов нет. Пришли к вопросу: как признать себя банкротом и списать все долги? Вы на верном пути. Банкротство – единственно разумный и законный способ разорвать замкнутый круг долговых обязательств. В нашей статье мы сориентируем, как физическому лицу стать банкротом.

Как объявить себя банкротом по кредитам физическому лицу?

Существует лишь одно условие для наступления банкротства. С 2015 года объявить себя банкротом может любой гражданин, если сумма его долга превышает 500 тысяч рублей и выплаты просрочены более чем на три месяца.

Инициировать и объявить банкротство физического лица вправе и кредитор, если заподозрит заемщика в платежеспособности, но нежелании выплачивать долг.

Банкротом может стать даже умерший гражданин. Это важно для тех, кому родственник оставил в наследство большие долги.

Итак, разберёмся в том, как признать себя банкротом. Общий алгоритм действий таков:

1. Необходимо подать заявление о признании себя банкротом в Арбитражный суд по месту жительства. К заявлению обязательно должен быть прикреплен пакет следующих документов:

- информация о сумме задолженности и просрочках платежей;

- список кредиторов;

- перечень имущества должника;

- наличие ценных бумаг;

- состояние банковских счетов;

- прочие данные, отражающие финансовое состояние физического лица.

2. Суд проверяет обоснованность желания гражданина стать банкротом.

3. Если дело принято к производству, то суд накладывает арест на имущество гражданина и назначает ему арбитражного управляющего. В обязанности последнего входит:

- контроль финансового состояния должника;

Так, в ведение финансового управляющего переходят все счета банкротящегося гражданина. Однако это не означает лишение всех доходов на период процедуры несостоятельности. Неприкосновенной остается прожиточный минимум на должника и членов его семьи.

- общение с кредиторами;

- составление плана реструктуризации;

- проведение оценки и реализации имущества.

В деле о банкротстве возможны два исхода:

1. Введение реструктуризации долгов, что подразумевает пересмотр условий их выплаты.

2. Признание несостоятельности, неплатежеспособности гражданина.

Стать банкротом физическое лицо может только по решению суда. Суд также вправе вынести решение о продаже на торгах имущества должника в пользу кредиторов. Речь о процедуре реализации имущества. Возможный остаток долга аннулируется.

Ошибочно полагать, что при отсутствии собственности, зарегистрированной на гражданине, войти сразу в реализацию невозможно. О том, как стать банкротом по кредитам должнику без имущества, мы описывали в отдельном материале.

«Реструктуризация задолженности невыгодна должнику. Процедура затягивает судопроизводство по делу и не избавляет неплатежеспособного гражданина от необходимости погашать долги перед кредиторами. Двухлетняя судебная практика по банкротству физлиц демонстрирует ее нецелесообразность. В последнее время реструктуризация становится больше исключением, чем правилом», — сообщил глава НЦБ Дмитрий Токарев.

Часто несостоятельные заемщики боятся выступать против всесильных, на их взгляд, банков. Как физическому лицу объявить себя банкротом перед банком, еще и крупнейшим представителем финансовой сферы? Как можно рассчитывать на решение в свою пользу, когда против одного должника будет выступать команда юристов и экономистов? Под натиском привычного восприятия того, кто будет «сильной», а кто — «слабой» стороной, многие люди начинают сомневаться.

Самостоятельно провести процедуру банкротства невозможно, так как закон предписывает назначение судом арбитражного управляющего. Гражданин, желающий объявить себя банкротом без посторонней помощи, может осуществить подготовку документов и защищать свои интересы в суде. Тем не менее, по мнению юристов, выбрать правильную стратегию и выиграть дело, не обладая профессиональными юридическими навыками, практически невозможно.

Как стать банкротом с помощью профессионалов

Просто позвоните нам или закажите обратный звонок. Мы детально проконсультируем Вас, как объявить себя банкротом и не платить кредит.

Реальная стоимость банкротства физического лица

Мы в социальных сетях

Что делать если вы остались без работы, а кредит еще не выплатили?

Долгосрочные кредитные обязательства – долговая бесконечная яма?

Почему банкротство физических лиц недоступно для настоящих банкротов

Год назад Федеральный закон от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» предоставил возможность инициировать в отношении граждан процедуру банкротства и признавать их несостоятельными. Новшество пришлось как нельзя кстати: экономический кризис, рост курса валют привели к тому, что немалое количество людей оказалось по-настоящему неплатежеспособными. Тем не менее, граждане почему-то не спешат идти в суд и не выстраиваются в очереди к юристам, чтобы «обанкротиться».

Так, чтобы суд ввел процедуру банкротства в отношении гражданина, необходимо, помимо оплаты госпошлины и внесения денег в депозит суда, доказать, что в его собственности есть имущество, которое гарантированно сможет покрыть расходы финансового управляющего. Характерно, что закон изначально не предусматривал данного требования: необходимость иметь имущество указана в постановлении Пленума Верховного суда РФ № 45 от 13.10.2015 «О некоторых вопросах, связанных с введением в действие процедур, применяемых в делах о несостоятельности (банкротстве) граждан». И суды жестко придерживаются этого требования. На практике, заявления, к которым не приложены доказательства наличия имущества, оставляются без движения, а при неустранении изъяна в установленный срок — возвращаются; то есть судебная практика складывается таким образом, что человек, желающий признать себя банкротом, должен быть действительно способен оплатить процедуру банкротства.Главная причина непопулярности процедуры, по всей вероятности, обусловлена ее дороговизной. В среднем банкротство в Москве обходится в двести тысяч рублей, в регионах — чуть дешевле. Из чего же складывается такая значительная для большинства людей сумма?

Суммируем, какие расходы понесет физическое лицо перед тем, как стать банкротом. Во-первых, это оплата госпошлины в размере шести тысяч рублей. Во-вторых, внесение в депозит суда двадцати пяти тысяч рублей для выплаты вознаграждения финансовому управляющему (изначально сумма была меньше — десять тысяч рублей). В-третьих, предоставление суду доказательства наличия имущества на сумму, способную покрыть расходы по процедуре. Допустим, двадцать-тридцать тысяч рублей. Размер расходов зависит от специфики и сложности конкретного дела. Вопроса, почему банкротство «физиков» так непопулярно среди арбитражных управляющих, не возникает.

Предположим у гражданина есть шесть тысяч рублей на госпошлину, двадцать пять тысяч для внесения в депозит, имущество на тридцать тысяч, и он решил самостоятельно, не прибегая к помощи юристов, подать заявление о признании себя банкротом. Удастся ли ему это осуществить? Вряд ли. Для того, чтобы составить грамотно и корректно заявление о банкротстве, подать его в тот суд, в который оно должно быть подано, обеспечить положительный исход дела, необходимо, кроме банкротного законодательства, знать арбитражный процесс, а также иметь общее представление о принципах права и его системе. Закон обязывает приложить к заявлению о банкротстве достаточно большой объем документов и имеет вполне конкретные требования к самому заявлению. Поэтому составить и подать его так, чтобы суд принял к производству и чтобы в дальнейшем риски несписания долгов, оспаривания сделок, наступления административной, уголовной ответственности и других проблем были минимальными, сможет только юридически образованный человек. Только он корректно заполнит специально утвержденные формы описи имущества, список кредиторов и должников гражданина — обязательные приложения к заявлению о банкротстве.

В итоге, людям ничего не остается, как обращаться в юридические компании, занимающиеся банкротствами, и платить им до двухсот тысяч рублей за сопровождение. Тем не менее, процедура на самом деле очень непростая, а ее результат при грамотном и правильном подходе будет стоить понесенных расходов. Ведь признав себя банкротом, можно окончательно освободиться от всех своих долгов и начать экономическую жизнь с чистого листа.

Но что делать, если гражданин не может позволить себе банкротство, а закон обязывает его подать заявление о собственной несостоятельности? Обязанность возникает в следующих случаях:

- если удовлетворение требований одного или нескольких кредиторов приведет к невозможности исполнения гражданином денежных обязательств или обязанности по уплате обязательных платежей в полном объеме перед другими кредиторами;

- размер таких обязательств составляет не менее чем пятьсот тысяч рублей.

Неисполнение такой обязанности влечет наложение административного штрафа от 3 тысяч до 5 тысяч рублей (ч. 5 ст. 14.13 КоАП РФ).

| Видео (кликните для воспроизведения). |

Получается, что фактически неплатежеспособный гражданин, не имеющий ни денег, ни имущества, ни доходов не может инициировать свое банкротство (надлежащим образом), но при этом несет риски наступления негативных последствий. Интересный парадокс и немалая проблема для добросовестных граждан-банкротов, которая, хочется надеяться, будет решена законодателем в ближайшее время.

Источники

Тарский, А. Введение в логику и методологию дедуктивных наук / А. Тарский. — М.: [не указано], 2014. — 694 c.

Терехова, Ю. К. Корпоративный юрист. Правовое сопровождение предприятия. Практическое пособие / Ю.К. Терехова. — М.: Дашков и Ко, Вест Кей, 2015. — 222 c.

Колюшкина, Л.Ю. Теория государства и права / Л.Ю. Колюшкина. — М.: Дашков и К°, 2012. — 579 c.- Теория государства и права. — М.: Дрофа, 2013. — 710 c.

- Введение в специальность «Юриспруденция». — М.: Юнити-Дана, 2013. — 264 c.

Доброго времени суток. Я 16 лет работаю юристом в частной компании в Москве. На основании своего опыта решил создать ресурс с наиболее точными ответами на часто встречающиеся в моей практике вопросами.

Все статьи тщательно собирались и оптимизировались, чтобы показать вам всю гибкость такой науки как юриспруденция.

Перед применением описанного — проконсультируйтесь с профессионалами .