Содержание

- 1 Индивидуальные предприниматели освобождаются от уплаты страховых взносов в ПФР за отдельные периоды

- 2 Пенсионные отчисления в декретном отпуске

- 3 Если ИП уходит в декретный отпуск (Кобозева И.)

- 4 Временно ИП не ведет деятельность: взносы в ПФР

- 5 Ип в декретном отпуске страховые взносы 2019

- 6 Декретный отпуск ИП: ПФР освободит от обязательных взносов

- 7 Как ИП уйти в декретный отпуск

- 8 Нужно ли платить страховые взносы индивидуальным предпринимателям в декретном отпуске?

- 9 Освобождение ИП в декрете от уплаты страховых взносов в ПФР

- 10 Когда ИП освобождается от уплаты страховых взносов

Индивидуальные предприниматели освобождаются от уплаты страховых взносов в ПФР за отдельные периоды

Подписка на новости

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

26 июля 2016 08:53

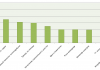

Индивидуальные предприниматели, адвокаты, нотариусы, главы крестьянских (фермерских) хозяйств и другие физические лица уплачивают взносы на обязательное пенсионное страхование дифференцированно, в зависимости от дохода, полученного от предпринимательской деятельности (доход до и свыше 300 тыс. рублей).

Но существует ряд временных периодов, когда данная категория плательщиков освобождается от уплаты страховых взносов на обязательное пенсионное и медицинское страхование.

К таким периодам, прежде всего, относятся:

— период прохождения военной службы по призыву;

— период ухода за каждым ребенком до достижения им возраста полутора лет, но не более 6 лет в общей сложности;

— период ухода, который трудоспособное лицо осуществляет за инвалидом I группы, ребенком-инвалидом или лицом, достигшим возраста 80 лет;

— период проживания супругов военнослужащих, проходящих военную службу по контракту, вместе со своими супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства, но не более 5 лет в общей сложности;

— период проживания за границей супругов работников, направленных в дипломатические представительства и консульские учреждения Российской Федерации, постоянные представительства Российской Федерации при международных организациях, торговые представительства Российской Федерации в иностранных государствах, представительства федеральных органов исполнительной власти, государственных органов при федеральных органах исполнительной власти либо в качестве представителей этих органов за рубежом, а также в представительства государственных учреждений Российской Федерации за границей и международные организации, перечень которых утверждается Правительством Российской Федерации, но не более 5 лет в общей сложности, в течение которых ими не осуществлялась соответствующая деятельность, при условии представления документов, подтверждающих отсутствие деятельности в указанные периоды.

Во всех остальных случаях самозанятое население в нашей стране уплачивает страховые взносы в ПФР и ФФОМС в строго фиксированных размерах. Платежи рассчитываются исходя из суммы в 1 МРОТ, установленного на 1 января 2016 года – 6204 руб., а все предприниматели делятся на две категории – с годовым доходом до 300 тыс. рублей и больше него. Плательники страховых взносов, относящиеся к первой категории, уплачивают «за себя» годовой платеж в ПФР до 31 декабря 2016 года. Самозанятое население с годовым доходом свыше 300 тыс. рублей — ту же сумму и в те же сроки, плюс 1 % с дохода, превышающего 300 тыс. руб. до 1 апреля 2017 года.

В текущем году общий фиксированный страховой взнос для самозанятого населения увеличился до 23 153,33 руб., из них:

— 19 356,48 руб. — в Пенсионный фонд;

— 3796,85 руб. — в Фонд обязательного медицинского страхования.

Предпринимателям не нужно сообщать в Пенсионный фонд размер своего дохода. Все сведения передает Федеральная налоговая служба, куда ИП сдают свои декларации. Но если данная отчетность не будет сдана, то Пенсионный фонд начислит страховой взнос в максимальном размере – 154 851,84 руб.

Проконтролировать правильность платежей, получить информацию о задолженности и сформировать квитанции на уплату можно по Интернету в «Кабинете плательщика» на сайте Пенсионного фонда.

Пенсионные отчисления в декретном отпуске

Пенсионные отчисления в декретном отпуске

С 1 января 2014 года государство будет субсидировать обязательные пенсионные взносы женщин в период нахождения в отпуске по уходу за детьми.

ИП в декрете

- Губернаторские выплаты (во всех регионах по разному)

- Материнский капитал; на 2-го и последующих детей (выдается один раз)

- Льготы при рождении третьего ребёнка.

Чтобы получить выплаты через ФСС, то необходимо выплатить взносы и заключить договор с ФСС в предыдущем году за которым последует «страховой случай.

Входит ли декрет в стаж работы

Что касаемо общего трудового стажа, то такого термина более не существует вовсе.

Все права на материалы, размещенные на сайте, защищены законодательством об авторском праве и смежных правах и не могут быть воспроизведены или каким либо образом использованы без письменного разрешения правообладателя и проставления активной ссылки на главную страницу портала Ева.Ру (www.eva.ru) рядом с использованными материалами.

За содержание рекламных материалов редакция ответственности не несет.

Свидетельство о регистрации СМИ Эл № ФС77-36354 от 22 мая 2009 г. v.3.4.065

Все права на материалы, размещенные на сайте, защищены законодательством об авторском праве и смежных правах и не могут быть воспроизведены или каким либо образом использованы без письменного разрешения правообладателя и проставления активной ссылки на главную страницу портала Ева.Ру (www.eva.ru) рядом с использованными материалами.

За содержание рекламных материалов редакция ответственности не несет. Свидетельство о регистрации СМИ Эл № ФС77-36354 от 22 мая 2009 г.

Декретный отпуск ИП: ПФР освободит от обязательных взносов

и медицинское страхование на сумму 4 590 руб. Если доходы более 300 тысяч, то размер взносов рассчитывается с применением коэффициента в 1%.

Декретный отпуск для ИП и его работников

Декретный отпуск пенсионный фонд

Как ИП уходит в декрет

Для хозяйствующих субъектов такой вариант не исключен.

Если ИП уходит в декретный отпуск (Кобозева И.)

Дата размещения статьи: 06.09.2016

Каждый из нас заранее готовится к такому важному событию, как рождение ребенка. У коммерсантов забот еще больше: нужно просчитать, как быть с уплатой взносов за личное страхование, отчетностью в налоговую инспекцию и внебюджетные фонды. Кроме этого, каждого из ИП волнует вопрос: имеет ли он право получить различные декретные выплаты. Обо всем этом мы и поговорим.

Декретные выплаты

Кому что положено?

Если женщина-ИП оплатит в 2016 г. полностью страховой сбор в сумме 2159 руб., то в 2017 г. она имеет право на получение единовременного пособия за постановку на учет в ранние сроки беременности (до 12 недель), а также на пособие по беременности и родам. Для того чтобы получить первое пособие, в территориальное отделение ФСС РФ нужно будет представить справку из медицинской организации, поставившей женщину на учет на ранних сроках беременности. Размер данного пособия с 1 февраля 2016 г. составляет 581,73 руб. .

———————————

Постановление Правительства России от 28.01.2016 N 42 «Об установлении с 1 февраля 2016 г. размера индексации выплат, пособий и компенсаций».

Пособие по беременности и родам более существенно, сейчас его размер составляет 28 555,80 руб. за 140 дней отпуска (6204 руб. x 24 мес. : 730 дн. x 140 дн. ). В случае многоплодной беременности отпуск составляет 84 дня до и 70 календарных дней после родов (в случае осложненных родов — 86 дней, при рождении двух или более детей — 110 дней).

———————————

Средний заработок, исходя из которого исчисляют пособие, принимается равным МРОТ, установленному федеральным законом на день наступления страхового случая. Средний дневной заработок для расчета пособия определяют путем деления суммы МРОТ за два календарных года на 730.

Взносы «за себя»

Отчетность

К сведению. С 1 июля 2016 г. МРОТ должен составить 7500 руб. Законопроект об увеличении минимального размера оплаты труда на 20,9% поддержан Правительством РФ. Это значит, что среднедневной заработок, исходя из которого считают пособие по беременности и родам для ИП, добровольно уплачивающих страховые взносы, составит 246,58 руб. вместо 203,97 руб., которые действуют сейчас. Тогда пособие по беременности и родам за 140 дней отпуска составит 34 521,2 руб. (вместо 28 555,80 руб., действующих сейчас).

Временно ИП не ведет деятельность: взносы в ПФР

Бывает, что ИП приостанавливает работу, не регистрируя прекращения предпринимательской деятельности. То есть в составе предпринимателей он числится, но на самом деле деятельность не ведет. Причем на то могут быть совершенно объективные причины. К примеру, если молодого ИП в срочном порядке призвали в армию и он просто не успел сняться с учета у налоговиков. Или если ИП – в декретном отпуске. Взносы в ПФР в таких случаях предприниматель должен платить в полном объеме? Или он может уменьшить платежи ИП в Пенсионный фонд и ФФОМС? В определенных случаях может.

Случаи освобождения от уплаты страховых взносов ИП

Законом 212-ФЗ предусмотрены конкретные льготные периоды, за которые ИП взносы в ПФР в 2016 году платить не должен. Это периоды (ч. 6 ст. 14 Закона от 24.07.2009 № 212-ФЗ , п. 1, 3, 6-8 ч. 1 ст. 12 Закона от 28.12.2013 № 400-ФЗ ):

- прохождения военной службы по призыву;

- ухода за каждым ребенком до достижения им возраста полутора лет, но не более 6 лет в общей сложности (при наличии нескольких детей у предпринимателя);

- ухода за инвалидом I группы, ребенком-инвалидом, лицом в возрасте 80 лет и старше (без ограничения по времени);

- проживания предпринимателя – супруга(и) военнослужащего, проходящего военную службу по контракту, в месте, где у ИП не было возможности заниматься бизнесом, но не более 5 лет в общей сложности;

- проживание предпринимателя за границей вместе с супругом, направленным на «госслужбу» в представительства и консульские учреждения РФ, представительства федеральных органов исполнительной власти РФ и др. за границу, но не более 5 лет в общей сложности.

Конечно, при указанных обстоятельствах и нежелании платить в полном объеме взносы в пенсионный фонд ИП должен подготовить документы, подтверждающие льготный период в его жизни. К примеру, предприниматель – молодая мама может представить в свое отделение ПФР свидетельство о рождении ребенка. А убедить специалистов ПФР в том, что предпринимательская деятельность ею в течение льготного периода действительно не велась, можно будет с помощью копий нулевых деклараций, представленных за этот период в ИФНС (Письмо Минтруда от 06.03.2013 № 21-1/10/2-1253 ).

Так что если у вас кто-нибудь спросит, обязательно ли ИП платить в Пенсионный фонд взносы за те периоды, когда деятельность не ведется, не будьте категоричны. По общему правилу да, но из каждого правила есть исключения.

Как рассчитать взносы за ИП

Как рассчитать фиксированный платеж в ПФР, если в течение года у предпринимателя были льготные периоды? В этом случае отчисления в Пенсионный фонд для ИП определяются пропорционально тем периодам, когда он вел предпринимательскую деятельность (ч.7 ст.14 Закона от 24.07.2009 № 212-ФЗ). То есть взносы в ПФР для ИП считаются по тем же правилам, что и при ведении им предпринимательской деятельности не весь календарный год (ч. 3, 4.1 ст. 14 Закона от 24.07.2009 № 212-ФЗ ).

Таким образом, взносы ИП в ПФ могут оказаться и нулевыми, если весь год он был занят другими делами.

Взносы в фонды для ИП в 2017 году

Если уплату страховых взносов ИП в 2016 году контролирует ПФР, то с 2017 года эти полномочия переходят к ФНС. При этом порядок расчета фиксированных страховых взносов для ИП в целом останется прежним. В том числе в случае, когда ИП вел предпринимательскую деятельность не весь календарный год (п. 3,5 ст. 430 НК РФ в ред., действ. с 01.01.2017), или когда у него были льготные периоды (п. 7,8 ст. 430 НК РФ в ред., действ. с 01.01.2017).

Ип в декретном отпуске страховые взносы 2019

Отсутствие прибыли или наличие убытков не освобождает ИП от оплаты страховых сумм. Кроме того, снисхождения не предусмотрены ни для инвалидов, ни для пенсионеров. Такое освобождение предусмотрено Законом в исключительных случаях:

- Декретный отпуск по уходу за ребёнком до 1,5 лет.

- Уход за пожилым человеком, инвалидом 1 группы или ребёнком-инвалидом.

- Срочная служба в армии России.

- Командировка всей семьи с мужем/женой, работающим дипломатом или консулом.

- Командировка всей семьи с мужем/женой для военной службы.

Данное право получается не в одностороннем порядке: подтверждение принадлежности ИП к льготной категории в виде пакета документов необходимо предоставить в ИФНС. Для полной отмены взносов нужно пройти процедуру закрытия ИП. Не уведомив инспекцию, и не получив ответа от налоговой, прекращение выплат в страховые фонды запрещено.

Декретные выплаты для индивидуального предпринимателя

Женщина-бизнесмен, родившая ребенка, имеет право на определенные виды льгот, перечень которых зависит от наличия регистрации в ФСС в качестве застрахованного лица. В случае отсутствия регистрации льготы также положены, однако их круг значительно сужается.

Какие полагаются Женщине-ИП, родившей ребенка, полагаются следующие виды льгот:

- преференции, предоставляемые как застрахованному лицу в порядке, предусмотренным 255-ФЗ от 29 дек. 2006 года “Об обязательном социальном страховании…” (далее – ФЗ № 255);

- освобождение от уплаты страх. взносов на ОПС и ОМС судя по положениям ч. 7 ст. 430 НК РФ;

- право на дополнительные меры соц. поддержки в соответствии с 256-ФЗ от 29 дек. 2006 года “О дополнительных…” (далее – ФЗ № 256);

- ежемесячные выплаты до тех пор, пока ребенку не будет полутора лет, согласно новому ФЗ № 418 от 28 дек.

Декретные выплаты и пособия по уходу за ребенком женщинам ип в 2018 году

Эта сумма получается в результате анализа коэффициентов и зафиксированной мены (суммы предполагаемой выручки). ИП на ЕНВД не имеют права производить, строить и т. д.

Доп. взнос они рассчитывают с этой же вменённой суммы.

- Патентный режим налогообложения создан для ИП. Система исчисления налоговых и страховых платежей схожа с ЕНВД.

- Суммы, перечисленные в ПФР ошибочно или намеренно в большем размере, могут быть возвращены по заявлению.

Временные рамки для перечисления страховых сумм Сроки для перечисления обязательных платежей прописаны в Налоговом Кодексе. За наёмных рабочих, в пользу которых производились начисления и выплаты любого характера, ИП как работодатель обязан перечислить страховые взносы до 15 числа следующего за выплатой месяца.

Декретный отпуск для ип и работников ип

Размер страховых взносов на себя которые ип должен оплатить в 2018 году

Как ип уходит в декрет

Действующим трудовым законодательством Российской Федерации предполагается возможность женщинам-предпринимательницам уйти в декретный отпуск для ИП. При этом трудовые нормативы и принципы ухода в декрет для предпринимателей имеют как общие черты с аналогичным отпуском, положенным простым работникам, так и отличительные особенности и нюансы.

Как ИП уйти в декрет и какие декретные выплаты предназначены для индивидуальных предпринимателей и иных схожих категорий граждан, следует знать всем потенциальным родителям или усыновителям. Декретный отпуск для ИП – положен ли он по закону Прежде чем рассматривать, что представляет собой декретный отпуск для ИП, существует ли он, и как производится выход в таковой декрет, следует учесть, что под декретом сейчас могут подразумеваться разные периоды – как отпуск по беременности и родам, так и отпуска по уходу за ребенком до 3 лет или до 1,5 лет.

Имея неутешительные результаты в своей предпринимательской работе, ИП могут потерять желание вести дело дальше. В таких случаях рекомендуется закрыть ИП. Это достаточно простая процедура, которая не займёт много времени и сил.

Но бывает и такое, что физическое лицо прерывает дело по факту, но не на бумаге. Они могут устроиться в другую организацию либо перестать работать вообще.

Многие из них думают, что перестав функционировать как ИП, статус автоматически снимается. Организационно-правовая форма ИП является действующей с момента занесения записи об открытии в ЕГРИП и до момента внесения соответствующей записи о его ликвидации.

Всё время, пока ИП числится в списках ЕГРИП, за ним закреплена обязанность уплаты фиксированных платежей. Страховые суммы в ПФР и ФФОМС ИП обязан перечислять и в случаях нерентабельности дела.

Если сумма превысит 300000 рублей, то в ПФР необходимо перечислить дополнительный платёж до 1 июля. Когда ещё среди года становится понятно, что сумма превысила заданный порог, страховые отчисления можно начать выплачивать уже в текущем отчётном периоде.

Если регистрация ИП была произведена не с 1 января или ликвидация – не 31 декабря, а посреди года, то выплаты на все виды страхования нужно осуществлять также за неполный год. При этом рассчитанные суммы округляются до рублей. При наличии просроченного платежа, ИП должен ожидать пеней. Если суммы будут возвращены в полном размере, это будет единственной санкцией. Реквизиты для оплаты С 2017 года Федеральная Налоговая служба стала центром сосредоточения всех поступлений: и налогов, и страховых платежей. Ведомство Налоговой службы теперь объединяет внебюджетные фонды страны.

Ип в декретном отпуске страховые взносы в 2017 году

Об утверждении…”).Чтобы оформить пособие в размере прожиточного минимума согласно ФЗ № 418, кроме заявления, потребуются документы, перечень которых утвержден Приказом Минтруда от 29 дек. 2017 года № 889н “Об утверждении…”:

- бумаги, которые удостоверяют рождение (усыновление) детей (свид. о рождении, выписка из резолюции органа опеки об установлении опеки и др.);

- документы о гражданстве заявителя и ребенка;

- информация о доходах членов семьи;

- выписка с расчетного счета в банке, содержащая реквизиты для перечисления средств.

Итак, преференции для женщины-предпринимателя, находящейся в декрете, зависят от того, вступила ли она в правоотношения по добровольной уплате взносов на ВНиМ в ФСС.

Всего в зависимости от результатов деятельности за год ИП оплатит в ПФР сумму, не превышающую размер фиксированного платежа, умноженной на 8. Отчисления в ПФР с дохода 300000 р. Платежи в Пенсионный фонд РФ для ИП делятся на 2 составляющие:

- фиксированная сумма – размер установлен на законодательном уровне, прописан в НК РФ и повышается год от года;

- дополнительный платёж – расчёт производится в сумме одного процента от общего дохода за год, свыше 300 тыс. р.

Базой для расчёта дополнительного платежа является доход, но особенности учёта зависят от системы налогообложения, выбранной ИП:

- ИП редко останавливают свой выбор на общей системе налогообложения. Она обеспечивает бизнесмену свободу выбора вида деятельности, возможность заключать сделки с крупными партнёрами, предпочитающими работать с надёжными контрагентами.

Это надо сделать не позднее 6 месяцев после окончания срока больничного листа по беременности и родам. О размерах взносов От размера МРОТ зависит и сумма взносов, которые необходимо платить в ФСС планирующему декретный отпуск ИП.

В 2018 году он составляет 9 489 рублей, и годовой размер взносов рассчитывается сотрудниками Фонда по формуле: 9 489 х 0,029 х 12 = 3 302,17 руб. Выгода очевидна, можно уплатить годовую сумму сразу или частями, но помните, до конца года вся сума должна быть уплачена, в ином случае договор страхования автоматически расторгается. Позаботиться о налогах Декретный отпуск для ИП означает приостановление деятельности. По поводу налогов в законах имеются разночтения. Поэтому правильнее будет обратиться в свою налоговую инспекцию за разъяснениями по уплате налогов.

Декретный отпуск ИП: ПФР освободит от обязательных взносов

ПЕНСИОННЫЙ ФОНД РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 10 декабря 2007 г. N АК-08-26/13761

О ПОРЯДКЕ УПЛАТЫ

СТРАХОВЫХ ВЗНОСОВ В ВИДЕ ФИКСИРОВАННОГО ПЛАТЕЖА

Заместитель

Председателя Правления

А.П.КОЛЕСНИК

а этого письма мало?

а ничего, что ссылки в этом письме идут на недействующие на сегодняшний момент документы?

| Видео (кликните для воспроизведения). |

Постановление Правительства РФ от 26.09.2005 N 582

«Об утверждении Правил уплаты страховых взносов на обязательное пенсионное страхование в виде фиксированного платежа в минимальном размере»

Фактически утратил силу с 1 января 2010 года в связи с принятием Федеральных законов от 24.07.2009 N 212-ФЗ и 213-ФЗ, установившими новое регулирование правоотношений, связанных с исчислением и уплатой страховых взносов в ПФ РФ, ФСС РФ, ФОМС.

Коллеги, я задала это вопрос знакомой девушке.Она работает в ПФ СПб, специалист по материнскому капиталу.

Надеюсь она мне разъяснит что и как на сегодняшний день.

Как ИП уйти в декретный отпуск

Женщина-ИП имеет возможность уйти в декрет, если примет решение временно прекратить работу, чтобы полностью сфокусироваться на ребенке. Чтобы быстро оформить необходимые документы, не столкнуться с трудностями, следует учесть особенности декретного отпуска для индивидуального предпринимателя.

Уход в декрет: основные правила

Факты, актуальные для будущих мам:

- Уйти в декретный отпуск женщина может только по достижении 30 недель беременности. Если ожидается появление не одного ребенка, а более, то срок увеличивается.

- Отпуск берется по больничному листу, который выдается на 140 дней. Данный период охватывает время до и после родов.

- Иногда срок декрета увеличивается до 160 дней. Обычно подобные послабления получают женщины, столкнувшиеся с осложнениями при беременности или во время родов.

Получать выплаты от государства можно не только во время подготовки к родам и небольшом периоде после них, но и в течение нескольких месяцев при уходе за ребенком. Допустимо оформление декретного отпуска не только на женщину, но и на ее мужа. Максимальный срок декретного отпуска составляет 36 месяцев, однако получать значительные выплаты от государства можно только в течение 18 месяцев.

Все женщины без исключения, включая безработных людей, имеют возможность получить пособие. Единственным условием для того, чтобы получить возможность подать соответствующее заявление, необходимо заранее выплатить взносы в ФСС. Люди, работающие на предприятиях, не должны заботиться о данном этапе, так как отчисления списываются автоматически. Для ИП данная процедура необязательна, выполняется в добровольном порядке.

Важно! Если женщина-ИП приняла решение уйти в декретный отпуск, однако не выплатила взнос в ФСС, ей не положено пособие. Чтобы не столкнуться с трудностями, а иметь стабильную материальную помощь и до тех пор, пока ребенку не исполнится 3 года, необходимо заранее выплатить взносы. Общая сумма составит более 2000 руб. в год. Женщина имеет возможность погашать сумму ежемесячно или сразу выплатить ее.

Как встать на учет в ФСС

Чтобы уйти в декрет, необходимо заранее собрать пакет документов для подачи в ФСС:

- паспорт или другое удостоверение личности;

- свидетельство о постановке на учет, выданное налоговой;

- ОГРН.

При своевременной подаче документов женщину поставят на учет. Чтобы в дальнейшем получать декретные выплаты, необходимо каждый месяц выплачивать взносы, а также подавать отчеты ежегодно.

Важно! Женщинам ИП необязательно выплачивать взносы в ПФР в том случае, если они не продолжают заниматься профессиональной деятельностью во время декрета. Время, которое женщина привела в декрете, будет вычтено из трудового стажа в случае неуплаты отчислений в Пенсионный фонд.

Точное время ухода в декретный отпуск

Окончательное решение в этом вопросе принимает гинеколог. Чтобы не допустить ошибок при определении срока беременности, необходимо при возникновении первых симптомов их наличия прийти на осмотр к гинекологу, встать на учет. Данное действие необходимо выполнить и для того, чтобы регулярно контролировать течение беременности.

В стандартных случаях женщина имеет возможность уйти в декрет на 30 неделе беременности. Если врач определит наличие осложнений, которые могут негативно сказаться на процессе родов, а также в случае беременности не одним ребенком, больничный лист выдают немного раньше, на 28 неделе. В компетенции врача определить длительность декретного отпуска. Если не возникнет никаких осложнений, отпуск предоставляется ровно на 70 дней до и после родоразрешения. При наличии осложняющих факторов время в большинстве случаев увеличивается.

Если женщина позаботилась о своевременной выплате взносов в ФСС, для удачного оформления декретного пособия нет препятствий. Необходимо выполнить следующие действия:

- Подать заявление.

- Подготовить справку, в которой подтверждается факт постановки на учет по беременности.

- Пройти процесс оформления больничного листа.

- После рождения ребенка подать отдельное заявление на декретный отпуск по уходу за ним.

- Приложить копию свидетельства о рождении.

Женщины, официально состоящие в браке, также должны предоставить справку с места работы супруга.

Как рассчитать размер выплат

Чтобы заранее узнать точный размер выплат, необходимо выполнить расчеты заранее. Для этого потребуется проанализировать следующие факторы:

- Среднегодовой уровень дохода.

- Страховой стаж.

- Практику в конкретном регионе.

- Минимальную зарплату в определенной области.

Какие дополнительные выплаты положены женщинам, занимающимся бизнесом

Некоторые социальные пособия, выплачивающиеся государством, начисляются не только тем, кто оплачивал взносы в страховой фонд, а всем женщинам. При условии своевременной постановки на учет в женской консультации (до 12 месяцев беременности) женщине выплатят единовременное пособие в размере 632 руб.

Также выплаты осуществляются после рождения ребенка. Размер пособия составляет более 16000 руб. Процент выплат единовременных пособий женщинам ИП не отличается от безработных дам и тех, у кого составлен трудовой договор с компанией.

Если женщина беременна не первым ребенком, есть возможность получить дополнительные финансовые пособия.

Во многих случаях предоставляются разнообразные льготы, при необходимости можно получить особые условия при взятии или перерасчете кредита.

Когда ребенку исполняется полтора года и до достижения им 3 лет ежемесячно выплачивается пособие в размере 50 руб. Для его получения требуется подача пакета документов. Многие женщины не оформляют данное пособие из-за небольшой суммы.

Основной и наиболее значительной выплатой является пособие по беременности и родам. Его сумма составляет более 35 850 руб. Если рождается более одного ребенка, во время вынашивания или родов возникли осложнения, длительность декретного отпуска увеличивается, что влияет на размер пособия.

Многодетным родителям необходимо обратить внимание на региональные и федеральные пособия. Для их получения следует подать соответствующее заявление при наличии подходящих программы. Чтобы узнать, относитесь ли вы к категории населения, которой в конкретный момент выплачиваются дополнительные пособия, необходимо проверить наличие соответствующих программ в своем регионе.

Можно ли получить декретные выплаты, если ранее не уплачивались взносы в ФСС?

Если договор страхования был заключен в том же году, когда произошла регистрация в Фонде социального страхования, можно надеяться на получение декретных выплат. В этом случае следует выплатить всю сумму за текущий год, а в следующем подать заявление на назначение выплат. Выполнить данное мероприятие необходимо не позднее чем через полгода после окончания срока больничного листа.

Трудовой стаж: особенности

Когда женщина уходит в декрет, время, проведенное при уходе за ребенком, засчитывается в трудовой стаж. Чтобы не потерять эти годы, необходимо предъявить больничный лист, который также необходим для начисления пособия по уходу за малышом. Данное правило актуально для всех женщин, за исключением ИП. Чтобы не прерывать трудовой стаж, бизнес-леди необходимо в течение всего декретного отпуска выплачивать взнос в Пенсионный фонд. В противном случае время, проведенное в декрете, не будет засчитано при начислении пенсии.

Чтобы без затруднений получить все полагающиеся по закону выплаты при уходе в декрет, необходимо подготовить пакет документов, заранее позаботиться о регистрации в ФСС и уплате взносов, своевременно встать на учет в женской консультации. Часть выплат получают все женщины, вне зависимости от выполнения определенных предписаний и трудового статуса. Остальные пособия можно получить только при условии соблюдения перечисленных правил.

Нужно ли платить страховые взносы индивидуальным предпринимателям в декретном отпуске?

Подписка на новости

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

10 февраля 2016 09:02

Индивидуальные предприниматели вправе не исчислять и не уплачивать страховые взносы в фиксированных размерах за период ухода за ребенком до достижения им возраста полутора лет, в течение которого ими не велась предпринимательская деятельность. Предпринимателям в таком случае не нужно сниматься с учета в качестве ИП в налоговом органе.

Для освобождения от уплаты взносов нужно обратиться в управление Пенсионного фонда по месту жительства с соответствующим заявлением и документами, подтверждающими отсутствие деятельности в эти периоды:

— свидетельство о рождении ребенка;

— справки жилищных органов о совместном проживании до достижения ребенком возраста полутора лет;

— декларации о доходах, заверенные налоговым органом, подтверждающие факт отсутствия предпринимательской деятельности;

— документ ФСС РФ о получении ежемесячного пособия по уходу за ребенком до полутора лет. Если это пособие не выплачивается ФСС РФ, то справку из органов социальной защиты населения о получении пособия по уходу за ребенком до полутора лет.

По результатам рассмотрения представленных документов управлением ПФР будет принято решение об освобождении (или отказе в освобождении) от уплаты страховых взносов за период, указанный предпринимателем.

Освобождение ИП в декрете от уплаты страховых взносов в ПФР

Добрый день, открыто ИП с июня 2015 года, деятельность не ведется. На данный момент я нахожусь в декрете. Вопросы:

1. Мне нужно платить полную сумму фиксированных страховых взносов в ПФР 22 261,38 рублей не смотря, что деятельность ведется неполный год?

2. Есть ли поблажки для тех, кто в декрете?

Юлия, добрый день, в соответствии с п. 1 ст. 14 Закона № , в не зависимости от дохода от предпринимательской деятельности, и/или его размера, ИП обязаны уплачивать страховые взносы в ПФР, ФФОМС.

С 1 января 2013 года вступили в действие изменения в Закон 212 ФЗ, касающиеся плательщиков страховых взносов — индивидуальных предпринимателей, не являющихся работодателями. Положениями части 6 статьи 14 Федерального закона N предусмотрено освобождение от уплаты страховых взносов в фиксированных размерах на обязательное пенсионное страхование и обязательное медицинское страхование только за периоды, указанные в подпунктах 1 (в части военной службы по призыву), 3, 6 — 8 пункта 1 статьи 11 Федерального закона от N «О трудовых пенсиях в Российской Федерации», в течение которых ими не осуществлялась соответствующая деятельность.

Периодами, указанными в подпунктах 3, 6 — 8 пункта 1 упомянутой статьи, являются: период ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет, но не более четырех с половиной лет в общей сложности.

Для того чтобы Вас освободили от уплаты страховых взносов, Вам необходимо предоставить в ПФР доказательства отсутствия доходов (налоговая декларация или справка из ИФНС об отсутствии доходов за данный налоговый период). А так же: свидетельство о рождении ребенка; сведения о втором родителе.

Когда ИП освобождается от уплаты страховых взносов

С момента регистрации предпринимательства гражданин обязан перечислять во внебюджетные фонды специальные сборы. Средства идут на формирование пенсионных прав и оплату медицинского полиса. Освобождение ИП от фиксированных страховых взносов производится в строго определенных случаях. Исчерпывающий перечень оснований закреплен на федеральном уровне и не подлежит расширительному толкованию.

Страховые взносы: краткая правовая характеристика

До 2017 года в России действовал отраслевой закон о пенсиях № 212-ФЗ. Со вступлением в силу главы 34 НК РФ документ утратил силу. Теперь регулирование вопросов обязательного страхования предпринимателей осуществляется:

- статьями 419–432 НК РФ;

- законом № 400-ФЗ от 28.12.2013;

- информационными письмами Минфина, Минтруда и ФНС России.

Что такое страховые взносы, разъясняется в статье 8 НК РФ. Норма дает широкое толкование, охватывая платежи по разным направлениям. Кодекс относит к таковым обязательные сборы в государственные фонды медицинского, социального или пенсионного страхования.

Законодатель разделил отчисления на две категории:

- Фиксированные взносы. Платежи за себя коммерсанты обязаны делать вне зависимости от фактического осуществления деятельности. Исключения составляют только периоды, оговоренные в законе.

- Платежи за сотрудников. Заключая трудовые договоры, предприниматель приобретает статус работодателя. В 2018 году совокупный размер платежей составляет 30% от вознаграждений. Для отдельных категорий бизнеса утверждены пониженные и повышенные тарифы. Если никаких переводов в пользу персонала не сделано, платить в фонды не нужно. Освободиться от обязанности можно, расторгнув соглашения с работниками.

- Добровольные сборы. По общему правилу предприниматели делают отчисления в ПФР и ФОМС. По собственной инициативе они могут заключать договоры о социальном страховании.

Расчет обязательств производится за каждый календарный год. При составлении калькуляции важно принимать во внимание утвержденные тарифы и период действия предпринимательского статуса.

Размер страховых взносов ИП за себя

Со вступлением в силу главы 34 НК РФ пенсионные и медицинские сборы перестали связывать со значением МРОТ. Теперь фиксированные платежи прописывают отдельно. В статье 430 Кодекса указан базовый размер взносов.

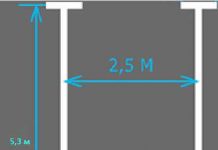

| Периоды | 2018 | 2019 | 2020 |

|---|

Если годовой доход предпринимателя превысит минимальную планку в 300 тыс. рублей, с излишка придется заплатить еще 1%. Отчисления делают только в Пенсионный фонд России.

Взносы в ФСС за себя коммерсанты не перечисляют. Добровольный порядок социального страхования определен правительственным постановлением № 790 от 02.10.2009, а тарифы утверждены статьей 425 НК РФ. Годовой размер отчислений рассчитывают по формуле: МРОТ × 2,9% × 12 месяцев.

При составлении калькуляции следует пользоваться действующими значениями минимальной оплаты труда.

Случаи освобождения от оплаты сборов

Смягчение правил началось более 13 лет назад. Конституционный суд России в определении № 182-О от 12 мая 2005 года признал незаконным удержание фиксированных сборов во время декретного отпуска предпринимателя. Добиться закрепления позиции на законодательном уровне удалось лишь спустя много лет.

Сейчас от необходимости делать отчисления во внебюджетные фонды за себя освобождены ИП, документально подтвердившие следующие обстоятельства (статья 12 закона 400-ФЗ от 28.12.2013):

- Военная служба. Основанием может стать срочный призыв в армию. Льготными периодами признают также службу, приравненную к военной.

- Уход за детьми до полутора лет. Срок нахождения в декретном отпуске без начисления страховых взносов ограничен (не больше 6 лет в целом).

- Вынужденная приостановка деятельности. Незаконное содержание под стражей или лишение свободы при условии последующей реабилитации является основанием для освобождения от обязанности.

- Уход за родственниками. Льготу могут получить коммерсанты, обеспечивающие присмотр и помощь лицам старше 80 лет, инвалидам первой группы или детям-инвалидам.

- Проживание с супругом в отдаленной местности или за границей. Норма распространяется на жен и мужей дипломатов, сотрудников консульств, военных.

Ключевым условием получения льготы является фактическое отсутствие доходов от предпринимательской деятельности. Во внебюджетные фонды коммерсанты должны предъявить документы, подтверждающие заявленные обстоятельства, и нулевые декларации. Полезные сведения содержат также письма Минтруда № 21-1/10/2-1253 от 06.03.2013 и ФНС России № БС-4-11/7990@ от 26.04.2017.

Важно! Поскольку администрированием взносов занимается налоговая служба, обращаться нужно именно в инспекцию.

Приостановка бизнеса по иным основаниям права на освобождение от платежей не дает.

Расчет взносов для ИП с льготными периодами

По общему правилу начисление фиксированных страховых взносов производится за календарный год. Если период предпринимательства оказался меньше, платежи придется рассчитать пропорционально (статья 430 НК РФ). Аналогичный принцип применяется в случаях, когда у коммерсанта имелся льготный период.

Пример. В 2018 году индивидуальный предприниматель приостановила коммерческую деятельность в связи с рождением ребенка. Малыш появился на свет 15 апреля. Уход за ним мать решила осуществлять лично. В Пенсионный фонд России она предоставила свидетельство из органов ЗАГС, а также налоговую декларацию. В отчетности был отражен доход только за январь–март 2018 года. Общая выручка не превысила 300 тыс. рублей.

| № п.п. | Этап калькуляции | Решение |

|---|

2212,08 × 3 = 6636,24 рубля.

Расчет за оставшиеся 15 дней следует выполнить по особой формуле. Количество суток сохранения статуса необходимо разделить на число дней в месяце.

В апреле их 30.15 ÷ 30 = 0,5.

За 15 суток нужно заплатить:

2212,08 × 0,5 = 1106,04.

Итоговый сбор составит: 6636,24 + 1106,04 = 7742,28

5 840 ÷ 12 =486, 67 рублей.

Расчет за весь период будет выглядеть так: 486,67 × (3 + 0,5) = 1703,35

7742,28 + 1703,35 = 9445,63

Краткие выводы

| Видео (кликните для воспроизведения). |

Освобождение от фиксированных взносов во внебюджетные фонды предоставляется предпринимателям лишь в исключительных случаях. Перечень оснований получения льготы приведен в статье 12 закона 400-ФЗ. Он является исчерпывающим. Право ссылаться на норму коммерсанты обязаны подтвердить документально. Процедура носит заявительный характер, а оформление производится в территориальной налоговой инспекции. Единой формы обращения не утверждено.

Источники

Беликова, Т.Н.; Минаева, Л.Н. Все о пенсиях; СПб: Питер, 2012. — 224 c.

ред. Никифоров, Б.С. Научно-практический комментарий уголовного кодекса РСФСР; М.: Юридическая литература; Издание 2-е, 2011. — 574 c.

Теория государства и права / ред. К.А. Мокичев. — М.: Юридическая литература, 2005. — 520 c.- Штерн, С НАЛОГОВЫЕ АГЕНТЫ. Проблемы статуса и практики; Юркафе, 2012. — 112 c.

- Научно-практический комментарий к Федеральному закону от 31 мая 2002 г. №63-ФЗ «Об адвокатской деятельности и адвокатуре в Российской Федерации» (постатейный); Юркомпани — М., 2012. — 520 c.

Доброго времени суток. Я 16 лет работаю юристом в частной компании в Москве. На основании своего опыта решил создать ресурс с наиболее точными ответами на часто встречающиеся в моей практике вопросами.

Все статьи тщательно собирались и оптимизировались, чтобы показать вам всю гибкость такой науки как юриспруденция.

Перед применением описанного — проконсультируйтесь с профессионалами .