Содержание

- 1 13% от страховых выплат платить или…?

- 2 Как платить НДФЛ при получении автостраховки?

- 3 Нужно ли платить налог со страховой выплаты по ОСАГО?

- 4 Подоходный налог со страховых выплат в России

- 5 Можно ли получить налоговый вычет с автостраховки?

- 6 Особенности исчисления НДФЛ по договорам страхования || Ндфл с выплаты по осаго

- 7 Как получить налоговый вычет по НДФЛ по расходам на страхование жизни

13% от страховых выплат платить или…?

Наиболее частыми случаями получения страховых выплат после ДТП являются выплаты по ОСАГО и КАСКО. Но не все случаи возмещения ущерба по страховым случаям декларируются как доход.

Итак, вы получили выплату от страховой компании по ОСАГО. С размером выплаты вы можете соглашаться или не соглашаться, но это уже другая тема. В данном случае вы уже получили компенсацию, после чего,

бывает так, что страховая компания направляет вам письмо о необходимости подачи налоговой декларации в налоговый орган о доходах

и присылает справку по форме 2-НДФЛ, в которой указывает полученную вами компенсацию как доход. Заявляя таким образом, что вам ещё нужно оплатить 13 процентов в качестве налога с полученной компенсационной выплаты. Кроме того, страховая организация направляет в налоговые органы данную информацию, обосновывая компенсационную выплату как ваш доход и рекомендуя отчитаться перед ИФНС о своих доходах по форме 3-НДФЛ.

На деле это незаконно и необоснованно, так как выплаты физическим лицам, имеющие характер возмещения причиненного им ущерба, материальных и моральных потерь по решению суда согласно Федеральному Закону РФ от 07 февраля 1992 года № 2300-1 «О защите прав потребителей»,

являются компенсационными, не относятся к доходам, в связи с чем не подлежат включению в налогооблагаемый доход.

В соответствии с действующим ФЗ от 25.04.02 г. №40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» договор ОСАГО относится к договорам обязательного страхования.

НДФЛ с выплат по договору ОСАГО при наступлении страхового случая потерпевшие платить не должны.

Налоговое законодательство при определении налоговой базы учитывает доходы, полученные налогоплательщиком в виде страховых выплат, за исключением выплат, полученных: по договорам обязательного страхования, по договорам добровольного страхования жизни, а также по договорам добровольного личного страхования, предусматривающим выплаты на случай смерти, причинения вреда здоровью и (или) возмещения медицинских расходов застрахованного лица (за исключением оплаты стоимости санаторно-курортных путевок).

Таким образом, выплаты по ОСАГО не подпадают под налогооблагаемый доход по ставке 13 %.

В силу пункта 3 статьи 217 НК РФ все виды установленных законодательством компенсационных выплат не подлежат налогообложению. Поскольку вы не получали налогооблагаемого дохода, у страховщика не возникла предусмотренная пунктом 5 статьи 226 НК РФ обязанность сообщать о таком доходе налоговому органу. Соответственно, действия страховой компании нарушают законодательство о налогах и сборах в Российской Федерации.

Что делать вам: обратиться в суд или идти в ИФНС по месту жительства.

Обращаясь в суд после получения такого письма от страховой компании, вы к тому же вправе требовать с ответчика взыскать расходы на оплату представителя и оплату госпошлины. В суде вы заявите требования об обязании страховой компании исключить доход из налогооблагаемой базы и выдать уточненную справку по форме 2-НДФЛ. ИФНС указывается третьим лицом.

Обращаясь в ИФНС, необходимо заявление, в котором вы должны указать, что выплата произведена по возмещению ОСАГО и соответственно никакие 13% от полученной суммы уплачивать не требуется, о чем свидетельствует ст. 213 Налогового Кодекса РФ. К заявлению приложить копии всех документов по ДТП и копию полиса ОСАГО.

С КАСКО немного по-другому. В этом случае заключается договор добровольного имущественного страхования и

возмещение ущерба по полису КАСКО подлежит обложению НДФЛ.

Так, согласно пункту 4 ст. 213 Налогового Кодекса РФ, «по договору добровольного имущественного страхования (включая страхование гражданской ответственности за причинение вреда имуществу третьих лиц и (или) страхование гражданской ответственности владельцев транспортных средств) при наступлении страхового случая

доход налогоплательщика, подлежащий налогообложению, определяется в случаях:

– гибели или уничтожения застрахованного имущества (имущества третьих лиц) как разница между суммой полученной страховой выплаты и рыночной стоимостью застрахованного имущества на дату заключения указанного договора (на дату наступления страхового случая – по договору страхования гражданской ответственности), увеличенной на сумму уплаченных по страхованию этого имущества страховых взносов;

– повреждения застрахованного имущества (имущества третьих лиц) как разница между суммой полученной страховой выплаты и расходами, необходимыми для проведения ремонта (восстановления) этого имущества (в случае, если ремонт не осуществлялся), или стоимостью ремонта (восстановления) этого имущества (в случае осуществления ремонта), увеличенными на сумму уплаченных по страхованию этого имущества страховых взносов.

Обоснованность расходов, необходимых для проведения ремонта (восстановления) застрахованного имущества в случае, если ремонт (восстановление) не производился, подтверждается документом (калькуляцией, заключением, актом), составленным страховщиком или независимым экспертом (оценщиком).

Обоснованность расходов на произведенный ремонт (восстановление) застрахованного имущества подтверждается следующими документами:

1) договором (копией договора) о выполнении соответствующих работ (об оказании услуг);

2) документами, подтверждающими принятие выполненных работ (оказанных услуг);

3) платежными документами, оформленными в установленном порядке, подтверждающими факт оплаты работ (услуг).

При этом не учитываются в качестве дохода суммы возмещенных страхователю или понесенных страховщиками расходов, произведенных в связи с расследованием обстоятельств наступления страхового случая, установлением размера ущерба, осуществлением судебных расходов, а также иных расходов, осуществленных в соответствии с действующим законодательством и условиями договора имущественного страхования».

Согласно статье 41 НК РФ доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с главами «Налог на доходы физических лиц» и «Налог на прибыль организаций» данного Кодекса; при этом пунктом 1 статьи 208 предусмотрено, что может относиться к доходам от источников в Российской Федерации для целей обложения налогом на доходы физических лиц.

Поэтому, руководствуясь вышеуказанной нормой,

необходимо в свою ИФНС предъявлять при сдаче отчетности по форме 3-НДФЛ копию полиса, указать сумму на его покупку, также предоставить в том числе и договоры, чеки по произведенным ремонтным расходам,

если таковые производились.

Так, в случае гибели (уничтожения) авто доходом будет разница между страховым возмещением и рыночной стоимостью застрахованного автомобиля на дату заключения договора со страховой компанией. Плюс уплаченная страховая премия КАСКО (стоимость полиса). Например, вы приобрели в автосалоне автомобиль за 600 000 рублей, полис КАСКО обошелся в 40 000 рублей. После чего его угнали, он сгорел, не важно.

И, если выплата оказалась меньше 640 000 рублей, то оплачивать НДФЛ не придется.

Если страховка будет больше — то как раз сумма, большая 640 000 рублей, облагается как НДФЛ по ставке 13%.

В случае если пострадало только «железо» в ДТП, то необходимо из полученной компенсации вычесть затраты на ремонт, подтвержденные документально, прибавив стоимость покупки полиса КАСКО. Здесь как раз излишняя разница облагается НДФЛ по ставке 13 %.

Но страховщики обычно присылают письма с указанием НДФЛ с общей выплаты.

Так что обязанность декларировать доход по выплатам КАСКО всё равно остаётся.

Резюмируя вышеизложенное, нужно дополнить, что все выплаты физическим лицам, имеющие характер возмещения причиненного им ущерба, материальных и моральных потерь именно по решению суда согласно Закону Российской Федерации «О защите прав потребителей», являются компенсационными и не относятся к доходам, в связи с чем не подлежат включению в налогооблагаемый доход.

Как платить НДФЛ при получении автостраховки?

Налоговые вычеты, колонка экспертов: как платить НДФЛ при получении автостраховки?

Плата НДФЛ при получении автостраховки

В рамках данной статьи будет указана информация относительно страховых выплат по договорам КАСКО, ОСАГО как объект налогообложения по НДФЛ.

Во время получения выплат по страховке гражданин возлагает на себя обязательства по расчету суммы подоходного налога, после чего её можно задекларировать. Стоит отметить, что основанием для этого служит ст. 208 подп. 2 п., подп. 2 п. 3 ст. 208 НК РФ. Однако полезно знать, что далеко не каждый тип страховой выплаты подлежит налогообложению.

Налог: есть ли в нём необходимость?

Нал. кодекс может разделять страховые выплаты, полученные по договорам страхования гражданской ответственности, выплаты по страховке, полученные соответственно договорам добровольного страхования имущества.

В соответствии подп. 1 п. 1 ст. 213 НК РФ по договору ОСАГО выплаты попадают в ряд исключения. Следовательно, потерпевшие не обязаны платить НДФЛ с рассматриваемых выплат. Во время выплат по ОСАГО именованы в п. 4 ст. 213 НК.

Случаи, когда доход облагается налогом:

- Уничтожение автомобиля. База налоговой службы рассчитывается между суммой страховки и рыночной стоимостью автомобиля на дату заключения рассматриваемого договора, увеличенной на сумму страховых взносов соответственно имущественному страхованию.

- Повреждение застрахованного авто. База налоговой службы рассчитывается в качестве разницы между суммой выплаты по страховке, а также расходами, которые необходимы для ремонта, стоимостью ремонта транспорта, увеличенными на сумму страховых взносов.

Платить НДФЛ необходимо с разницы, к примеру, в случае наступления уничтожения автомобиля, доход определяют в качестве разницы между страховкой и рыночной стоимостью автомобиля, являющегося застрахованным, на число заключения договора. Если компания, занимающаяся страхованием автомобилей, выплатит сумму, которая превышает реальную стоимость авто, уплаченную премию по страховке, разница облагается налогом.

Если автомобиль получил повреждения, для определения дохода из суммы выплаты, полученной по страховке, вычитается стоимость, необходимая на восстановление автомобиля на СТО, при этом прибавляется цена страхового полиса.

Основатель расходов на выполненный ремонт, либо восстановление застрахованного транспорта поддерживается документами следующих образцов:

- документы, подтверждающие принятие восстановительных работ;

- договор относительно выполнения соответствующих работа;

- платежные документы, подтверждающие факт оплаты работ;

- судебные расходы;

- не считаются доходами выплаченные выплаты на расходы, которые связаны с расследованием обстоятельств, при которых наступил страховой случай;

- если ремонтные работы не производились, потребуется заключение страховщика, независимого оценщика, который сможет подтвердить обоснованность расходов на ремонт;

- другие расходы, которые осуществленные соответственно законодательству, условиями договора страхования.

Смысл автострахования заключается в компенсации убытков от страхового случая. Ситуация, при которой сумма выплаты по страховке превышает ущерб, служит исключением, нежели правилом.

Если сумма выплаты по страховому договору превысила предполагаемую цену ремонтных работ авто, обязанность по начислению, удержанию, а также перечислению в бюджет НДФЛ с дохода возлагается на страховую компанию, как на агента, занимающегося вопросами страхования. Для того чтобы уяснить все оставшиеся вопросы, следует обратиться к специалисту.

Нужно ли платить налог со страховой выплаты по ОСАГО?

Выплата по ОСАГО как объект налогообложения

Итак, нам нужно понять, является ли в 2019 году объектом налообложения страховая выплата. Но дело в том, что она состоит из разных целевых выплат:

- непосредственно основная сумма возмещения материального ущерба,

- выплата по ОСАГО за утерю товарной стоимости (УТС),

- сумма ущерба за моральный вред,

- выплата в виде неустойки (за просрочку основной выплаты),

- штраф за неисполнение досудебной претензии по возмещению.

Первые 2 пункта возмещаются в досудебном порядке – по заявлению потерпевшего в компанию или по досудебной претензии. Последние же 3 назначает только судья уже в порядке гражданского иска потерпевшего к страховщику.

Налог на основную выплату

Итак, Вы попали в ДТП, где признаны потерпевшим, обратились в страховую компанию за выплатой и последняя Вам без проблем выплатила сумму по калькуляции по единой методике.

Здесь всё достаточно просто! Основная выплата за причинённый ущерб налогом не облагается. Это предписывает статья 213 Налогового кодекса РФ:

1. При определении налоговой базы учитываются доходы, полученные налогоплательщиком в виде выплат, за исключением выплат, полученных:

1) по договорам обязательного страхования, осуществляемого в порядке, установленном законодательством Российской Федерации;

Таким образом, выплата по ОСАГО не подлежит обложению НДФЛ. И это логично, ведь суть выплаты – компенсация ущерба. А если автовладлец ещё и налог заплатит, то на возмещение ущерба ему не хватит, что делало бы суть страхования вовсе не страхованием.

Налог на УТС

Средства, полученные в счёт утери товарной стоимости автомобиля также не относятся к облагаемым налогом доходам. Это исходит из смысла той же статьи 213 НК РФ, потому как УТС – это тоже выплата, полученная по договору обязательного страхования за то, что автомобиль потерял в результате ДТП свой товарный вид.

С каких выплат нужно платить налог?

И вот мы подобрались к тем суммам возмещения, которые уже облагаются НДФЛ. И тут можно выделить простую закономерность, которая будет подсказкой для Вас. Если выплата по ОСАГО получена в результате суда, то только в этом случае придётся заплатить налог.

Но не со всей суммы, разумеется. Давайте рассмотрим последние 3 пункта из списка целевых выплат выше!

Налог на неустойку

Если в результате судебного иска к страховщику Вам последнему присудили выплатить неустойку, то с этой суммы Вам нужно будет заплатить налоги.

Дело в том, что неустойка уже не относится к числу не облагаемых НДФЛ статей доходов, потому что она вообще не является страховой выплатой. Формально – это оплата в денежном выражении проигравшей стороной просрочки за выплату и регулируется она уже Гражданским кодексом.

Налог на штраф и моральный вред

Здесь всё аналогично неустойке. Оба этих пункта также регулируются ГК. Более того, если неустойка предусмотрена Федеральным законом «Об ОСАГО», то есть регулируется законом о страховании, то штраф и моральный вред вообще не могут относиться к выплатам от страховой формально. Это именно выплаты в гражданском порядке.

Важное замечание!

- В статье представлена базовая информация, но каждый случай индивидуален.

- В 92% всех ситуаций есть важные нюансы, которые могут повлиять на исход всего дела.

- Опытный юрист изучит все материалы дела и укажет, в каком направлении двигаться.

Поэтому на нашем сайте работают дежурные юристы-консультанты, вникающие в каждое дело и направленные на его решение.

или проконсультироваться по бесплатному телефону: 8 (499) 938-43-58 (Москва), 8 (812) 425-13-31 (Санкт-Петербург), 8 (800) 350-14-82 (вся Россия).

Сколько и когда нужно будет заплатить?

Ставка на подоходный налог на 2019 год составляет 13% от суммы дохода. Он платится на следующий год после того, в котором была произведена выплата и только по указанным выше пунктам доходов (грубо говоря, за всё, кроме возмещения основного ущерба и утерю товарной стоимости).

Также платить не нужно будет за те выплаты, которые были произведены в рамках Ваших же расходов – за почтовые отправления, услуги юриста и любые другие, которые Вы сможете доказать чеками, квитанциями или иными подтверждающими документами.

Теперь для упрощения понимания давайте приведём пару примеров с цифрами.

Если выплата по ОСАГО получена сразу по заявлению

Водитель попал в ДТП, обратился в страховую компанию с необходимыми документами. В результате страховая компания в положенный срок 20 дней выплатила (а ещё страховая может возместить ремонтом по закону на выбор самой страховой) водителю:

- 30 000 рублей за причинённый ущерб по калькуляции,

- 3 000 рублей за УТС.

В этом случае собственнику машины, которой причинён ущерб и произведена выплата, не нужно будет платить никакого налога, так как обе этих статьи выплат относятся к страховым, а 213 статья освобождает их от уплаты НДФЛ.

Если выплата назначена судом

Второй пример: водитель аналогично попал в ДТП, но получил отказ в страховой, либо получил выплату, которую посчитал недостаточной для ремонта. В результате этого решил подать в суд, для чего провёл независиму экспертизу стоимостью 10 000 рублей и нанял представителя-юриста для ведения дела в суде за 12 000 рублей.

В исковом потерпевший просил взыскать со страховой организации следующие суммы денег:

- 50 000 рублей – возмещение за причинённый ущерб,

- 4 000 рублей – УТС,

- 10 000 рублей – неустойка за просрочку выплаты,

- 32 000 рублей – штраф за отказ урегулировать вопрос в досудебном порядке,

- 12 000 рублей за возмещение услуг представителя,

- 10 000 рублей за проведение экспертизы,

- 1 000 рублей за моральный вред,

- 1 000 рублей за подтверждённые расходы на почтовые отправления (претензии, телеграммы приглашения на экспертизу и т.д.).

В результате суд удовлетворил иск потерпевшего. В этом случае последнему придётся заплатить за такие статьи присужденного:

- ущерб 50 000 – налогом не облагается,

- УТС 4 000 – налогом не облагается,

- неустойка 10 000 – потерпевший должен будет заплатить НДФЛ,

- штраф 32 000 – также платится налог, так как это не выплата по ОСАГО,

- представитель 12 000 рублей – налог не платится, так как будет доказан по чеку расход на услуги представителя,

- экспертиза 10 000 рублей – это также был расход истца,

- 1 000 рублей за моральный вред – надо заплатить подоходный налог,

- расходы на почту 1 000 рублей – налог платить не нужно, так как это расход.

В обще сложности в этом примере Вы должны будете заплатить налог в размере 5 590 рублей. Расчёт: 13% от 10 000 + 32 000 + 1 000 рублей.

Подоходный налог со страховых выплат в России

Последнее обновление 2019-07-28 в 08:45

Порядок обложения страховых выплат различается в зависимости от вида страхования и условий договора. Рассмотрим подробности обложения страховки физических лиц налогом на доходы в этом материале.

Облагается ли налогом страховая выплата?

В ст.208 Налогового кодекса России приведены примеры доходов физических лиц от ресурсов в пределах страны и за ее границами. К таким доходам относится и страховая выплата. А ст.209 НК РФ утверждает, что под НДФЛ попадают все доходы граждан от российских и зарубежных источников, следовательно, страховка облагается НДФЛ.

Но не во всех случаях подоходный налог взимается со страховых выплат. Так, освобождены следующие виды страхования:

- обязательное страхование, например, ОСАГО и др.;

- добровольное личное страхование;

- добровольное страхование жизни;

- добровольное пенсионное страхование.

Также лицам, заботящимся о своей будущей пенсии, нужно учесть, что при расторжении договора со страховой организацией она удержит подоходный налог и с величины социального налогового вычета, который гражданин может получить по ст.219 НК РФ. Размер вычета — 120 000 рублей в год. Даже если гражданин не воспользовался вычетом, страховщик удержит 13%, а чтобы этого избежать, необходимо получить в ИФНС документ, подтверждающий, что вычетом вы не воспользовались либо воспользовались не в полном объеме.

Налог за выплату страхового возмещения по ОСАГО

| Видео (кликните для воспроизведения). |

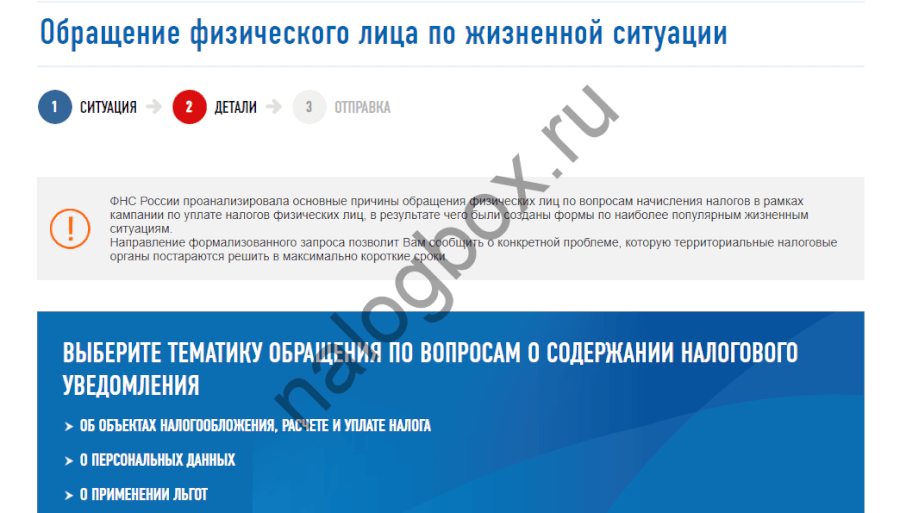

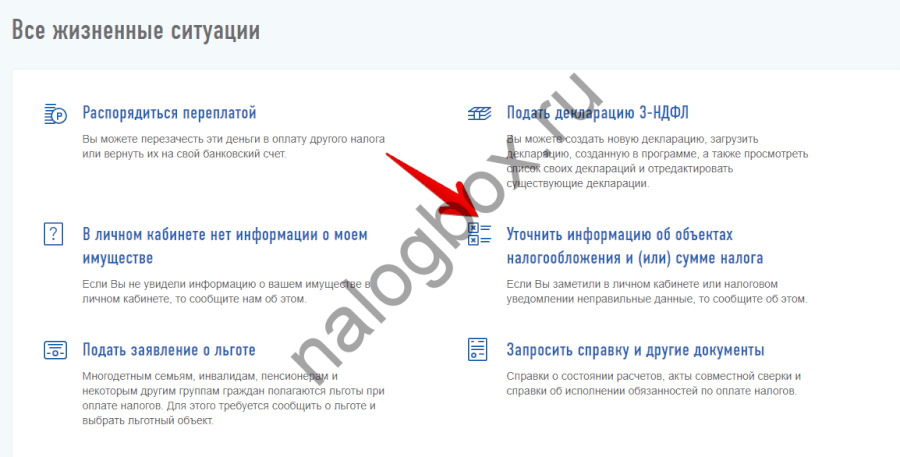

Если вам пришел налог НДФЛ на выплату от страховой компании по полису ОСАГО, учтите, что этот вид страхования освобожден от подоходного налога, в отличие от КАСКО. Вам нужно позвонить на горячую линию ФНС России по номеру 8-800-222-22-22 и разъяснить ситуацию либо написать обращение через сайт ведомства:

- можно написать через специальную форму для обращений граждан, не требующую авторизации на сайте;

- можно написать через Личный кабинет налогоплательщика.

Налог со страховой выплаты по страхованию жизни

Страхование жизни не облагается налогом на доходы физлиц. А вот страховая выплата по имущественному или жилищному страховому случаю подлежит обложению налогом на доходы физических лиц при определенных условиях:

- в соответствии с п.4 ст.213 НК РФ необходимо платить налог, если страховая выплатила сумму, большую, чем цена имущества, жилья, автомобиля или сумма затрат на ремонт и восстановление испорченных вещей и цена полиса;

- такие ситуации в России происходят крайне редко, но к ним относятся также выплаты штрафов страховщиком в случае нарушения договора и компенсация морального вреда;

- что касается штрафов, то с них обязательно уплачивается НДФЛ;

- с сумм возмещения морального вреда платить подоходный налог не требуется;

- правила о штрафах и моральной компенсации распространяются не только на страховые отношения, но и все виды правоотношений.

Если страховщик не удержал и не перечислил в бюджет 13% со штрафов и морального возмещения, то это обязаны сделать вы — в наступающем году подать декларацию 3-НДФЛ и заплатить налог. Декларация подается до 30 апреля, налог платится — до 15 июля.

- Выплаты по обязательному страхованию не облагаются НДФЛ.

- Добровольное пенсионное страхование также освобождено от налога, но при расторжении договора страховщик удержит 13%, если возникнет разница между выкупной суммой и страховыми взносами.

- Не взимается подоходный налог с выплат по страхованию жизни.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

Можно ли получить налоговый вычет с автостраховки?

Сегодня многие россияне оформляют налоговые вычеты за те или иные расходы, понесенные за прошлый или текущий год. В списке расходов, позволяющих оформить налоговый вычет, значится и страхование.

Однако отнюдь не все виды страховой защиты позволяют вернуть часть потраченных денег через налоговую инспекцию. Интереснее всего для россиян в этом отношении различные виды страхования транспортных средств, ведь автостраховки – практически самый популярный продукт в данной сфере.

Обязательное автострахование

Возврат налогового вычета при оформлении полиса ОСАГО законом не предусмотрен. Так что, вне зависимости от социального статуса и уровня доходов автовладелец не сможет вернуть внесенные за обязательную автостраховку деньги через налоговую инспекцию.

Однако отсутствие возможности возврата налога после покупки автогражданки не означает, что внесенные деньги невозможно вернуть в принципе.

Федеральный закон «Об ОСАГО» предусматривает возможность возврата части страховой премии в случае досрочного расторжения договора, которое возможно в одном из следующих случаев.

- Продажа транспортного средства.

- Конструктивная гибель или угон автомобиля.

- Смерть собственника транспорта.

- Отзыв лицензии у страховой компании.

При этом собственнику транспортного средства возвращают страховую премию за неистекший срок страхования за вычетом двадцати трех процентов. Из них три процента не подлежат возврату, так как перечисляются в компенсационный фонд Российского Союза Автостраховщиков, а оставшиеся двадцать процентов остаются у страховой компании в качестве расходов на ведение документации по договору и оплату сопутствующих этому расходов.

Вернуть же часть внесенной страховой премии без расторжения обязательной автостраховки могут только граждане, имеющие подтвержденную государством категорию инвалидности, и законные представители детей-инвалидов.

Если транспортное средство используется по медицинским показателям, а в полис, помимо лица, имеющего право на возврат части страховой премии, вписано не более двух водителей, то возможен возврат минимум пятидесяти процентов от цены автогражданки.

Правда, такая выплата оформляется не через налоговую инспекцию, а через органы социальной защиты населения. В отдельных регионах размер компенсации может быть увеличен решением местных властей до ста процентов.

Купить ОСАГО онлайн – удобный заказ и сравнение цен

Добровольное автострахование

К сожалению, собственники транспорта не смогут оформить налоговый вычет и при покупке одной из добровольных автостраховок, включая полисы КАСКО , ДСАГО и GAP-страхования. Условия же возврата денег при расторжении одной из этих страховок регулируются правилами страхования конкретной компании.

Страховщик может прописать в правилах, например, КАСКО, что при расторжении договора по инициативе клиента уплаченная страховая премия не возвращается. Однако даже в этом случае собственник автомобиля может попробовать добиться возврата части денег через суд.

Никакие социальные выплаты или налоговые льготы при оформлении добровольной страховки автомобиля не полагаются.

Это касается и транспортных средств, купленных за наличные, и кредитного транспорта, для приобретения которого автовладелец обратился за целевым кредитом в банк.

По каким видам страхования предоставляется налоговый вычет?

Так за какие же страховки можно вернуть часть денег через налоговую инспекцию? В соответствии с Налоговым кодексом РФ, страхователь, то есть лицо, заключившее страховой договор со страховой компанией, вправе получить вычет за внесенные страховые взносы по следующим видам услуг:

- договору добровольного страхования жизни со сроком действия пять лет и более;

- договору добровольного медицинского страхования;

- договору пенсионного страхования.

Последний пункт списка важно не путать с договором пенсионного страхования, заключенного с негосударственным пенсионным фондом. В Налоговом кодексе РФ речь идет о вычетах за договоры со страховыми компаниями, которые предусматривают выплату при дожитии застрахованного лица до определенного возраста.

Под налоговым вычетом подразумевается уменьшение налоговой базы на сумму социальных расходов, включая страхование. Общая сумма вычета не может превышать сто двадцать тысяч рублей, исключая пожертвования, расходы на дорогостоящие медицинские услуги, а также расходы на обучение детей плательщика налога.

Получить вычет может любой налоговый резидент России с доходом, который облагается ставкой в тринадцать процентов.

Для оформления налогового вычета нужно обратиться в бухгалтерию предприятия-работодателя с письменным заявлением и копией страхового договора, включая все дополнительные соглашения к нему. Оформить вычет таким способом можно до момента окончания периода налогообложения в текущем календарном году.

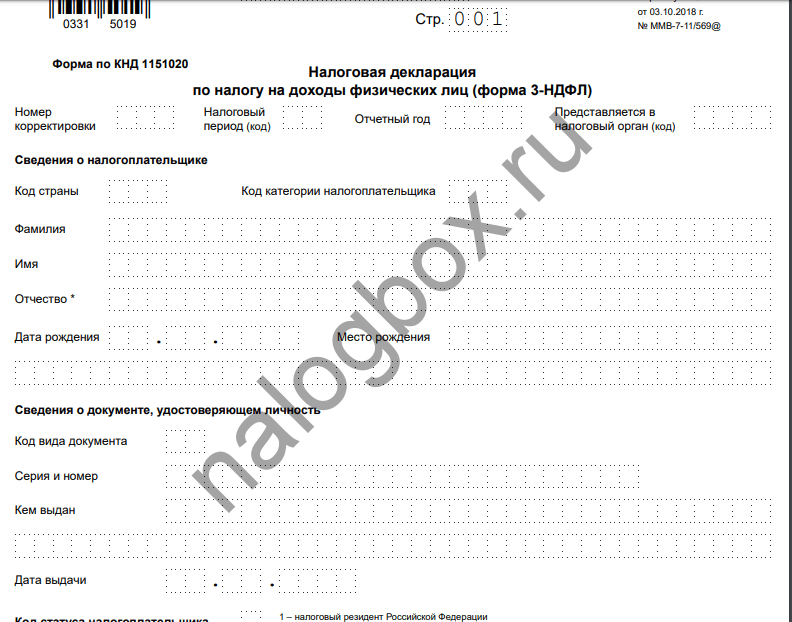

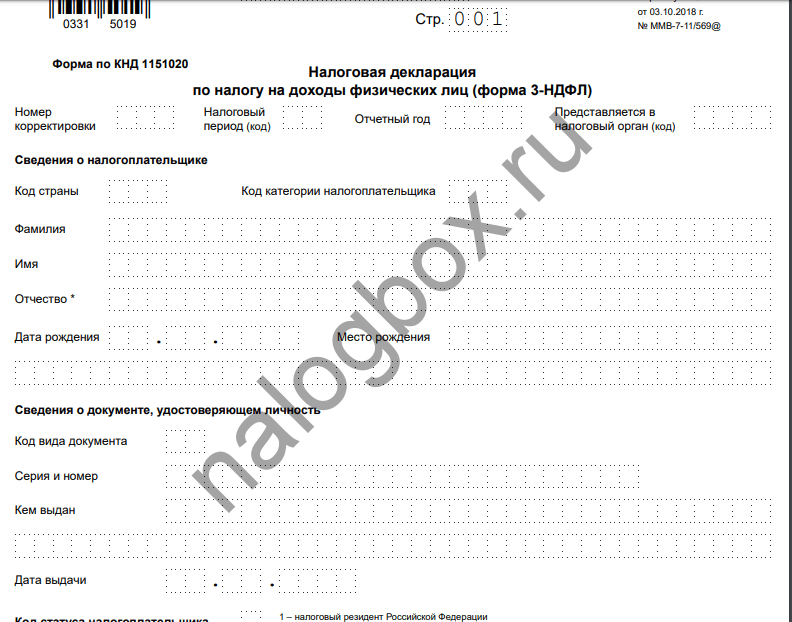

Если же страховой взнос был уплачен налогоплательщиком самостоятельно, то для оформления вычета следует обратиться в офис налоговой инспекции по месту прописки. При этом потребуются декларация 3-НДФЛ, копия страхового договора, заявление о налоговом вычете или возврате излишне уплаченного налога, а также документы, подтверждающие оплату услуг страховой компании.

В качестве последнего документа подойдет либо выписка из кредитного учреждения при оплате страховой премии в безналичной форме, либо квитанция формы А7 при оплате услуг страховщика наличными денежными средствами.

Особенности вычетов при страховании жизни

Стоит отметить, что на налоговый вычет можно претендовать только в части взносов, уплаченных после 2014 года. При этом не имеет значения, в каком году был заключен страховой договор.

Если налогоплательщик досрочно расторгнет договор страхования жизни, на основании которого уже успел получить налоговый вычет, то возвращенный налог будет удержан страховой компанией из суммы, подлежащей выплате. Это правило касается всех случаев за исключением ситуаций, когда расторжение договора произошло по причинам, которые не зависели от воли сторон.

Особенности исчисления НДФЛ по договорам страхования || Ндфл с выплаты по осаго

Средства, перечисляемые страховщиками по договору

Страховая выплата представляет собой некую денежную сумму, которую страховая организация обязана выплатить своему клиенту при наступлении страхового случая по условиям договора ОСАГО. По ст.1 «Закона об ОСАГО» страховое событие предусматривает гражданскую ответственность собственника автомобиля вследствие нанесения ущерба имуществу или причинения вреда жизни и здоровью человека.

Страховая компания виновника происшествия берет на себя ответственность за компенсацию ущерба пострадавшим. Имея на руках страховку ОСАГО, потерпевшая сторона вправе получить денежную сумму на проведение восстановительных работ, или натуральную компенсацию, то есть ремонт ТС за счет страховщика.

Облагаются ли НДФЛ?

Чтобы понять, законны ли требования страховщиков, и необходимо ли заполнять налоговую декларацию, следует разобраться в некоторых особенностях налогообложения.

- Доходом признается прибыль, которая увеличивает личный капитал граждан, это касается как физических, так и юридических лиц.

- Выплата по страховке, поступает в бюджет страхователя и увеличивает его капитал, а значит, вполне может считаться доходом.

- Если возмещение, полученное клиентами страховых компаний, признано доходом, происходит появление объекта налогообложения.

- Несмотря на то, что данные денежные средства могут признаваться доходом, это не означает, что оплату в казну необходимо вносить сразу без раздумий. Существует также категория прибыли, которая не подлежит налогообложению.

Являются ли доходом?

Хоть и установлено, что данный вид средств является прибылью, выплаты не облагаются налогом, так как представляют собой компенсацию ущерба пострадавшему лицу. На самом деле, требование страховой компании произвести отчисления со страховки считаются незаконным. В соответствии с Федеральным Законом от 07.02.1992 г.

Действующий Закон «Об ОСАГО» (№40-ФЗ от 25.04.02) устанавливает, что по договору обязательного страхования НДФЛ с компенсационных выплат при наступлении страхового события не выплачивается. Оплатить налог придется лишь в случае, если полученная от страховщика сумма, превышает фактический размер ущерба.

Касательно юридических лиц или предприятий, порядок налогообложения предусматривает выплату НДФЛ со страхового возмещения, только в случае превышения компенсации размера убытков. Это означает, что доход для юридических лиц рассматривается как разница между прибылью и расходами (гл.25 НК РФ). Сумма выплаты входит во внереализационную прибыль (ст.250 НК РФ) и, в то же время, подпадает под статью доходов, не подлежащих налогообложению (ст.251 НК РФ).

Ущерб, понесенный вследствие аварии, относится к расходам (ст.265 НК РФ). ВАЖНО! Таким образом, в казну отойдет лишь процент от средств, представляющих собой разницу между полученной прибылью и понесенными убытками, если таковая имеется. ИП не относятся юридическим лицам, по этому к ним применяются такие же правила, как и к физическим лицам. Следовательно, они также не делают налоговых отчислений со страховой выплаты.

По какой ставке осуществляется налогообложение?

Ставка НДФЛ при отчислении средств в казну составляет 13%. На практике это выглядит следующим образом:

- Автомобиль страхователя попал в ДТП. После проведения соответствующих расчетов сумма компенсации составила 20 000 рублей.

- После оформления страхового случая и предоставления всех документов страховщику, клиент ожидает выплаты.

- Страховая компания затягивает с перечислением средств, поэтому владелец ТС вынужден обратиться в суд.

- После получения судебного решения о взыскании средств и уплате неустойки за просрочку платежа, страхователь получит уже не положенные 20 000, а большую сумму, включающую размер пени.

- Эта разница облагается налогом, она рассматривается как доход, так как превышает сумму необходимую на восстановление ТС. Из этой разницы водитель обязан оплатить 13% налога.

Как нужно платить?

Если сумма страховки превысила размер средств, необходимых на ремонтные работы, или при разрешении судебного процесса страховщиком были оплачены судебные издержки, необходимо заполнить налоговую декларацию и направить ее в местный налоговый орган.

Если страховая организация проводит платеж безналичным расчетом способом начисления, это происходит при прямом возмещении, плательщик обязан перечислить средства на счет налоговой сразу, не ожидая поступления денег на свой счет. Как только сумму признали завышенной, необходимо провести отчисление, в случае задержки налоговый орган вправе взыскать штраф.

При кассовом способе получения денежных средств, плательщик производит оплату налога, только после поступления денег.

Когда оплата не производится?

- Полный размер компенсационной выплаты не подпадает под действие 13%-ной налоговой ставки. Только разница между размером выплаты и суммой, потраченной на восстановлении автомобиля.

- Оплата не производится также в случаях угона или полной гибели транспортного средства. В этом случае страховка рассматривается как компенсация ущерба, а не прибыль. Конечно, налоговый орган может предъявить претензию, но только если размер страховки и прибавленные к ней страховые премии, внесенные страхователем, превышают фактическую стоимость автомобиля на момент аварии. Если убытки понесенные владельцем ТС меньше суммы компенсации придется с разницы уплатить НДФЛ.

Водитель, пострадавший в результате невнимательности второго участника ДТП, должен обосновать, почему полученная выплата не должна облагаться налогом. Для этого лучше воспользоваться услугами опытных экспертов. Кроме того, . Если удастся доказать неправомерность взыскания налога, оплаты возможно избежать.

Так как сам процесс налогообложения содержит массу нюансов, при поступлении уведомления со стороны страховщика, нужно действовать в соответствии с регламентом, закрепленным законодательной базой. Опираться необходимо на Налоговый Кодекс и разъяснения Минфина, можно изучить случаи из судебной практики.

Как получить налоговый вычет по НДФЛ по расходам на страхование жизни

С 1 января 2015 года физические лица вправе получить социальный налоговый вычет по НДФЛ в сумме, которая направлена на страхование жизни. Причем вычет можно получить не только через налоговую инспекцию, но и через работодателя. На что следует обращать внимание при выборе страховой компании тем, кто рассчитывает на вычет? Можно ли заявить вычет уже в 2015 году? Какие документы должен затребовать бухгалтер, если работник обратился за вычетом? На эти и другие вопросы вы найдете ответы в нашей статье.

Вводная информация

Доходы физического лица, облагаемые НДФЛ по ставке 13 процентов (кроме дивидендов), можно уменьшать на социальные налоговые вычеты (п. 3 ст. 210 и ст. 219 НК РФ).

Социальные налоговые вычеты, напомним, предоставляются по нескольким видам расходов (ст. 219 НК РФ):

- на благотворительные цели и пожертвования;

- на обучение;

- на медицинские услуги и лекарственные препараты;

- на уплату дополнительных страховых взносов на накопительную пенсию;

- на негосударственное пенсионное обеспечение и добровольное пенсионное страхование.

С 1 января 2015 года у налогоплательщиков появилось право на получение вычета по новому виду расходов — на добровольное страхование жизни (пп. 4 п. 1 ст. 219 НК РФ). Рассмотрим этот вычет подробно.

Условия предоставления вычета

Социальный вычет на добровольное страхование жизни можно получить по тем расходам, которые направлены:

- на страхование своей жизни;

- на страхование жизни супруга (в том числе вдовы, вдовца);

- на страхование жизни родителей (в том числе усыновителей);

- на страхование жизни детей (в том числе усыновленных, находящихся под опекой (попечительством)).

Для получения вычета должны одновременно соблюдаться три условия (см. таблицу):

Три условия для вычета

1-ое условие

2-ое условие

3-е условие

Договор страхования должен быть заключен на срок не менее пяти лет.

Страховые взносы по договору страхования должны быть уплачены за счет собственных средств.

Человек должен являться налоговым резидентом РФ и получать доходы, облагаемые НДФЛ по ставке 13 процентов.

Заключение договора страхования

Выбор страховой компании

Договор страхования жизни можно заключать с любой страховой компанией. Однако следует проследить за тем, чтобы у неё обязательно была лицензия (п. 1 ст. 6 Закона РФ от 27.11.92 № 4015-1 «Об организации страхового дела в Российской Федерации»). Также нужно проверить, чтобы в договор были включены все существенные условия.

Существенными условиями договора страхования жизни являются (п. 2 ст. 942 ГК РФ):

- сведения о застрахованном лице;

- сведения о характере страхового случая;

- размер страховой суммы;

- срок действия договора.

Когда заключать договор

Договор можно заключить в любое время (в том числе, в середине года). Главное условие — договор должен быть заключен на срок не менее пяти лет.

Заметим, что налоговый вычет можно получить и по тем договорам, которые заключены до 2015 года. По крайней мере, никаких оговорок и запретов на этот счет в НК РФ нет. Однако вычет можно получить только по тем суммам, которые уплачиваются с 2015 года. По расходам, которые были перечислены раньше (например, в 2014 году), получить вычет нельзя.

Стоимость страховки

Сколько платить за страховку — личное дело каждого. Однако следует учесть, что размер допустимого социального вычета ограничен.

Размер вычета — не более 120 тыс. рублей

По суммам социальных налоговых вычетов предусмотрено ограничение — 120 тыс. рублей в год. Причем это ограничение является общим для следующих видов расходов (абз. 3 п. 2 ст. 219 НК РФ):

- на добровольное страхование жизни;

- на собственное обучение, а также обучение братьев (сестер);

- на лечение;

- на уплату дополнительных страховых взносов на накопительную пенсию;

- на добровольное пенсионное страхование (негосударственное пенсионное обеспечение).

Пример

Предположим, что в течение 2015 года человек направил на собственное обучение 25 тыс. рублей, а также заплатил за страховку жизни 50 тыс. рублей. В таком случае совокупная сумма допустимого вычета составит 75 тыс. рублей (25 тыс. рублей + 50 тыс. рублей). Эта сумма не превышает 120 тыс. рублей, поэтому вычет может получить на всю сумму понесенных расходов.

Где получить вычет

За налоговым вычетом можно обратиться (п. 2 ст. 219 НК РФ):

Вычет через ИФНС

Получить вычет через налоговую инспекцию можно в следующем году после года, в котором была внесена оплата за страховку. То есть, если оплатить страховку сейчас (в 2015 году), то вычет можно будет получить только в 2016 году.

Для этого в инспекцию потребуется представить (абз. 2 подп. 4 п. 1 и п. 2 ст. 219 НК РФ):

- декларацию по форме 3-НДФЛ (см. «Зарегистрирована новая форма декларации 3-НДФЛ»);

- документы, подтверждающие расходы на оплату страховки.

На сегодняшний день законодательство РФ не поясняет, какие именно документы подтверждают расходы на оплату страховки. Поэтому точный перечень лучше уточнять в своей налоговой инспекции. Однако, на наш взгляд, для вычета, скорее всего, потребуется как сам договор страхования, так и платежные документы, подтверждающие оплату. Поэтому эти документы лучше сохранять. Если же страховка была оплачена в отношении родственника, то потребуется представить и документы о родстве (например, свидетельство о браке или рождении).

Сроки представления декларации 3-НДФЛ и документов следующие:

- не позднее 30 апреля года, следующего за годом, в котором имели место расходы на страховку (если кроме вычетов в декларации заявлены доходы, подлежащие декларированию)

- в любой день в году, следующем за годом, в котором оплачена страховка (если в декларации кроме вычетов ничего нет).

Вычет через работодателя

Вычет через работодателя можно получить до конца календарного года, в котором оплачена страховка (абз. 2 п. 2 ст. 219 НК РФ). То есть вычет можно будет получить и в 2015 году. В этом, собственно, и заключается принципиальное отличие от вычета через инспекцию. Однако тут есть важная особенность: работодатель вправе предоставить социальный вычет только в том случае, если он удерживает взносы из зарплаты и перечисляет их страховой компании (абз. 2 п. 2 ст. 219 НК РФ). То есть, должно соблюдаться условие о том, что оплата страховки должна производиться «из собственных средств работника». Соответственно, у работодателя должно иметься заявление о том, что он просит удерживать эти деньги из заработка.

Обратиться за вычетом к работодателю можно в любом месяце текущего года. Для этого следует предоставить:

- заявление о предоставлении вычета;

- договор добровольного страхования жизни.

| Видео (кликните для воспроизведения). |

Документы об оплате страховки работодателю, разумеется, представлять не нужно, поскольку работодатель сам располагает этими документами. Если же работник оплатил страховку самостоятельно, то работодатель не обязан предоставлять ему вычет.

Источники

Ушаков, Н.А. Международное право; Institutiones, 2011. — 304 c.

Гойко, Л.Ф. Судебные были; К.: Украина, 2012. — 208 c.

Ведерников, А. Н. Конституционное право личности на судебную защиту в законодательстве и судебной практике России / А.Н. Ведерников. — М.: Юнити-Дана, Закон и право, 2017. — 152 c.- Пикуров, Н. И. Комментарий к судебной практике квалификации преступлений на примере норм с бланкетными диспозициями / Н.И. Пикуров. — М.: Юрайт, 2014. — 496 c.

- Попова А. В. Международное частное право; Питер — Москва, 2010. — 192 c.

Доброго времени суток. Я 16 лет работаю юристом в частной компании в Москве. На основании своего опыта решил создать ресурс с наиболее точными ответами на часто встречающиеся в моей практике вопросами.

Все статьи тщательно собирались и оптимизировались, чтобы показать вам всю гибкость такой науки как юриспруденция.

Перед применением описанного — проконсультируйтесь с профессионалами .