Содержание

Как вернуть НДС?

Как вернуть НДС — одна из проблем налогообложения, с которой могут столкнуться компании, предприниматели или физические лица становится. Корень проблемы лежит в подходе налоговой службе к вопросам возмещения по НДС.

Право на возмещение НДС у компаний и предпринимателей возникает, в случае если сумма налогового вычета превышает сумму налога, предназначенного для перечисления в бюджетную систему. Граждане могут заявить о возврате НДС при покупке объектов недвижимости.

Стандартным способом для всех категорий плательщиков является возмещение налога по итогам камеральной проверки представленных деклараций. Компании, которые за последние три года пополнили бюджет налоговыми платежами на сумму более 10 млрд. рублей могут потребовать возврата сумм налога в заявительном порядке. На практике данная процедура используется редко, так как для получения бюджетных средств необходима банковская гарантия.

Если при проверке выявлена недоимка по данному виду налоговых платежей, то компании или предпринимателю предложат произвести зачет платежей для устранения задолженности перед бюджетом.

На практике компании могут вернуть НДС двумя способами:

1. Возврат налога на расчетный счет;

2. Зачет налога в счет будущих расчетов.

Документы, необходимые для оформления возврата

Перед тем как вернуть НДС, юридическим лицам необходимо выполнить следующую последовательность действий:

1. Проверить отчетность по НДС, если речь идет о предпринимателях и компаниях. В зоне особого внимания — налоговые декларации, счет-фактуры и универсальные передаточные документы.

2. Заполнить заявление о возмещении налога с указанием расчетного счета.

Компаниям необходимо организовать раздельный учет НДС, в противном случае претензии по возврату налога будут необоснованными, так как налоговики не смогут документально определить сумму налога к возврату.

Если у компании возникает необходимость вернуть переплату по НДС, она должна обратиться в инспекцию с заявлением. После сверки взаиморасчетов налоговики предложат вернуть сумму на расчетный счет или произвести ее зачет в счет будущих расчетов.

Возврат НДС физическим лицам

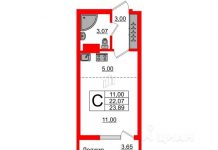

Для физических лиц актуально, как вернуть НДС с покупки квартиры.

Для этого необходимо соблюдать следующий алгоритм действий:

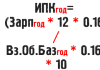

1. Рассчитать налоговую базу, которая равна стоимости имущественного объекта, если его стоимость не превышает 2 млн. рублей. При превышении берется максимальный порог в размере обозначенной суммы.

2. Составить налоговую декларацию и направить ее в инспекцию;

3. Написать заявление на возмещение суммы налога в пользу одного или нескольких собственников.

Заявление о возврате НДС можно подать в течение 3 лет с момента возникновения права на получение возмещения. Налоговая служба должна перечислить положенную сумму возмещения в течение одного календарного месяца. В этот срок не входят камеральная проверка документов и сверка расчетов. Собрать необходимые документы, а в случае отказа в выплате обжаловать действия компетентных органов помогут юристы по налоговому праву.

При необоснованном отказе в возврате НДС можно представлять возражения, направлять жалобы в вышестоящий орган или воздействовать на налоговиков посредством обращения в судебный орган с иском о признании недействительным решения налоговых органов. Перед обращением в суд необходимо выполнить все вышеперечисленные действия по досудебному урегулированию конфликта.

Помощь юриста при возврате НДС

Юристы компании «ЮК ТРИУМФ» помогут вернуть НДС как юридическим, так и физическим лицам.

Особенно сложно осуществить возврат налога организациям, ведь налоговые органы часто подвергают сомнению обоснованность возмещения и проводят тщательную проверку документов организации и ее бухгалтерской отчетности. В этот момент самым лучшим вариантом будет прибегнуть к профессиональной юридической помощи.

Опытные юристы нашей компании располагают знаниями и огромным опытом сопровождения налоговых проверок по таким вопросам, поэтому помогут вашей организации пройти проверку с минимальными потерями. Вначале мы осуществим детализацию и анализ договорных баз и первичной документации, далее произведем восполнение пробелов и исправление недостатков в учете.

Таким образом, налоговикам не к чему будет придраться, и процедура возврата пойдет быстрее. Наши юристы надежно защитят ваши интересы в ходе проверки, взяв под контроль все действия проверяющих органов. Защита производится в процессе проведения налоговой проверки, вплоть до судебных разбирательств.

Самостоятельная подача в инспекцию заявления без юридической помощи о возврате НДС часто завершается отказом налогового органа в возмещении. Грамотно составленное заявление о возмещении НДС при помощи квалифицированных юристов компании «ЮК ТРИУМФ», в частности письменные возражения на акты камеральных проверок, позволяют в большинстве случаев добиться компенсации во внесудебном порядке.

Наши юристы проведут первоначальную оценку всех имеющихся документов и определят перспективу решения вопроса в досудебном порядке. В случае неправомерных действий сотрудников налоговых органов, вы получите возможность с помощью наших специалистов не только добиться возмещения налога через суд, но и взыскать с налоговиков все компенсации понесенного ущерба и неустойки за не своевременную выплату возмещения.

Наши юристы и адвокаты готовы обжаловать отказ в возмещении НДС в компетентные органы или в суд, принять участие в судебном процессе и при исполнении судебного решения.

Обратившись в нашу компанию, вы получите квалифицированную помощь опытных налоговых юристов, которые смогут быстро и компетентно решить любые проблемы с возвратом НДС.

Получить юридическую консультацию о том, как вернуть НДС, вы можете по телефону 8 (495) 899-04-20 или 8 (800) 333-64-32 (звонок по России бесплатный).

Возврат ндс физ лицам

Совет 1: Как вернуть налог физическому лицу

Заполните налоговую декларацию по форме 3-НДФЛ, в которой укажите все доходы, полученные за прошедший отчетный период. 2 Определите, имеете ли вы право получить налоговый вычет. Для этого необходимо получить в налоговой инспекции или найти в интернете таблицу с перечнем налоговых вычетов с указанием требований и условия для их оформления. Подготовьте комплект документов, который необходим для возврата уплаченного налога физическому лицу.

Вам вернут налоги, если вы:

до 650 000 ₽ Приобретали жилье

до 15 600 ₽ Страховали жизнь

Как оформить возврат НДС для физических лиц?

Имеется, однако, отношение опосредованное.

Несмотря на то, что выплаты налога на добавленную стоимость возложены на плечи продавцов, то есть различных организаций, тяжесть налогового бремени фактически несут покупатели, так как они вынуждены платить за товар, в стоимость которого включена цена его изготовления, доставки, доход продавца и величина налогового отчисления. Получается, что возврат НДС физическому лицу возможным не представляется.

В эту категорию входит не только заработанная плата, но также:

- полученное наследство;

- средства, ;

- деньги за ;

- материальная помощь и другие, поступающие к гражданину, средства.

- ;

Давайте подробнее рассмотрим характеристики НДФЛ и поговорим о том, как получить его частичный возврат.

Руководство по возврату НДС: 9 ключевых этапов

Он считается косвенным налогом из-за того, что его в полном объеме уплачивают покупатели (или потребители товара).Организация, занимающаяся продажей обязательно должна и учет налогов, которые она сама уплачивает Чтобы определить налог необходимо использовать налоговую базу, которая определяется ценой на товар.

Эти цифры обязательно нужно указывать Обязательство по уплате НДС ложится на:

- индивидуальных предпринимателей;

- лиц, которые перевозят через государственную границу РФ определенные товары.

- организации;

Юридические лица (ИП и организации) могут в определенном случае освобождаться от уплаты налога на добавленную стоимость.

Что такое НДС простыми словами: кто платит, ставки налога, примеры расчета и использование налогового вычета

Рассчитывается он как соотношение между первоначальной ценой купленного товара и его новой ценой, по которой будет произведена реализация.

Сегодня ставка налога в РФ составляет восемнадцать процентов на подавляющее число импортируемой продукции.

Правда, в ряде государств мира НДС могут облагаться даже экспортируемые товары. Например, в Венгрии НДС составляет двадцать семь процентов, в Швейцарии порядка восьми процентов, в Швеции все экспортируемые товары и услуги облагаются 25 процентами налогов, в Таиланде НДС достигает семи процентов. Наверняка, вам встречалось понятие «оферта» или «договор оферты».

Возврат НДС физическому лицу

Что же касается действующего законодательства, то им возврат НДС физическим лицам не предусмотрен.

Из положений ст. 78 НК РФ следует, что налог возвращается только плательщикам данного налога. Плательщиками НДС являются организации, индивидуальные предприниматели и лица, обязанные уплачивать НДС при перемещении товаров через таможенную границу Таможенного союза (п.

TAX FREE — с 2019 года и в России

Для сравнения: в Италии ставка НДС для возврата по Tax Free (в зависимости от вида покупки) — от 4 до 22%, минимальная стоимость покупок — 154,95 евро.

В Греции ставка налога составит от 17 до 24%; минимальная сумма приобретения — 50 евро. При покупках в Китае вычесть можно 17%, если сумма составила минимум 500 CNY (около 4 400 российских рублей в данный момент). На возврат НДС могут претендовать физические лица-граждане иностранных государств, не входящих в Евразийский экономический союз (ЕАЭС).

В данный момент в составе ЕАЭС находятся 5 стран – Армения, Белоруссия, Казахстан, Киргизия и Россия. То есть, например, граждане Белоруссии вернуть НДС не смогут.

А резиденты не перечисленных выше государств – да. Обратите внимание! Налог нельзя будет вернуть, если иностранный гражданин приобрел подакцизный товар (например, спиртосодержащую, парфюмерно-косметическую продукцию, некоторые виды лекарств и пр. — ст. 181 НК РФ)

Как вернуть НДС физическому лицу

В остальных случаях права на возмещение у него нет.

Получить возврат может только плательщик этого сбора, поэтому обычным гражданам, не имеющим отношения к ведению бизнеса недоступно возмещение. Главный документ, подтверждающий уплату этого налога – счет-фактура. Также потребуется составить заявление, отразить отрицательный НДС в декларации, представить банковскую гарантию.

При подготовке пакета бумаг нужно действовать аккуратно – инспекторы ФНС тщательно проверяют документацию. В ходе рассмотрения документации сотрудник налоговой службы принимает решение об обоснованности возраста.

Заявление можно писать только после проведенной проверки, рекомендуется делать это через 3 месяца. Возмещение происходит двумя способами:

- в счет будущей уплаты налога;

- зачисление на расчетный счет (при отсутствии недоимок);

- в виде компенсации недоплаченного налога и пени.

Можно ли вернуть НДС с покупки автомобиля

Вот поэтому возврат НДС физическому лицу при покупке автомобиля невозможен.Автомобиль — это имущество, и, следовательно, налоговый вычет следует поискать в списке имущественных вычетов.

Однако, почитав налоговый кодекс, мы видим, что имущественный вычет может быть предоставлен лицам, получающим доходы, облагаемые НДФЛ по ставке 13%, в следующих случаях (п. 1 ст. 220 НК РФ):

- При выкупе у физического лица земельного участка и/или находящейся на нем недвижимости для государственных и муниципальных нужд.

- При продаже имущества (в том числе недвижимости), находившегося в собственности физического лица менее 3 лет;

- При уступке прав по договору долевого участия в строительстве;

- При приобретении / строительстве на территории России жилья, в том числе с привлечением целевых кредитов и займов;

- При продаже долей в уставном капитале организации;

К сожалению, в России при покупке машины возврат налога на физ.

Возможен ли возврат НДС физическому лицу при покупке автомобиля

Если физическое лицо одновременно является индивидуальным предпринимателем, тогда в некоторых случаях возможно получить эту компенсацию стоимости приобретения.

Дело в том, что предприниматели и юридические лица, пребывающие на общей системе налогообложения, обязаны платить этот налог практически с каждой сделки, связанной с реализацией товаров и услуг. Установлено несколько ставок НДС:

- десятипроцентная, установленная для реализуемых социально важных товаров, таких как молочные продукты, медикаменты, детское питание;

- восемнадцатипроцентная, которой облагаются все остальные операции.

- нулевая, которой облагаются экспортные товары;

После реализации товаров и услуг предприятие обязано перечислить НДС в государственный бюджет.

Возврат НДС

Юридическая компания «Крайнев, Корчуганова и партнеры» оказывают услуги по возвращению НДС. Заполним декларацию, рассчитаем сумму, подготовим документы для налоговой инспекции.

Особенность налога на добавленную стоимость в том, что часть его, а иногда и полную сумму, можно вернуть из бюджета. Однако плательщики хорошо знают, как непросто получить от налоговиков уже перечисленные в бюджет суммы. Чтобы обеспечить возврат НДС, нужно собрать пакет безупречно оформленных документов, правильно заполнить и вовремя подать декларацию.

Государство неохотно расстается с казенными деньгами, на практике организациям и физическим лицам часто приходится отстаивать свое право на возмещение НДС из бюджета во всех инстанциях. Юристы нашей компании имеют большой опыт в подобных спорах. Мы помогаем клиенту составить мотивированное возражение на отказ ФНС, защищаем его интересы в суде.

Возмещение НДС обществу с ограниченной ответственностью

Возвратить часть уплаченного налога могут организации и индивидуальные предприниматели, применяющие общую систему налогообложения (ОСНО). В каких случаях можно претендовать на возврат НДС?

- Если вы занимаетесь реализацией товаров и услуг на территории РФ, покупаете сырье (продукцию), цена которых включает НДС, производите ремонтные или строительные работы для собственных нужд. Когда в течение налогового периода поставщикам выплачено больше, чем получено от проведенных операций, эту разницу можно вернуть из бюджета.

- Если вы проводите операции по ввозу импорта, закупая его у зарубежных партнеров. Налог в этом случае уплачивают налог все организации, независимо от системы налогообложения. При этом возврат НДС физическому лицу (предпринимателю) или компании на специальных режимах не полагается. Они вынуждены закладывать его в цену, теряя конкурентные преимущества.

- Если вы занимаетесь экспортными поставками. Для таких операций установлена ставка налога 0%, причем даже в случае вывоза товаров, ранее полученных в виде импорта. Например: вы поставляете в Казахстан или Белоруссию станки, ввезенные из Китая. Возврат НДС в данном случае является очень выгодным, когда его включает цена поставки.

Возврат НДС физическому лицу

Не следует путать возмещение НДС физическим лицам – индивидуальным предпринимателям с налогом, который заложен в цене товаров, покупаемых в магазине, или в квитанциях об оказании услуг. Его суть в том и заключается, что цепочка замыкается на конечном потребителе – фактически он его и платит в бюджет. Обычный человек, не имеющий статуса ИП, не может вернуть налог.

Единственное исключение – это возврат НДС физическому лицу по Tax Free. Система действует в 50 странах мира, и ее смысл в следующем. При выезде из страны сумма уплаченного налога за купленные товары возвращается иностранным гражданам. Пункты возврата располагаются в аэропортах, на таможенных пунктах.

Порядок обращения и документы

Схема возврата НДС, сроки и перечень документов для подтверждения права зависит от вида налогооблагаемых операций. Когда организация занимается несколькими видами деятельности (торговля, импорт-экспорт, лизинг), она должна вести по ним раздельный учет. Общий порядок оформления выглядит следующим образом.

- По окончании квартала в налоговую инспекцию подается декларация с рассчитанной суммой к возврату, документы, подтверждающие операции, заявление.

В декларации приводится полный расчет: входной НДС минус рассчитанный к уплате. Если отсутствует недоимка, то можно просить налоговую инспекцию вернуть деньги на расчетный счет. При наличии недоимки, можно зачесть сумму в счет ее погашения. Собственно в этом случае, налоговики сделают это и без Вашей просьбы.

- Инспекция ФНС проводит камеральную проверку (3 месяца), и через 7 дней после ее окончания выносит решение о возмещении суммы либо об отказе. В последнем случае составляется акт, и высылается заявителю. Обжаловать его можно в течение 15 дней.

Инспекция может затребовать счета-фактуры, договоры, акты, книги покупок и продаж, накладные, любые другие документы, подтверждающие право на возмещение НДС из бюджета. Если заявленная организацией сумма возврата составит значительную величину, то будьте готовы к письменным объяснениям.

- После получения уведомления о положительном решении, ФНС зачислит средства на указанный Вами счет через день. Если пришел отказ и акт с указанием выявленных нарушений, вы имеете право заявить свои возражения в письменном виде.

Отказать могут в принятии вычета полностью, или частично. Поводы для этого чаще всего бывают формальными: неверно заполненная декларация, недоимки со стороны контрагентов. Самое серьезное основание: недостаточное документальное обоснование требования. Так:

- при импорте – товар должен быть ввезен в рамках разрешенных таможенных процедур, принят к учету: представляется договор поставки, таможенная декларация, инвойс, документы об уплате НДС;

- при экспорте – контракт, договор продажи, лизинга; товаросопроводительные документы, доказывающие пересечение границы (особенно в рамках ТС), таможенные декларации с отметкой об уплате налога. Если документы не собраны в срок 180 дней, право на ставку 0% теряется.

При большом объеме сделок суммы уплаченного налога могут быть существенными для организации (ставка от 10 до 18%), поэтому большинство компаний старается вернуть переплаченное в бюджет. К сожалению, на практике, часто наблюдается обратная ситуация: обнаруживаются «нарушения», в результате сумма к уплате возрастает.

Юридическая компания «Крайнев, Корчуганова и партнеры» разрешает самые сложные и запутанные вопросы по возмещению НДС ООО. Наши юристы и экономисты проверяют первичные бухгалтерские документы, устраняя малейшие основания для отказа. Мы имеем большой опыт общения с налоговыми органами, знакомы со всеми нюансами принятия решений. Поэтому 90 % наших клиентов получает свои деньги, даже если вопрос приходится решать в суде.

Помощь юриста при оформлении возврата

Налогоплательщики часто сталкиваются с проблемами при обращении за возвратом налога. Федеральная налоговая легко выносит отказ, в расчете на то, компания не станет тратить средства и время на разбирательства. Лучший выход в таком случае – обращение к опытным юристам, которые разработают оптимальную тактику, и в минимальный срок обеспечат перечисление суммы на счет.

Мы помогаем получить законное возмещение НДС физическим лицам – предпринимателям, и организациям, как по итогам внутренних, так и внешнеторговых операций. Вы можете рассчитывать на наш опыт в любых ситуациях.

- При ускоренном возврат НДС под банковскую гарантию до проведения камеральной проверки.

- При необходимости доказать увеличение основных фондов и активов в результате капитальных вложений.

- При приобретении недвижимости, транспорта, поставленных на баланс компании.

- При импорте товаров, требующих подтверждения уплаты дополнительных сборов, акцизов и пошлин, включая страны ЕврАзЭС.

- При экспорте – проверим и внесем дополнения в договор, бухгалтерские документы, поможем оформить паспорт сделки и получить валютную справку.

Желательно начать работу с юристом до подачи декларации. Однако если вы получили отказ, мы поможем грамотно составить возражение, провести досудебные процедуры обжалования, и представим Ваши интересы в суде.

Как вернуть НДС юридическому и физическому лицу

Как оформляется возврат НДС для юридических лиц? Уплата этого косвенного налога существенно сокращает прибыль организаций и предпринимателей на основной системе налогообложения. Излишне выплаченную сумму или входящий НДС (за покупки у других организаций) можно вернуть у государства. Рассказываем, порядок возвращения налога на добавленную стоимость из бюджета и необходимые для этого документы.

Как происходит возврат НДС для юридических лиц

Налог на добавленную стоимость уплачивают все предприниматели и организации, работающие на системе общего налогообложения. Он включается в стоимость товара для потребителя в размере 10% или 20% от выгодной цены для продавца. Эта сумма не является прибылью предпринимателя — он перечислит её в бюджет и заполнит соответствующую декларацию. Если не перечислит — будет платить штраф.

Однако в отдельных случаях уже уплаченные суммы можно вернуть из бюджета:

- из-за бухгалтерской или секретарской ошибки возникла переплата — налогоплательщик перечислил в бюджет больше, чем был должен;

- сумма входящего НДС (который предприниматель или организация заплатили покупая у других ИП и юрлиц) превысила сумму начисленного обязательства — разницу можно вернуть;

- при реализации товаров на экспорт при подтверждении нулевой ставки можно вернуть входящий НДС по экспортной операции.

Разберём порядок действий в каждой ситуации.

Порядок возмещения налога на добавленную стоимость

Проще всего вернуть налог после ошибочной переплаты. Если в бухгалтерских документах или квитанциях возникла неточность, например, опечатка в сумме, можно и нужно забрать эти деньги у налоговой службы обратно. Как вернуть переплату по НДС:

- Установить точный размер ошибки.

- Подготовить заявление по форме КНД 1150058, отнести его в отделение ФНС лично или отправить почтой.

- Успеть подать заявление в течение 3 лет со дня уплаты.

- Излишне выплаченную сумму вернут в течение 1 месяца.

| Видео (кликните для воспроизведения). |

Как возвращается НДС с покупки или входящий НДС? Если ИП или организация работают по общей системе налогообложения, они вправе возвращать разницу между входящим и начисленным налогом на добавленную стоимость.

Если налогоплательщик работает по любому другому режиму — упрощённому, вменённому или патенту — возмещать НДС нельзя.

Возвращение входящего налога на добавленную стоимость пройдёт 2 этапа:

- проверка подтверждающих документов — первичной бухгалтерской документации, счетов-фактур;

- возмещение налога.

При проверке налоговая служба может требовать любые подтверждающие документы, необходимо оперативно и своевременно предоставлять их. Возможна также углубленная перекрестная проверка, когда ФНС будет одновременно проверять бумаги заявителя и его контрагентов. Суммы входящего и начисленного НДС должны совпадать.

Если у налоговой службы не возникло претензий к документам, у налогоплательщика есть 3 варианта возмещения средств:

- получить деньги на расчётный счёт (используется та же форма заявления 1150058);

- зачесть положенную сумму в счёт будущих платежей;

- погасить ими имеющиеся штрафы и задолженности.

При реализации из России товаров на экспорт с нулевой ставкой НДС можно сокращать бюджетные обязательства. Необходимо подготовить декларацию и приложить к ней документы, подтверждающие, что товар реализован с нулевой ставкой и что у налогоплательщика есть право применения такой ставки. Это необходимо сделать в течение 180 суток после отгрузки товаров на экспорт. Когда декларация и подтверждающие документы готовы, можно подавать заявление о возврате налога.

Необходимые документы

Чтобы убедить налоговую службу в праве на возврат излишне уплаченных сумм, потребуется собрать подтверждающие документы. ФНС строго относится к содержанию этих документов, зачастую устраивая углублённую камеральную проверку с привлечением актов и свидетельств контрагентов.

Для возврата НДС потребуются:

- первичная бухгалтерская документация;

- счета-фактуры, акты приема-передачи, платежные документы;

- заявления по форме 1150058 (скачать: Заявление на возврат НДС).

Можно ли вернуть НДС физическому лицу

Данный налог включается в цену товара, по которой его приобретают потребители. Размер выплаченной государству суммы можно узнать в чеке любой покупки — он составляет 10% или 20% стоимости продукции. Несмотря на то, что переводить эти средства в бюджет будет продавец, по факту этот налог уплачивают потребители. Единственный способ отказаться от выплаты НДС — отказаться от покупки товара.

Многим гражданам такой порядок кажется несправедливым. Они задаются вопросом, как вернуть НДС физическому лицу. К сожалению, ответ очень прост — отечественное законодательство не предусматривает подобной возможности. Дело в том, что НДС ежегодно добавляет в бюджет страны больше 17 триллионов рублей (за 3 квартала 2018 года).

Заключение

Возврат НДС из бюджета помогает предпринимателям и организациям частично компенсировать затраты на этот налог, сокращать обязательства перед бюджетом. Вернуть налог можно только в 3 случаях — ошибочная переплата, превышение входящего НДС над начисленным и отправка товара на экспорт. Эта льгота доступна только ИП и ООО на общей системе налогообложения. Возможность возврата или компенсации налога для физических лиц не предусматривается.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Какой порядок возмещения НДС из бюджета?

Право на возмещение НДС — у кого оно есть?

Всем известно, что у плательщиков НДС есть не только обязанность исчислять налог и платить его в бюджет, но и право на уменьшение исчисленной суммы за счет НДС, уплаченного продавцам в составе стоимости приобретенных ресурсов, так называемого входного НДС (п. 1 ст. 171 НК РФ).

Напомним, что применить вычет по НДС можно только при соблюдении условий, установленных ст. 171–172 НК РФ.

Сумма принятых за налоговый период вычетов может превысить сумму исчисленного налога. В этом случае и возникает право на возмещение НДС из бюджета, то есть возможность вернуть себе разницу между вычетами и налогом к уплате (п. 2 ст. 173, п. 1 ст. 176 НК РФ).

Как возместить НДС из бюджета: процедура

Возмещение НДС из бюджета может осуществляться:

- в общем порядке (ст. 176 НК РФ), который предусматривает возврат или зачет налога после проведения камеральной проверки;

- в заявительном порядке (ст. 176.1 НК РФ), который предполагает возмещение НДС до завершения камералки при соблюдении определенных условий.

В рамках данной статьи мы остановимся на общем порядке, а заявительный рассматривать не будем.

Процедура возмещения проходит в несколько этапов.

Сначала вы подаете в инспекцию декларацию с суммой НДС к возмещению из бюджета.

ОБРАТИТЕ ВНИМАНИЕ! Вычет — это право налогоплательщика. Чтобы им воспользоваться, его нужно задекларировать. Само по себе наличие у налогоплательщика права на применение налоговых вычетов без отражения (указания, заявления) их суммы в налоговой декларации не является основанием для уменьшения налога, подлежащего уплате в бюджет (см. определение Верховного суда РФ от 15.06.2015 № 302-КГ15-5774 по делу № А10-5130/2013).

В течение двух месяцев в рамках камеральной проверки (далее — проверка, КНП) контролеры проверяют обоснованность заявленного НДС к возмещению. Кстати, налоговики могут закончить проверку быстрее — это не нарушение (см. письма Минфина России от 19.03.2015 № 03-07-15/14753 и ФНС России от 13.04.2015 № ЕД-4-15/6266). А могут продлить ее до трех месяцев — если у них возникнут подозрения в совершении вами налоговых нарушений.

ОБРАТИТЕ ВНИМАНИЕ! В ходе проверки инспекция может затребовать у вас документы и пояснения.

Если претензий нет, в течение 7 рабочих дней по окончании КНП инспекция выносит решение о возмещении НДС из бюджета (п. 2 ст. 176 НК РФ).

Если проверкой выявлены нарушения, составляется акт КНП, на который вы вправе подать возражения (п. 3 ст. 176 НК РФ).

Акт проверки, ее материалы и возражения рассматривает руководитель налогового органа (его заместитель). По результатам рассмотрения выносится решение о привлечении или отказе в привлечении плательщика к налоговой ответственности.

Если вы с ним не согласны, попробуйте оспорить решение инспекции.

Одновременно с указанным решением принимается (п. 3 ст. 176 НК РФ) еще одно:

- о полном возмещении НДС из бюджета;

- полном отказе в возмещении НДС;

- частичном возмещении НДС и частичном отказе в возмещении НДС.

О принятом решении налоговики должны письменно известить вас в течение 5 рабочих дней (п. 9 ст. 176 НК РФ).

Как возмещается НДС при недоимке

При наличии у вас недоимки по НДС и иным федеральным налогам, а также задолженности по пеням или штрафам в федеральный бюджет налоговики самостоятельно зачтут в счет их погашения необходимые суммы из подлежащего возмещению НДС (п. 4 ст. 176 НК РФ). Причем на недоимку, образовавшуюся в период между датой подачи декларации и датой решения и не превышающую сумму НДС к возмещению, пени начислены не будут (п. 5 ст. 176 НК РФ).

Если недоимка отсутствует или перекрывается суммой возмещения НДС, вы вправе вернуть сумму возмещения (либо ее часть, оставшуюся после погашения недоимки) на счет или зачесть ее в счет предстоящих платежей по НДС или другим федеральным налогам.

Возврат НДС из бюджета

Для возврата и зачета НДС необходимо ваше заявление (п. 6 ст. 176 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! Если вы не успеете подать заявление о зачете или возврате до дня вынесения решения, возврат НДС из бюджета будет осуществляться в порядке, установленном ст. 78 НК РФ (п. 11.1 ст. 176 НК РФ), а это, в частности, может отразиться на сумме процентов за несвоевременный возврат. По ст. 78 НК РФ они начинают начисляться позднее, чем по ст. 176 НК.

На основании решения о возврате инспекция оформляет поручение на возврат и направляет его в территориальный орган Федерального казначейства (это должно произойти на следующий день после дня принятия решения). Казначейство в течение 5 рабочих дней со дня получения поручения обязано перечислить деньги на ваш счет и известить налоговиков о дате и сумме возврата (п. 8 ст. 176 НК РФ).

Возврат просрочен? Получите проценты

Если деньги получены вовремя, значит, возмещение НДС из бюджета состоялось. Если же срок возврата нарушен, то с инспекции причитаются проценты — это предусмотрено п. 10 ст. 176 НК РФ. Проценты начисляются за каждый календарный день просрочки начиная с 12 дня после завершения КНП, по итогам которой было вынесено решение о возмещении НДС.

ОБРАТИТЕ ВНИМАНИЕ! Начислить проценты налоговики должны с учетом дня фактического возврата, то есть дня поступления денег на ваш счет в банке (см. постановление Президиума ВАС РФ от 21.01.2014 № 11372/13 по делу № А53-31914/2012).

Ставка процентов равна ставке рефинансирования ЦБ РФ, действующей в дни нарушения срока возврата, деленной на количество дней в соответствующем году, то есть на 365 или 366 (постановление Президиума ВАС РФ от 21.01.2014 № 11372/13).

Если в возмещении вам было отказано, но вы доказали право на него в суде, проценты за несвоевременный возврат инспекция обязана посчитать так, как если бы изначально приняла положительное решение, т. е. с 12 дня по окончании КНП, а не с даты судебного решения (п. 29 постановления Пленума ВАС РФ «О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость» от 30.05.2014 № 33).

Проводки по возмещению НДС из бюджета

На момент подачи в ИФНС декларации с суммой НДС к возмещению в вашем бухгалтерском учете числится дебетовое сальдо по счету 68 «Расчеты по налогам и сборам» (субсчет «Расчеты по НДС»). Оно сформировано за счет сумм учтенных в декларации налоговых вычетов, которые отражаются проводкой Дт 68 Кт 19.

Поступление возвращенного НДС на банковский счет в размере суммы возврата отразится проводкой Дт 51 Кт 68.

Если вы не возвращаете налог, а засчитываете его в счет предстоящих платежей, сумма либо продолжает числиться в дебете субсчета «Расчеты по НДС», либо перекидывается внутренней проводкой по счету 68 в дебет субсчета того налога, в счет которого был зачтен НДС к возмещению.

Сумма к возмещению из бюджета в НДС-декларации возникает тогда, когда сумма примененных вычетов превышает величину налога, исчисляемого к уплате. Камеральная проверка ИФНС такой декларации, как правило, производится с запросом первичных документов, подтверждающих правильность цифр, показанных в отчете.

Само возмещение может происходить 2 способами:

- заявительным (воспользоваться им можно только при определенных условиях), когда налог возмещают до начала камеральной проверки;

- общим, при котором возврат налога осуществляется после камеральной проверки.

За счет возмещаемой суммы ИФНС до ее возврата самостоятельно погасит имеющиеся у налогоплательщика долги по платежам в федеральный бюджет.

Пошаговая инструкция для возмещения НДС при импорте товаров

НДС (налог на добавленную стоимость) занимает важное место среди налогов, взимаемых в России. Он входит в стоимость товара и оплачивается, начиная со стадии производства и заканчивая продажей конечному потребителю. Суть данного налога состоит в том, что к изначальной цене товара или услуги продавец добавляет свою стоимость, на которую и начисляется НДС.

Общая информация по возврату НДС

Существует несколько причин для начисления НДС:

- за счет данного налога идет постоянное пополнение бюджета РФ;

- он позволяет избежать многократного налогообложения в процессе производства и последующей продажи товаров;

- дает возможность пополнить казну даже в том случае, если в цепочке перепродажи товаров кто-то из участников процесса не уплатил налог.

Организации могут рассчитывать на возмещение данного налога из бюджета, но только при соблюдении ряда условий:

- фирма на постоянной основе оплачивает НДС;

- приобретенные товары или услуги не используются на нужды организации, а предназначены исключительно для получения прибыли;

- сделка отражена в бухгалтерских документах (обязательно наличие правильно оформленных, подписанных счетов-фактур);

- товар или услуга приняты к учету организацией, операции отражены в книге покупок;

- участники сделки реально существуют.

Любая организация, планирующая осуществление торговли с зарубежными компаниями, должна знать, какую налоговую нагрузку ей придется нести.

Согласно установленным правилам, обязанность по уплате налога возлагается на юридическое лицо независимо от применяемой им системы налогообложения (будь то ЕНВД или УСН, например). Про оплату НДС при УСН читайте в этой статье.

Величина налога зависит от вида импортной продукции и может составить от 10 до 18 процентов (по нулевой ставке облагаются операции экспорта).

Особые правила оплаты налога и сдачи необходимой отчетности устанавливаются для ввоза товаров из стран Таможенного союза (ЕАЭС).

10 шагов для возмещения НДС при импорте

Для того чтобы получить вычет, необходимо совершить несколько последовательных действий, краткое описание которых приводится ниже.

Шаг 1. Заполнение и подача таможенной декларации

На данном этапе важно внимательно отнестись к заполнению всех необходимых граф в документе, а также соблюсти сроки его передачи на таможню.

Шаг 2. Проверка товара, работы или услуги на отнесение к налогооблагаемым позициям

Большинство ввозимых объектов облагаются НДС, но также существуют позиции, облагаемые пониженной ставкой либо вовсе освобожденные от налога.

Шаг 3. Определение размера налога, подлежащего оплате

Налоговая база по «импортному» НДС формируется как сложение нескольких показателей: таможенная стоимость зарубежных товаров, размер акцизов (если необходима их оплата) и таможенная пошлина (п.1 ст. 160 НК РФ). Полученную сумму умножают на применяемую ставку НДС (10% или 18%).

Шаг 4. Оплата НДС на таможне

НДС, оплачиваемый в результате совершения внешнеторговых сделок, отличается от внутрироссийского НДС тем, что он выполняет одновременно две функции: является налогом и таможенным платежом. Без его оплаты товар не будет выпущен в обращение на территорию страны.

Шаг 5. Подготовка и подача налоговой декларации с необходимыми приложениями

К сбору подтверждающих материалов необходимо подходить очень тщательно, так как от них будет зависеть итог следующего шага.

Шаг 6. Прохождение камеральной проверки

Общий срок процедуры составляет 3 месяца, но в некоторых случаях при наличии соответствующего заявления можно ускорить операцию.

Шаг 7. Принятие решения по результатам проверки или оформление акта

На принятое решение влияют выявленные ошибки, неточности в оформлении или некомплектность прилагаемых к декларации документов. По итогам проверки будет принято либо решение о применении вычета, либо составляется акт о наличии в документе ошибок.

Шаг 8. Получение уведомления об итогах проверки

Налоговые органы направляют извещение налогоплательщику о результатах рассмотрения его заявления.

Шаг 9. Возмещение НДС

Происходит двумя способами:

- в денежной форме на банковский счет, указанный в заявлении;

- в форме зачета ранее не уплаченных налогов или будущих платежей.

Шаг 10. Обжалование отказа в предоставлении вычета

Можно обратиться к вышестоящему должностному лицу налоговой или в суд – по месту регистрации ответчика.

При каких условиях возможен возврат НДС?

Согласно ст. 172 НК РФ, организации, уплатившие «ввозной» НДС, могут получить вычет в целях уменьшения налогового бремени.

Для возмещения таможенного НДС при импорте потребуется выполнить обязательные условия:

- товар необходимо приобретать только в целях его дальнейшей продажи на внутреннем рынке по сделкам, облагаемым НДС (например, если покупка совершается для нужд компании, то возврат не производится);

- товар, работа или услуга в обязательном порядке ставятся на учет у импортера (особых требований закон к данному условию не содержит, но его выполнение легко проверяется);

- у компании имеются на руках документы, подтверждающие оплату налога при таможенном оформлении (это могут быть внешнеторговый договор, таможенная декларация, счета-фактуры и т.п.);

- размер уплаченного НДС отражен в декларации за тот налоговый период, в котором образовалось право на возврат.

В каких случаях НДС не возмещается?

Осуществить возврат НДС при импорте могут только организации и ИП, которые «сидят» на общей системе налогообложения.

Предприниматели, использующие «упрощенку» или «вмененку», также обязаны оплатить НДС, несмотря на то, что не имеют возможности оформить налоговый вычет. Понесенные ими затраты включаются в цену реализуемой продукции или услуг.

Какие документы нужны для возврата?

Подать заявление на возврат НДС можно после того, как сформирован комплект документов:

- контракт с иностранным контрагентом, в котором прописаны все существенные условия сделки;

- таможенная декларация, на которой должны присутствовать отметки и печать таможни;

- первичные учетные документы, такие как счет-фактура, товарно-транспортная накладная и т.п.;

- документы, подтверждающие оплату налога (платежки или расходно-кассовые ордера и другие).

В каких случаях НДС при импорте не оплачивается?

Случаи освобождения от уплаты НДС перечислены в ст. 150 НК РФ и охватывают 15 позиций различных товаров, материалов, оборудования и прочих объектов. Для того чтобы освободить компанию от уплаты налога, недостаточно импортировать некоторые товары по указанному в кодексе перечню. Таможня в обязательном порядке потребует разрешительную документацию, выданную различными государственными структурами.

Под обложение НДС не попадает довольно широкий перечень объектов. Назовем лишь некоторые из них (полный перечень указан в ст. 150 НК РФ, ознакомиться с ним можно на официальном сайте ФНС):

- товары, передаваемые РФ в качестве безвозмездной помощи (на подакцизные товары данное исключение не распространяется);

- товары, не подлежащие обложению налогами на российской территории, а также комплектующие для их производства (например, изделия для реабилитации инвалидов, протезно-ортопедические товары и т.д.). Полный список содержится в подп. 1 п.2 ст. 149 НК РФ, а более детальные перечни определяются правовыми актами Правительства РФ;

- сырье для получения иммунных препаратов, перечень которых устанавливается Правительством РФ;

- приобретенные (полученные в дар) государственными учреждениями экспонаты, представляющие особую культурную ценность;

- произведения кинематографии и печатная продукция, если они ввозятся в рамках безвозмездного международного обмена.

Согласно нормам ст. 151 НК РФ, НДС не взимается в следующих случаях:

- если продукция подлежит помещению под такие таможенные процедуры, как транзит или реэкспорт, размещение на таможенном или свободном складах, беспошлинная торговля, необходимость уничтожения или отказа в пользу государства, прохождение специальных таможенных процедур, а также в случае подачи декларации на припасы;

- при нахождении товаров на территории таможни или вне данной территории в целях переработки;

- если продукция находится под процедурой ограниченного по времени вывоза.

Пожалуйста, помогите сделать эту статью лучше. Ответьте всего на 3 вопроса.

Сколько ждать возврата?

Скорость возврата налогового вычета зависит от места подачи заявления:

- таможня (проверка займет месяц со дня подачи полного комплекта документов);

- налоговая (проверка продлится три месяца со дня обращения).

Компания сможет получить возврат НДС через налоговую только после проверки документов сотрудниками камеральных отделов налоговых органов. Как только завершается надзорное мероприятие, выносится решение о возможности возмещения налога.

После принятия решения осуществляются следующие действия:

- в 10-дневный срок сведения о результатах проверки передаются заявителю;

- в 12-дневный срок осуществляется перечисление средств на счета компании.

Таким образом, только по истечении более 100 дней при положительных результатах проверки фирма сможет получить свой вычет.

Но для некоторых юридических лиц проверка может завершиться быстрее. С июня 2016 года налоговиками запущена в работу Система управления рисками АСК «НДС». Данная программа автоматически распределяет все компании по трем уровня риска: низкий, средний и высокий. Те, кто вошел в группу с низким или средним риском, вправе рассчитывать на ускорение проверочных мероприятий. Однако такие компании дополнительно должны соответствовать еще нескольким условиям:

- заявленная к возмещению сумма должна быть равна или меньше, чем размер уплаченных за три последних года налогов;

- почти во всех сделках (90%) должны участвовать контрагенты с низким уровнем риска.

С 2017 года в данный перечень попали организации, готовые предоставить банковскую гарантию в размере возмещаемой суммы, а также предоставившие поручительство, обеспечивающее возврат неправомерно полученных денежных средств.

Для ускоренного возврата уплаченного налога потребуется подать соответствующее заявление в течение 5 дней с даты подачи налоговой декларации. В тексте заявления должно найти отражение обязательство заявителя вернуть возмещенный налог, если по результатам проверки будет отказано в его возмещении.

Порядок возмещения НДС

Подать документы на возмещение импортного НДС можно в течение трех лет со дня принятия к учету импорта (ст. 172 НК РФ).

С момента сдачи отчетности налоговая начинает камеральную проверку, срок которой составляет три месяца. В процессе осуществления проверочных мероприятий исследуются документы, представленные в обоснование заявленного вычета. Налоговая может провести встречную проверку и запросить информацию по сделке у иностранного контрагента.

Если все документы составлены верно, по итогам проверки выносится решение о возврате НДС (в полном объеме или частично). При наличии оснований для отказа — решение о запрете вычета.

Возмещение НДС возможно несколькими способами:

- перечислением денежных средств на банковский счет компании;

- вычет идет в зачет будущих платежей или в погашение существующей задолженности по налогу.

Что делать, если в возврате НДС отказывают?

В период проверочных мероприятий могут обнаружиться ошибки, и в возмещении НДС будет отказано. Если организация считает, что инспектор сделал неверный вывод, она может подать возражение на акт вышестоящему должностному лицу, а затем и обжаловать его в судебном порядке.

Подать жалобу в налоговую можно в течение трех месяцев с даты получения отказного решения, а в судебную инстанцию — в течение трех лет.

Наиболее часто встречающиеся спорные ситуации касаются следующих случаев:

Спорных ситуаций, связанных с «ввозным» НДС, довольно много. Поэтому в случае необоснованного отказа необходимо отстаивать свою позицию до конца.

| Видео (кликните для воспроизведения). |

Пожалуйста, помогите сделать эту статью лучше. Ответьте всего на 3 вопроса.

Источники

Торвальд, Ю. Век криминалистики; М.: Прогресс, 2011. — 325 c.

Морозова, Л. А. Теория государства и права / Л.А. Морозова. — М.: Норма, Инфра-М, 2013. — 464 c.

Скуратовский, М. Л. Подготовка дела к судебному разбирательству в арбитражном суде первой инстанции / М.Л. Скуратовский. — М.: Wolters Kluwer, 2018. — 200 c.- Грудцына, Л. Жилищное право России. Учебник; М.: Эксмо, 2011. — 656 c.

- Варламов А. А., Севостьянов А. В. Земельный кадастр. В 6 томах. Том 5. Оценка земли и иной недвижимости; КолосС — Москва, 2008. — 265 c.

Доброго времени суток. Я 16 лет работаю юристом в частной компании в Москве. На основании своего опыта решил создать ресурс с наиболее точными ответами на часто встречающиеся в моей практике вопросами.

Все статьи тщательно собирались и оптимизировались, чтобы показать вам всю гибкость такой науки как юриспруденция.

Перед применением описанного — проконсультируйтесь с профессионалами .