Содержание

Ожидаемый период выплат накопительной пенсии в 2019 году

Накопительная часть пенсии — это бессрочные выплаты, положенные любому гражданину до окончания жизни. При расчёте полагающихся перечислений применяется термин ожидаемый период выплат. Данный показатель не является статичным и постоянно подлежит корректировке. Новые формулы перерасчёта могут показаться сложными обычному человеку. Однако знать размер собственной пенсии должен каждый гражданин.

Что это такое

Ожидаемые сроки устанавливаются государством и ежегодно коррелируется на основании предоставляемых данных статистики, предоставляемых Росстатом. В этом случае для вычисления положенных отчислений применяются специальные формулы, используемые сотрудниками ПФР .

Отметим, что рассматриваемая формулировка известна под термином «период дожития». По сути, ожидаемый период указывает на среднюю продолжительность жизни граждан после выхода на заслуженный отдых.

Важно! Период дожития непосредственно отражается на размере пенсии. Чем выше данные статистики, тем ниже будут ежемесячные отчисления. Отметим, что допускается и обратная ситуация.

Как высчитать накопительную часть

- Страховая — ежемесячные перечисления, положенные любому гражданину, имеющему трудовой стаж и достигшему определённого возраста.

- Накопительная — ежемесячные отчисления на персональный лицевой счёт гражданина.

Для накопительной части, согласно Ст. 7 Федерального закона № 424-ФЗ от 28 декабря 2013 года, применяются собственные формулы расчёта, которые определяют размер ежемесячной пенсии.

Вычисляется сумма по такой схеме: НП=С/В, где

- НП — накопительная пенсия;

- С — общая сумма, собирающаяся за всё время трудовой деятельности, допускаются персональные взносы;

- В — срок, когда гражданин будет получать перечисления, устанавливается в месяцах.

Отметим, что за основу берётся полная сумма, которую человек сумел скопить до выхода на заслуженный отдых. Последний пункт формулы и является периодом дожития, который считается средним сроком жизни пенсионеров на территории Российской Федерации.

Важно! Ежегодно 1 августа производится перерасчёт накопительной части, где в сумму включаются новые инвестиции или учитываются ранее неустановленные суммы поступлений. Скачать для просмотра и печати:

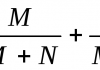

Как рассчитывается

- T — прогнозируемое время выплаты пенсии в месяцах;

- S1 — количество мужского населения пенсионного возраста;

- S2 — количество женского населения пенсионного возраста;

- e1 — средняя продолжительность жизни пенсионеров-мужчин;

- e2 — средняя продолжительность жизни пенсионеров-женщин.

Данные для постановки величин в предлагаемую формулу берутся из официальных источников и определяются сведениями Росстата.

Выше упоминалось, что период дожития принимается ежегодно на правительственном уровне. Однако до официального подтверждения, данные сравниваются с максимально возможными значениями.

Если показатели будут:

- выше — ожидаемый срок устанавливается до максимального порога;

- ниже максимальной величины этого года, но выше прошлогоднего уровня — устанавливается в вычисленном значении;

- ниже максимальной величины текущего года, при этом равны прошлогодним значениям — устанавливается в размере номинальных значений прошлого года.

Скачать для просмотра и печати:

Вам нужна консультация эксперта по этому вопросу? Опишите вашу проблему и наши юристы свяжутся с вами в ближайшее время.

Номинальные значения в 2016-2020 годах

Выглядит это так:

- 2016 — 234 месяца;

- 2017 — 240 месяцев;

- 2018 — 246 месяцев;

- 2019 — 252 месяца;

- 2020 — 258 месяцев.

Как видно из прогнозируемых данных, наблюдается ежегодное возрастание на 6 месяцев. Это сделано для того, чтобы максимально приблизить планируемые выплаты к реальным значениям.

Важно! Номинальные значения сроков дожития не соответствуют реальным показателям продолжительности жизни пенсионеров. Однако если не устанавливать сроки, возможно резкое повышение отчислений, вызванное увеличением количества получателей.

Период выплат в 2019 году

Возможно, для многих не понятно: зачем снижать данные статистики? Дело в том, что если накопительную часть пенсии делить на реальный срок её получения (261 месяц), ежемесячные выплаты, получаемые на руки, заметно снизятся.

Поздний выход на пенсию

Каждый год, который человек не пишет заявление об оформлении пенсии, период дожития сокращается на равноценный срок. При применении такой схемы, период выплат будет сокращаться, соответственно получаемая на руки сумма будет пропорционально увеличиваться.

Скачать для просмотра и печати:

Важно! Здесь также предусмотрен установленный порог: минимальное значение не может быть ниже 14 лет либо 168 месяцев.

Такая практика преследует определённые цели, выгодные правительству и каждому отдельно взятому пенсионеру. Суть заключается в следующем: увеличение суммы, вызванное сокращением расчётного периода должно стимулировать граждан позднее обращаться за полагающими выплатами, что выгодно для федерального бюджета.

Мы описываем типовые способы решения юридических вопросов, но каждый случай уникален и требует индивидуальной юридической помощи.

Для оперативного решения вашей проблемы мы рекомендуем обратиться к квалифицированным юристам нашего сайта.

Последние изменения

Наши эксперты отслеживают все изменения в законодательстве, чтобы сообщать вам достоверную информацию.

Добавляйте сайт в закладки и подписывайтесь на наши обновления!

Как рассчитать накопительную пенсию?

В 2019 г. размер накопительной пенсии рассчитывается путем деления общей суммы накоплений, учтенных в специальной части индивидуального лицевого счета или на пенсионном счете накопительной пенсии, на 252.

Расчет накопительной пенсии

Размер накопительной пенсии (НП) рассчитывается по формуле (ч. 2 ст. 7 Закона от 28.12.2013 N 424-ФЗ):

где ПН — сумма средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета или на пенсионном счете НП по состоянию на день, с которого назначается НП;

Т — количество месяцев ожидаемого периода выплаты НП.

Пенсионные накопления (ПН) формируются за счет (п. 3 ч. 1 ст. 3 Закона N 424-ФЗ):

— поступивших страховых взносов на финансирование НП, а также результата от их инвестирования;

— дополнительных страховых взносов на НП;- взносов работодателя в пользу гражданина;

— взносов на софинансирование формирования пенсионных накоплений, а также результата от их инвестирования;

-средств (части средств) материнского капитала, направленных на формирование НП, а также результата от их инвестирования.

Обратите внимание!

До 2022 г. приостановлено формирование накопительной пенсии за счет страховых взносов на обязательное пенсионное страхование, которые полностью направляются на финансирование страховой пенсии (п. 4 ст. 33.3 Закона от 15.12.2001 N 167-ФЗ; ст. 6.1 Закона от 04.12.2013 N 351-ФЗ).

Часть пенсионных накоплений (кроме сформированных за счет обязательных страховых взносов и результата от их инвестирования) вы вправе получить в виде срочной пенсионной выплаты. Она выплачивается в течение не менее 120 месяцев (10 лет) со дня ее назначения или в составе НП (ч. 2 ст. 3 Закона от 30.11.2011 N 360-ФЗ).

Ожидаемый период выплаты накопительной пенсии

Ожидаемый период выплаты НП по общему правилу определяется федеральным законом на основании официальных статистических данных о продолжительности жизни мужчин и женщин в возрасте соответственно 60 и 55 лет. На 2019 г. ожидаемый период выплаты накопительной пенсии, применяемый для расчета ее размера, установлен продолжительностью 252 месяца (21 год) (ч. 1 ст. 17 Закона N 424-ФЗ; Закон от 25.12.2018 N 476-ФЗ).

Если вы обращаетесь за выплатой накопительной пенсии позднее, то размер накопительной пенсии увеличивается. Это связано с тем, что ожидаемый период выплаты накопительной пенсии сокращается на 12 месяцев за каждый полный год, который прошел со дня приобретения вами права на назначение накопительной пенсии. При этом ожидаемый период выплаты накопительной пенсии не может составлять менее 168 месяцев (14 лет), то есть отложить назначение накопительной пенсии в настоящее время можно, но не более чем на 7 лет (ч. 3 ст. 7 Закона N 424-ФЗ).

Пример. Расчет накопительной пенсии

В 2019 г. Меньшова Л.В. в связи с достижением пенсионного возраста обратилась в негосударственный пенсионный фонд, в который она перевела свои пенсионные накопления, за назначением накопительной пенсии. Сумма страховых взносов, перечисленных на финансирование накопительной пенсии, — 840 000 руб. Ожидаемый период выплаты накопительной пенсии в 2019 г. — 252 месяца.

Таким образом, размер ежемесячной НП составит 3 333,33 руб. (840 000 руб. / 252 мес.).

«Электронный журнал «Азбука права», актуально на 24.06.2019

Другие материалы журнала «Азбука права» ищите в системе КонсультантПлюс.

Наиболее популярные материалы «Азбуки права» доступны в мобильном приложении КонсультантПлюс: Студент.

Что нужно знать о пенсионных накоплениях

Сегодня работодатели платят страховые взносы в обязательную пенсионную систему по тарифу 22% от фонда оплаты труда работника. Из них 6% тарифа могут идти на формирование пенсионных накоплений, а 16% – на формирование страховой пенсии, а могут, по выбору гражданина, все 22% идти на формирование страховой пенсии.

У граждан 1966 года рождения и старше формирование пенсионных накоплений может происходить только за счет добровольных взносов в рамках Программы государственного софинансирования пенсионных накоплений, а также за счет направления средств материнского (семейного) капитала на накопительную пенсию. Если гражданин работает, страховые взносы на обязательное пенсионное страхование направляются только на формирование страховой пенсии. Пенсионные накопления также есть у мужчин 1953-1966 года рождения и женщин 1957-1966 года рождения, в пользу которых в период с 2002 по 2004 гг. включительно уплачивались страховые взносы на накопительную пенсию. С 2005 года эти отчисления были прекращены в связи с изменениями в законодательстве.

Если же гражданин родился в 1967 году и позднее, до 31 декабря 2015 года ему предоставлялась возможность выбора собственного варианта пенсионного обеспечения в отношении своих будущих пенсионных накоплений:

- формировать только страховую пенсию

- формировать страховую и накопительную пенсию одновременно

Гражданам 1966 года рождения и старше выбор варианта пенсионного обеспечения не предоставлялся.

В настоящее время право выбора варианта пенсионного обеспечения сохраняют лица 1967 года рождения и моложе, в отношении которых с 1 января 2014 года впервые начисляются страховые взносы на обязательное пенсионное страхование.

До 31 декабря года, в котором истекает пятилетний период с момента первого начисления страховых взносов на обязательное пенсионное страхование, указанные граждане вправе:

- заключить договор об обязательном пенсионном страховании и обратиться с заявлением о переходе (досрочном переходе) в негосударственный пенсионный фонд;

- либо обратиться с заявлением о выборе инвестиционного портфеля управляющей компании, расширенного инвестиционного портфеля государственной управляющей компании или инвестиционного портфеля государственных ценных бумаг государственной «управляющей компании».

При внесении изменений в единый реестр застрахованных лиц по обязательному пенсионному страхованию либо при удовлетворении Пенсионным фондом Российской Федерации заявления о выборе инвестиционного портфеля с установлением варианта пенсионного обеспечения, предусматривающего направление на финансирование накопительной пенсии 6,0 процента индивидуальной части тарифа страхового взноса. для указанных застрахованных лиц устанавливается вариант пенсионного обеспечения, предусматривающий направление страховых взносов на накопительную пенсию.

До реализации данного права выбора, а также для лиц не воспользовавшихся указанным правом, устанавливается вариант пенсионного обеспечения, предусматривающий направление на финансирование страховой пенсии страхового взноса в полном объеме.

В случае, если по истечении пятилетнего периода с момента первого начисления страховых взносов на обязательное пенсионное страхование данные застрахованные лица не достигли возраста 23 лет, указанный период продлевается до 31 декабря года, в котором лицо достигнет возраста 23 лет (включительно).

Если гражданин принял решение отказаться от дальнейшего формирования накопительной пенсии, все ранее сформированные пенсионные накопления будут по-прежнему инвестироваться выбранным им страховщиком (ПФР или НПФ) и будут выплачены в полном объеме при обращении гражданина за назначением и последующей выплатой пенсии. Кроме того, застрахованное лицо по-прежнему вправе распоряжаться указанными пенсионными накоплениями и выбирать, кому доверить управление ими.

Важно! В 2014-2020 гг. все страховые взносы на обязательное пенсионное страхование, уплачиваемые работодателями за своих работников, направляются на формирование страховой пенсии.

Вне зависимости от выбора варианта пенсионного обеспечения в системе ОПС у всех граждан, имеющих пенсионные накопления, есть право доверить их управление:

- Пенсионному фонду Российской Федерации, выбрав:

- управляющую компанию (УК), отобранную по конкурсу, с которой ПФР заключил договор доверительного управления средствами пенсионных накоплений, в т.ч. один из инвестиционных портфелей государственной управляющей компании (ГУК) — ВЭБ.РФ;

- негосударственному пенсионному фонду (НПФ), осуществляющему деятельность по обязательному пенсионному страхованию.

Менять страховщика (ПФР или НПФ), управляющую компанию можно ежегодно, подав соответствующее заявление в ближайший территориальный орган ПФР. Кроме того, различается порядок расчета сумм пенсионных накоплений, подлежащих перечислению новому страховщику.

В чем разница между УК и НПФ? Если пенсионные накопления находятся в доверительном управлении УК или ГУК, то назначение и выплату накопительной пенсии, учет средств пенсионных накоплений и результатов их инвестирования управляющими компаниями осуществляет ПФР. Если пенсионные накопления находятся в НПФ, то инвестирование и учет средств пенсионных накоплений, а также назначение и выплату накопительной пенсии осуществляет выбранный гражданином НПФ.

Средства пенсионных накоплений можно получить в виде:

Единовременной выплаты – выплачиваются сразу все пенсионные накопления одной суммой. Получатели:

- граждане, у которых размер накопительной пенсии составляет 5 процентов и менее по отношению к сумме размера страховой пенсии по старости, в том числе с учетом фиксированной выплаты, и размера накопительной пенсии, рассчитанных по состоянию на день назначения накопительной пенсии;

- граждане, получающие страховую пенсию по инвалидности или по случаю потери кормильца либо получающие пенсию по государственному пенсионному обеспечению, которые при достижении общеустановленного пенсионного возраста не приобрели право на страховую пенсию по старости из-за отсутствия необходимого страхового стажа или необходимого количества пенсионных коэффициентов (с учетом переходных положений пенсионной формулы).

Срочной пенсионной выплаты. Ее продолжительность определяет сам гражданин, но она не может быть меньше 10 лет. Выплачивается при возникновении права на пенсию по старости лицам, сформировавшим пенсионные накопления за счет взносов в рамках Программы государственного софинансирования пенсии, в том числе взносов работодателя, взносов государства на софинансирование и дохода от их инвестирования, а также за счет средств материнского (семейного) капитала, направленных на формирование будущей пенсии, и дохода от их инвестирования.

Накопительной пенсии – осуществляется ежемесячно и пожизненно. Ее размер рассчитывается исходя из ожидаемого периода выплаты с 2018 года – 20,5 лет (246 месяцев). Чтобы рассчитать ежемесячный размер выплаты, надо общую сумму пенсионных накоплений, учтенную в специальной части индивидуального лицевого счета застрахованного лица, по состоянию на день, с которого назначается выплата, разделить на 246 месяцев.

Размер накопительной части пенсии в 2019 году

Пенсионная реформа 2013 года, разделившая пенсии на две основные части, породила множество волнений среди населения. Большинство возникших вопросов связано с тем, что современным пенсионерам непонятны новые механизмы начисления выплат. Как узнать, какова сумма пенсионных накоплений? Об этом далее.

Накопительная пенсия

| Видео (кликните для воспроизведения). |

Однако к 2015 году пенсия окончательно делится на две независимые друг от друга части:

Размер накопительной части пенсии полностью зависит от сбережений, скопившихся ко дню наступления права на получения данных выплат. В отличие от страховой, накопительная пенсия не индексируется, но увеличить свои будущие выплаты можно путем внесения дополнительных взносов. Сумма выплат не зависит от иных пособий, пенсия выплачивается также при наличии пожизненного содержания.

Важно! Действующее законодательство позволяет выбрать систему формирования пенсионных выплат — с накопительной частью или без нее. Выбор можно сделать только один раз в жизни.

Выплаты назначаются со дня обращения заявителя, при этом подать заявление на начисление выплат можно в любое время после приобретения права на пенсию. Обратиться с заявлением вправе и работодатель пенсионера, при наличии письменного согласия работника.

Скачать для просмотра и печати:

Порядок формирования

Накопительная часть пенсионных выплат каждого работающего гражданина нашей страны складывается из:

- обязательных взносов, которые за человека вносит его работодатель;

- добровольных взносов, которые вносит сам будущий получатель.

Взносы, осуществляемые работодателем, составляют 6% от суммы заработной платы гражданина. По закону, он имеет право отказаться от накопительной части и направлять эту сумму в страховую пенсию. Добровольные взносы разрешено производить только после выхода гражданина на заслуженный отдых. Пополнить накопительную часть разрешено при помощи части или всей суммы материнского капитала.

Полезно знать! Накопительная часть — это своего рода вклад, который будущий пенсионер пополняет на протяжении всей своей трудовой деятельности. Этот вклад станет доплатой к основной части пенсии.

Россияне 1966 г. р. и старше формируют пенсионные накопления исключительно за счет добровольных взносов по госпрограмме софинансирования пенсионных накоплений, а также путем направления маткапитала на накопительную пенсию. Если такой гражданин работает, то страхвзносы на ОПС направляются лишь на формирование страховой пенсии.

Особенности расчета

Для расчета ежемесячного размера выплат нужно общую сумму учтенных пенсионных накоплений, по состоянию на день назначения выплат, поделить на 240 месяцев. Объем накопительной пенсии можно увеличить, если обратиться за оформлением пенсии позже приобретения самого права на такую пенсию.

К примеру, если оформить пенсию на 3 года позднее, то общую сумму поступлений делить уже надо на 204 месяца.

До наступления пенсионного возраста рассчитать размер накопительной части пенсии несложно. Для этого потребуются два основных показателя:

- размер личных сбережений гражданина, подсчитанный вплоть до момента его выхода на отдых по старости;

- срок, в течение которого формировались эти сбережения (в месяцах).

Первый показатель формировался путем вычета работодателем 6% из заработной платы будущего пенсионера.

Пример

Приведем пример расчета для граждан старше 1967 года.

Допустим, человек на протяжении 10 лет до выхода на пенсию получал 25000 рублей в месяц (распространяется только на официальную зарплату).

Так как в накопительную её часть уходит 6% от заработной платы, необходимо

25000*120 (10 лет)?0,06(6%)=180000 руб.

Это и есть полная сумма накопительной части пенсии, из которой государство постепенно будет пополнять общие пенсионные выплаты.

Вам нужна консультация эксперта по этому вопросу? Опишите вашу проблему и наши юристы свяжутся с вами в ближайшее время.

Ежегодная корректировка размера накопительной пенсии

- поступления новых страховых взносов, в том числе дополнительных;

- при росте страховых взносов в результате их инвестирования;

- при наличии накоплений, которые не были учтены ранее.

Данный перерасчет размера осуществляется по формуле:

НП = НПк + ПНк / Т,

- НП — размер накопительной пенсии;

- НПк — размер пенсии по состоянию на 31 июля года, в котором осуществляется корректировка;

- ПНк — сумма пенсионных накоплений на 1 июля года, в котором производится корректировка;

- Т — ожидаемый период выплаты на 31 июля года, в котором идет корректировка.

В случае проведения корректировки срочной пенсионной выплаты, средства, исходя из которых осуществляется перерасчет ее размера, не учитываются в составе накоплений при корректировке размера накопительной пенсии.

Как узнать узнать размер накопительной пенсии

- Наиболее простой из них — обратиться к официальному сайту государственных услуг. На этом портале каждый совершеннолетний человек имеет полное право осуществлять заказ справок, каких-либо документов, то есть пользоваться любыми госуслугами.

Совет! Чтобы узнать размер накопительной части пенсии понадобится ввести на сайте данные всего двух документов — паспорта гражданина российской Федерации и СНИЛС . После того как пользователь зайдёт в свой личный кабинет, ему следует отыскать команду «Пенсионные накопления».

После этого человек без труда получит всю интересующую информацию о состоянии его лицевого счёта в ПФ .

- Зайти в ближайшее отделение Сбербанка.

Совет! Перед тем как отправиться туда, не стоит забывать взять с собой паспорт и СНИЛС .

В Сбербанке необходимо будет заполнить соответствующее заявление, после чего состояние лицевого счёта в Пенсионном Фонде станет доступным в личном кабинете на портале банка.

Что происходит с накоплениями умершего человека

В соответствии с Федеральным законом № 173-ФЗ (Закон 2), накопительная часть выплат может быть распределена между родственниками умершего, если тот заранее определил преемников среди родных на случай своей смерти.

Скачать для просмотра и печати:

Кто может претендовать на выплаты

Важно! Схема распределения пенсии между родственниками должна быть описана в заявлении.

Кто может получить выплаты после смерти родственника, если заявление отсутствует:

- родственники первой очереди: супруг/супруга, родители, дети;

- родственники второй очереди: братья, сестры, бабушки-дедушки, внуки.

При отсутствии заявления денежные средства распределяются равными частями между родными первой очереди. Если у умершего нет близких родственников, только тогда его сбережения попадают к родным второй очереди.

Средства выплачиваются правопреемникам только при выполнении следующих условий:

- Смерть наступила до назначения выплаты накопительной части пенсии либо до перерасчета размера выплат после внесения дополнительных взносов (пополнение сбережений за счет средств материнского капитала в данном случае в расчет не принимается).

- Смерть наступила после того, как гражданин стал пенсионером, и ему была назначена срочная выплата. Родственникам выплачиваются только оставшиеся невыплаченные средства кроме материнского капитала.

- Гражданин умер после назначения единовременной доплаты средств, не успев получить ее. Претендуют на эту сумму близкие родственники, проживавшие с пенсионером, в том числе и нетрудоспособные члены семьи. Выплата производится не позднее 4 месяцев после смерти пенсионера. Если пенсионер проживал один и не имел иждивенцев, тогда его единовременная выплата включается в наследство и распределяется между родственниками на общих основаниях.

Важно! Бессрочные выплаты после смерти пенсионера преемникам не выплачиваются.

Как узнать о судьбе накоплений умершего родственника

Мы описываем типовые способы решения юридических вопросов, но каждый случай уникален и требует индивидуальной юридической помощи.

Для оперативного решения вашей проблемы мы рекомендуем обратиться к квалифицированным юристам нашего сайта.

Последние изменения

Наши эксперты отслеживают все изменения в законодательстве, чтобы сообщать вам достоверную информацию.

Пенсионный калькулятор

Основная задача пенсионного калькулятора — разъяснить порядок формирования Ваших пенсионных прав и расчета страховой пенсии по старости, а также показать, как на размер страховой пенсии влияет:

Сколько пенсионных коэффициентов

может быть начислено Вам за 2019 год?

Введите размер Вашей ежемесячной

заработной платы до вычета НДФЛ:

Результаты расчета

- размер Вашей заработной платы;

- размер Вашего дохода в качестве самозанятого гражданина;

- выбранный Вами вариант пенсионного обеспечения в системе ОПС;

- продолжительность трудового (страхового) стажа;

- военная служба по призыву, уход за ребенком до достижения им возраста 1,5 лет и другие социально значимые периоды жизни;

- обращение за назначением пенсии позже достижения установленного пенсионного возраста.

Данные результаты расчета страховой пенсии носят исключительно условный характер и не должны восприниматься Вами как реальный размер Вашей будущей пенсии. Для простоты восприятия получаемых результатов все расчеты производятся в постоянных условиях 2019 года. Для целей расчета принято, что весь период формирования Ваших будущих пенсионных прав проходил в 2019 году и Вам «назначили» страховую пенсию в 2019 году с учетом указанных лично Вами жизненных планов, а также при условии, что Вы все годы трудовой жизни будете «получать» указанную Вами заработную плату.

Фактический размер страховой пенсии рассчитывается Пенсионным фондом Российской Федерации при обращении за ее назначением с учетом всех сформированных пенсионных прав и льгот, предусмотренных пенсионным законодательством на дату назначения пенсии. Например, для инвалидов I группы, граждан, достигших 80-летнего возраста, граждан, работавших или проживающих в районах Крайнего Севера и приравненных к ним местностях, граждан, проработавших не менее 30 календарных лет в сельском хозяйстве, не осуществляющих работу и (или) иную трудовую деятельность и проживающих в сельской местности, страховая пенсия будет назначаться в повышенном размере за счёт увеличенного размера фиксированной выплаты.

Для категории самозанятых граждан (индивидуальные предприниматели, главы и члены крестьянских (фермерских) хозяйств, адвокаты, арбитражные управляющие, нотариусы, занимающиеся частной практикой, и иные лица, занимающиеся частной практикой, и не являющиеся индивидуальными предпринимателями) расчёт будущих пенсионных прав производится исходя не из зарплаты, а из суммы фиксированного платежа и 1% от суммы, превышающей 300 000 рублей, который они ежегодно уплачивают на своё обязательное пенсионное страхование.

Пенсионный калькулятор не применим для военнослужащих и сотрудников силовых ведомств, у которых нет страхового стажа в качестве наемных работников на должностях, не относящихся к военной службе.

Ликбез: как узнать сумму накопительной части пенсии?

Страховая часть зависит от трудового стажа и среднего заработка гражданина, и хранится она в Пенсионном фонде России (ПФР). Рассчитывать на эту часть пенсии можно только при полном трудовом стаже, иначе государство будет выплачивать установленную социальную выплату.

Накопительную же часть гражданин формирует самостоятельно. Давайте более подробно разбираться с этой частью пенсии: как ее формировать и как узнать информацию о состоянии своего счета, можно ли проверить онлайн и как это сделать?.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 938-46-18 . Это быстро и бесплатно !

Что это такое, сколько составляет?

- 6% – солидарная часть – идет на выплаты существующим пенсионерам;

- 10 (16)% – страховая часть – индексируется государством, идет на выплаты нынешним пенсионерам;

- 6 (0)% – накопительная часть – увеличивается за счет инвенстиционного дохода, управляется, передается по наследству.

До конца 2015 года граждане 1967 года и моложе должны были самостоятельно выбрать порядок распределения взносов. Т.е. или отдавать 10% на страховые взносы и 6% в накопительную часть, или все 16% отдавать на страховые взносы.

С 2008 по 2015 год можно было удвоить внесенные на счет средства в размере 2000-12000 рублей.

Помимо отчислений с вашей заработной платы, накопительная часть может быть сформирована:

- дополнительными страховыми взносами;

- по желанию работодателя;

- суммами, внесенными на софинансирование накоплений;

- средствами материнского капитала;

- результатами инвестирования накопленных средств.

Процент увеличения

Для увеличения накопительной части гражданин может воспользоваться помощью:

- управляющей компанией (УК), имеющей договор с пенсионным фондом;

- инвестиционным портфелем государственной управляющей компании (ГУК) – Внешэкономбанка;

- негосударственным пенсионным фондом (НПФ).

При выборе УК или ГУК ваш счет остается в пенсионном фонде, а компания получает возможность инвестировать ваши накопления на рынке. При выборе НПФ учет доходов и взносов ведет управляющая компания НПФ. Следует аккуратно выбирать НПФ: продолжительность деятельность, число застрахованных лиц и их положительные отзывы.

Гражданину предоставляется возможность переходить из фонда в фонд. Достаточно обратиться в офис компании с паспортом и СНИЛС, заключить договор, а в пенсионном фонде написать заявление о переводе средств.

Как узнать в НПФ есть ли она у вас?

- трудящиеся граждане 1967 года рождения и моложе;

- мужчины, родившиеся в период 1953-1966 года, и женщины, родившиеся с 1957 по 1966 года, за которых с 2002 по 2004 год работодателями уплачивались взносы;

- граждане, участвовавшие в Программе государственного софинансирования пенсий;

- лица, направившие средства материнского (семейного) капитала на накопительную часть.

Для того чтобы начать формировать накопительную часть, необходимо:

- выбрать УК, ГУК или НПФ, которому вы доверите распоряжение своими средствами за счет инвестирования;

- подать заявления в Пенсионный Фонд о сделанном выборе.

Таким образом, если вы ни с кем не заключали договор, то ваши накопления будущей пенсии находится в пенсионном фонде.

Как узнать какая общая сумма у вас накопилась?

«Как же узнать величину моей пенсии, куда нужно обращаться для этого?», — такой вопрос задается нередко. Ранее, до 2013 года ПФР письменно уведомлял граждан о состоянии пенсионного счета. Сейчас чтобы узнать размер своей пенсии, необходимо обратиться в ПФР или компанию, которая управляет вашей накопительной частью, с паспортом, СНИЛС, заявлением.

Можно ли посмотреть размер своей выплаты?

Информацию о состоянии накопительной части пенсии можно получить разными способами. Рассмотрим их подробно.

В Пенсионном Фонде России

- Взять с собой паспорт и СНИЛС и предъявить их сотруднику.

- Заполнить заявление.

- Получить справку о сумме накопленных средств.

Более подробно о том, как быстро узнать размер накопительной части выплат в Пенсионном фонде, вы можете прочитать здесь.

- Предъявить паспорт и номер лицевого счета.

- Заполнить заявление.

- Получить выписку о состоянии счета.

Через интернет и СНИЛС

На сайте ПФР или НПФ, откуда будете перенаправлены в личный кабинет портала государственных услуг (о том, как узнать размер пенсии через Госуслуги, читайте тут):

зарегистрироваться, заполнив необходимую форму или обратившись в многофункциональный центр;

- подтвердить регистрацию и авторизоваться, по прошествии максимум 14 дней;

- выбрать услугу о состоянии пенсионных начислений;

- получить в электронном виде выписку.

Все подробности о том, как узнать свою накопительную часть пенсии через интернет, вы найдете в этой статье, а о том, как выяснить это через интернет по СНИЛС, читайте здесь.

Через работодателя

- Предъявить паспорт и номер лицевого счета.

- Заполнить заявление или донести в устной форме.

- Получить выписку о состоянии счета.

Не стоит откладывать формирование своей будущей пенсии на завтра. Чем раньше начнете формировать свою накопительную часть, тем лучше будет в будущем для вас. Теперь вы знаете все нюансы о том, как отслеживать свои накопления.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 938-46-18 (Москва)

Это быстро и бесплатно !

| Видео (кликните для воспроизведения). |

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Источники

Журнал учета проверок юридического лица, индивидуального предпринимателя, проводимых органами государственного контроля (надзора), органами муниципального контроля. — М.: ДЕАН, 2010. — 872 c.

Басовский, Л. Е. История и методология экономической науки / Л.Е. Басовский. — М.: ИНФРА-М, 2011. — 240 c.

Королев, А. Н. Комментарий к Федеральному закону от 26 декабря 2008 года №294-ФЗ «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля» / А.Н. Королев, О.В. Плешакова. — М.: Деловой двор, 2009. — 160 c.- Неосновательное обогащение. Судебная практика и образцы документов. — М.: Издание Тихомирова М. Ю., 2014. — 375 c.

- Дубинский, А. Руководствуясь законом; политической литературы Украины, 2013. — 112 c.

Доброго времени суток. Я 16 лет работаю юристом в частной компании в Москве. На основании своего опыта решил создать ресурс с наиболее точными ответами на часто встречающиеся в моей практике вопросами.

Все статьи тщательно собирались и оптимизировались, чтобы показать вам всю гибкость такой науки как юриспруденция.

Перед применением описанного — проконсультируйтесь с профессионалами .

зарегистрироваться, заполнив необходимую форму или обратившись в многофункциональный центр;

зарегистрироваться, заполнив необходимую форму или обратившись в многофункциональный центр;