Содержание

- 1 Налог на наследство близких родственников в 2019 году

- 2 Налог на наследство по завещанию: производятся ли отчисления в казну

- 3 Налог на деньги по завещанию

- 4 Оплачивается ли налог на наследство по завещанию

- 5 Налог на имущество при вступлении в наследство

- 6 Налог на наследство по завещанию в россии если оставили деньги

- 7 Налог по завещанию от не родного человека

Налог на наследство близких родственников в 2019 году

Если гражданин наследовал движимое и недвижимое имущество, деньги или другие материальные ценности умершего родственника, ранее он был обязан делать отчисления в налоговую инспекцию пропорционально полученной прибыли. Однако уже более 10 лет, как вступили в силу определенные поправки, и налог с наследства от близких родственников в 2019 году может не платиться совсем. Но так ли все безоблачно и нет ли каких-то подводных камней при оформлении наследственных прав, попробуем разобраться.

Как исчислялся налог ранее

До 2006 года, вступая в права наследства, гражданин был обязан заполнить налоговую декларацию и уплатить в государственную казну налог пропорционально степени родства с умершим, если размер полученного наследства превышал МРОТ в 850 раз.

Выделялись следующие очереди наследства

- родители, супруги и дети умершего;

- бабушки и дедушки, сестры и братья;

- другие наследники, не перечисленные в очереди 1 и 2.

Если, как уже было сказано, стоимость наследства была выше МРОТ в 850 раз и достигала диапазона 1700 размеров МРОТ, то налоговые ставки устанавливались для каждой очереди отдельно:

- 1 очередь – 5% от размера наследства;

- 2 очередь – 10%;

- 3 очередь – 20%.

В зависимости от того, насколько больше было наследство, увеличивались налоговые ставки по нему.

Как обстоят дела в 2019 году?

В общепринятом смысле этого слова платить налог на имущество, полученное в наследство от родственников, не нужно. Имеет место исключительно государственная пошлина за оформление права или других материальных ценностей.

Наследование имущества по закону

Данный вид наследования недвижимых и движимых объектов происходит тогда, когда:

- Отсутствует составленное умершим родственником завещание.

- Завещание содержит сведения о частичном или полном разделе имущества по закону между наследниками.

- Один или несколько наследников полностью или частично лишаются своих прав по тексту завещания.

- Имеется судебное решение о полном или частичном оспаривании содержания завещания.

- Наследники по завещанию отсутствуют, отстранены или отказываются от своих прав.

Наследование имущества по завещанию

Собственник движимого или недвижимого имущества составляет юридически заверенный документ, в котором может указать в качестве наследника:

- Одного или несколько родственников.

- Друзей и/или знакомых.

- Организацию.

- Государство.

Юридическую силу будет иметь завещание, которое заверяется нотариусом, территориальных органах власти и представителем Консульства при нахождении гражданина в другой стране. В исключительных случаях, когда другого выхода нет, завещание может быть составлено в письменной форме и заверено не мене чем двумя свидетелями (например, при нахождении гражданина в больнице или дальнем плавании).

Закрытое завещание не может быть прочитано никем, кроме его составителя, даже нотариусом. Вскрытие конверта происходит не ранее, чем через 15 дней с момента получения уполномоченным нотариусом свидетельства о смерти лица, составившего документ.

Как рассчитывается налог на наследство близких родственников

Полученное в наследство имущество в 2019 году не подвергается налогообложению по стандартной ставке в 13%. Налог, если можно так сказать, устанавливается косвенный, в виде уплаты государственной пошлины за право вступления в наследство. Дополнительно происходит оплата услуг за проведение государственной регистрации унаследованного имущества (если это требуется).

Размер государственной пошлины при выдаче свидетельства о праве наследования имущества также зависит от очереди родства и размера приобретаемой собственности:

- 1 и 2 очередь наследников – 0,3% цены наследства.

- Все другие очереди – 0,6%.

Размер пошлины согласно изменениям законодательства не зависит от того, равняется ли цена полученного наследства какой-то части МРОТ или нет. Также нет прямой или косвенной зависимости от вида имущества, которое наследуется. Для наследников 1 и 2 очередей общий размер начисленного налога по совещанию не может превышать 100 тысяч рублей, для всех других наследников — 1 миллион рублей.

Коротко о главном — в видео:

Существуют категория лиц, у которых отсутствует обязанность уплаты государственной пошлины как налога с наследства от близких родственников, это:

- Герои России и СССР.

- Ветераны и участники ВОВ.

- Полные кавалеры орденов воинской Славы.

Важный момент – если государственная пошлина в некотором роде заменила традиционный налог, то, вступая в право наследства, гражданин должен будет нести обязанности по уплате налога на это имущество. При наследовании земли – земельного, автотранспорта – транспортного и т.д. Сроки и порядок начисления налогов происходят в соответствии с действующим законодательством.

Налог на наследство по завещанию: производятся ли отчисления в казну

Налог при вступлении в наследство по завещанию: кто платит и сколько

Учитывается только родство по крови и официальные супружеские отношения. Чтобы завещание имело законную силу, его оформляют у нотариуса в письменном виде. При этом наследодатель не обязан объяснять свой выбор наследника.

Завещание можно составить на все имущество или на часть.

Наследодатель может распоряжаться своим имуществом как он того желает Поскольку при составлении завещания человек распоряжается своим имуществом, ничто не может его ограничивать в распоряжении тем, что он имеет. Поэтому он может пользоваться следующими правами: В завещании перечисляется то имущество, которое полностью находится в собственности того, кто оставляет документ.

Налог на наследство по завещанию

Категории граждан, которые способны не платить имущественный налог, и отдельные виды собственности, также освобождённые от выплаты, определены 407 статьёй и 2 частью 399 статьи НК РФ , а именно к ним относятся: Определением кадастровой оценочной стоимости занимаются соответствующие государственные органы или организации, имеющие специальную лицензию установленного образца.

Налог на наследство по завещанию: производятся ли отчисления в казну

Статья 1141 Общие положения Наследование необходимо регулировать с помощью законодательных актов в тех случаях, когда в завещании представлена неполная информация с указаниями по распределению средств.

Налогообложение наследства по завещанию

При этом налоговый вычет будет возвращен собственнику, а значит, сумма налога окажется ничтожно маленькой.

В России налог на имущество для физических лиц составляет 13% от общей суммы недвижимости или ценного предмета.

Неуплата начисленного налога грозит владельцу имущества штрафами, которых можно было бы избежать. Помимо налога на имущество, передаваемого по завещанию, гражданину придется заплатить:

- оплата работы нотариуса, оформления и выдачи некоторых документов;

- налог с продажи, начисляется только в том случае, если полученное по наследству имущество будет продано.

- госпошлину за оформление перехода прав на наследство;

Близкие родственники наследодателя могут снизить количество платежей, доказав родство с умершим с помощью паспорта или иных документов, например, свидетельства о рождении.

Налоги на наследство по завещанию

Буквально несколько лет назад в данном моменте прослеживались некоторые неприятные моменты.

Это мы уже выяснили. Но сколько конкретно? Точную сумму назвать нельзя. Почему? Дело все в том, что для расчетов используется привычная налоговая схема.

За полученное наследство придется отдать 13% вашего дохода.

По закону без завещания в наследование всей собственности вступают все члены семьи в порядке очереди. Как правило, распространение имеет силу на родственников первой очереди.

Речь идет только о выплате государственной пошлины. Как показывает практика, значение ее куда ниже, чем ранее существовавшие денежные «взносы».

Оплата налога при вступлении в наследство

С помощью завещания также исчезает необходимость распределения долей между наследниками с соблюдением очередности в степени родства. Для переоформления прав на имущество усопшего требуется соблюдение процедуры получения свидетельства на наследуемые права. Для его выдачи потребуется предоставить ряд документов, включая:

- правоустанавливающие документы на собственность умершего.

- свидетельство о смерти;

- документы, подтверждающие право наследования;

- выписку из домовой книги;

Завещать свою собственность можно различными способами:

- полная передача в пользу единственного наследника.

- с неравенством долей в передаваемых правах;

- в равных долях между наследниками;

Законом не предусматривается обязательность установления родственных прав между усопшим и его наследниками, не ограничивая круг возможных претендентов только из числа родных людей.

Существует ли налог на наследство и сколько нужно платить?

На тот момент действовала инструкция, созданная на основании ряда Федеральных законов, регулирующих порядок оформления, вступления в наследство.

Наследование имущества по закону возможно в определенных случаях:

- Ни один наследник из очереди не заявил свое право на наследство

- Наследники предыдущей очереди написали отказ от наследства

- Наследников предыдущей очереди отстранили от наследования

- Наследников предыдущей очереди лишили завещания

В этой ситуации происходит замещение наследников другими лицами, имеющими право на наследство. Наследование по праву представления – при отсутствии завещания.

Возникает, когда наследник умер до вскрытия завещания.

Квартира по завещанию нужно ли платить налог при вступлении в права наследования

В этой связи, потенциальный наследник обязан произвести оплату сразу же после принятия наследства.

Нужно ли платить налог на наследство и сколько

Начиная с 1 января 2019 год были отменены для наследников: Единственный платеж, который потребуется внести наследнику в пользу государства, это госпошлина.

Говоря о размере налога на наследство по завещанию или закону многие подразумевают именно госпошлину за выдачу свидетельства о праве на наследство. При наследовании по закону указанные ставки госпошлины также актуальны. Госпошлина не зависит от типа наследуемого имущества.

Это может быть как квартира, так и иные материальные ценности. Некоторые категории граждан освобождены от уплаты НДФЛ.

В и числе Герои РФ, Герои СССР, ветераны, кавалер ордена Славы.

Налог на деньги по завещанию

Кто не платит госпошлину От уплаты налога освобождаются наследники, которые не менее чем полгода, включая день смерти, проживали вместе с наследодателем. Также не платят налог:

- малолетние лица;

- граждане, которые страдают психическими расстройствами. Над такими лицами должна быть установлена опека;

- наследники, которые принимают имущество, оставшееся от родственников, погибших во время исполнения государственных обязанностей;

- субъекты, которым достались в качестве наследства – банковские вклады, выплаты по договорам о личном страховании или авторские права.

Пятидесяти процентная скидка на совершение нотариальных услуг полагается инвалидам 1 и 2 группы. Итоговые расчеты производятся на основании экспертной оценки. Нужен юрист Вопрос о налогообложении всегда болезненный, с точки зрения семейного бюджета.

Существует ли налог на наследство и сколько нужно платить?

Среди его представителей находятся:

- дети, не достигшие восемнадцати лет, и, как следствие, трудоспособности;

- иждивенцев, попадающих в завещание, при этом не способных к труду, и как следствие, заработку, самостоятельному содержанию;

- другие категории лиц.

Владелец имущества, который подготавливает завещание, указывает в нем не только получателей средств, но и доверенное лицо, которое будет отслеживать их передачу конкретным людям. Владелец может распоряжаться собственностью, которая находится у него во владении, без ограничений, делить ее на части, равные друг другу и большие или меньшие, распределяя между наследниками несколькими или не распределяя и отдав одному единственному человеку. Эти лица не обязательно должны приходиться родственниками, если указаны в завещании как получатели.

Деньги по наследству

Какой налог на квартиру по завещанию в россии в 2018 году

Получается, что каждая более категория более дальних родственников имеет право на получение средств или имущества лишь в том случае, если:

- в предшествующей категории родственников не нашлось, так как гражданин не состоял в браке, не имел сестер, братьев, родители умерли или он их никогда не знал и т.д.;

- они от получения отказались, написав официальное заявление соответствующего содержания;

- одну из категорий родных или конкретных родных, например детей, лишили права получения искомых средств или имущественных объектов;

- право наследования не было заявлено ни одним из родственников.

Как только происходит одна из описываемых ситуаций, представители правопорядка, занимающиеся передачей наследства, определяют лиц, которые заместят потенциальных наследников, то есть следующих в очереди близких людей.

Какие налоги платятся при вступлении в наследство по завещанию и по закону

Нужно ли платить налог на наследство и сколько

Как известно, наследование является очень тяжёлым и долгим процессом. Согласно законодательству, человек может вступить в это право только спустя полгода после дня смерти наследодателя. Другими словами, с момента открытия наследования должно пройти шесть месяцев. За это время все наследники предъявляют свои права на ту или иную часть имущества умершего. Если у человека был счёт в банке, то родственникам, чтобы его получить, нужно подготовить ряд формальностей и документов. Наследование денежных вкладов — тяжёлая процедура, на денежные средства могут претендовать люди, являющиеся законными наследниками.

Как получить права наследования? По закону все средства умершего, несмотря на то, находятся они в банке или нет, переходят к ближайшим родственникам. Для того чтобы получить деньги, они должны пройти процедуру правопреемства.

Налог с денежных средств полученных по завещанию

Приказа Минюста России № 78 от 16.04.2014 г. «Об утверждении правил нотариального делопроизводства». В случае, когда наследодатель является кредитором, и его должник внес соответствующую сумму денежных средств на депозит нотариуса по месту исполнения обязательства (если оно не совпадает с местом проживания кредитора), то эти денежные средства также входят в состав наследственной массы, но выдача их осуществляется только при предъявлении свидетельства о праве на наследство. При принятии нотариусом мер по охране наследства заинтересованным лицам необходимо будет уплатить госпошлину в размере 600 рублей (пп.

23. п. 1 ст. 333.24 Налогового кодекса РФ – НК РФ). Свидетельство о праве на наследство на деньги Для того, чтобы стать полноправным владельцем денежных средств, приходящихся по наследству, наследнику необходимо не только его принять, но и получить соответствующее свидетельство. Ст.

Наследование денежных вкладов по закону

Налог на наследство по завещанию: производятся ли отчисления в казну

С кого берется налог на наследство По общим правилам госпошлина оплачивается до начала совершения нотариальных действий. Размер налога определяет нотариус при подготовке соответствующих документов. За основу расчетов берется инвентаризационная, рыночная или кадастровая цена объектов.

Остается разобраться облагается ли налогом наследство, полученное:

- по завещанию;

- по закону (без завещания).

Налог удерживается со всех претендентов, невзирая на степень родства, и способов принятия наследства. Разница лишь в сумме обязательного сбора, который должны оплачивать наследники. Исключением являются льготные категории получателей имущественных прав. Налог на наследство по завещанию Оформление наследства осуществляется двумя способами – по завещанию или закону.

Налоги на вступление в наследство после смерти

Главная / Наследство / Какие налоги платятся при вступлении в наследство по завещанию и по закону Просмотров 1083 Содержание

- 1 Нужно ли платить налог при вступлении в наследство?

- 2 Государственная пошлина при вступлении в наследство по закону и по завещанию

- 2.1 Наследство по закону (без завещания) и госпошлина

- 2.2 Наследование по завещанию и госпошлина

- 3 Кто освобождается от уплаты госпошлины?

- 4 Налогообложение наследственного имущества

Наследство – событие, которое, как правило, ассоциируется с приобретением материальных благ. Но помимо приобретений, процедура наследования отнимает время, силы и даже денежные средства. Многие слышали о налоге, но мало кто знает, нужно ли его платить, каков его размер и порядок оплаты.

- место выдачи полностью, дата прописью;

- сведения о нотариусе и наследниках;

- основание для наследования;

- данные о наследуемом имуществе с его подробной характеристикой, а также наличие или отсутствие каких-либо обременений;

- информация о том, что данный документ является правоустанавливающим для наследника;

- необходимость проведения регистрации права;

- номер наследственного дела;

- номер регистрации в соответствующем реестре;

- размер взысканной госпошлины (тарифа);

- подпись и печать нотариуса.

Наследство на деньги, находящиеся на сберкнижке Любые денежные средства, принадлежавшие наследодателю на день его смерти, входят в состав наследуемого имущества не исключением из этого правила являются и средства, находящиеся на счетах в банках.

Налог на деньги по завещанию

Государственная пошлина при вступлении в наследство по закону и по завещанию Но следует иметь в виду, что за налог, который уже 12 лет как отменен и не подлежит оплате, часто ошибочно принимается другой обязательный платеж – государственную пошлину за выдачу Свидетельства о наследстве. Размер госпошлины зависит не от того, по закону или по завещанию происходит наследование, а от степени родственных отношений между наследодателем и наследниками. Наследство по закону (без завещания) и госпошлина Наследование по закону – это переход права собственности на наследственное имущество к родственникам в порядке очередности.

| Видео (кликните для воспроизведения). |

7-ступенчатая очередь законных наследников установлена гражданским законодательством (статьями 1142-1145 и 1148 ГК РФ). Первыми наследуют самые близкие родственники – родители, дети, жена или муж, вторыми – сестры и братья, бабушки и дедушки, третьими – тети и дяди, и так далее.

Оплачивается ли налог на наследство по завещанию

Наследование является процедурой, которая имеет множество юридических нюансов, в особенности налог на наследство по завещанию. После смерти человека по закону его собственность переходит наследникам. Перед вступлением в наследство у людей возникает большое количество вопросов по поводу налогов.

Распространение налога

Налог при вступлении в наследство по завещанию не облагается с начала 2006 года. До этого времени НДФЛ взимался, но после внесения поправок в Налоговый кодекс РФ он был упразднен.

Также не требуется подавать в налоговые органы декларацию. Однако на сегодняшний день остались отдельные виды наследственного имущества, которые попали в список исключений. К ним относятся:

- налог при наследовании квартиры по завещанию;

- доход, полученный в результате начатия промышленного образца;

- плата за изобретение;

- гонорар за начало литературного труда;

- гонорар за выпуск литературных произведений.

Исключения и переходный период

Так как с января 2006 года правила налогообложения на наследство были изменены, возникали переходные ситуации с наследованием имущества. Так как в практике есть случаи, когда наследство было открыто еще в 2005 году, а наследник получал на руки свидетельство и вступал в права через несколько лет. Было дано подобное толкование:

- Открытое до 2006 года наследство и полученное свидетельство подлежало к уплате.

- Если наследство открылось до 2006 году, а вступали в права наследования в дальнейшие годы, то оплачивать налог не нужно.

- Налог на наследство квартиры по завещанию в 2019 не берется, оплачивается только госпошлина.

Открытое после 2006 года имущество не подвергается уплате налогов. Но в таком случае имеется нюанс с оплатой госпошлины.

Оплата госпошлины

Когда граждан России избавили от дополнительной оплаты при вступлении в наследство или упростилось получение квартиры по завещанию, налоги платить стало не нужно, ввели госпошлину. Это небольшие процентные отчисления на администрирование фиксации принадлежности имущества юридически. В законную силу данная норма вступила с 2006 года и действует до сегодняшнего дня.

Сумма подлежащей к уплате суммы фиксирована частично и не критично зависит от стоимости наследства, но в зависимости от родства наследника или нескольких наследников с умершим разнится:

- Первая очередь – близкие родственники: супруга, дети, родители.

- Вторая очередь – родные сестры, братья, бабушки и дедушки. Эти категории должны оплатить 0.3% от суммы наследства, но не превышающей 100 000 рублей.

- Третья и другие очереди должны выплачивать пошлину в размере 0.6%, но не превышать 500 000 руб.

Также законом предусматривается ряд льгот, которые оплачивают уменьшенную сумму пошлины либо вовсе обходятся без нее.

От уплаты пошлины освобождаются ветераны и Герои Советского Союза и РФ, участники боевых действий, кавалеры ордена Славы. Можно не оплачивать пошлину наследниками при наследовании недвижимости, если они на момент наследования проживали в наследуемом помещении.

Для расчета пошлины следует знать рыночную стоимость наследуемого имущества. Если наследуется жилье, за справкой можно обращаться в БТИ, для оценивания иного имущества необходимо прибегнуть к оценочным компаниям, занимающимся вопросами по имуществу с продажи и до его утилизации, какой оно бы вид не приобрело.

Налог на некоторое имущество по наследству

Новый собственник после вступления в права наследства оплачивает имущественный налог, который сейчас означает госпошлину на имущество в незначительном количестве. По наследству налог уплачивается в общем порядке с 2015 года. Данные о новом собственнике передаются в ФНС, а инспекция самостоятельно рассчитывает налог к уплате (основываясь на инвентаризационной или кадастровой стоимости, площади и налоговой ставке в регионе) и присылает квитанцию на оплату.

Самостоятельные вычисления налога производить не имеет смысла. Госпошлина уплачиваются с момента смерти наследодателя.

Смотрите полезное видео по теме:

До 2006 года, если по наследству доставался автомобиль, то собственник должен будет оплатить транспортный налог, участок – земельный налог. На сегодняшний день ставки госпошлины не зависят от региона. Госпошлина на наследство не платится без завещания и с завещанием. За наследниками льготными при этом сохраняется право по освобождению от оплаты госпошлины за получение свидетельства.

Возможно произвести продажу наследственного имущества, но уже с налогообложением. Когда наследником продается полученное имущество, к процедуре применяют по закону стандартную схему налогообложения на получение физическим лицом дохода. Это означает, что он обязан оплачивать в казну процентное соотношение, предусмотренное уже другим законом.

Налог на имущество при вступлении в наследство

Здравствуйте. По завещанию получила дом от бабушки, при наличии первой очереди звена наследников(ее дети), нужно ли мне оплачивать гос. пошлину в каком размере? Какая плата за вступление в наследство? На момент смерти и по настоящее время прописана и проживаю в доме. На какой документ можно ссылаться?

Ответы юристов ( 1 )

Все налогоплательщики уже должны владеть исчерпывающей информацией, которая касается общеобязательного налога на наследство. Дело в том, что с 1 января 2006 года в Налоговый кодекс были внесены поправки, на основании которых общеобязательный налог на наследство в Российской Федерации был отменен. Таким образом, налог на наследство любой недвижимости (квартиры, коттеджа и др.) ни в одном из случаев передачи имущества наследникам по наследству не оплачивается.

Статья 333.38 Налогового кодекса включает в себя все категории лиц, которые освобождены от госпошлины. Они могут оформлять документы, подтверждающиевступление в наследство, без уплаты налога в государственную казну. К категории таких лиц относятся:

- Лица, которые наследуют недвижимость либо земельный участок, где они проживали с наследодателем до наступления его смерти, а также продолжают проживать после его смерти. Этой категории лиц вступить в права наследования из-за небольшого заработка и отсутствия денежных накоплений часто не позволяла высокая ставка налога на наследство.

- Наследники, которые не достигли совершеннолетия ко дню открытия наследства и лица, которые страдают психическими и неврологическими расстройствами и не имеют средств для оплаты налога на имущество по наследству.

- Наследники работников, застрахованные за счет организаций и предприятий на случай смерти и погибшие на рабочем месте из-за несчастного случая.

При вступлении в права наследника должна быть уплачена нотариусу госпошлина (ее величину значительно превышал размер налога на дарение и наследство) за оформление соответствующего свидетельства о праве на наследство. Расчет госпошлины осуществляется в соответствии со стоимостью недвижимости или движимого имущества (к примеру, ценные вещи или дорогостоящий автомобиль). Окончательная сумма госпошлины озвучивается после проведения независимой оценки и произведения расчета полной стоимости объекта недвижимости. При этом налог на наследство не оплачивается. Следует обратить внимание на то, что рыночная оценка вещи, которая существенно увеличивает размер государственной пошлины, не признается обязательной. Чтобы совершить все нотариальные действия вполне достаточно справки из Бюро Технической Инвентаризации (БТИ) об инвентаризационной стоимости наследуемого имущества на день смерти наследодателя.

Из-за отмены налога на наследство квартиры либо другой недвижимости, такой документ как завещание обрел немаловажное значение. На основании завещания наследодатель вправе выразить свою волю, не ориентируясь на законодательные документы. К тому же составление завещания страхует близких людей наследодателя от обременительного подоходного налога.

Отмена обязательной нормы, которая устанавливала налог на наследство согласно завещанию, не смогла устранить или изменить общий порядок получения свидетельства о праве на наследство. Для его получения должны быть представлены следующие документы: свидетельство о смерти, выписка из домовой книги, документы, которые подтверждают основание наследования и наличие имущества, которое находится в собственности наследодателя (свидетельство о праве собственности, договор купли-продажи и др.)

Теперь вопрос о том, нужно ли оплачивать налог при вступлении в наследство можно считать закрытым. Поскольку налог на наследство отменили, а оформление наследственного имущества уже не является многозатратной процедурой, количество заявлений о вступлении в наследство регулярно растет. Шесть-семь лет назад такая процедура была не очень популярной из-за ее дороговизны. Отмена налога на получение наследства, помогла государство стимулировать положительную динамику оформления прав на наследственное имущество. Государство облегчило людям вступление в законные права наследования и сделало эту процедуру намного приятнее.

Налог на наследство по завещанию в россии если оставили деньги

Существует ли налог на наследство и сколько нужно платить?

Гражданским законодательством четко установлена очередность (ст. 1142—1145, 1148 ГК РФ). Согласно букве закона, каждая следующая очередь имеет право на наследство при отсутствии представителей предыдущей. Здесь имеется ввиду не только физическое отсутствие наследников (человек не состоял в браке, не было детей и т.д., но и следующие случаи:

- Ни один наследник из очереди не заявил свое право на наследство

- Наследников предыдущей очереди лишили завещания

- Наследники предыдущей очереди написали отказ от наследства

- Наследников предыдущей очереди отстранили от наследования

В этой ситуации происходит замещение наследников другими лицами, имеющими право на наследство.

Наследование по праву представления – при отсутствии завещания.

Возникает, когда наследник умер до вскрытия завещания.

Налог при вступлении в наследство по завещанию: кто платит и сколько

Поэтому он может пользоваться следующими правами:

- Составлять несколько завещаний. Каждый новый документ отменяет то, что было указано в предыдущем. Действительным считается самый последний вариант.

- Забрать право наследования, причитающееся по закону. Объяснять свое решение он не обязан.

- Оставлять своим наследникам недвижимость, в целом виде и в долях. Тогда объект недвижимости переходит сразу в собственность нескольким людям.

- Может никого не ставить в известность, что завещание им было составлено.

- Составить завещание закрытого типа, с содержанием которого можно будет ознакомиться после смерти гражданина – наследодателя.

В завещании перечисляется то имущество, которое полностью находится в собственности того, кто оставляет документ. Если нет завещания, наследование проходит по закону.

Нужно ли платить налог на наследство и сколько

Налог на имущество по наследству платится в общем порядке.

НДФЛ с наследства Полученное наследство не является доходом для начисления НДФЛ и такое имущество не облагается налогом со ставкой 13% (это регламентируется ст.217 НК). Если наследник решит продать унаследованную квартиру или машину, то они должны будут заплатить НДФЛ по общим правилам.

Порядок наследования денежных банковских вкладов

Если это совместно нажитое имущество, то оставшийся супруг получает половину, а остальные средства делятся поровну между наследниками; если наследниками стали несовершеннолетние лица, то воспользоваться средствами они смогут по достижении совершеннолетия.

Опекуны могут использовать эти деньги на их содержание, но только при наличии официального согласия службы опеки; воспользоваться средствами (не более 40000 рублей) до истечения 6 месяцев со дня смерти наследодателя могут лица (наследники или посторонние) для организации похорон умершего.

Деньги по наследству

Данная процедура, помимо ГК РФ, регламентируется Основ законодательства о нотариате, а также п.

156-161 Приказа Минюста России

«Об утверждении правил нотариального делопроизводства»

.ИнформацияЕсли говорить кратко, то нотариус открывает отдельный депозитный счет, на который и будут внесены указанные денежные средства, по . По факту поступления денежных средств на депозит нотариус осуществляет извещение наследников.В случае, когда наследодатель является кредитором, и его должник внес соответствующую сумму денежных средств на депозит по месту исполнения обязательства (если оно не совпадает с местом проживания кредитора), то эти денежные средства также входят в состав наследственной массы, но выдача их осуществляется только при предъявлении .При принятии нотариусом заинтересованным лицам необходимо будет уплатить госпошлину в размере 600 рублей ( Налогового кодекса РФ – НК РФ).

Какие налоги платятся при вступлении в наследство по закону

Правила начисления госпошлины:

- начисляется со дня смерти завещателя;

- от суммы завещанного дохода, с учётом льготных преференций. Льготы должны быть подтверждены документально;

- должна быть уплачена до конца календарного года с момента вступления в преемство.

При получении в наследие квартиры нужно платить налог, который зависит от родственной близости завещателя и наследников:

- Родственники второй линии и другие наследователи – платят 0,6%.

- Родственники первой линии оплачивают 03% от стоимости недвижимости, но не более 100 тыс.

Госпошлиной облагается не только целая квартира, но и унаследованная доля. Льгот, скидок в зависимости от размера наследуемой квартиры нет.

Налог при вступлении в наследство

В отличие от налога, она носит разовый характер и выплачивается не безвозмездно, а за свершение юридически значимого действия.

Таким образом, под налогом при вступлении в права наследования подразумевается именно государственная пошлина.Государственная пошлина состоит из двух частей:

- за выдачу свидетельства о наследственном праве.

- за совершение нотариальных действий – оплачивается преемником при обращении к нотариусу и оформлении первичных документов относительно открытия наследственного производства;

Сумма госпошлины рассчитывается индивидуально и зависит от нескольких факторов: к какой очереди наследников относится родственник, какова стоимость имущества.Согласно ст.

333.24 НК РФ в 2019 году размер нотариального платежа (ГП за наследственное производство) составляет:

- заверение совершенного завещания – 100 руб.

Налог на наследство по завещанию: производятся ли отчисления в казну

В этом случае указанные люди становились первоочередными наследниками.

Действительной на момент осуществления сборов искомого налогового отчисления была инструкция, основанная на ряде законов Федерального уровня, которые регулировали особенности оформления и проведения процедуры наследования.

Налоги на наследство по завещанию. Налог при получении наследства

Вполне распространенное явление, о котором многие попросту забывают.

Если кто-то получил квартиру в наследство, налог не уплачивается.

А вот когда людям после смерти собственника переходит доход от научных, творческих, промышленных трудов, платить придется. Это мы уже выяснили.Но сколько конкретно?

Налог по завещанию от не родного человека

Налоги на наследство по завещанию

Размер ее варьируется. Налог на наследство в России как таковой отсутствует, а вот государственная пошлина — нет. Поэтому многие считают, что за вступление в право наследования и получение имущества от родственника после его смерти все-таки нужно платить налоги. Их нельзя назвать фиксированными. Ограничения некоторые есть, но их не так уж и много. К чему себя готовить?

Какие налоги платятся при вступлении в наследство по завещанию и по закону

Если владелец имущества при жизни составил и нотариально заверил завещание, наследование будет происходить по завещанию, а не по закону — имущество перейдет в собственность тех лиц, которым оно завещано, даже если они не являются родственниками завещателя.

Налог при наследовании квартиры по завещанию, без завещания и в иных случаях

В 2005 году Н. В. Петров приобрел квартиру. В 2014 году он ее продал. Поскольку купленная квартира являлась его собственностью более 3 лет, то по закону он не обязан платить налоги при ее продаже. Соответственно, декларацию подавать он также не должен по той же причине.

Нужно ли платить налог на наследство и сколько

По российским законам приоритет при наследовании имущества принадлежит завещанию. При этом завещатель не вправе ущемлять в правах несовершеннолетних детей, недееспособных супругов, престарелых родителей – им достается не менее 50% имущества, независимо от последней воли умершего.

Наследство по завещанию не родственнику налог

Получение квартиры в наследство требует правового оформления. Обращение в государственные органы подразумевает различные выплаты, включающие оплату пошлины, услуг, налогов. Последние ранее являлись особой проблемой для получателей наследства. Стоимость недвижимости велика, и выплачивать с неё 13 % от стоимости крайне проблематично для большинства людей. Однако в 2006 году вступил в силу закон, по которому упразднено налогообложение при получении квартиры от наследодателя.

Квартира по завещанию: нужно ли выплачивать налог при оформлении

Получение квартиры в наследство требует правового оформления. Обращение в государственные органы подразумевает различные выплаты, включающие оплату пошлины, услуг, налогов. Последние ранее являлись особой проблемой для получателей наследства. Стоимость недвижимости велика, и выплачивать с неё 13 % от стоимости крайне проблематично для большинства людей. Однако в 2006 году вступил в силу закон, по которому упразднено налогообложение при получении квартиры от наследодателя.

Существует ли налог на наследство и сколько нужно платить

Собственник имущества в юридической форме передает право распоряжения лицу, указанному в завещании. Гражданин имеет право, как угодно распорядится своей собственностью, разделив ее на равные, неравные части между несколькими наследниками, полностью передав все одному наследнику. Данные лица могут не приходиться ему родственниками. Завещать имущество можно в пользу организаций и государства.

Налог на наследство по завещанию: производятся ли отчисления в казну

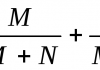

Представители любой очередности облагались налогом в момент получения средств имущества недвижимого или материального, носящего иной характер. Если общая стоимость полученных средств насчитывала минимальный размер оплаты труда, умноженный на 850 , то величина ставки составляла:

Квартира в наследство по завещанию налоги

Для многих новоиспеченных наследников есть прекрасная новость: налог на наследство в подавляющем большинстве случаев в России не взимается . Положение приобрело законную силу с начала 2006 года, в связи с внесением значительных изменений в Налоговый кодекс, и является действительным.

Налоги на вступление в наследство после смерти

| Видео (кликните для воспроизведения). |

Основные требования к оформлению документа — наличие заверения нотариусом; при пребывании в другом государстве — консульством РФ. В исключительных случаях оно может быть заверено другим лицом: главврачом горбольницы, директором дома престарелых, капитаном судна, начальником арктической станции, командиром воинской части, начальником места лишения свободы, а впоследствии заверено нотариусом по месту проживания владельца ценностей.

Источники

Экзамен на звание адвоката. Учебно-практическое пособие. В 2 томах (комплект). — М.: Юрайт, 2014. — 184 c.

Комаров, С. А. Теория государства и права / С.А. Комаров, А.В. Малько. — М.: Норма, 2004. — 442 c.

Беляева, О. М. Актуальные проблемы теории государства и права. Практикум / О.М. Беляева. — М.: Феникс, 2015. — 448 c.- Краткий юридический справочник для профактива. — М.: Профиздат, 2012. — 432 c.

- Институт истории естествознания и техники им. С. И. Вавилова. Годичная научная конференция. Том 2. История химико-биологических наук. История наук о земле. Проблемы экологии. История техники и технических наук. — М.: Ленанд, 2013. — 440 c.

Доброго времени суток. Я 16 лет работаю юристом в частной компании в Москве. На основании своего опыта решил создать ресурс с наиболее точными ответами на часто встречающиеся в моей практике вопросами.

Все статьи тщательно собирались и оптимизировались, чтобы показать вам всю гибкость такой науки как юриспруденция.

Перед применением описанного — проконсультируйтесь с профессионалами .