Содержание

- 1 Бухгалтерский и налоговый учет налога на прибыль (особенности исчисления) + инфографика

- 2 Срок уплаты налога на прибыль и сдачи декларации

- 3 Налоговый отчетный период по налогу на прибыль

- 4 Налог на прибыль

- 5 Какой налоговый и отчетный период по налогу на прибыль (коды)?

- 6 Налоговый период по налогу на прибыль

- 7 Коды в декларации по налогу на прибыль

- 8 Главное о налоге на прибыль: расчет, ставка, сроки выплаты, подготовка декларации

Бухгалтерский и налоговый учет налога на прибыль (особенности исчисления) + инфографика

Сегодня мы начинаем серию статей, посвященных налогу на прибыль. В первой статье разберемся с общими вопросами по данному налогу, как происходит бухгалтерский и налоговый учет налога на прибыль, в чем особенности его исчисления.

Налогу на прибыль организации посвящена глава 25 НК РФ (который вы можете скачать с данного сайта по ссылке). Эта глава, пожалуй, самая обширная и вызывает массу вопросов у налогоплательщиков. Давайте разбираться с этим налогом.

Исходя из названия понятно, что объектом налогообложения выступает прибыль организации, а налоговой базой — денежное выражение этой прибыли. Прибыль считается нарастающим итогом с начала года.

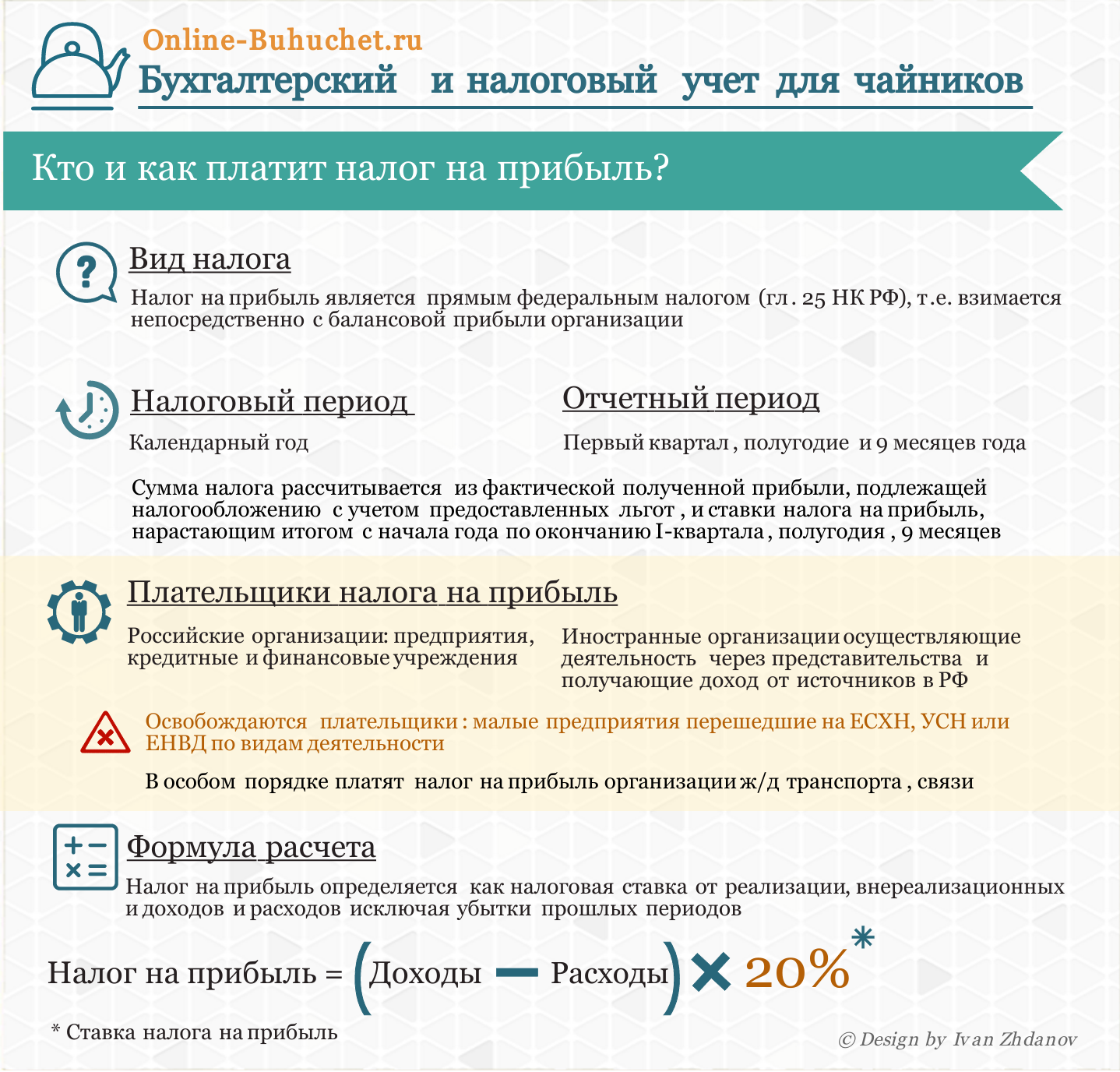

Коротко о налоге на прибыль в инфографике

На рисунке ниже рассмотрен налог на прибыль: кто является плательщиком, формула расчета и порядок его начисления.

Что является прибылью при расчете налога?

|

Прибыль организации определяется, как разность между полученными доходами и произведенными расходами.

Что относится к доходам, а что к расходам досконально расписано в главе 25 НК РФ, а мы подробно на них остановимся в следующей статье. Зачастую итоговая прибыль, исчисленная по правилам налогового кодекса, и прибыль, получаемая в результате бухгалтерского учета на счете 99 «Прибыль и убытки», не совпадают. Это связано с тем, что в бухучете доходы и расходы определяются законодательством о бухгалтерском учете. А в налоговом учете доходы и расходы определяются по главе 25 НК РФ.

Поэтому с целью расчета налога на прибыль нужно вести отдельно бухгалтерский учет и отдельно налоговый учет на основании одних и тех же первичных документов.

Но можно поступить по-другому. Можно вести только бухучет, а различия между бухгалтерским и налоговым учетом оформить в виде бухгалтерской справки. Как это сделать?

Разница между доходами и расходами бухгалтерского и налогового учета на самом деле не очень велика. и для определения прибыли для налогового учета используются данные по прибыли бухгалтерского учета с небольшой корректировкой.

Для определения этой корректировки нужно внимательно проанализировать имеющиеся за отчетный период доходы и расходы, а для этого нужно хорошо разбираться в перечне доходов и расходов, подлежащих налогообложению. Далее нужно найти расхождения в признании доходов по бухгалтерскому и налоговому учету, то есть определить какие доходы, признаются таковыми в бухучете и не облагаются при этом налогом на прибыль в налоговом учете. Аналогично определить расхождения по расходам.

Чтобы оформить эти расхождения, бухгалтер составляет бухгалтерскую справку (или регистр, назвав его например «Расхождение данных бухгалтерского и налогового учета), в которой отражает прибыль по бухгалтерскому учету, далее указывает расхождения по доходам и расходам и указывает итоговую прибыль, с которой подлежит удержать налог.

Если все же бухгалтерский и налоговый учет ведется отдельно, то если в бухучете используются для учета счета, то в налоговом учете счетов нет, но их успешно заменяют регистры, причем эти регистры налогового учета предприятие может само составлять, дополнять и корректировать для своего удобства. Также предприятие само определяет сколько регистров нужно для налогового учета. На основании данных этих регистров заполняется декларация по налогу на прибыль.

Доходы и расходы в бухгалтерском учете определяются по, так называемому, методу начисления, то есть доходы и расходы признаются таковыми в момент их начисления, а не в момент оплаты.

Доходы и расходы в налоговом учете могут признаваться таковыми, как в момент начисления, так и в момент оплаты (кассовый метод).

Если и в бухгалтерском, и в налоговом учете применяется метод начисления, то расхождения между этими двумя учетами будут минимальны, и их очень удобно оформлять бухгалтерской справкой, как было написано выше или использовать один регистр, в котором будут отражены расхождения.

Если же в бухгалтерском учете используется метод начисления, а в налоговом — метод оплаты, то тут расхождения будут уже существенны и тут уже налоговый учет придется вести отдельно. Кассовый метод определения доходов и расходов не особенно распространен и чаще всего встречается на малых предприятиях с небольшой выручкой.

Метод определения доходов и расходов организация определяет самостоятельно.

Налоговый период для исчисления налога на прибыль — календарный год, который делится на отчетные периоды: 3 месяца, полугодие, 9 месяцев и год.

Налоговая декларация по налогу на прибыль подается в налоговую инспекцию по окончанию каждого отчетного периода, не позднее 28-го числа месяца, следующего за отчетным периодом. Декларация по налогу на прибыль за год подается не позднее 28 марта года, следующего за отчетным. Здесь вы можете посмотреть, как заполнить декларацию по прибыли. Скачать образец декларации за полугодие 2014 можно по ссылке.

В следующей статье разберемся, какие особенности уплаты налога на прибыль?

Срок уплаты налога на прибыль и сдачи декларации

Главная цель работы любой компании или бизнесмена — это получение прибыли. Чем выше прибыль, тем рентабельнее предприятие. Прибыль — это часть дохода, которая остается у фирмы после произведения всех обязательных расходов и выступает в качестве объекта налогообложения. Если компания или предприниматель являются налогоплательщиками, то уплата налога на прибыль и сдача декларации по установленным срокам для них считается обязательной.

Срок уплаты налога на прибыль и авансовых платежей

Уплата налога на прибыль выполняется в виде авансовых платежей поквартально, а налоговым периодом считается календарный год. Только по завершению налогового периода полностью формируется налоговая база, необходимая для расчета полной суммы налога, подлежащей уплате в бюджет.

Авансовые платежи для уплаты могут быть двух типов (статья 287 НК РФ) и перечисляются:

- ежемесячно, до 28 числа;

- ежеквартально, до 28 числа месяца будущего квартала.

По завершению налогового периода, компания обязана произвести платеж по налогу в бюджет. Крайний срок – 28 марта следующего года. Если срок платежа пришелся на праздники или выходной день, дата выплаты переносится на следующий рабочий день.

Организация, только что прошедшая регистрацию имеет право оплачивать налог на прибыль в виде авансовых платежей раз в квартал. Но, если доход за месяц составит более 5 000 000 руб. или 15 000 000 руб. в квартал, то налогоплательщик принимает на себя обязанность по уплате налога на прибыль каждый месяц (статья 287 НК РФ), начиная со следующего месяца от факта нарушения. Также, организация может добровольно перейти на помесячную оплату, для чего потребуется уведомить налоговый орган.

Получите 267 видеоуроков по 1С бесплатно:

Все начисленные и оплаченные суммы должны быть отражены в налоговой декларации.

Срок сдачи декларации по налогу на прибыль

Декларация по налогу на прибыль подается в контролирующий орган после каждого отчетного (упрощенная форма) и налогового периода, по 28 число следующего месяца.

При квартальных авансовых платежах сроки сдачи декларации по налогу на прибыль в 2017 году приведены в таблице:

При ежемесячных авансовых платежах декларация представляется ежемесячно не позднее 28 числа месяца следующего за отчетным.

Штрафные меры

К компаниям, своевременно не уплатившим налог на прибыль в 2017 году и не предоставивших в ИФНС соответствующую декларацию, предусмотрены следующие штрафные санкции:

- если предприятие не произвело очередной платеж или внесло его в неполном размере, к нему применяется штраф 20% от суммы налога;

- если сумма дохода по сделкам между взаимозависимыми лицами была искусственно занижена, размер штрафных санкций составит 40% от суммы, минимум 30 000 руб.;

- когда декларация подана несвоевременно, на компанию налагается штраф в размере 5% от суммы налога, прописанной в документе. В этом случае, штраф начисляется за каждый месяц просрочки. Минимальный размер взысканий – 1 000 руб., а максимальный – 30% от исчисленного налога.

Порядок исчисления налога на прибыль

Для заполнения обязательной декларации необходимо произвести специальные расчеты, внести данные в формы налоговой отчетности и перечислить налог.

Согласно положениями статьи 246 НК РФ, налог на прибыль обязаны уплачивать следующие лица:

- все юридические лица, имеющие регистрацию на территории РФ;

- юридические лица, имеющие регистрацию на территории другого государства, но ведущие деятельность и получающие доход в России;

- иностранные компании, получившие статус резидента РФ;

- компании с иностранным капиталом, управляемые на территории РФ, за исключением случае, указанных в международном договоре налогообложения:

Ставка по данному виду налога также отражена в Налоговом кодексе РФ. В разные периоды она имела различное значение. В 2017 году ставка по налогу на прибыль составляет — 20%, из них:

- 3% в федеральный бюджет (по 2020 год);

- 17% в региональный бюджет, но не ниже 13,5% (по 2020 год).

Также применяются особые ставки в зависимости от вида деятельности согласно статье 284 НК РФ.

Для определения суммы налога на прибыль к уплате в бюджет, необходимо определить доходную и расходную части у предприятия за отчетный период, а с разницы между этими частями, исчислить налог.

- доходы компании – 150 000 руб.;

- расходы компании – 63 000 руб.;

- налоговая база для расчета налога на прибыль — 87 000 руб. (150 000 – 63 000);

- сумма налога к уплате — 17 400 руб. (87 000 * 20%);

- чистая прибыль компании после налогообложения — 69 600 руб. (87 000 – 17 400).

Бывают ситуации, когда предприятие убыточное и доходная часть ниже расходной или обе части равны. В этом случае, налог на прибыль считается нулевым.

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Этот сайт использует Akismet для борьбы со спамом. Узнайте как обрабатываются ваши данные комментариев.

Налоговый отчетный период по налогу на прибыль

Налог на прибыль – это налоговый платеж, который оплачивается исходя из годового результата предприятия – получение прибыли или убытка. Рассмотрим как устанавливается налоговый период по налогу на прибыль и как отразить код налогового (отчетного) периода в декларации по налогу на прибыль.

Налоговые периоды по налогу на прибыль

Налоговым периодом для сдачи «прибыльной» декларации устанавливается как календарный год, по итогам которого рассчитывается и перечисляется в бюджет подсчитанная сумма налога. То есть это период работы предприятия, начиная с 01 января и заканчивая 31 декабря текущего года. Кроме того, после сдачи «прибыльной» декларации предусмотрена уплата авансовых платежей по данному налогу.

В случае создания, ликвидации или реорганизации предприятия налоговый период сдачи «прибыльной» декларации будет зависеть от отработанного отрезка времени.

- От даты его создания, то есть гос.регистрации до конца текущего года, например с 30 мая по 31 декабря;

- От даты его создания, гос.регистрации до конца следующего года, но только если регистрация предприятия происходила в декабре, например с 13 декабря прошлого года по 31.12, но уже текущего года.

Получите 267 видеоуроков по 1С бесплатно:

Ликвидация и реорганизация предприятия:

- От начала текущего года до дня завершения реорганизационных мероприятий или вовсе ликвидации, например с 01 января по 20 мая;

- От даты его создания (гос.регистрации) до дня его ликвидации или реорганизации. Например, 18 февраля и 17 октября текущего года – для предприятий созданных и ликвидированных или реорганизованных в течение календарного года; с 25 декабря текущего года до 18 июня следующего – для предприятий созданных в декабре и ликвидированных или реорганизованных до конца следующего года.

Налог на прибыль и его отчетные периоды

Как уже говорилось выше, по итогам каждого отчетного периода необходимо осуществлять авансовые платежи по уплате данному налогу, что также предусматривает сдачу налоговых деклараций.

Отчетными периодами по налогу на прибыль может выступать календарный квартал или же признается месяц. Период подачи отчетов зависит от способа исчисления авансовых платежей – поквартальный или ежемесячный по факту получения прибыли.

Отчетными периодами при уплате ежеквартальных авансовых платежей будут:

Важно! Квартальные авансовые платежи нужно оплачивать не позднее срока, до которого подается сама «прибыльная» декларация за соответствующий период.

При осуществлении авансовых платежей исходят из суммы фактически полученной прибыли, то есть оплата происходит ежемесячно:

- Месяц;

- 2 мес.;

- 3 мес. и так по накопительной системе до конца года.

Важно! Ежемесячные авансовые платежи оплачиваются до 28 числа месяца, следующего за прошедшим.

То есть оба вида деклараций по налогу на прибыль составляются по накопительной системе.

Кодировка периодов по налогу на прибыль

При составлении «прибыльной» декларации необходимо указывать налоговые и отчетные периоды, за которые подается данная декларация. Код периода, за который подается декларация необходимо указывать на ее титульном листе:

В таблице ниже приведена кодировка периодов, которая утверждена приказом Федеральной налоговой службой № ММВ-7-3/600:

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Этот сайт использует Akismet для борьбы со спамом. Узнайте как обрабатываются ваши данные комментариев.

Налог на прибыль

Довольно часто руководство предприятия, да и начинающие неопытные бухгалтера не вполне хорошо разбираются в налоговых терминах и особенностях начисления налогов. В данном материале мы расскажем о том, что такое налог на прибыль и обо всем, что с ним связано. Возможно, вас заинтересуют способы уменьшения налога на прибыль.

Расшифровываем понятие «налог на прибыль»

Под этим названием кроется вид налога, который взимается непосредственно с прибыли предприятия или организации. Остановимся подробнее на том, что считается прибылью предприятия.

Как несложно догадаться, прибыль – это прямая разница между финансовыми поступлениями и затратами (т.е. доходами и расходами)

- Доходы – это те вырученные средства, которые образовываются в результате продажи товаров и оказания услуг, то есть по основной деятельности компании. Кроме того, доходами считаются средства от дополнительных услуг, например, таких как проценты со вкладов, сдача в аренду имущества предприятия и некоторым другим. При подсчете налога на прибыль в доходах учитывать акцизы и НДС не надо.

- Расходами считаются все затраты внутренние и внешние предприятия, мотивированные и документально подтвержденные. Оплата труда персонала, модернизация оборудования, покупка сырья – это основные расходы. Внереализационные или неосновные расходы – это, к примеру, арбитражные или же судебные сборы, курсовая разница и т.п.

Есть еще один тип расходов, встречающийся реже, так называемый, закрытый – это пополнение уставного капитала, оплата кредитов, начисление дивидендов. Эти расходы не учитываются при расчете налога на прибыль.

Таким образом, налоговой базой считается налогооблагаемая денежная прибыли. В тех случаях, когда по результатам основного налогового годового периода расходы превышают доходы, то налоговая база становится нулевой.

Внимание! Налоговики при выездных проверках, чаще всего заостряют внимание именно на расходах предприятия. С их стороны часто случаются придирки из-за неправильного обоснования бухгалтерией расходов, нарушений по части документального оформления и тому подобные моменты.

Кто является субъектом по налогу на прибыль

Как гласит закон, налогоплательщиками по данному налоговому сбору являются все юридические лица, зарегистрированные в России – ООО, ЗАО и т.д., а также Индивидуальные предприниматели. Иностранные организации, работающие на территории нашей страны, тоже обязаны оплачивать налог на прибыль.

Исключения! Руководству предприятия следует иметь ввиду то, что в некоторых случаях, налог на прибыль не должен начисляться. Например, если компания перешла на ЕСКН, УСН, а также на те виды деятельности, которые подпадают под ЕНВД.

Способы признания расходов и доходов

Периоды и сроки

Как при любом другом налогоисчислении, работая по налогу на прибыль, нужно знать и помнить о его отчетных периодах. В данном случае, главный отчетный период – календарный год, который, в свою очередь, делится на трехмесячные поквартальные интервалы.

Если налогоплательщик исчисляет ежемесячные авансовые платежи по итогам фактической прибыли, то для него отчетным периодом будет являться каждый месяц.

Изучаем налоговые ставки

Налоговый кодекс РФ устанавливает по исследуемому нами налогу ставку в 20%. Большая часть его – 18% идет бюджет региона, оставшиеся 2 % — в федеральную казну. Но, работая с налогом на прибыль по стандартной ставке, следует помнить о том, что для некоторых видов дохода имеются другие значения. Например, при получении дивидендов, ставка составляет всего 13% (вся сумма идет в бюджет РФ).

Иногда региональные власти, по своему усмотрению, понижают ставку налога на прибыль отдельным налогоплательщикам. Но в таких случаях, налоговая ставка не должна опускаться ниже 13,5%.

Схема исчисления и выплаты налога на прибыль

Регулируют порядок оплаты данного вида налога 286 и 287 статьи Налогового кодекса РФ. 288 статья НК определяет то, как должны оплачивать этот налог организации с обособленными подразделениями.

Высчитывать авансовые платежи по результатам отчетного периода и размер налога по завершении налогового периода должна бухгалтерия предприятия. Исключения составляют случаи, прописанные в 286 статье НК РВ, когда эта работа проводится налоговым агентом.

График оплаты авансовых платежей по фактической прибыли каждая компания разрабатывает самостоятельно, а затем закрепляет его на грядущий налоговый период в своей учетной политике.

Что такое авансовые платежи

Под этим понятием подразумеваются налоговые выплаты, осуществляемые предприятием на протяжении отчетного года. Их можно оплачивать по трем вариантам.

-

каждый месяц поквартально плюс по результатам первого квартала, 6 и 9 месяцев, Так работают те компании, которые отказались от двух других вариантов. В этом случае, по окончании трехмесячного цикла, считаются средние доходы за предыдущие 4 квартала подряд. Если получаемая в итоге сумма ниже 10 миллионов рублей, то компания вправе не оплачивать ежемесячные авансовые платежи. Специального разрешения от налоговой службы для этого не требуется.

Внимание! Компания обязана каждый месяц платить авансовые платежи, если сумма доходов за предыдущие 12 месяцев выше 10 млн. рублей. Производить их выплату нужно не позже 28 числа каждого месяца.

Отчетность по налогу на прибыль

| Видео (кликните для воспроизведения). |

По закону, если коммерческая фирма или индивидуальный предприниматель в определенный срок провели хотя бы одну сделку с получением или расходом денежных средств, то они должны в обязательном порядке заполнять декларацию по налогу на прибыль для последующего ее предъявления в Налоговую инспекцию.

Для подачи декларации налоговой службой обозначены строгие сроки.

Последний день ее предоставления налоговым специалистам – 31 марта следующего года.

Подать декларацию можно как лично в территориальной налоговой инспекции, так и отправив по почте. Некоммерческие организации, не обязанные оплачивать налог на прибыль, должны сдавать упрощенную форму декларации. Все остальные коммерческие компании, заполняют полный вариант декларации.

Та коммерческая компания, которая за отчетный срок берет 9, 6 месяцев и квартал, должна держать упрощенный отчет не позже 28 октября, 28 июля, 28 апреля, соответственно. Если отчетный номинальный период — месяц, то бухгалтерия предприятия должна готовить и сдавать отчет помесячно, не позднее 28 числа.

Исключения по отчетности имеют те организации, деятельность которых переведена на специальные налоговые системы: упрощенку, ЕНВД, или единый сельскохозяйственный налог. Эти компании могут не держать отчет перед налоговиками по налогу на прибыль.

Какой налоговый и отчетный период по налогу на прибыль (коды)?

Налоговый период по налогу на прибыль

Налоговый период для налога на прибыль определен как календарный год (п. 1 ст. 285 НК РФ). То есть это период времени с 1 января по 31 декабря.

Но это в общем случае, а из него есть исключения, к которым относятся создание или ликвидация (реорганизация) организации в середине года.

Так, для вновь созданной организации первым налоговым периодом по налогу на прибыль, в силу п. 2 ст. 55 НК РФ, будет промежуток времени:

- со дня ее создания (госрегистрации) до конца данного года (например, с 26 мая по 31 декабря текущего года);

- или со дня создания до конца следующего календарного года, если организация зарегистрирована в декабре (например, с 15 декабря прошлого года до 31 декабря текущего).

Если иностранная организация, деятельность которой не приводит к созданию представительства, самостоятельно признает себя налоговым резидентом РФ, то согласно п. 6 ст. 55 НК РФ первым налоговым периодом по налогу на прибыль для нее будет период:

- с 1 января до конца календарного года, если налоговым резидентом она признала себя с этой даты;

- с даты представления заявления до конца календарного года, если налоговым резидентом она признала себя с даты представления заявления.

- с даты представления заявления до конца календарного года, следующего за годом, в котором представлено указанное заявление, если заявление подано в период с 1 декабря по 31 декабря.

Для ликвидируемой или реорганизуемой организации последним таким периодом по налогу на прибыль будет отрезок (п. 3 ст. 55 НК РФ):

- от начала года до дня завершения ликвидации/реорганизации (например, с 1 января по 25 июня текущего года);

- либо со дня создания до дня ликвидации/реорганизации (например, с 15 января по 22 октября текущего года — для организации, которая создана и ликвидирована/реорганизована в течение одного года; или с 23 декабря текущего года по 25 июня следующего — для организации, которая была создана в декабре текущего года, и ликвидирована/реорганизована до конца следующего).

Отчетные периоды по налогу на прибыль

По итогам отчетных периодов уплачиваются авансовые платежи по налогу на прибыль, также представляются налоговые декларации (п. 1 ст. 55, п. 2 ст. 285, п. 1 ст. 289 НК РФ).

Налоговым кодексом РФ установлены 2 типа отчетных периодов по налогу на прибыль (условно назовем их квартальными и ежемесячными). Зависят они от того, какой способ исчисления авансов по прибыли выбрала организация — обычный поквартальный или по фактически полученной прибыли.

При обычных авансах отчетными периодами являются (п. 2 ст. 285 НК РФ):

При авансах, исчисляемых из фактической прибыли (п. 2 ст. 285 НК РФ):

- месяц,

- 2 месяца,

- 3 месяца и так далее до конца года.

Например, январь, январь-февраль, январь-март и т. д.

Коды периодов по налогу на прибыль (21, 31, 33, 34 и др.) для декларации

Налоговый или отчетный период по налогу на прибыль требуется указать в «прибыльной» декларации — на титульном листе. Периоды закодированы, их коды приведены в приложении 1 к Порядку заполнения декларации (утв. приказ ФНС России от 19.10.2016 № ММВ-7-3/572@).

Используются в декларациях по консолидированной группе налогоплательщиков (КГН) и обозначают I квартал, полугодие, 9 месяцев и год по КГН

Обозначают поквартальные отчетные периоды: I квартал, полугодие, 9 месяцев и год соответственно

Ежемесячные отчетные периоды: 1 месяц, 2 месяца, 3 месяца и так — до конца года

Код обозначает последний налоговый период при реорганизации (ликвидации) организации

Указываются ответственными участниками КГН, уплачивающими ежемесячные авансы по фактической прибыли

Правильно заполнить декларацию по налогу на прибыль ам поможет наш материал «Чек-лист заполнения декларации по налогу на прибыль за 1 квартал 2019 года».

Налоговый период по налогу на прибыль — год. Продолжительность первого и последнего налогового периода в жизни организации определяется по правилам ст. 55 НК РФ. В декларации по налогу на прибыль отчетный и налоговый периоды указываются в соответствии с кодами, указанными в приложении 1 к Порядку заполнения декларации.

Налоговый период по налогу на прибыль

налоговая декларация

Похожие публикации

Плательщики налога на прибыль в обычных случаях отчитываются перед ИФНС ежеквартально, однако налог, как и сами данные в декларациях, определяются нарастающим итогом, то есть в рамках отчетных и налогового периода.

Отчетный и налоговый период по налогу на прибыль

В Налоговом кодексе (ст. 285) отчетным периодом по налогу на прибыль для большинства ситуаций названы квартал, полугодие и 9 месяцев. Полностью рассчитаться по налогу надо по календарному году в целом, таким образом, налоговым периодом по налогу на прибыль считается календарный год, а периодические платежи являются авансами.

В правилах установления налоговых периодов есть некоторые исключения. Например, для фирм-новичков первым налоговым периодом будет интервал времени со дня создания до конца текущего года. Если организация поставлена на учет после 1 декабря, налоговый период по налогу на прибыль будет длиться с этой даты и до конца следующего календарного года.

При ликвидации компании налоговый период будет определяться с 1 января года, в котором фирма снята с регистрации до даты внесения в ЕГРЮЛ соответствующей записи. И совсем оригинальное исключение: если организация была создана после 1 декабря, и ликвидирована в течение следующего года, то ей придется отчитываться всего за 1 налоговый период – с даты регистрации до даты снятия с учета.

Срок сдачи декларации налога на прибыль

Срок сдачи квартальной декларации по налогу на прибыль – 28 число месяца, следующего за отчетным кварталом, проще говоря, 28 апреля, 28 июля и 28 октября. Итоговую декларацию потребуется представить в инспекцию до 28 марта года, следующего за отчетным. В те же сроки организации обязаны рассчитаться с бюджетом и по самому налогу на прибыль. Получается, что за 2017 год – декларация должна быть в налоговой до 28 марта 2018 года. Срок не переносится, это рабочий день.

Коды налоговых периодов

При заполнении отчета по налогу на прибыль указывается соответствующий отчетному кварталу налоговый период – так называемый код периода. Так, 1 кварталу года соответствует код 21, налоговый период 31 по налогу на прибыль определен для полугодового отчета, за 9 месяцев указывается налоговый период 33, а годовая итоговая декларация кодируется значением 34.

Отдельный код – 50 – предусмотрен для тех, кто прекращает свою деятельность. Данный код указывается в декларации по налогу на прибыль, подаваемой за последний в ее работе налоговый период, по которому такая компания отчитывается.

Ежемесячный налоговый период по налогу на прибыль

Выше приведенное распределение налоговых периодов и сроков сдачи деклараций по налогу на прибыль касаются тех компаний, чей квартальный доход не превышает 15 млн рублей. Как правило, этого лимита вполне хватает представителям малого бизнеса для того, чтобы оставаться на квартальной схеме отчетности по налогу на прибыль. Однако, если данный уровень дохода превышен, то фирма обязана перейти на ежемесячную уплату авансов по прибыли. Возможен такой переход на ежемесячную отчетность с начала очередного налогового периода и по собственной инициативе компании.

Отчетными периодами для фирм, исчисляющим ежемесячные авансы по налогу на прибыль, признаются месяц, два месяца, три месяца и так далее пока не закончится год. Налоговый период по налогу на прибыль не меняется, как и в вышеописанном случае – это календарный год. Представляя ежемесячные декларации, такие налогоплательщики будут указывать в них последовательные коды от 35 до 46, которые будут означать отчетные месяцы с января по декабрь соответственно.

Коды в декларации по налогу на прибыль

Часть информации на титульном листе декларации по налогу на прибыль указывается в закодированном виде. Это и период, за который составлена декларация, и «номер» ИФНС, в которую подается декларация, и некоторые сведения о самом налогоплательщике.

Код периода в декларации по налогу на прибыль

Данный код (Приложение № 1 к Порядку, утв. Приказом ФНС России от 19.10.2016 N ММВ-7-3/572@) позволяет налоговикам определить, за какой конкретно период плательщик представил декларацию. Причем для обычных организаций и ответственных участников консолидированной группы налогоплательщиков (далее – КГН) предусмотрены разные коды.

Налоговый/отчетный период Код периода

Особый код периода

Кроме кодов для стандартных периодов, есть код периода «50». Его нужно поставить, если организация, которая ликвидируется либо реорганизуется, представляет декларацию за последний налоговый период.

Какая еще информация отражается кодами в декларации по налогу на прибыль

В декларации по налогу на прибыль (утв. Приказом ФНС России от 19.10.2016 N ММВ-7-3/572@) кодировке подлежит следующая информация:

- наименование инспекции, в которую представляется декларация. Например, если вы сдаете отчетность в ИФНС России № 14 по г. Москве, то в декларации ставится код «7714»;

- сведения о вашей принадлежности к конкретной инспекции. Допустим, ваша компания, не являясь крупнейшим налогоплательщиком, сдает декларацию по налогу на прибыль по месту учета самой организации. В этом случае нужно поставить код «214» («По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком»). А если, к примеру, вы сдаете декларацию по месту учета вашего обособленного подразделения, то указывается код «220» («По месту нахождения обособленного подразделения российской организации»);

- данные о реорганизации/ликвидации. Например, если декларацию представляет компания, завершающая свою деятельность, то в соответствующей ячейке титульного листа декларации ставится «0» («Ликвидация»);

- сведения о том, кто подписывает декларацию: сам плательщик (код «1») или его представитель (код «2»).

Главное о налоге на прибыль: расчет, ставка, сроки выплаты, подготовка декларации

Содержание статьи:

Каждая юридически зарегистрированная фирма, которая ведет какую-либо деятельность, приносящую ей деньги, обязана уплачивать налоги. Главный среди них, налог на прибыль организаций, выступает важнейшим законом, действующим в стране, ведь он играет большую роль в наполнении казны государства, исполняет регулирующую, а еще и фискальную роль.

Большинство действующих на территории РФ юридических лиц обязаны уплачивать налог на прибыль. Исключения могут составлять некоторые организации, подпадающие под действие соответствующих законов, льгот или некоторых специальных условий, к примеру, предприятия, обслуживающие военную сферу страны, космос, любые другие стратегически важные виды деятельности. Рассмотрим вопросы о налоге на прибыль в 2018 более подробно. Как считается налог на полученную прибыль, срок уплаты налога на прибыль и другие важные нюансы будут представлены ниже.

Кто обязан платить

Любая организация, неважно является ли она отечественной или заграничной, которая зарегистрированная как юридическое лицо на территории Российской Федерации и осуществляет здесь свою деятельность, обязана уплачивать налог на прибыль, процент которого на данный момент равняется 20%. Есть объекты, которым предоставлены особые льготные условия и сниженная ставка по проценту. Чаще всего они связаны с государством или выполняют на его территории какую-либо стратегически важную работу. Ставка налога на прибыль в 2018 году меняться не будет и составляет 20%, то есть пятую часть доходов предприятия.

Всех плательщиков удобно поделить на 2 большие группы:

- Отечественные организации;

- Компании из заграницы, которые осуществляют свою деятельность в России и имеют с нее доходы.

Чтобы не платить, фирме необходимо быть в списке каких-либо действующих ныне исключений или заниматься деятельностью, для которой существуют определенные поблажки. Также свои нюансы имеются для тех лиц, которые совершают полезную работу в обособленных экономических зонах страны.

Объект налогообложения

Налог на прибыль в 2018 году, как и раньше, подразумевает такой основной объект обложения, как вырученная фирмой прибыль. Этим понятием обозначается размер поступившего дохода, из которого вычитается размер совершенных растрат и всяческих расходов, список которых определяется соответствующими законами в Налоговом кодексе государства.

Можно выделить два основных типа дохода:

- Полученный от продажи какого-либо товара либо услуг, а также реализации прав собственности на имущество;

- Так называемые внереализационные доходы.

К первой категории относится доход, приобретенный в результате продажи товаров, предоставления клиентам услуг, продажи недвижимости или ее сдачи в аренду и т.п. Вторая категория обозначает вырученные средства от долевого участия в функционировании предприятий и организаций, выгоды, выигранные от колебаний курса валют, полученные деньги, которые были уплачены юридическому лицу в виде штрафов, пеней и всяческих неустоек за неисполнение своей части обоюдного договора и других подобных действий, перечисленных в 250-й статье НК России.

Как правильно посчитать, сколько придется платить

Если написать в поисковике запрос типа «налог на прибыль как рассчитать пример», то можно найти немало такой информации, но часто она довольно туманна и неточна. Поэтому стоит разобраться в вопросе о том, как рассчитать налог на прибыль, более подробно.

При проведении каких-либо подсчетов, мы будем руководствоваться базовой ставкой – 20%. Это значит, что каждую пятую часть своего чистого дохода юридическое лицо, действующее на территории Российской Федерации, должно отдать государству.

Как считать? Очень просто. Для начала нужно правильно оценить совершенные расходы и заработанную общую сумму денег от своей деятельности. К примеру, если магазин имеет выручку в размере 100 000 рублей, но при этом 10 000 пошло продавщице, 10 000 – уборщице, еще 10 000 – бухгалтеру, а также был совершен небольшой ремонт на 5 000, то расходы составили 10 000*3=30 000 и плюс 5 000 = 35 000. Чистая прибыль юридического лица составила 100 000 – 35 000 = 65 000 рублей. Теперь вспоминаем базовую ставку налога на прибыль – 20% и отсчитываем ее от 65 000. (20%*65 000)/100%= 13 000 рублей. Из полученных на руки 65 000 государству придется отдать 13 000.

Если же юридическое лицо подпадает под действие каких-либо льгот или особенных условий, то должна учитывать актуальная для него ставка. Аванс по налогу на прибыль в таких случаях несколько снижается.

Про особые условия по отношению к некоторым видам деятельности

Количество денег, которые придется отдать на благо Родины из вырученной в результате какой-либо деятельности суммы, непосредственно зависит от того, что это за деятельность и кем она осуществляется. Размер налога на прибыль и то, сколько процентов придется заплатить тому или иному заведению, зависят от указаний, предоставленных в подробной форме в гл. 25 НК России.

Налоги на прибыль организаций и ставка, которую им придется уплачивать, сильно зависят от того, чем именно занимается предприятие. Особые условия и сниженные проценты предоставляются таким группам предприятий:

- Банки и им подобные финансовые учреждения;

- Страховые компании, которые зачастую работают в одной плоскости вместе с банками;

- Пенсионные фонды негосударственного характера;

- Юридические организации, которые занимаются работой с ценными бумагами, участвуют на валютных рынках и т.п.;

- Также под особые условия попадают всяческие клиринговые компании;

- Помимо этого, отдельными пунктами в НК оговариваются действия с ценными финансовыми инструментами, управление имуществом и налогообложение для организаций из заграницы.

Всем эти категории организаций упоминаются в соответствующих статьях НК РФ. Налог на прибыль юридических лиц также может быть значительно снижен или вообще отменен для тех компаний, которые на данный момент времени важны государству и выполняют какие-либо стратегически важные дела. В России это подготовки к олимпиадам, стройка нового космодрома, действия, связанные с военными, важным строительством типа Крымского моста и тому подобные вещи.

Налоговый период и сроки отчетности

Согласно действующему законодательству, налоговым периодом называется отрезок времени, за который происходит полный учет всех финансовых действий компании и формируется окончательная сумма, необходимая к уплате. Традиционно таким периодом выступает календарный год.

Что касается сроков сдачи налога на полученную прибыль в 2018 году, то здесь все остается без изменений – деньги причисляются не позже 28 марта каждого наступившего года. Признанные законом отчетные периоды –3 месяца (квартал), полгода и 9 месяцев. Если фирма совершает ежемесячные авансовые платежи по налогу на приобретенную прибыль, то для нее отчетным периодом выступает каждый следующий месяц данного года. Выплачивать требуемые законом суммы нужно до 28 числа каждого месяца. Срок сдачи деклараций налога на прибыль нарушать очень нежелательно, иначе могут возникнуть проблемы с законом.

Как происходит исчисление налога, а также авансовых платежей

Налоговая база по налогу сначала формируется и только после этого происходит исчисление из нее требуемой законом суммы. Здесь нужно знать такие нюансы:

- Платить требуется не позже, чем указано в установленном законом сроке сдачи декларации за текущий период;

- Это же касается и квартальных платежей;

- Если заведение совершает авансовые выплаты по налогу на полученную прибыль каждый месяц, то это должно происходить не позже 28 числа.

При желании организации могут пересчитывать ежемесячный платеж самостоятельно, исходя из постоянно меняющейся получаемой суммы финансов от своей деятельности. Но об этом нужно сообщить налоговой заранее. Важно сделать это до конца года – 31 декабря.

Как перенести убытки на будущее

Если налог на прибыль уже начислен, проводка для его уплаты используется самая привычная, к примеру, Дебет счета 68, 99, Кредит счета 68 или 51 и т.п. интересным в практическом плане может быть случай, когда компания не смогла в этом месяце получить положительного дохода и попала в убытки. Очевидно, что выплачивать рассматриваемый сбор в таком случае не из чего. Что же делать?

Для таких случаев разработаны соответствующие статьи НК РФ, где говориться, что возникшие убытки организация вправе использовать для уменьшения налогового давления. То есть, в будущем они смогут заплатить государству сумму меньше на размер полученных убытков. Как посчитать налог на прибыль в этом случае? Раньше все было просто. Если в какой-то период убытки составили 100 000, а теперь нужно выплатить 200 000, то можно использовать, или перенести убытки и заплатить: 200 тыс. – 100 тыс. = 100 тыс. Использовать такой перенос можно в течении целых 10 лет.

Особенности подготовки декларации

Сроки уплаты налога на прибыль и соответственно подачи заполненной декларации уже упоминались выше. Это действие должно выполняться не позднее 28 числа каждого месяца при ежемесячных платежах, и не позднее 28 марта текущего года за весь подотчетный период.

Подавать декларацию можно как в местное отделение налоговой службы, так и в ее отдельные подразделения.

Так что в сроках уплаты, в том числе и авансовых платежей, нужно ориентироваться именно на 28 число каждого месяца. Если же юридическое лицо зарабатывает неожиданные доходы, к примеру, при работе с ценными бумагами или валютами, то обратиться в налоговую необходимо в течении ближайших 10 календарных дней.

Чтобы все вопросы касательно уплаты налога были хорошо организованы и проработаны, каждая компания обязана своими силами вести соответствующий налоговый учет. Для этого привлекаются сотрудники из бухгалтерии, которым расчет налога на прибыль должен быть хорошо знаком. Главными атрибутами такого учета являются: учетная документация, произведенный расчет выплачиваемых сборов, а также специальные аналитические регистры.

Отличия в разных регионах

Налог на прибыль, формула которого в общем виде была представлена выше, имеет свои особенности по различным субъектам РФ. Перечислять все случаи такого рода затруднительно, но можно вспомнить некоторые из них.

В 2016 году в Орловской области налог был снижен для предприятий и производителей, которые занимаются созданием строительной керамики.

В Омске для ряда компаний действует ставка в 13,5%. Ею могут воспользоваться: организации, занимающиеся производством полипропилена, создающие корма для скота, заняты в производстве мяса и биоэтанола, а также другие. Снижение налога на прибыль вводится для них с целью поднятия указанных отраслей и создания для них более благоприятных условий.

Таких примеров по регионам существуют многие десятки и сотни.

Некоторые способы уменьшения выплат

Вполне естественно, что отдавать 5-ю часть честно заработанных денег хотят далеко не все, потому вопросы о том, как уменьшить налог на прибыль, волнуют очень многих предпринимателей. Вариантов здесь достаточно и вот некоторые из них:

- Можно отправить персонал на переобучение или обновить базу спецодежды. Расходы такого плана по закону не облагаются, но для этого стоит подтвердить траты соответствующими документами, полученными в образовательном учреждении или магазине, где производились закупки;

- Учет расчетов по налогу на прибыль должен учитывать тот факт, что затраченные на рекламу, популяризацию бренда и продвижение продукта компании деньги не облагаются никаким побором;

- Отличный способ – списание ненужных товаров. Весь брак и испорченные продукты просто списываются, так как их продажа невозможна, а значит и с максимально возможной выгоды уходит некоторый процент дохода;

- Увеличить косвенные расходы, к примеру, выплаты отпускных сотрудникам или начальникам, непосредственно не занятым на производстве и в реализации получаемой продукции. Также косвенными затратами, которые не облагаются, может быть дополнительная заработная плата сотрудникам, если они, к примеру, выполняют в рабочих помещениях ремонт своим усилиями;

- Также часть средств можно направить на премирование сотрудников за какие-либо заслуги в их трудовой деятельности.

Все это – проверенные пути уменьшение налога на прибыль, которые вполне можно использовать в любом роде деятельности. Самое главное вести себя аккуратно и не злоупотреблять такого рода возможностями, иначе можно заиметь проблемы с законом.

| Видео (кликните для воспроизведения). |

Это основные моменты, которые нужно знать по рассмотренной теме. Только при грамотной работе с имеющимися законами и НК можно сделать свою деятельность полностью законной и рентабельной, не ждать от власти никаких препятствий и неожиданных неприятностей.

Источники

Взаимодействие органов имущественного блока Санкт-Петербурга с юридическими и физическими лицами по вопросам оборота государственного недвижимого имущества и управления государственной собственностью. — М.: Леонтьевский центр, 2004. — 624 c.

Малько, А. В. Теория государства и права. В вопросах и ответах / А.В. Малько. — М.: ЮРИСТЪ, 1999. — 272 c.

Михайловская, И. Б. Суды и судьи. Независимость и управляемость / И.Б. Михайловская. — М.: Проспект, 2014. — 124 c.- Кудинов, О.А. Обязательства вследствие причинения вреда и неосновательного обогащения: Юридический комментарий / О.А. Кудинов. — М.: Городец, 2015. — 128 c.

- Беляева, О. М. Актуальные проблемы теории государства и права. Практикум / О.М. Беляева. — М.: Феникс, 2015. — 448 c.

Доброго времени суток. Я 16 лет работаю юристом в частной компании в Москве. На основании своего опыта решил создать ресурс с наиболее точными ответами на часто встречающиеся в моей практике вопросами.

Все статьи тщательно собирались и оптимизировались, чтобы показать вам всю гибкость такой науки как юриспруденция.

Перед применением описанного — проконсультируйтесь с профессионалами .