Содержание

- 1 Как получить социальный налоговый вычет на добровольное страхование жизни

- 2 Документы для вычета

- 3 Как получить налоговый вычет по расходам на добровольное страхование жизни

- 4 Работники смогут получать вычет по расходам на страхование жизни у работодателя, независимо от того, удерживает ли он взносы на такое страхование

- 5 Примеры расчета вычета

- 6 Информация о вычете

- 7 Налоговый вычет на добровольное медицинское страхование

- 8 Памятка: Как получить социальный налоговый вычет по полису ИСЖ

- 9 Социальный налоговый вычет

Как получить социальный налоговый вычет на добровольное страхование жизни

Кто может получить вычет

C 1 января 2015 года человек, который потратил деньги на добровольное страхование жизни, вправе получить социальный налоговый вычет (подп. 4 п. 1 ст. 219 НК РФ, п. 1 ст. 4 Закона от 29 ноября 2014 г. № 382-ФЗ).

Вычетом можно воспользоваться, если страхование оплачено:

- за себя;

- за супруга (в т. ч. вдову, вдовца);

- за родителей (в т. ч. усыновителей);

- за детей (в т. ч. усыновленных, находящихся под опекой (попечительством)).

Социальный вычет можно получить при одновременном выполнении следующих условий.

1. Договор страхования заключен со страховой компанией на срок не менее пяти лет. Было это до 2015 года или после – неважно (письмо Минфина России от 17 июня 2015 г. № 03-04-05/34970).

2. Страховые взносы уплачены за счет собственных средств и не ранее 1 января 2015 года.

3. Человек является резидентом и получает доходы, облагаемые по ставке 13 процентов (за исключением полученных дивидендов). Это может быть, например, зарплата, премии, выплаты по гражданско-правовым договорам. Доходы, облагаемые по другим ставкам (например, материальная выгода), а также доходы в виде полученных дивидендов уменьшить на вычет нельзя. Кроме того, не вправе претендовать на вычет нерезиденты .

Это предусмотрено абзацем 1 подпункта 4 пункта 1 статьи 219, пунктами 3 и 4 статьи 210 Налогового кодекса РФ и следует из письма Минфина России от 27 февраля 2015 г. № 03-04-06/10145.

Ситуация: может ли человек (резидент) получить социальный вычет на добровольное страхование жизни, если страховые взносы уплатила организация, в которой он работает?

Может, но лишь в двух случаях:

- работодатель перечислил страховой компании деньги, удержанные из зарплаты человека;

- деньги страховой компании заплатил работодатель, а человек впоследствии возместил эти расходы компании из своей зарплаты.

Одним из условий для получения социального вычета является оплата страховки из своих средств. То есть человек должен сам оплатить страховку по договору. Если деньги перечислила организация, получить вычет нельзя.

Однако этот запрет действует только тогда, когда организация оплатила страховку за счет собственных средств. Если же она перечисляет страховой компании не свои деньги, а деньги, удержанные из зарплаты человека, право на социальный вычет сохраняется. Кроме того, социальный вычет может получить человек, который возместит организации ее затраты по добровольному страхованию жизни.

Такой вывод можно сделать на основании подпункта 4 пункта 1 и пункта 2 статьи 219 Налогового кодекса РФ.

Ситуация: когда возникает право на вычет, если по просьбе человека взносы на добровольное страхование жизни заплатил работодатель? Сумму уплаченных взносов организация удерживает частями из зарплаты человека.

Право на вычет возникает на каждую дату погашения части задолженности.

Ведь человек может получить вычет, только если сам оплатит расходы на страховку. Это одно из условий для получения вычета. В данном случае датой оплаты страховки будет дата погашения задолженности перед работодателем. Если такая оплата происходит частями, значит, право на вычет появляется при каждой частичной оплате.

При этом факт такой оплаты нужно подтвердить документально (абз. 2 подп. 4 п. 1 ст. 219 НК РФ). Таким документом может быть справка от работодателя. Типовая форма справки не предусмотрена, поэтому она может быть составлена в произвольной форме. Проверьте, чтобы в справке были такие данные:

- реквизиты организации;

- номер и дата заявления, на основании которого организация перечислила деньги;

- номер и дата платежного документа, по которому организация оплатила страховку;

- дата погашения долга перед организацией;

- сумма, которая фактически была возмещена организации в уплату долга.

Такой вывод можно сделать на основании подпункта 4 пункта 1 и пункта 2 статьи 219 Налогового кодекса РФ. Аналогичная точка зрения отражена в письме ФНС России от 5 мая 2008 г. № ШС-6-3/331. Несмотря на то что данное письмо разъясняет вопросы применения социального вычета по расходам на негосударственное пенсионное страхование, его можно применить и в отношении социального вычета по добровольному страхованию жизни.

В каком размере можно получить вычет

Налоговый кодекс предусматривает предельный размер для суммы всех социальных вычетов по совокупности:

- на добровольное страхование жизни;

- на добровольное пенсионное страхование (негосударственное пенсионное обеспечение);

- на лечение;

- на свое обучение;

- на обучение брата (сестры);

- на уплату добровольных пенсионных взносов.

Все эти вычеты суммарно не могут превышать 120 000 руб. в год. Причем сюда не надо включать оплату дорогостоящих видов лечения, поименованных в перечне, утвержденном постановлением Правительства РФ от 19 марта 2001 г. № 201.

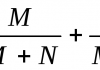

Эти правила можно выразить в таком неравенстве:

Документы для вычета

Список документов для оформления вычета

Для того чтобы оформить налоговый вычет на страхование жизни Вам понадобятся следующие документы и информация:

- Налоговая декларация по форме 3-НДФЛ (скачать ее Вы можете здесь). В ИФНС подается оригинал декларации.

- Паспорт или документ его заменяющий. В ИФНС подаются заверенные копии первых страниц паспорта (основная информация + страницы с пропиской).

- Справка о доходах по форме 2-НДФЛ. Такую справку Вы можете получить у Вашего работодателя. В ИФНС подается оригинал справки 2-НДФЛ.

Примечание: если за год Вы работали в нескольких местах, то потребуются справки от всех работодателей.

Примечание: если в договоре по страхованию жизни указаны реквизиты лицензии страховой компании, то предоставление лицензии не является обязательным.

Заметка: в своем письме от 19.07.2016 №БС-4-11/12961@ ФНС разъяснила, что подтверждением платежа также может быть справка об уплаченных страховых взносах, выданная страховой организацией.

При оформлении налогового вычета за детей дополнительно предоставляется:

- копия свидетельства о рождении ребенка;

При оформлении налогового вычета за супруга дополнительно предоставляется:

- копия свидетельства о браке;

При оформлении налогового вычета за родителей дополнительно предоставляется:

- копия Вашего свидетельства о рождении;

Следует отметить, что во избежание задержек и отказов лучше обращаться в налоговую службу с максимально полным пакетом документов.

Как заверить копии документов?

По закону все копии документов должны быть заверены нотариально или самостоятельно налогоплательщиком.

Для того чтобы самостоятельно заверить Вы должны подписать каждую страницу (а не каждый документ) копии следующим образом: «Копия верна» Ваша подпись /Расшифровка подписи/ Дата. Нотариального заверения в этом случае не требуется.

Личный консультант заполнит

за вас декларацию за 3%

от суммы вычета

Как получить налоговый вычет по расходам на добровольное страхование жизни

1. В каких случаях можно оформить налоговый вычет при добровольном страховании жизни?

Вы можете оформить налоговый вычет, если вы оплачивали страховые взносы по договору (договорам) добровольного страхования жизни, если такие договоры заключаются на срок не менее пяти лет, заключенному (заключенным) со страховой организацией:

- в свою пользу;

- в пользу супруга (супруги);

- родителей (в том числе усыновителей);

- детей (в том числе усыновленных, находящихся под опекой (попечительством).

Оформить вычет можно как в налоговой инспекции, так и через работодателя.

2. Каков размер налогового вычета?

Размер налогового вычета по расходам на добровольное страхование жизни ограничен. Он не может превышать 120 000 рублей в год. То есть возвращается 13% от этой суммы. При этом он суммируется с другими социальными вычетами (за исключением вычетов по расходам на обучение детей, благотворительность и дорогостоящее лечение). Таким образом, 120 000 рублей будет общей суммой для всех социальных вычетов, которые вы сможете заявить за год.

3. Какие нужны документы?

- копия договора со страховой компанией (если информация о наличии у страховщика лицензии не указана в договоре, то к договору необходимо приложить заверенную подписью руководителя и печатью копию лицензии страховой компании);

- копии платежных документов, подтверждающих уплату взносов (например, кассовых чеков, квитанций к приходным кассовым ордерам, платежных поручений, банковских выписок и тому подобное);

- копии документов, подтверждающих степень родства с лицом, за которое вы уплатили взносы (свидетельства о браке, свидетельства о своем рождении (документов об усыновлении), свидетельства о рождении ребенка (документов об установлении опеки (попечительства) или усыновлении);

- справка о суммах начисленных и удержанных налогов за год, в котором вы уплачивали взносы, по форме 2-НДФЛ (запрашивается у работодателя).

4. Как получить налоговый вычет через работодателя?

Оформить вычет через работодателя (в отличие от налоговой) можно до конца налогового периода (календарного года), в котором вы понесли расходы. Однако, чтобы сделать это, необходимо сначала подтвердить свое право на вычет в ФНС, подав в налоговую инспекцию по месту жительства перечисленные выше документы и заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов.

Подать документы можно:

- на личном приеме;

- онлайн, при помощи сервиса «Личный кабинет налогоплательщика» на сайте ФНС.

В течение 30 дней налоговая служба должна подтвердить ваше право на получение вычета. Затем вы должны будете представить работодателю:

- уведомление о подтверждении права на вычет;

- составленное в произвольной форме заявление о предоставлении налогового вычета.

Работодатель должен предоставить вам вычет начиная с месяца, в котором вы к нему обратитесь.

Если работодатель удержит НДФЛ без учета налогового вычета, он должен будет вернуть вам сумму излишне удержанного налога. Для этого вам нужно будет подать в бухгалтерию заявление о возврате излишне удержанного НДФЛ, указав в нем банковский счет для перечисления переплаты. Работодатель должен перечислить вам излишне удержанную сумму в течение трех месяцев со дня получения вашего заявления.

5. Как оформить вычет через налоговую?

Вам нужно будет:

- заполнить декларацию 3-НДФЛ (пример заполнения) за тот период, за который вы хотите оформить вычет;

- составить заявление (образец) о возврате излишне уплаченной суммы налога.

Заполненную декларацию, необходимые для получения вычета документы, а также заявление о возврате излишне уплаченного НДФЛ нужно подать в налоговую инспекцию по месту жительства. Это можно сделать:

- на личном приеме;

- онлайн, воспользовавшись сервисом «Личный кабинет налогоплательщика» на сайте ФНС.

В течение трех месяцев со дня представления вами декларации и подтверждающих документов ФНС проведет камеральную проверку и направит вам сообщение о принятом решении. Если будет принято положительное решение, сумму излишне уплаченного налога вам должны вернуть по окончании камеральной проверки (если заявление о предоставлении вычета вы подавали вместе с декларацией) или в течение 30 дней после подачи заявления.

Работники смогут получать вычет по расходам на страхование жизни у работодателя, независимо от того, удерживает ли он взносы на такое страхование

С 2017 года за социальным налоговым вычетом по расходам на страхование жизни можно будет обращаться к своему работодателю даже в том случае, если договор страхования жизни заключается без его участия. Федеральный закон с соответствующими поправками в статью 219 Налогового кодекса одобрен Госдумой в третьем чтении 16 ноября.

Как известно, налогоплательщики могут получать вычет по НДФЛ, в том числе, по расходам на добровольное страхование жизни. Он предоставляется по расходам, которые направлены:

- на страхование жизни налогоплательщика;

- на страхование жизни супруга (в том числе вдовы, вдовца);

- на страхование жизни родителей (в том числе усыновителей);

- на страхование жизни детей (в том числе усыновленных, находящихся под опекой (попечительством)).

За налоговым вычетом можно обратиться:

- в налоговую инспекцию по месту жительства (вычет предоставляется в следующем году после года, в котором была внесена оплата за страховку);

- к работодателю (вычет можно получить до конца календарного года, в котором оплачена страховка).

По действующим правилам работодатель вправе предоставить социальный вычет только в том случае, если он удерживает взносы из зарплаты и перечисляет их страховой компании (см. «Как получить налоговый вычет по НДФЛ по расходам на страхование жизни»).

Между тем, как показывает практика, 99 процентов договоров страхования жизни заключается без участия работодателя. Из-за этого большинство физлиц могут заявить соцвычет только по окончании налогового периода, подав в инспекцию декларацию по форме 3-НДФЛ.

Согласно комментируемым поправкам, вычет по расходам на страхование жизни можно будет получать у работодателя до окончания налогового периода независимо от того, удерживает он взносы на такое страхование или нет.

Указанный вычет будет предоставляться в том же порядке, что и вычет на лечение или обучение. То есть работнику нужно будет представить в инспекцию заявление и документы, подтверждающие право на вычет. В течение 30 календарных дней с момента подачи документов инспекция должна выдать налогоплательщику подтверждение права на вычет. После этого работник уже может обратиться к своему работодателю с соответствующим заявлением, приложив к нему подтверждение права на вычет, выданное инспекцией. Вычет должен предоставляться, начиная с того месяца, в котором работник обратится к налоговому агенту за их получением (см. также «Работник обратился за получением имущественного или социального вычета по месту работы: что должен сделать бухгалтер»).

Примеры расчета вычета

В данном разделе мы приведем примеры расчета социального налогового вычета на страхование жизни в разных ситуациях.

ОБРАТИТЕ ВНИМАНИЕ: налоговый вычет – это сумма, на которую уменьшается налоговая база. При этом Вы можете вернуть себе 13% от суммы налогового вычета.

Пример 1: Оплата страхования своей жизни

Условия получения вычета:

В 2018 году Осокина В.А. заключила договор на страхование жизни и уплатила за 2018 год страховых взносов на сумму 40 000 руб.

Доходы и уплаченный подоходный налог:

В 2018 году Осокина В.А. зарабатывала 30 000 рублей в месяц и в сумме заплатила 46 800 руб. подоходного налога за год.

Расчет вычета:

В данном случае сумма вычета на страхование жизни составляет 40 000 руб.(т.е. вернуть можно 40 000 руб. * 13% = 5 200 рублей).Так как Осокина В.А. заплатила подоходного налога на сумму более 5 200 рублей и сумма налогового вычета меньше максимальной (120 000 руб.), то она сможет получить вычет в полном объеме и вернуть 5 200 рублей.

Пример 2: Оплата собственного страхования жизни на сумму более 120 тыс.руб.

Условия получения вычета:

В 2018 году Зверев А.Н. заключил договор на страхование жизни и уплатил за 2018 год страховых взносов на сумму 130 000 руб.

Доходы и уплаченный подоходный налог:

В 2018 году Зверев А.Н. зарабатывал 50 000 руб. в месяц и в сумме заплатил 78000 руб. подоходного налога за год.

Расчет вычета:

Несмотря на то, что Зверев А.Н. потратил на страхование жизни 130 000 руб.,максимальная сумма вычета за год составляет 120 000 руб., поэтому вернуть Зверев А.Н сможет максимум 120 000 руб. * 13% = 15 600 рублей. Так как Зверев А.Н. заплатил более 15 600 рублей подоходного налога, то вернуть он эту сумму сможет в полном объеме.

Пример 3: Вычет на страхование жизни вместе с другими социальными вычетами

Условия получения вычета:

В 2018 году Власов В.С. заключил договор на страхование жизни, по которому оплатил страховые взносы на сумму 40 000 руб., а также оплатил свое обучение в ВУЗе в размере 100 000 руб.

Доходы и уплаченный подоходный налог:

В 2018 году Власов В.С. зарабатывал 50 000 рублей в месяц и в сумме заплатил 78000 руб. подоходного налога за год.

Расчет вычета:

Несмотря на то, что Власов В.С. затратил 140 000 руб. на страхование жизни и обучение, сумма социальных налоговых вычетов за год не может превысить максимального ограничения в 120 000 руб. Поэтому Власов В.С. сможет вернуть максимум 120 000 * 13% = 15 600 рублей. Так как Власов В.С. заплатил более 15 600 рублей подоходного налога, то вернуть он эту сумму сможет в полном объеме.

Пример 4: Вычет на страхование жизни при заключении комбинированного договора

Условия получения вычета:

В 2018 году Стеклов Ю.И. заключил комбинированный договор на страхование жизни и страхование от несчастных случаев и болезней на общую сумму 42 000 руб., из которых по выписке из страховой компании 30 000 руб. – взносы на страхование жизни, 12 000 руб. – взносы на страхование от несчастных случаев и болезней.

Доходы и уплаченный подоходный налог:

В 2018 году Стеклов Ю.И. зарабатывал 30 000 рублей в месяц и в сумме заплатил 46800 руб. подоходного налога за год.

Расчет вычета:

В данном случае сумма вычета на страхование жизни составляет 30 000 руб.(т.е. вернуть можно 30 000 руб. * 13% = 3 900 рублей).Так как Стеклов Ю.И. заплатил подоходного налога на сумму более 3 900 рублей и сумма налогового вычета меньше максимальной (120 000 руб.), то он сможет получить вычет в полном объеме и вернуть 3 900 рублей.

Пример 5: Вычет на страхование жизни при заключении комбинированного договора

Условия получения вычета:

В 2018 году Тарасова М.С. при покупке квартиры оформила ипотеку. Банк обязал Тарасову М.С. заключить договор смешанного страхования, включающий страхование жизни,здоровья, имущественных интересов и титульное страхование.

Доходы и уплаченный подоходный налог:

В 2018 году Тарасова М.С. зарабатывала 50 000 рублей в месяц и в сумме заплатила 78 000 руб. подоходного налога за год.

Расчет вычета:

Так как в соответствии с условиями договора страхования выгодоприобретателем в части суммы страховой выплаты является банк, получить налоговый вычет по расходам на страхование жизни Тарасова М.С. не сможет.

Пример 6: Оплата страхования жизни супруги и детей

Условия получения вычета:

В 2018 году Рогозин В.В. заключил договор на страхование в свою пользу, в пользу своей супруги и ребенка. На собственное страхование Рогозин В.В. уплатил за 2018 год взносов на сумму 25 000 руб., на страхование жизни супруги – 24 000 руб., на страхование жизни ребенка – 23 000 руб.

Доходы и уплаченный подоходный налог:

В 2018 году Рогозин В.В. зарабатывал 70 000 рублей в месяц и в сумме заплатил 109200 руб. подоходного налога за год.

Расчет вычета:

В данном случае суммарный размер вычета на страхование жизни всех членов семьи составляет 72 000 руб. (т.е. вернуть можно 72 000 руб. * 13% = 9 360 рублей).Так как Рогозин В.В. заплатил подоходного налога на сумму более 9 360 рублей и сумма налогового вычета меньше максимальной (120 000 руб.), то он сможет получить вычет в полном объеме и вернуть 9 360 рублей.

Личный консультант заполнит

за вас декларацию за 3%

от суммы вычета

Информация о вычете

В последнее время все большую популярность в России приобретает страхование жизни, а особенно его накопительные виды (когда выплаты происходят не только в случае смерти, но и по достижении определенного возраста или других событиях).

С 1 января 2015 года для стимулирования страхования жизни в Налоговом законодательстве появилась дополнительная льгота – налоговый вычет по внесенным страховым взносам.

Согласно законодательству РФ (ст.219 НК РФ) при оплате страховых взносов по договору добровольного страхования жизни, заключенному на срок не менее пяти лет, Вы можете получить налоговый вычет или, говоря проще, вернуть себе часть затраченных денег на страхование жизни (до 13% от понесенных расходов на страхование жизни).

В каких случаях можно получить налоговый вычет на страхование жизни?

Воспользоваться социальным налоговым вычетом на страхование жизни и вернуть себе часть расходов можно при следующих условиях:

- Договор добровольного страхования жизни заключен со страховой организацией на срок не менее пяти лет.

Пример: В 2018 году Дорогина С.В. заключила договор на страхование жизни сроком на 1 год. В связи с тем, что договор был заключен на срок менее 5 лет, социальным вычетом по расходам на уплату страховых взносов Дорогина С.В. воспользоваться не сможет.

Пример: Платонов Г.А. заключил в 2018 году договор на страхование жизни сроком на 7 лет. По страховым взносам, которые Платонов Г.А. уплачивает ежегодно, он сможет получить налоговый вычет.

Договор заключен на страхование собственной жизни или следующих родственников:

- супруга (в том числе вдовы, вдовца),

- родителей (в том числе усыновителей),

- детей (в том числе усыновленных, находящихся под опекой (попечительством)).

Обратите внимание: в отличие от вычета на лечение/обучение, ограничений по возрасту детей нет, то есть вычет можно получить даже по расходам на страхование жизни своих совершеннолетних детей.

Вы официально работаете и платите налог на доходы. По своей сути, налоговый вычет — это часть дохода, которая не облагается налогом. Поэтому Вы не можете вернуть себе больше денег, чем перечислили в бюджет подоходного налога (около 13% от официальной зарплаты). Если Вы официально не работаете (и не платите налог на доходы), то вычетом Вы воспользоваться не сможете.

Размер налогового вычета на страхование жизни

Размер налогового вычета на страхование жизни рассчитывается за календарный год и определяется следующими факторами:

- Вы можете вернуть до 13% от расходов по страховым взносам, но не более 15 600 рублей. Это связано с ограничением на максимальную сумму вычета в 120 000 руб. (120 000 руб. * 13% = 15 600 рублей)

Пример: В 2018 году Савельев О.А. заключил со страховой компанией договор по страхованию жизни на 5 лет. В 2018 году сумма страховых взносов составила 75 000 руб. За 2018 год Савельев О.А. заработал 400 000 руб. и уплатил подоходного налога 52 000 руб. Таким образом, за 2018 год он сможет вернуть 9 750 руб. (75 000 * 13%).

При этом ограничение в 15 600 рублей относится не только к вычету на страхование жизни, а ко всем социальным вычетам. Сумма всех социальных вычетов (обучение, лечение, медикаменты, пенсионные взносы) не должна превышать 120 тыс.руб. (соответственно вернуть Вы можете максимум 15 600 рублей по всем вычетам). Иными словами, максимальный предел в 120 000 руб. ограничивает общую совокупную сумму всех видов социальных вычетов.

Пример: В 2018 году Белкина А.А. заключила со страховой компанией договор по страхованию жизни сроком на 5 лет. В 2018 году она уплатила страховых взносов на сумму 45 000 руб. Также, в 2018 году Белкина А.А. оплатила собственное обучение в размере 100 000 руб. За 2018 год Белкина А.А. заработала 600 000 руб и уплатила подоходного налога 78 000 руб. Так как в совокупности по всем видам социальных вычетов максимальное ограничение составляет 120 000 руб., то к вычету Белкина А.А. сможет заявить только 120 000 руб. Таким образом, за 2018 год она сможет вернуть 15 600 руб. (120 000 * 13%)

Вы не можете вернуть себе больше денег, чем перечислили в бюджет подоходного налога (около 13% от официальной зарплаты).

Пример: В 2018 году Зайцева О.А. заключила со страховой компанией договор по страхованию жизни на 5 лет. В 2018 году сумма страховых взносов составила 60 000 руб. В 2018 году Зайцева О.А. работала один месяц ( в связи с выходом в декретный отпуск ), и ее зарплата составила 40 000 руб., с которых было удержано 5 200 руб. подоходного налога. Таким образом, за 2018 год Зайцева О.А сможет вернуть только 5 200 руб. (40 000 *13%), несмотря на то, что страховых взносов было уплачено на сумму 60 000 руб. Остаток налогового вычета не может быть перенесен на последующие годы и «сгорит».

Получение вычета возможно только по взносам на страхование жизни. При заключении комбинированного договора, включающего помимо добровольного страхования жизни и страхование от несчастных случаев и болезней, социальный налоговый вычет в соответствии с пп. 4 п. 1 ст. 219 НК РФ может быть предоставлен по такому договору только в сумме страховых взносов, относящейся к добровольному страхованию жизни. Подробнее ниже.

Если договор заключен не только на страхование жизни

Часто договор заключается не только на страхование жизни, но и от несчастных случаев и болезней (комбинированный договор). В этом случае, согласно мнению МинФина РФ, по таким договорам вычетом можно воспользоваться только по взносам на страхование жизни, связанных с дожитием гражданина до определенного возраста или срока, либо наступлением иных событий в жизни граждан, а также с их смертью. Социальный налоговый вычет к взносам по договору страхования от несчастных случаев и болезней не применяется (Письма Минфина России от 30.03.2017 № 03-04-05/19179, от 11.07.2016 N 03-04-07/40502).

Если у Вас заключен подобный комбинированный договор, то для определения суммы взносов, которая была направлена именно на страхование жизни (и может быть включена в налоговый вычет), Вам необходимо взять в страховой организации справку, в которой взносы будут разделены по видам.

Пример: Павлов С.М. заключил комбинированный договор, включающий добровольное страхование жизни, а также страхование от несчастных случаев и болезней. Для получения вычета Павлов С.М. взял в страховой справку, где страховые взносы были разбиты: 20 000 руб. – на страхование жизни, 10 000 руб. – на страхование от несчастных случаев и болезней. Таким образом, Павлов С.М. сможет получить налоговый вычет в размере 20 000 руб., то есть вернуть 2 600 руб. (20 000 * 13%).

Если договор заключен до 1 января 2015 года

Закон о возможности получения вычета на страхование жизни вступил в законную силу с 1 января 2015 года. Соответственно, логичным оставался вопрос: можно ли получить налоговый вычет в случае, если договор со страховой организацией был заключен до 1 января 2015 года?

Согласно мнению ФНС России, налогоплательщик имеет право на получение вычета по страхованию жизни и по договорам, заключенным до 1 января 2015 года. При этом договор должен быть заключен на срок не менее 5 лет, а также вычет применяется только к взносам, уплаченным, начиная с 2015 года (Письмо ФНС России от 06.07.2015 N БС-3-11/2606@, Письмо Минфина России от 17.06.2015 N 03-04-05/34970).

Пример: В 2014 году Светлова Т.В. заключила договор на страхование жизни сроком на 7 лет, ежегодно оплачивая страховые взносы. В связи с тем, что договор был заключен на срок более 5 лет, Светлова Т.В. сможет получить налоговый вычет по расходам на уплату страховых взносов, понесенных с 1 января 2015 года. Также она сможет продолжить пользоваться вычетом в последующие годы.

Можно ли получить вычет по страхованию при кредитовании?

При оформлении ипотеки одним из условий банка-кредитора часто является заключение договора смешанного страхования, включающего страхование жизни, здоровья, имущественных интересов на время погашения ипотеки. Согласно пп.4 п.1 ст.219 НК РФ при уплате взносов по договору страхования жизни (если он заключается на срок 5 лет и более) можно получить налоговый вычет. В связи с этим возник вопрос: можно ли получать вычет в подобном случае? Некоторые налогоплательщики даже уже успели получить вычет по расходам на страхование жизни по таким договорам.

Однако Министерство Финансов РФ в своем письме от 17.08.2016 N 03-04-05/48235 прояснило, что при заключении такого вида договоров вычетом воспользоваться нельзя, так как выгодоприобретателем является банк, а не лица, уплатившие взносы на страхование.

Пример: В 2018 году Новиковым А.В. для приобретения квартиры был оформлен ипотечный кредитный договор, а также по требованию банка-кредитора заключен договор смешанного страхования, включающего страхование жизни, здоровья, имущественных интересов и титульное страхование. В связи с тем, что в соответствии с условиями договора страхования выгодоприобретателем в части суммы страховой выплаты является банк, получить налоговый вычет по расходам на страхование жизни Новиков А.В. не сможет.

Документы, необходимые для оформления налогового вычета на страхование жизни

Налоговым кодексом РФ не закреплен перечень указанных документов. Однако их можно выделить на основании имеющихся разъяснений контролирующих органов

- декларация 3-НДФЛ;

- договор добровольного страхования жизни;

- платежные документы, подтверждающие оплату страховых взносов;

- документы, подтверждающие уплаченный подоходный налог (справка 2-НДФЛ).

Ознакомиться с полным списком документов Вы можете здесь: Документы для налогового вычета на страхование жизни

Когда и за какой период можно получить налоговый вычет?

Вы можете вернуть деньги за страхование жизни только за те годы, когда Вы непосредственно производили оплату страховых взносов. Отметим, что право на вычет в сумме страховых взносов по договорам добровольного страхования жизни предоставлено налогоплательщикам с 1 января 2015 года (пп. 4 п. 1 ст. 219 НК РФ).

При этом подать декларацию и вернуть деньги можно лишь в году, следующим за годом оплаты. Например, если Вы оплатили страховые взносы в 2018 году, то вернуть деньги сможете в 2019 году.

| Видео (кликните для воспроизведения). |

Личный консультант заполнит

за вас декларацию за 3%

от суммы вычета

Налоговый вычет на добровольное медицинское страхование

Последнее обновление 2019-01-24 в 18:21

Налоговый вычет за ДМС для физических лиц предусмотрен абз.2 пп.3 п.1 ст.219 НК. В статье рассмотрим, кто вправе его получить и какие документы для этого понадобятся.

Также может быть интересно:

Как получить вычет за ДМС

Под вычет подпадает сумма, которую человек потратил на взносы по договору добровольного личного страхования. Как и прочие вычеты, вычет за ДМС можно получить, только если в отчетном году у налогоплательщика был доход, облагаемый НДФЛ по ставке 13%.

При этом, налог вернут за полис, который человек купил для:

Требования к полису ДМС:

- заключен со страховой компанией, у которой есть лицензия;

- куплен за счет средств налогоплательщика;

- предусматривает оплату только услуг по лечению.

Максимальный размер социального вычета по ДМС — 120 000 руб. в год. Это общая сумма, которая дается на все расходы, упомянутые в пп.2-6 п.1 ст.219 НК (лечение, обучение, покупка лекарств, пенсионные взносы и др.). Исключение — дорогостоящее лечение и образование детей).

Пример 1

Иван в 2018 г. подписал со страховой компанией договоры ДМС для себя и своей жены. Сумма годового взноса за двоих — 98 600 руб. По условиям полиса страховая оплачивает только расходы на мед. услуги. Иван работает, его годовой доход — 941 100 руб. Таким образом, все условия для возврата налога за ДМС соблюдаются:

- доход за год превышает размер возможного вычета;

- полис соответствует требованиям,

- сумма страховых взносов укладывается в разрешенный лимит.

В 2019 г. Иван подал декларацию, оформил на сумму взносов вычет и вернул 13% от стоимости полисов — 12 818 руб.

Другое дело, когда расходы на взносы полностью или частично высчитываются из зарплаты. В этом случае сотрудники вправе обратиться за возвратом подоходного налога за ДМС (в размере удержанной с них суммы). Такая ситуация рассматривается в письмах Минфина от 14.11.2017 № 03-04-06/74960, от 22.12.2016 № 03-04-05/77196.

Согласно абз.1 и абз.3 п.2 ст.219 НК есть два способа получения вычета: в налоговой и на работе. В первом случае понадобится:

- Взять на работе справку о доходах.

- Заполнить декларацию по итогам отчетного года.

- Подать ее в отделение ФНС по месту жительства вместе с пакетом документов.

Если действовать через работодателя, нужно:

- Получить в налоговой уведомление о праве на вычет.

- Отдать его работодателю и написать заявление.

Какие документы нужны для налогового вычета по ДМС

Список приведен в Письме УФНС по г. Москве 22.02.2011 № 20-14/4/16496@. Обязательные документы для налогового вычета по ДМС (копии):

- Договор или полис ДМС. Со страховой компанией его заключает сам налогоплательщик, его супруга (супруг) или работодатель (если взносы перечисляются из зарплаты).

- Платежки на перечисление взносов.

- Оригинал справки 2-НДФЛ за отчетный год.

Дополнительно, для подтверждения родства получателя вычета с застрахованным по ДМС лицом, понадобятся свидетельства о браке или рождении.

Пример 2

- Вычет оформляют при оплате взносов по полису ДМС для себя, несовершеннолетних детей, родителей и супруга.

- Если работодатель заключил со страховой договор ДМС и удержал сумму взносов из зарплаты, сотрудник имеет право на возврат налога.

- Супруги претендуют на вычет вне зависимости от того, кто из них подписал договор и внес деньги.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

(16 оценок, средняя: 4,19)

Памятка: Как получить социальный налоговый вычет по полису ИСЖ

Налоговый вычет при инвестиционном страховании жизни

Относится к социальным налоговым вычетам.

Согласно п.4 ст. 219 НК РФ предоставляется по расходам связанным с образованием, лечением, добровольным страхованием жизни, и т.д.

Максимальная сумма, с которой исчисляется налоговый вычет, составляет 120 000 рублей в год, в пределах суммарных трат по данным статьям.

Налоговый вычет ИСЖ

Получить по договору добровольного страхования жизни можно как на себя, так и на своих близких: детей, родителей или супруга.

Стоит заметить, что вычет по договорам добровольного страхования жизни предоставляется только в случае, если он оформлен на срок более 5 лет (включительно).

Получить социальный налоговый вычет по договору страхования жизни можно двумя способами: до окончания налогового периода и после.

Если вы хотите подать заявление на вычет до окончания налогового периода, вам необходимо:

- Получить у налогового органа подтверждение вашего права на данный вычет

- Обратиться к работодателю с письменным заявлением и подтверждением, полученным в налоговой инспекции

Если вы хотите подать заявление на вычет после окончания налогового периода, вам необходимо:

- Заполнить налоговую декларацию (по форме 3-НДФЛ) по окончании года, в котором была произведена уплата взносов

- Получить справку по форме 2-НДФЛ из бухгалтерии по месту работы

- Подготовить оригинал и копию страхового полиса

- Подготовить оригиналы и копии документов, подтверждающих степень родства с лицом, за которое вы оплатили страховые взносы

- Подготовить оригиналы и копии документов, подтверждающих фактические расходы на уплату страховых взносов

- Предоставить в налоговую инспекцию все вышеперечисленные документы

- Подать декларацию на социальный налоговый вычет можно в течение года

- Налоговая инспекция осуществляет проверку декларации с приложениями в срок до 90 дней

Социальный налоговый вычет

Налоговый вычет – это фиксированная сумма, уменьшающая размер доходов, подлежащих налогообложению или возврат части уплаченного налога на доходы физических лиц в связи с произведенными расходами на покупку квартиры, оплату обучения и т.д.).

Эта льгота может применяться к физическим лицам (гражданам России), уплачивающим подоходный налог 13%.

Социальный налоговый вычет – это право налогоплательщика уменьшить размер облагаемой подоходным налогом зарплаты и других выплат на сумму понесенных затрат на лечение, обучение или благотворительность.

В каких случаях предоставляется социальный налоговый вычет

Согласно статья 219 НК РФ социальные налоговые вычеты предоставляются при осуществленных затратах на:

негосударственное пенсионное обеспечение (НПФ).

Социальный вычет на благотворительность

Социальный вычет на благотворительность позволяет возместить расходы на благотворительные цели.

При этом сумма данного вида вычета не должна превышать 25% от доходов налогоплательщика.

Остаток неиспользованного вычета на следующий год не переносится (пп. 1 п. 1 ст. 219 НК РФ).

Чтобы воспользоваться вычетом, физическое лицо должно иметь статус налогового резидента, то есть фактически находиться в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст. 207, п. 3 ст. 210, п. 1 ст. 224 НК РФ).

Предоставить социальный вычет на благотворительность может только налоговый орган на основании налоговой декларации по форме 3-НДФЛ по окончании налогового периода (календарного года), в котором были произведены расходы на благотворительность (п. 2 ст. 219 НК РФ).

Подтверждающие документы

Перечень документов законодательством РФ не установлен.

Для подтверждения права на рассматриваемый налоговый вычет можно представить:

платежные документы: квитанции к приходным ордерам, платежные поручения, выписки с банковского счета и т.п.;

договоры (соглашения) на пожертвование, на оказание благотворительной помощи и т.п. Кроме того, в качестве приложения к договору должен быть акт приема-передачи пожертвования;

документы, подтверждающие статус организации-получателя и цель перечисления пожертвования (например, копия учредительных документов, копия бюджетной сметы, копия лицензии, при отсутствии которой невозможно осуществление той или иной деятельности);

справка о доходах по форме 2-НДФЛ по окончании налогового периода, в котором были произведены расходы на благотворительность. Справку следует получить у налогового агента (агентов), от которого были получены доходы, облагаемые по ставке 13%.

Социальный вычет на обучение

Социальный налоговый вычет на обучение позволяет вернуть деньги, потраченные на собственное образование, учебу детей (либо подопечных), братьев и сестер.

Условия для получения социального вычета на обучение

Существует ряд условий для получения данного вида налогового возмещения.

Самым главным условием является обязательная уплата НДФЛ.

Кроме этого, условиями предоставления вычета на обучение являются (пп. 2 п. 1 ст. 219 НК РФ):

обучение проводится в образовательных учреждениях;

у образовательного учреждения имеется соответствующая лицензия или иной документ, подтверждающий статус учебного заведения;

наличие у налогоплательщика документов, подтверждающих его фактические расходы за обучение. При этом все платежные документы за обучение должны быть оформлены на лицо, которое впоследствии будет получать налоговый вычет.

Отметим, что за свое собственное обучение можно получить вычет при любой форме обучения, а чтобы вернуть деньги за обучение детей, братьев, сестер и подопечных они должны находиться только на очной форме обучения.

В противном случае, деньги возместить не получится.

Важным моментом также является то, что для получения социального вычета за обучение ребенка (подопечного, брата, сестры), его возраст не должен превышать 24 года.

Размер социального вычета на обучение

Размер социального вычета на обучение зависит от следующих факторов:

сумма НДФЛ, уплаченного за год, так как размер налогового возмещения не может быть больше этой суммы;

размер расходов на обучение, так сумму вычета за обучение определяют, как 13% от суммы затрат на учебу.

Так, например, максимальная сумма затрат за свое обучение, а также за учебу брата или сестры по закону составляет 120 000 рублей.

Таким образом, максимальный размер налогового вычета за обучение составит 120 000*13%= 15 600 рублей.

Размер социального налогового вычета за обучение ребенка (подопечного) тоже лимитирован законом.

В этом случае, сумма, принимаемая к возмещению — 50 000 рублей.

Это значит, что за каждого ребенка либо подопечного получится вернуть 50 000*13%=6 500 рублей.

Отметим, что можно одновременно получить социальный налоговый вычет за собственное обучение и обучение ребенка.

Социальный вычет на лечение

Социальный налоговый вычет на лечение позволяет возместить расходы на медицинские услуги и медикаменты, потраченные в процессе лечения.

При этом социальный налоговый вычет на лечение можно получить не только за свое лечение, но и за медицинские услуги, оказанные детям (только до достижения 18 лет), родителям, а также супругу/супруге.

Чтобы получить данный вид вычета, физическое лицо должно иметь официальный заработок и платить подоходный налог.

Кроме того, должны быть выполнены следующие условия:

· лечебное учреждение должно обладать лицензией;

· произведенное лечение должно входить в перечень, утвержденный постановлением Правительства №201.

· должны быть в наличии документы, подтверждающие оплату лечения.

Как получить социальный налоговый вычет

Для получения социального налогового вычета можно либо обратиться в налоговую инспекцию, либо к своему работодателю.

При получении возмещения через налоговую инспекцию сумма социального налогового вычета будет возвращена сразу целиком.

При получении вычета через работодателя деньги будут возвращены частями ежемесячно.

То есть из заработной платы не будут удерживать подоходный налог до достижения максимально возможного вычета.

Отметим, что можно воспользоваться своим правом на вычет за последние три года, то есть в 2017 году можно получить социальный вычет за 2016, 2015, 2014 годы.

Получение социального вычета по НДФЛ в налоговой инспекции

Для получения социального вычета по НДФЛ в налоговой инспекции, надо подавать документы по окончании года, в котором были произведены расходы.

Список необходимых документов для получения социального налогового вычета через ИФНС будет таким:

декларация по форме 3-НДФЛ;

справка с места работы по форме 2-НДФЛ;

заявление на социальный вычет;

платежные документы с медицинским либо образовательным учреждением, которые подтверждают произведенные расходы;

договор с соответствующим учреждением.

Кроме этого, в случае получения социального налогового вычета на лечение обязательно наличие справки об оплате медицинских услуг.

Если планируется получить налоговое возмещение за кого-то из родных (дети, супруги, родители), то следует приложить к остальным документам копию свидетельства о рождении либо копию свидетельства о браке.

При этом в справке по форме 2-НДФЛ в зависимости от вида социального вычета (вычета на обычное лечение, на дорогостоящее лечение, на обучение ребенка и т.д.) в справке проставляется соответствующий код социального налогового вычета.

Например, код 203 указывается при получении социального вычета за обучение ребенка.

После того, как собран пакет документов, надо сдать собранные документы в ИФНС и дождаться решения налогового инспектора.

При этом в заявлении на получение вычета необходимо указать банковские реквизиты.

Таким образом, чтобы получить социальный вычет через работодателя необходимо:

написать в ИФНС заявление для получения уведомления, подтверждающего право на вычет;

примерно через месяц забрать уведомление на социальный налоговый вычет;

написать заявление работодателю на получение социального вычета (приложить к нему уведомление).

Получение социального вычета по НДФЛ у работодателя

Чтобы оформить социальный налоговый вычет по месту работы, необходимо подготовить пакет документов.

Сначала в Федеральной налоговой службе (ФНС) по месту жительства надо оформить заявление на получение документа, подтверждающего право на соответствующую льготу.

К заявлению следует приложить документы, которые подтверждают расходы на обучение или лечение (договоры, назначения врача, квитанции об оплате и т.п.).

Срок рассмотрения заявки в ФНС – 30 календарных дней, после чего будет выдан соответствующий документ.

Далее, необходимо написать заявление налоговому агенту (работодателю), к которому следует приложить копию документа, подтверждающего право на налоговый вычет из ФНС.

После этого работодатель обязан уменьшить базу налогообложения на соответствующую сумму.

| Видео (кликните для воспроизведения). |

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Источники

Чашин А. Н. Квалификационный экзамен на адвоката; Дело и сервис — М., 2010. — 544 c.

Хазиев, Ш. Н. Вопросы судебной экспертизы в деятельности Европейского Суда по правам человека / Ш.Н. Хазиев. — М.: Компания Спутник +, 2017. — 935 c.

Баскакова, М. А. Толковый юридический словарь для бизнесменов / М.А. Баскакова. — М.: Контракт, 2015. — 496 c.- Виктор, Дмитриевич Перевалов Теория государства и права 5-е изд., пер. и доп. Учебник и практикум для прикладного бакалавриата / Виктор Дмитриевич Перевалов. — М.: Юрайт, 2016. — 690 c.

- Астахов, Павел Правописные истины, или Левосудие для всех / Павел Астахов. — М.: Эксмо, 2016. — 368 c.

Доброго времени суток. Я 16 лет работаю юристом в частной компании в Москве. На основании своего опыта решил создать ресурс с наиболее точными ответами на часто встречающиеся в моей практике вопросами.

Все статьи тщательно собирались и оптимизировались, чтобы показать вам всю гибкость такой науки как юриспруденция.

Перед применением описанного — проконсультируйтесь с профессионалами .