Содержание

Дополнительные тарифы на обязательное пенсионное страхование

С 2013 года введен дополнительный тариф страховых взносов в Пенсионный фонд России для работодателей, имеющих рабочие места с вредными и опасными производствами. Дополнительные тарифы применяются в отношении выплат и иных вознаграждений в пользу физических лиц, занятых на видах работ, указанных в пунктах 1 и 2-18 части 1 статьи 30 Федерального закона от 28.12.2013 № 400-ФЗ «О страховых пенсиях».

28 декабря 2013 года принят Федеральный закон №426-ФЗ «О специальной оценке условий труда», в соответствии с которым страхователи обязаны обеспечить безопасность работников во время работы, а их рабочие места должны соответствовать государственным нормативным требованиям охраны труда. В зависимости от итогов проведенной специальной оценки условий труда, созданных работодателем для своих работников, устанавливается размер дополнительных тарифов страховых взносов в Пенсионный фонд РФ, которые уплачиваются с 2014 года. Чем более опасные или вредные условия труда будут установлены по результатам специальной оценки, тем более высокий дополнительный тариф страховых взносов необходимо будет уплачивать работодателю в Пенсионный фонд России.

В соответствии с законом условия труда по степени вредности и (или) опасности подразделяются на четыре класса – оптимальные (1 класс), допустимые (2 класс), вредные (3 класс) и опасные (4 класс). Оценку условий труда и аттестацию рабочих мест проводит комиссия из представителей организации работодателя не реже одного раза в 5 лет. Результаты аттестации рабочих мест по условиям труда, проведенной в соответствии с порядком, действовавшим до дня вступления в силу закона №426-ФЗ, применяются при определении размера дополнительных тарифов страховых взносов в Пенсионный фонд России в отношении рабочих мест, условия труда на которых по результатам аттестации признаны вредными и (или) опасными, до 31 декабря 2018 года включительно.

При исчислении страховых взносов по дополнительному тарифу для отдельных категорий работодателей, имеющих рабочие места на вредных и опасных производствах, положение по ограничению базы для начисления страховых взносов не применяется.

Если работодатель не проводит спецоценку условий труда, то он уплачивает дополнительный тариф страховых взносов на обязательное пенсионное страхование в 2016 году по Списку №1 – 9%, по Списку №2 и «малым спискам» – 6%.

При проведении спецоценки условий труда применяются следующие дополнительные тарифы:

Тариф взносов в пфр

Фиксированный размер страхового взноса в 2018 — 2020 году

С 1 января 2018 года действует новый порядок уплаты фиксированных платежей ИП за себя.

Теперь размер платежа не привязан к МРОТ.

По распоряжению Президента Госдума изменила расчет взносов ИП, чтобы итоговые платежи предпринимателей были меньше .

(Изменения в Главу 34. ‘Страховые взносы’ внесены Федеральным законом от 27.11.2017 № 335-ФЗ.)

Размер взноса на ОПС

Обязательное Пенсионное Страхование

Размер взноса на ОМС

Обязательное Медицинское Страхование

но не более восьмикратного фиксированного размера.

Срок платежа:

- Суммы страховых взносов за расчетный период уплачиваются плательщиками не позднее 31 декабря текущего календарного года.

- Страховые взносы, исчисленные с суммы дохода плательщика, превышающей 300 000 рублей за расчетный период, уплачиваются плательщиком не позднее 1 июля года, следующего за истекшим расчетным периодом.

Фиксированный размер страхового взноса в 2017 году

Расчет фиксированного взноса

для ПФР

Расчет взноса

для ФФОМС

в ПФР

в ПФР

Уплатить

в ФФОМС

Уплатить

МРОТ x Тариф x 12

МРОТ-2017 = 7 500 руб.

для 1966 г. и старше:

26% — страховая часть:

10% – солидарная часть;

16% – индивидуальная часть

0% — накопительная часть

для 1967 г. и моложе:

20% — страховая часть:

10% – солидарная часть;

10% – индивидуальная часть

6% — накопительная часть

МРОТ x Тариф x 12 + 1% от

суммы превышения (более 300 000),

но не более 8 х МРОТ x Тариф x 12

8 x 7500 x 26% x 12

= 187 200 руб.

плюс 1% от суммы дохода, превышающего 300 000 рублей – не позднее 01.04.2018 г.

Фиксированный размер страхового взноса в 2016 году

Расчет фиксированного взноса

для ПФР

Расчет взноса

для ФФОМС

в ПФР

в ПФР

в ФФОМС

МРОТ x Тариф x 12

МРОТ-2016 = 6 204 руб.

для 1966 г. и старше:

26% — страховая часть:

10% – солидарная часть;

16% – индивидуальная часть

0% — накопительная часть

для 1967 г. и моложе:

20% — страховая часть:

10% – солидарная часть;

10% – индивидуальная часть

6% — накопительная часть

МРОТ x Тариф x 12 + 1% от

суммы превышения (более 300 000),

но не более 8 х МРОТ x Тариф x 12

8 x 6204 x 26% x 12

= 154 851,84 руб.

плюс 1% от суммы дохода, превышающего 300 000 рублей – не позднее 01.04.2017 г.

Фиксированный размер страхового взноса в 2015 году

Расчет фиксированного взноса

для ПФР

Расчет взноса

для ФФОМС

в ПФР

в ПФР

в ФФОМС

МРОТ x Тариф x 12

МРОТ-2015 = 5 965 руб.

для 1966 г. и старше:

26% — страховая часть:

10% – солидарная часть;

16% – индивидуальная часть

0% — накопительная часть

для 1967 г. и моложе:

20% — страховая часть:

10% – солидарная часть;

10% – индивидуальная часть

6% — накопительная часть

МРОТ x Тариф x 12 + 1% от

суммы превышения (более 300 000),

но не более 8 х МРОТ x Тариф x 12

8 x 5965 x 26% x 12

= 148 886,40 руб.

плюс 1% от суммы дохода, превышающего 300 000 рублей – не позднее 01.04.2016 г.

Фиксированный размер страхового взноса в 2014 году

Расчет фиксированного взноса

для ПФР

Расчет взноса

для ФФОМС

в ПФР

в ПФР

в ФФОМС

МРОТ x Тариф x 12

МРОТ-2014 = 5 554 руб.

для 1966 г. и старше:

26% — страховая часть:

10% – солидарная часть;

16% – индивидуальная часть

0% — накопительная часть

для 1967 г. и моложе:

20% — страховая часть:

10% – солидарная часть;

10% – индивидуальная часть

6% — накопительная часть

МРОТ x Тариф x 12 + 1% от суммы превышения,

но не более 8 х МРОТ x Тариф x 12

8 x 5554 x 26% x 12

= 138 627,84 руб.

ИП, который не имеет работников, может уменьшить сумму налога по УСН к уплате на все страховые взносы, которые необходимо оплатить.

А при наличии сотрудников налогооблагаемая база подлежит уменьшению только на 50% от уплаченных взносов.

С 1 января 2014 года страховые взносы, исчисленные с дохода,

превышающего 300 000 рублей за расчетный период,

перечисляются не позднее 1 апреля года, следующего за истекшим расчетным периодом.

перечисляются не позднее 1 апреля года, следующего за истекшим расчетным периодом.

Расчет страхового взноса при неполном отчетном периоде

Если ИП работал не полный отчетный период, то размер страховых взносов рассчитывается как

сумма из 2-х частей:

- Взнос за полностью отработанные месяцы (МРОТ х Ставку ПФР (или ФФОМС) х Кол-во месяцев);

- Сумма взносов за не полностью отработанный месяц

(МРОТ : кол-во календарных дней в месяце х кол-во дней с даты регистрации (включительно) до конца месяца х Ставку ПФР (или ФФОМС));

Сумма страховых взносов за 2014 год в ПФР составит 15317, 14 руб.

(5554 х 26% х 10 мес. + (5554 : 28дн. х 17дн.) х 26%);

в ФФОМС – 3004,52 руб.

(5554 х 5,1% х 10 мес. + (5554 : 28дн. х 17дн.) х 5,1%).

Фиксированный размер страхового взноса в 2013 году

(с 2013 года Страховые взносы «в размере, определяемом исходя из стоимости страхового года»

меняются на «фиксированный размер страхового взноса».)

Расчет суммы страховых взносов, подлежащей уплате в ПФР производится исходя из двукратного минимального размера оплаты труда

(2 х МРОТ) (Федеральный закон № 243-ФЗ от 03.12.2012),

а в ФФОМС — исходя из минимального размера оплаты труда.

С 1 января 2013 года установлен минимальный размер оплаты труда (МРОТ) в сумме 5 205 рублей в месяц.

Таким образом, сумма, подлежащая уплате за 2013 год составит 32 479 руб. 20 коп. за год,

в том числе:

— в ПФР 5205*2*12*26% = 32 479 руб. 20 коп. ( 2 706,60 — в месяц)

(для лиц 1967 года рождения и младше) разделяется на:

20% на страховую часть (24 984,00 руб.)

6% на накопительный часть (7 495,20 руб.).

— в ФФОМС 5205*12*5,1% = 3 185 руб. 46 коп. (265,46 — в месяц)

Платёж в ПФР ИП платит раз в год (можно частями) до 31 декабря (позже срока — пеня 10%)

2) В случае если ИП (выбравшие в качестве объекта налогообложения доходы) не производит выплаты и иные вознаграждения физическим лицам в 2013 году, он вправе уменьшить сумму налога (авансовых платежей по налогу) на уплаченные в фиксированном размере страховые взносы без ограничения.

Стоимость страхового года в 2012 году

Стоимость страхового года определяется как произведение МРОТ, установленного на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в соответствующий государственный внебюджетный фонд, увеличенное в 12 раз.

Размер тарифа страховых сзносов в ПФР не изменился.

Если считать исходя из текущего размера МРОТ (4611 руб.), то

Взнос в ПФР 4611*12*26% = 14386,32 (1198,86 — в месяц)

Взнос в ФФОМС 4611*12*5,1% = 2821,93 (235,16 — в месяц)

Взнос в ТФОМС в 2012 г. не уплачивается.

Общая налоговая нагрузка составит 17208,25

В зависимости от года рождения предпринимателя страховой взнос в ПФР начисляется полностью на страховую часть

(для лиц 1966 года рождения и старше)

либо

(для лиц 1967 года рождения и младше) разделяется на:

20% на страховую часть (11066,40 руб.)

6% на накопительный часть (3319,92 руб.).

Стоимость страхового года в 2011 г.

Стоимость страхового года определяется как произведение МРОТ, установленного на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в соответствующий государственный внебюджетный фонд, увеличенное в 12 раз.

Если считать исходя из текущего размера МРОТ (4330 руб.), то

Взнос в ПФР 4330*12*26% = 13509,60 (1125,80 — в месяц)

Взнос в ФФОМС 4330*12*3,1% = 1610,76 (134,23 — в месяц)

Взнос в ТФОМС 4330*12*2,0% = 1039,20 (86,60 — в месяц)

Общая налоговая нагрузка составит 16159,56

В зависимости от года рождения предпринимателя страховой взнос в ПФР начисляется полностью на страховую часть

(для лиц 1966 года рождения и старше)

либо

(для лиц 1967 года рождения и младше) разделяется на:

20% на страховую часть (10392,00 руб.)

6% на накопительный часть (3117,60 руб.).

Стоимость страхового года в 2010 г.

Внимание!

C 2010 года термин «ФИКСИРОВАННЫЙ ПЛАТЕЖ» более не применяется!

Используется термин «Стоимость страхового года»

Предприниматели и нотариусы уплачивают за себя соответствующие страховые взносы в Пенсионный фонд Российской Федерации и фонды обязательного медицинского страхования в размере, определяемом исходя из стоимости страхового года.

Стоимость страхового года определяется как произведение МРОТ, установленного на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в соответствующий государственный внебюджетный фонд, увеличенное в 12 раз.

Если считать исходя из текущего размера МРОТ, то

Взнос в ПФР 4330*12*20% = 10392

Взнос в ФФОМС 4330*12*1,1% = 571,56

Взнос в ТФОМС 4330*12*2% = 1039,2

Общая налоговая нагрузка составит 12002,76

В зависимости от года рождения предпринимателя страховой взнос в ПФР начисляется полностью на страховую часть (для лиц 1966 года рождения и старше) либо разделяется на:

14% на страховую

6% на накопительный часть (для лиц 1967 год рождения и моложе).

Фиксированный платеж в ПФР в 2009 г.

Постановлением от 27.10.2008 № 799 Правительство РФ утвердило стоимость страхового года

на 2009 год в размере 7274 рубля 40 коп.

Пскольку, исходя из этой стоимости, устанавливается размер фиксированного платежа для индивидуальных предпринимателей, применяющих специальные налоговые режимы (основание: пункт 2 статьи 28 Федерального закона от 15.12.2001 № 167-ФЗ), то и годовой размер фиксированного платежа в 2009 году будет равен 7274 руб. 40 коп.

(4849,60 — страховая часть и 2424,80 — накопительная часть).

Чтобы рассчитать сумму ежемесячного фиксированного платежа в Пенсионный фонд, указанную сумму следует разделить на 12.

Таким образом, она составит

606 рублей 20 копеек(404,13 — страховая часть и 202,07 — накопительная часть).

Фиксированный платеж за 2008 год «упрощенцам» нужно уплатить

в размере 3864 рублей (2576 — страховая часть и 1288 — накопительная часть)

или им нужно было уплачивать каждый месяц в течение года по 322 рубля.

Добровольное страхование на случай временной нетрудоспособности и в связи с материнством

В случае вступления в добровольные правоотношения с ФСС пособия выплачиваются исходя из среднего заработка, равного МРОТу. При этом исчисленное ежемесячное пособие по уходу за ребенком не может быть меньше минимального размера ежемесячного пособия по уходу за ребенком, установленного Федеральным законом «О государственных пособиях гражданам, имеющим детей».

Расчет стоимости страхового года для ФСС = МРОТ х 2,9% х 12

Страховые взносы могут быть уплачены в бюджет ФСС РФ как частями, так и единовременно.

Полная уплата страховых взносов за текущий год дает указанным лицам право на обеспечение пособиями по страховым случаям, наступившим не ранее 1 января следующего года.

В марте 2015 г. она заболела.

Предпринимателю будет выплачено пособие по временной нетрудоспособности, так как с 1 января 2015 г. она имеет право на получение данного вида страхового обеспечения.

Если ИП Иванова Т.И. хочет (планирует) получать пособие в 2016 году, то она должна уплатить взнос в ФСС за 2015 год.

Стоимость страхового года в 2015 году составляет 2 075,88 руб. (5965 х 2,9% х 12)

Дополнительные страховые взносы

В быту термин «дополнительные страховые взносы» сегодня может принимать разные значения:

- дополнительные взносы на накопительную пенсию, которые по своему желанию и за счет своих средств платят работники (самостоятельно либо через своих работодателей), либо платит работодатель за счет своих средств в пользу своих работников (п. 3,5 ст. 2 Закона от 30.04.2008 № 56-ФЗ );

- страховые взносы по дополнительному тарифу в ПФР. Их должны платить только те страхователи, у которых есть работники, занятые на вредных и тяжелых работах (ч. 1, 2, 2.1 ст. 58.3 Закона от 24.07.2009 № 212-ФЗ ). Вот о таких взносах мы сейчас и расскажем.

За какую работу платят допвзносы

Взносы по дополнительным тарифам работодатель должен начислять с выплат тех работников, которые заняты на определенных видах работ и имеют стаж определенной продолжительности. В некоторых случаях должно соблюдаться еще и условие о достижении работником конкретного возраста. К примеру, взносы по доптарифам необходимо начислять с выплат:

- мужчин по достижении ими возраста 50 лет, проработавших на подземных работах не менее 10 лет (п. 1 ч. 1 ст. 30 Закона от 28.12.2013 № 400-ФЗ );

- женщин по достижении ими возраста 50 лет, проработавших не менее 20 лет в текстильной промышленности на работах с повышенной интенсивностью и тяжестью (п. 4 ч. 1 ст. 30 Закона от 28.12.2013 № 400-ФЗ ); и др.

Полный перечень таких лиц, имеющих право на досрочное назначение страховой пенсии, в связи с чем с их выплат и нужно начислять «дополнительные» взносы, можно найти в Законе «О страховых пенсиях» ( п. 1-18 ч. 1 ст. 30 Закона от 28.12.2013 № 400-ФЗ ).

Дополнительные тарифы страховых взносов

Конкретные ставки, по которым необходимо начислять допвзносы, зависят от того проводил ли страхователь аттестацию или специальную оценку условий труда (п. 7 ст. 7, ч. 4 ст. 8, ч. 4 ст. 27 Закона от 28.12.2013 № 426-ФЗ ).

Если ни то, ни другое страхователь не проводил, либо проводил, но со дня завершения такого мероприятия прошло более 5 лет (т. е. результаты его уже не актуальны), то с выплат работников, занятых на работах:

Если специальная оценка была проведена после 01.01.2014, то тариф взносов определяется в соответствии с установленным ею подклассом условий труда (ч. 2.1 ст. 58.3 Закона от 24.07.2009 № 212-ФЗ ):

| Подкласс условий труда по результатам спецоценки | Дополнительный тариф взносов в ПФР |

|---|

А если страхователь проводил у себя аттестацию до 01.01.2014 и со дня ее завершения еще не прошло 5 лет или более, то тариф тоже будет зависеть от подкласса условий труда (ч. 5 ст. 15 Закона от 28.12.2013 № 421-ФЗ , ч. 2.1 ст. 58.3 Закона от 24.07.2009 № 212-ФЗ , Письмо Минтруда от 16.10.2015 № 17-3/В-512 ).

Тарифы страховых взносов в 2015 году

Тарифы страховых взносов в 2015 году зависят от видов деятельности организации и от режима налогообложения. Тарифы страховых взносов в 2015 году, пониженные тарифы страховых взносов в 2015 году для упрощенцев узнаете из нашей таблицы.

Производственный календарь на 2015 год

Размер тарифов страховых взносов в 2015 году для начисления взносов на обязательное пенсионное (социальное, медицинское) страхование зависит:

-

от категории плательщика (организация должна начислять взносы по общим тарифам или вправе применять пониженные тарифы взносов);от категории сотрудника, в пользу которого производятся выплаты;от возраста сотрудника, получающего доход (для взносов на пенсионное страхование);от суммы выплат, начисленных сотруднику в течение года (более величины предельной базы или менее этой суммы). Тарифы страховых взносов установлены статьями 12, 58, 58.1, 58.2 и 58.3 Закона № 212-ФЗ, статьями 22, 33, 33.1 и 33.2 Закона № 167-ФЗ (по взносам на обязательное пенсионное страхование в части распределения на накопительную и страховую часть трудовой пенсии).

Если организация не имеет права на применение пониженных тарифов страховых взносов в 2015 году, то в отношении выплат, не превышающих предельную величину, она должна начислять страховые взносы:

-

в Пенсионный фонд РФ – по тарифу 22 процента. Начиная с расчетного периода 2015 года, страховые взносы на ОПС следует перечислять в ПФР одним платежным поручением без распределения взносов на финансирование страховой и накопительной части трудовой пенсии. При этом КБК указываете тот, который предусмотрен для платежей, зачисляемых на выплату страховой части трудовой пенсии. Такие положения содержатся в новой статье 22.2 Закона № 167-ФЗ.в ФФОМС – по тарифу 5,1 процента.

Выплаты, превышающие предельную величину, облагаются только взносами на обязательное пенсионное страхование. К ним применяется тариф 10 процентов (п. 4 ст. 8 и п. 1 ст. 58.2 Закона № 212-ФЗ).

Для льготных категорий плательщиков страховых взносов обложение сумм выплат, превышающих предельную величину базы, не предусмотрено (ст. 58 и 58.1 Закона № 212-ФЗ).

Кроме того, уменьшение общего тарифа страховых взносов не касается предпринимателей (плательщиков, не производящих выплаты в пользу физлиц). Размер взносов за себя они определяют из минимального размера оплаты труда (ст.14 Закона № 212-ФЗ).

Таблица. Тарифы страховых взносов, действующие в 2015 году

Наименование платежа

Основной тариф, %

Льготный тариф для упрощенцев, вид деятельности которых указан в подпункте 8 пункта 1 статьи 58 Закона № 212-ФЗ

Взносы на обязательное пенсионное страхование в ПФР

Уплата страховых взносов

Работодатели – ключевые участники российской пенсионной системы. Страховые взносы на обязательное пенсионное страхование, которые они начисляют и уплачивают в ПФР с выплат и иных вознаграждений в пользу работников, – это будущие пенсии их сотрудников и выплата пенсий нынешним пенсионерам.

Пенсионный фонд России является администратором страховых взносов на обязательное пенсионное и обязательное медицинское страхование.

Плательщиками страховых взносов являются:

- лица, производящие выплаты и иные вознаграждения физическим лицам:

- организации;

- индивидуальные предприниматели (в том числе главы КФХ);

- физические лица, не являющиеся индивидуальными предпринимателями;

- самозанятое население: индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой, арбитражные управляющие не производящие выплаты и иные вознаграждения физическим лицам и уплачивающие страховые взносы за себя.

Если плательщик относится к нескольким категориям, он уплачивает страховые взносы по каждому основанию.

ВАЖНО! Для самозанятого населения с 1 января 2016 года в целях раздельного учета страховых взносов внесены изменения в коды подвидов доходов бюджетов для КБК, применяемых для уплаты страховых взносов на обязательное пенсионное страхование в фиксированном размере:

— исчисленные с суммы дохода плательщика, не превышающие предельной величины дохода;

— исчисленные с суммы дохода плательщика, полученной сверх предельной величины дохода (1%).

Введены новые КБК для уплаты страховых взносов на обязательное медицинское страхование в фиксированном размере.

ВАЖНО! Для всех категорий плательщиков с 1 января 2016 года внесены изменения в коды подвидов доходов КБК в целях раздельного учета пеней и процентов по соответствующему платежу.

Порядок уплаты страховых взносов

15 число каждого месяца – последний день уплаты страховых взносов на обязательное пенсионное и обязательное медицинское страхование за предыдущий месяц. Уплачивать необходимо ежемесячно. Если последний день срока приходится на выходной или нерабочий праздничный день, то днем окончания срока считается ближайший следующий за ним рабочий день. Начисленные, но неуплаченные в срок страховые взносы признаются недоимкой и подлежат взысканию.

22% – основной тариф страховых взносов на обязательное пенсионное страхование.

+ 10% тарифа страховых взносов, если величина базы для начисления страховых взносов у работодателя больше установленной величины.

5,1% – тариф страховых взносов на обязательное медицинское страхование.

Некоторые категории плательщиков применяют пониженные тарифы страховых взносов. Они также освобождены от уплаты страховых взносов по дополнительному тарифу 10%.

796 000 рублей – предельная величина базы, с которой уплачиваются страховые взносы в систему обязательного пенсионного страхования в 2016 году (в соответствии с Постановлением Правительства РФ от 26.11.2015 №1265).

База для начисления страховых взносов определяется отдельно в отношении каждого работника с начала расчетного периода по истечении каждого календарного месяца нарастающим итогом. При исчислении страховых взносов по дополнительному тарифу для отдельных категорий работодателей, имеющих рабочие места на вредных и опасных производствах, положение по ограничению базы для начисления страховых взносов не применяется.

Уплачивать страховые взносы по каждому виду страхования необходимо отдельными расчетными документами, которые направляются в банк с указанием соответствующих счетов Федерального казначейства и кодов бюджетной классификации.

Страховые взносы на обязательное пенсионное страхование необходимо уплачивать без деления на страховую и накопительную части.

При отсутствии банка плательщики страховых взносов – физические лица могут уплачивать страховые взносы бесплатно через кассу местной администрации либо через организацию федеральной почтовой связи.

Коды бюджетной классификации (КБК) для уплаты страховых взносов можно посмотреть здесь.

Уплата страховых взносов на обязательное медицинское страхование, а также подготовка отчетности по уплаченным и начисленным платежам происходит по той же схеме, что и на обязательное пенсионное страхование. При перечислении страховых взносов в фонды обязательного медицинского страхования страхователь обязан указывать в платежных поручениях свой регистрационный номер.

Исчерпывающую информацию и консультацию о порядке уплаты страховых взносов можно получить в территориальном органе Пенсионного фонда России по месту регистрации страхователя. Помимо этого, на сайте ПФР в «Кабинете страхователя» страхователь может посмотреть реестр платежей, получить справку по сверке расчетов, оформить платежное поручение, рассчитать взносы, выписать квитанции и многое другое в режиме реального времени. Кроме того, в разделе «Электронные сервисы» есть сервис «Формирование платежных документов», с помощью которого можно подготовить платежное поручение.

Тариф взносов в пфр

а) производство пищевых продуктов;

б) производство минеральных вод и других безалкогольных напитков;

в) текстильное и швейное производство;

г) производство кожи, изделий из кожи и производство обуви;

| Видео (кликните для воспроизведения). |

д) обработка древесины и производство изделий из дерева;

е) химическое производство;

ж) производство резиновых и пластмассовых изделий;

з) производство прочих неметаллических минеральных продуктов;

и) производство готовых металлических изделий;

к) производство машин и оборудования;

л) производство электрооборудования, электронного и оптического оборудования;

м) производство транспортных средств и оборудования;

н) производство мебели;

о) производство спортивных товаров;

п) производство игр и игрушек;

р) научные исследования и разработки;

т) здравоохранение и предоставление социальных услуг;

у) деятельность спортивных объектов;

ф) прочая деятельность в области спорта;

х) обработка вторичного сырья;

ч) техническое обслуживание и ремонт автотранспортных средств;

ш) удаление сточных вод, отходов и аналогичная деятельность;

щ) транспорт и связь;

ы) предоставление персональных услуг;

э) производство целлюлозы, древесной массы, бумаги, картона и изделий из них;

ю) производство музыкальных инструментов;

я) производство различной продукции, не включенной в другие группировки;

я.1) ремонт бытовых изделий и предметов личного пользования;

я.2) управление недвижимым имуществом;

я.3) деятельность, связанная с производством, прокатом и показом фильмов;

я.4) деятельность библиотек, архивов, учреждений клубного типа (за исключением деятельности клубов);

я.5) деятельность музеев и охрана исторических мест и зданий;

я.6) деятельность ботанических садов, зоопарков и заповедников;

я.7) деятельность, связанная с использованием вычислительной техники и информационных технологий, за исключением организаций и индивидуальных предпринимателей, указанных в пунктах 5 и 6 части 1 статьи 58 Федерального закона от 24 июля 2009 года N 212-ФЗ;

я.8) розничная торговля фармацевтическими и медицинскими товарами, ортопедическими изделиями;

я.9) производство гнутых стальных профилей;

Тариф взносов в пфр

а) производство пищевых продуктов;

б) производство минеральных вод и других безалкогольных напитков;

в) текстильное и швейное производство;

г) производство кожи, изделий из кожи и производство обуви;

д) обработка древесины и производство изделий из дерева;

е) химическое производство;

ж) производство резиновых и пластмассовых изделий;

з) производство прочих неметаллических минеральных продуктов;

и) производство готовых металлических изделий;

к) производство машин и оборудования;

л) производство электрооборудования, электронного и оптического оборудования;

м) производство транспортных средств и оборудования;

н) производство мебели;

о) производство спортивных товаров;

п) производство игр и игрушек;

р) научные исследования и разработки;

т) здравоохранение и предоставление социальных услуг;

у) деятельность спортивных объектов;

ф) прочая деятельность в области спорта;

х) обработка вторичного сырья;

ч) техническое обслуживание и ремонт автотранспортных средств;

ш) удаление сточных вод, отходов и аналогичная деятельность;

щ) транспорт и связь;

ы) предоставление персональных услуг;

э) производство целлюлозы, древесной массы, бумаги, картона и изделий из них;

ю) производство музыкальных инструментов;

я) производство различной продукции, не включенной в другие группировки;

я.1) ремонт бытовых изделий и предметов личного пользования;

я.2) управление недвижимым имуществом;

я.3) деятельность, связанная с производством, прокатом и показом фильмов;

я.4) деятельность библиотек, архивов, учреждений клубного типа (за исключением деятельности клубов);

я.5) деятельность музеев и охрана исторических мест и зданий;

я.6) деятельность ботанических садов, зоопарков и заповедников;

я.7) деятельность, связанная с использованием вычислительной техники и информационных технологий, за исключением организаций и индивидуальных предпринимателей, указанных в пунктах 5 и 6 части 1 статьи 58 Федерального закона от 24 июля 2009 года N 212-ФЗ;

я.8) розничная торговля фармацевтическими и медицинскими товарами, ортопедическими изделиями;

я.9) производство гнутых стальных профилей;

я.10) производство стальной проволоки

| Наименование | Тариф |

|---|---|

| Пенсионный фонд Российской Федерации | 20,0 процента |

| Фонд социального страхования Российской Федерации | 0,0 процента |

| Федеральный фонд обязательного медицинского страхования | 0,0 процента |

- аптечных организаций, признаваемых таковыми в соответствии с Федеральным законом от 12 апреля 2010 года N 61-ФЗ «Об обращении лекарственных средств» и уплачивающих единый налог на вмененный доход для отдельных видов деятельности, а также для индивидуальных предпринимателей, имеющих лицензию на фармацевтическую деятельность и уплачивающих единый налог на вмененный доход для отдельных видов деятельности, в отношении выплат и вознаграждений, производимых физическим лицам в связи с осуществлением фармацевтической деятельности;

- некоммерческих организаций (за исключением государственных (муниципальных) учреждений), зарегистрированных в установленном законодательством Российской Федерации порядке, применяющих упрощенную систему налогообложения и осуществляющих в соответствии с учредительными документами деятельность в области социального обслуживания населения, научных исследований и разработок, образования, здравоохранения, культуры и искусства (деятельность театров, библиотек, музеев и архивов) и массового спорта (за исключением профессионального);

- благотворительных организаций, зарегистрированных в установленном законодательством Российской Федерации порядке и применяющих упрощенную систему налогообложения;

- индивидуальных предпринимателей, применяющих патентную систему налогообложения, за исключением индивидуальных предпринимателей, осуществляющих виды предпринимательской деятельности, указанные в подпунктах 19, 45 — 47 пункта 2 статьи 346.43 Налогового кодекса Российской Федерации.

| Наименование | Тариф |

|---|---|

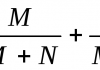

| Пенсионный фонд Российской Федерации | |

| Фонд социального страхования Российской Федерации | 0,0 процента |

| Федеральный фонд обязательного медицинского страхования | 0,0 процента |

| Фиксированный размер страхового взноса | Федеральный фонд обязательного медицинского страхования |

|---|---|

| МРОТ x Тариф x 12 | 5,1 процента |

Предельная величина базы для начисления страховых взносов в отношении каждого физического лица устанавливается в сумме, не превышающей 624 000 рублей нарастающим итогом с начала расчетного периода. С сумм выплат и иных вознаграждений в пользу физического лица, превышающих 624 000 рублей нарастающим итогом с начала расчетного периода, страховые взносы не взимаются, если иное не предусмотрено Федеральным законом от 24.07.09 N 212-ФЗ.

Тариф взносов в пфр

а) производство пищевых продуктов;

б) производство минеральных вод и других безалкогольных напитков;

в) текстильное и швейное производство;

г) производство кожи, изделий из кожи и производство обуви;

д) обработка древесины и производство изделий из дерева;

е) химическое производство;

ж) производство резиновых и пластмассовых изделий;

з) производство прочих неметаллических минеральных продуктов;

и) производство готовых металлических изделий;

к) производство машин и оборудования;

л) производство электрооборудования, электронного и оптического оборудования;

м) производство транспортных средств и оборудования;

н) производство мебели;

о) производство спортивных товаров;

п) производство игр и игрушек;

р) научные исследования и разработки;

т) здравоохранение и предоставление социальных услуг;

у) деятельность спортивных объектов;

ф) прочая деятельность в области спорта;

х) обработка вторичного сырья;

ч) техническое обслуживание и ремонт автотранспортных средств;

ш) удаление сточных вод, отходов и аналогичная деятельность;

щ) транспорт и связь;

ы) предоставление персональных услуг;

э) производство целлюлозы, древесной массы, бумаги, картона и изделий из них;

ю) производство музыкальных инструментов;

я) производство различной продукции, не включенной в другие группировки;

я.1) ремонт бытовых изделий и предметов личного пользования;

я.2) управление недвижимым имуществом;

я.3) деятельность, связанная с производством, прокатом и показом фильмов;

я.4) деятельность библиотек, архивов, учреждений клубного типа (за исключением деятельности клубов);

я.5) деятельность музеев и охрана исторических мест и зданий;

я.6) деятельность ботанических садов, зоопарков и заповедников;

я.7) деятельность, связанная с использованием вычислительной техники и информационных технологий, за исключением организаций и индивидуальных предпринимателей, указанных в пунктах 5 и 6 части 1 статьи 58 Федерального закона от 24 июля 2009 года N 212-ФЗ;

я.8) розничная торговля фармацевтическими и медицинскими товарами, ортопедическими изделиями;

я.9) производство гнутых стальных профилей;

Отчисления в фонды в 2018 году

otchisleniya_v_fondy.jpg

Похожие публикации

В настоящее время отчисления в государственные внебюджетные фонды исчисляются по прежним тарифам, но с учетом изменившихся лимитов для каждого вида платежей. Напомним механизм начисления страхвзносов и приведем таблицу актуальных ставок по ним для всех плательщиков, в обязанности которых входит начисление и уплата взносов в 2018 году.

Обязательные отчисления в фонды

Облагаются взносами все выплаты (вознаграждения), получаемые за исполнение трудовых обязанностей, иных работ и услуг на основе различных договоров (п. 1 ст. 420 НК РФ), как то:

- трудовых;

- гражданско-правовых;

- авторских заказов;

- издательских;

- заключаемых при отчуждении/предоставлении прав на произведения искусства, науки и литературы, а также других соглашений, предполагающих получение дохода от выполнения услуг и работ.

Облагаемой базой считается полный объем выплат отдельно по каждому физлицу. Начинается отсчет сумм дохода с начала года и учитывается нарастающим итогом до его окончания (п. 1 ст. 421 НК РФ).

В общей сложности объем обязательных страховых взносов (СВ) составляет 30 % от начисленных выплат и распределяется так:

- отчисления в Пенсионный фонд – 22 %;

- отчисления в Фонд социального страхования – 2,9 %;

- отчисления в Фонд обязательного медицинского страхования – 5,1%.

Механизм расчета взносов в 2018 году не изменился – по-прежнему устанавливается максимальный размер базы для СВ по нетрудоспособности и материнству, а отчисления в ПФР, превышающие установленный лимит, рассчитываются по сниженному тарифу 10%.

Предельный уровень дохода в 2018 составляет 815 000 руб. для расчета взносов в ФСС и 1 021 000 руб. – в ПФР. Основой установления базы служит показатель средней зарплаты в РФ. П. 6 ст. 421 НК РФ определяет базовый максимум умножением среднего заработка по стране на 12 месяцев и повышающий коэффициент (в 2018 г. – 2,0). Для взносов ОМС база пределом не ограничена.

Кто уплачивает страховые взносы

Уплата СВ – обязанность компаний любой формы собственности и предпринимателей в статусе работодателя.

ИП без нанятого персонала уплачивают взносы за себя в твердой фиксированной сумме. В 2018 году при доходе за год, не превышающем 300 000 руб., она составляет:

- 26 545 руб. в ПФР;

- 5840 руб. в ФОМС

При доходе свыше 300 000 руб., бизнесмены обязаны в дополнение к установленной сумме уплачивать в ПФР 1% от объема превышения (п. 1 ст. 430 НК РФ).

| Видео (кликните для воспроизведения). |

Размер тарифа по СВ зависит от категории фирмы и условий труда и специфики производства в ней. Законодателем установлены критерии, позволяющие некоторым предприятиям насчитывать взносы по сниженным тарифам, другим, наоборот, определены дополнительные ставки отчислений.

Источники

Головистикова, А.; Дмитриев, Ю. Проблемы теории государства и права. Учебник; М.: Эксмо, 2012. — 832 c.

Берус, Виталий А.С. Лаппо-Данилевский. История. Философия. Методология / Виталий Берус. — М.: LAP Lambert Academic Publishing, 2014. — 160 c.

Рогожин Н. А. Арбитражный процесс; Юстицинформ — Москва, 2012. — 240 c.- Смолина, Л. В. Защита деловой репутации организации / Л.В. Смолина. — М.: Дашков и Ко, БизнесВолга, 2010. — 160 c.

- CD-ROM. Теория государства и права. Электронный учебник. Гриф МО РФ. — Москва: СПб. [и др.] : Питер, 2006. — 577 c.

Доброго времени суток. Я 16 лет работаю юристом в частной компании в Москве. На основании своего опыта решил создать ресурс с наиболее точными ответами на часто встречающиеся в моей практике вопросами.

Все статьи тщательно собирались и оптимизировались, чтобы показать вам всю гибкость такой науки как юриспруденция.

Перед применением описанного — проконсультируйтесь с профессионалами .