Содержание

Как получить налоговый вычет за путевку в санаторий

Получить обратно порядка 30% затраченных на санаторную путевку денег вряд ли кто-то откажется. Но мало кто знает, как правильно это сделать.

Коммерческий директор объединения «Профкурорт» Марина РОЗАНОВА рассказывает, как повысить лояльность клиента, оказав ему консультативную помощь.

Как информация о возврате налогового вычета может быть полезна агентствам?

Агентства повышают лояльность своих клиентов, предоставляя им информацию, которая позволяет получить частичную компенсацию за приобретённую санаторно-курортную путёвку из бюджета государства. Эта компенсация (возврат налогового вычета) может быть сопоставима с 30%-й скидкой, что очень существенно. Клиентам самостоятельно разбираться в порядке возврата налогового вычета зачастую непросто, это занимает много времени. По нашему мнению, благодарный человек непременно придет снова и снова в агентство, где ему помогли. Значит, будет расти объем продаж.

Сколько денег можно вернуть за санаторные путевки?

Агентства повышают лояльность своих клиентов, предоставляя им информацию, которая позволяет получить частичную компенсацию за приобретённую санаторно-курортную путёвку из бюджета государства. Эта компенсация (возврат налогового вычета) может быть сопоставима с 30%-й скидкой, что очень существенно. Клиентам самостоятельно разбираться в порядке возврата налогового вычета зачастую непросто, это занимает много времени. По нашему мнению, благодарный человек непременно придет снова и снова в агентство, где ему помогли. Значит, будет расти объем продаж.

В соответствии с законодательством человек максимально может получить возврат в размере 15 600 руб. Такую сумму он получит, если приобретет путевкустоимостьюоколо 50 000 руб., включая размещение, питание и лечение. Стоимость лечения в пакете составляет примерно 30%.Если стоимость путевки ниже, то и стоимость лечения соответственно ниже, и возврат тоже ниже. Возврат более 15 600 руб. в год не предусмотрен.

Сколько денег по этой системе вернули клиенты «Профкурорта» в прошлом году?

Примерно половина наших клиентов использовала своё право на возврат налогового вычета в прошлом году. Сумму полученного возврата определить затруднительно, это зависит от многих факторов. Такой статистики в «Профкурорте» нет. Остальные 50% клиентов не обратились за необходимыми для возврата справками. По нашему мнению, в основном из-за неосведомленности.

Напомню, что каждый гражданин, оплативший путевку на санаторно-курортное лечение за себя и своих близких, может вернуть часть средств, потраченных на медицинские услуги. Возмещение происходит за счет социального вычета из подоходного налога, уплачиваемого из заработной платы.

Есть ряд условий, которые должны быть соблюдены одновременно:

— гражданин является плательщиком налога на доходы физических лиц;

— лечение оплачивалось из собственных средств;

— учреждение, где проводилось лечение, имеет лицензию на оказание медицинских услуг;

— санаторий находится на территории РФ.

Социальные вычеты рассчитываются совокупно. Если в текущем году часть вычетов уже использована, то целесообразно отложить получение компенсации до следующего года.

Максимальный размер сумм для возврата за санаторно-курортное лечение ограничен 120 тысячами рублей в год, что в реальном выражении составляет (120 тыс. руб. х 13%) 15 600 рублей, возвращенных из бюджета. Понесенные затраты, за которые можно вернуть денежные средства, – это часть стоимости путевки за медицинские услуги. То есть без оплаты питания и проживания в санатории.

Также налоговый вычет может быть возмещен, если гражданин понес затраты при дорогостоящем лечении, суммы возврата которого не могут превышать размер официальной заработной платы за год. Если в справке из санатория проставлен код 2, то лечение дорогостоящее, если же код 1, то нет.

Еще находясь в санатории, необходимо запросить справку, подтверждающую затраты на медицинские процедуры, взять копию лицензии оздоровительной организации и сохранить договор на санаторно-курортное лечение. Остальные справки и копии собираются после возвращения.

С пакетом документов необходимо обратиться в отделение федеральной налоговой инспекции по месту проживания. Срок получения денег – около четырех месяцев. Альтернатива – оформление по месту работы.

Граждане льготных категорий– особый случай. За самостоятельно приобретенные путевки им компенсация не полагается.

Если лечение оплачивает работодатель, то между ним и туроператором или турагентом должен быть заключен договор о реализации туристского продукта.

Санаторно-курортное лечение и и налоговые вычеты

Есть еще одна возможность уменьшить расходы на санаторно-курортное лечение, даже купив путевку за полную стоимость. Налоговый кодекс РФ (Глава 23. Ст. 219) предусматривает четыре вида налоговых вычетов, на которые можно уменьшить налогооблагаемый доход работников, среди которых на первом месте стоит лечение в лицензированных лечебно-профилактических учреждениях. (Письмо ФНС России от 31.08.2006 № САЭ-6-04/876 «Об отдельных вопросах предоставления социальных налоговых вычетов»).

Виды лечения и медикаментов, учитываемые при определении социального вычета, устанавливаются Правительством РФ (Постановление Правительства РФ от 19.03.2001.№ 201 в ред. от 26.06.2007 № 411).

В этот перечень входят практически все виды услуг по диагностике и лечению, включая услуги платных стоматологических клиник (которые имеют многие здравницы НП «Санкуртур») и санаторно-курортных учреждений.

Услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению медицинской помощи в санаторно-курортных учреждениях.

Все здравницы НП «Санкуртур»имеют лицензии на медицинскую деятельность.

По требованию отдыхающих санаторий выдает Справку о стоимости непосредственно лечения (без питания и проживания) за время пребывания в санатории самого работающего пациента-налогоплательщика, а также его супруги (супруга), родителей или детей в возрасте до 18 лет. На эту сумму налоговая инспекция, после предоставления в нее указанной справки и других необходимых документов, производит налоговый вычет — уменьшение налогооблагаемого дохода гражданина. В результате социального налогового вычета конечные расходы на путевку снижаются. Максимальная сумма выплат одному налогоплательщику — 50000 руб.

При санаторно-курортном лечении социальный налоговый вычет может быть предоставлен налогоплательщику на часть стоимости путевки, которая соответствует затратам на медицинские услуги, заложенным в ее стоимость, а также на сумму оплаты медицинских услуг, не включенных в стоимость путевки, при предоставлении их дополнительно за счет средств налогоплательщика. При этом Справка выдается только в случаях частичной или полной оплаты налогоплательщиком путевки по месту ее получения, подтвержденной финансовыми документами.

Справка, подтверждающая включение в стоимость путевки затрат на медицинские услуги (с указанием суммы по калькуляции в денежном выражении для данного учреждения), а также сумму дополнительно оплаченных медицинских услуг, не вошедших в ее стоимость, оформляется и выдается санаторно-курортным учреждением согласно Приказу Минздрава России / МНС России от 25 июля 2001 г. № 289/БГ-3-04/256 и разъяснениям, данным в Письме Минздрава РФ от 12.2.2002 № 2510/1430-02-32 «О реализации постановления Правительства Российской Федерации от 19.03.2001 № 201».

Социальные вычеты, в число которых входят расходы на санаторно-курортное лечение, налогоплательщик должен получить сам, подав заявление вместе с декларацией в налоговую инспекцию.

Документы, необходимые для получения налогового вычета по расходам на санаторно-курортное лечение:

Для получения социального налогового вычета по расходам налогоплательщика на свое лечение, а также по расходам налогоплательщика на лечение супруга (супруги), своих родителей и (или) своих детей в возрасте до 18 лет одновременно с налоговой декларацией по налогу на доходы физических лиц представляются следующие документы:

— заявление на предоставление налогового вычета;

— справка об оплате медицинских услуг для представления в налоговые органы Российской Федерации по форме, утвержденной приказом Минздрава России и МНС России от 25.07.2001 № 289/БГ-3-04/256 «О реализации Постановления Правительства Российской Федерации от 19 марта 2001 г. № 201 «Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета»».

Справка об оплате медицинских услуг (скачать MS-Word) заполняется всеми учреждениями здравоохранения, имеющими лицензию на осуществление медицинской деятельности, независимо от ведомственной подчиненности и формы собственности, и удостоверяет факт получения медицинской услуги и ее оплаты через кассу учреждения здравоохранения за счет средств налогоплательщика. В левом верхнем углу документа должна стоять печать медучреждения, которая включает его полное наименование, адрес, ИНН, номер и дату выдачи лицензии, а также срок ее действия.

Оформление Справок производится в соответствии с «Инструкцией по учету, хранению и заполнению Справки об оплате медицинских услуг для представления в налоговые органы Российской Федерации», утвержденной Приказом Минздрава России / МНС России от 25 июля 2001 г. № 289/БГ-3-04/256. При отсутствии гербовой печати Справки скрепляются печатью медицинского учреждения (организации).

В случае если санаторно-курортные путевки приобретены через туристические фирмы, Справка об оплате медицинских услуг выдается по просьбе налогоплательщика санаторно-курортным учреждением. При этом в Справке отражается стоимость оказанных санаторно-курортным учреждением медицинских услуг без учета комиссионного и агентского вознаграждений, уплаченных туристической фирме. (Письмо МФ РФ от 07.06.2006 № 03-05-01-04/146 «О предоставлении социального налогового вычета по налогу на доходы физических лиц»)

— платежные документы (их копии), подтверждающие внесение (перечисление) налогоплательщиком денежных средств медицинскому учреждению Российской Федерации;

— договор налогоплательщика (его копия) с медицинским учреждением Российской Федерации об оказании медицинских услуг или дорогостоящих видов лечения, если такой договор заключался;

— копия лицензии медицинского учреждения на осуществление медицинской деятельности;

В случаях, когда ссылка на реквизиты лицензии содержится в самом договоре на лечение, заключенном налогоплательщиком с медицинской организацией или индивидуальным предпринимателем, или в выданной налогоплательщику медицинской организацией или индивидуальным предпринимателем справке об оказанных услугах по лечению, налоговым органам не рекомендуется требовать от налогоплательщика представления копий соответствующих лицензий. Если у налогового органа имеются основания для проверки наличия у медицинской организации лицензии, необходимо направить запрос в данное медицинское учреждение либо в соответствующий лицензирующий орган (Письмо ФНС России от 31.08.2006 № САЭ-6-04/876)

— копия свидетельства о браке, если налогоплательщиком оплачены медицинские услуги и лечение за своего супруга;

— копия свидетельства о рождении налогоплательщика, если налогоплательщиком оплачены медицинские услуги и лечение за своего родителя (родителей), или иной документ, подтверждающий родство;

— копия свидетельства о рождении ребенка (детей) налогоплательщика, если налогоплательщиком оплачены медицинские услуги и лечение за своего ребенка (детей) в возрасте до 18 лет;

— справки по форме № 2-НДФЛ о сумме полученного дохода и удержанного с него налога на доходы физических лиц. Согласно пункту 3 статьи 230 Кодекса бухгалтерии организаций обязаны по заявлению налогоплательщика выдавать указанные справки.

Информационное сообщение ФНС РФ от 12.01.2006 от 12 января 2006 года

«О порядке предоставления социального налогового вычета, предусмотренного подпунктами 2,3 пункта 1 статьи 219 Налогового кодекса Российской Федерации» (извлечения)

* При применении следует учитывать, что Федеральным законом от 27.07.2006 № 144-ФЗ в статью 219 НК внесены изменения, в соответствии с которыми с 1 января 2007 года сумма социальных налоговых вычетов, предусмотренных подпунктом 2 пункта 1 статьи 219 и подпунктом 3 пункта 1 статьи 219, увеличена с 38 000 до 50 000 рублей. Общая сумма социального налогового вычета… принимается в сумме фактически произведенных расходов, но не более 50 000 рублей. (в ред. Федерального закона от 24.07.2007 № 216-ФЗ)

Если вы постоянно принимаете медикаментозные препараты, оплачиваемые за счет средств федерального бюджета, то их нужно приобрести по месту жительства до отъезда в санаторий

Льготные путевки

Льготные путевки в санатории, санатории-профилактории, дома отдыха, в студенческие летние и зимние лагеря можно получить через профком предприятия, ВУЗа, которые есть на крупных предприятиях и практически во всех государственных ВУЗах. Для получения такой путевки нужно также взять у врача справку для получения путевки и с заявлением установленного образца обратиться в профком. После получения путевки обязательно оформить санаторно-курортную карту; в десятидневный срок после окончания заезда в санатории предоставить в профком обратный талон к путевке.

Кроме того, во многих ведомствах и крупных объедениях сохранилась сеть оздоровительных учреждений, к примеру, РЖД (около 65 здравниц), «Татнефть» (15 здравниц). Сотрудникам и их детям выделяются льготные путевки в ведомственные санатории, профилактории и детские оздоровительные лагеря.

Льготные путевки можно получить и через различные фонды, например Фонд реабилитации и поддержки «Мир семьи», Благотворительный культурно-реабилитационный фонд «Мать и дитя: выбор жизни».

pozakony.su

Решение жизненных ситуаций по закону.

pozakony.su

Решение жизненных ситуаций по закону.

- Homepage

- Медицинское право

- Как получить налоговый вычет на лечение

Как получить налоговый вычет на лечение

В российском законодательстве есть правила, нацеленные на стимулирование экономической активности граждан. По одному из них человеку полагается налоговый вычет на лечение. По сути это возврат налога с доходов физических лиц. То есть перераспределение дохода государства в пользу человека, вносящего свой взнос в бюджет.

Важно: нельзя потребовать социальный налоговый вычет в размере, превышающем 13% затрат на лечение или совокупный НДФЛ, внесенного в казну в соответствующем периоде.

Правила возврата средств установлены нормами Налогового кодекса (НК) РФ. В частности, методика и граничные параметры расчетов определены 219-й статьей закона. Там же описано формальным юридическим языком, как получить налоговый вычет за лечение. Разберем по шагам, куда подавать заявку на льготу и какие документы потребуются для возврата денег в 2018 году.

Определение налогового вычета

В 219-й статье НК приводятся граничные понятия, часто воспринимаемые неправильно. Так, налоговый вычет за лечение согласно тексту указанного параграфа составляет 120 000,0 рублей. Это понятие следует расшифровать, чтобы не путаться с цифрами и полагающимися размерами выплат. Логика процесса такова:

- гражданин:

- вносит в казну НДФЛ в размере 13%;

- тратит деньги на услуги, описанные в 219-й статье НК;

- государство:

- учитывает часть его затрат в налог или возвращает деньги на счет.

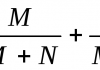

Налоговый вычет на лечение исчисляется из базы налогообложения в размере 120 тысяч рублей. В 2017 году, к примеру, с нее можно было получить только 13%:

- 120 000,0 р. х 0,13 = 15 600,0 р.

Таким образом, вернуть налогоплательщик может не более 15,6 тыс. р. Но этим ограничения не оканчиваются. В указанную налогооблагаемую базу включают совокупность расходов на услуги:

А в последние входит множество затрат. Среди них: оплата чеков за медуслуги, приобретение лекарств, часть стоимости оздоровительной путевки и некоторые другие услуги.

В 219-й статье НК приводятся параметры, определяющие право на возврат подоходного налога при внесении денег за медицинские услуги. Претендент должен отвечать таким условиям:

- вносить в казну 13% от собственного дохода;

- быть гражданином и резидентом РФ (то есть проживать в пределах России как минимум183 дней в году);

- совершить указанные траты из своего кошелька.

Не полагается вычет следующим лицам:

- неработающим пенсионерам (в общем случае);

- безработным;

- домохозяйкам;

- получающим неофициальный доход.

В некоторых ситуациях перечисленные выше лица смогут претендовать на возмещение затрат на лечение. Ведь 13% НДФЛ уплачивается в казну не только с официальной зарплаты. К доходам относятся еще и следующие:

- полученных от собственности (аренды);

- продажи недвижимости.

Как исчисляется и предоставляется возмещение по тратам на лечение

Знать, какова максимальная сумма налогового возмещения, мало. Следует понимать механизм самой операции. Социальный вычет на лечение в общем случае предоставляется двумя способами. Они таковы:

- перечисление средств из бюджета на счет претендента;

- учет при начислении заработной платы.

В первом случае налоговый вычет на лечение, оплаченный в 2017 году, предоставляется Федеральной налоговой службой. После проверки документов деньги переводят на счет единой суммой. Во втором, фактически средства возмещает работодатель гражданина:

- бухгалтер получает справку о том, что труженику полагается право на возврат;

- он перестает удерживать НДФЛ из заработка;

- сумма к выдаче увеличивается;

- прекращается операция:

- если возмещены все полагающиеся деньги;

- по окончании отчетного периода (года).

Таким образом, через работодателя деньги человек возвращает постепенно. Величина общего возмещения зависит от размера исчисляемого налога. Чем он выше, тем быстрее происходит возмещение.

Задумавшись о том, как вернуть вычет, следует учесть разницу в действии механизма: налоговая выплатит средства сразу, работодатель будет возмещать их постепенно.

Есть еще одно важное ограничение. Оно связано с величиной взноса в казну. То есть труженик имеет право на возврат только тех средств, которые с него удержали в качестве налога, не более. При этом учитывается взнос того периода, в котором произведены затраты. К примеру, если на лечение человек потратился в 2018 году, то вымещение посчитают на основании взноса в бюджет за тот же период.

Как на практике оформить налоговый вычет за медицинские услуги

Несмотря на довольно запутанные законодательные правила, алгоритм обращения за преференцией прост. На практике претенденту предстоит выполнить такую последовательность шагов:

- Собрать документы (описано ниже).

- Предоставить и в отделение ФНС по месту регистрации.

- Написать заявление.

- Подождать окончания проверки.

- Выбрать способ получения денег:

- через налоговый орган;

- через работодателя.

О том, как вернуть налоговый вычет за лечение в санатории читайте здесь.

Дальше действовать придется исходя из выбранного метода. Так, если решили произвести возврат налога за лечение через работодателя, то нужно предоставить в бухгалтерию компании соответствующие документы. Алгоритм такой:

- Через месяц после первого обращения в ФНС забрать справку о начисленном возврате.

- Отнести бумагу на работу и передать бухгалтеру.

- Иногда требуется подача заявления вместе со справкой.

Такой метод подходит только трудоустроенным лицам, потратившимся на медицинские препараты и лечение. А как получить вычет НДФЛ иным гражданам, которые отчисляют взнос в казну самостоятельно? К таковым относятся самозанятые, индивидуальные предприниматели, собственники и некоторые иные.

У них остается один вариант – через ФНС. Им следует выполнить такие действия:

- Подождать извещения из налоговой службы о том, что вычет предоставлен.

- Написать заявку о переводе средств на счет с указанием реквизитов.

- Получить деньги в течение месяца (но не ранее окончания проверки).

Подсказка: возврат денег за медуслуги через ФНС начинается с первого обращения до получения средств (не более четырех месяцев).

Когда обращаться за возмещением по тратам на лечение и как собрать документы

Законом установлены такие правила проведения возмещения:

- Обратиться за преференцией налогоплательщик может в следующем отчетном периоде после получения услуги.

- Кроме того, ему полагается срок давности равный трем годам.

- Преференция предоставляется за тот год, в котором претендент отчислял средства в бюджет.

| Видео (кликните для воспроизведения). |

К примеру, если лечился человек в 2015 году, то претендовать на льготу сможет в любом из таких периодов: с 2016 по 2018. Выбирается тот год, когда было отчисление НДФЛ.

Начинается обращение за вычетом со сбора бумаг. Поэтому следует внимательно разобраться, какие документы нужны. Перечень составляется на основании текста 219-й статьи. Он определяет рамочные параметры права, которое подтверждается документально. Исходя из этого принципа и подбираются необходимые документы, чтобы оформить социальный возврат.

В основной перечень входят такие:

- паспорт – доказывает гражданство (это одно из требований закона);

- справка о доходах 2-НДФЛ (в ней отражена сумма исчисленного налога);

- декларация 3-НДФЛ (показывает размер трат);

- договор с медучреждением и чеки об оплате его услуг;

- копия гослицензии медицинской организации.

Когда собираются документы на налоговый вычет, то необходимо подтвердить сумму, внесенную за лечение. Как правило, ее демонстрируют справки и иные бумаги из медучреждения:

- Договор составляется для оказания платны услуг.

- Справка выдается, если необходимо разделить затраты. В ней отражаются только расходы на лечение.

- Чеки демонстрируют факт оплаты.

Кроме того, документы должны быть оформлены на заявителя. Справки, выписанные на иное лицо, для получения налогового вычета за лечение не примут. Следует учесть, что налогоплательщик может получить возмещение по тратам на медусуги, полученные детьми, супругом или родителем. Однако все документы должны быть оформлены на заявителя.

Есть еще одна тонкость в законодательстве. На возврат 13 процентов без учета граничных параметров налогообложения могут претендовать люди, потратившиеся на высокотехнологические манипуляции. Их перечень утвержден Правительством РФ. То есть нужно поинтересоваться у доктора, к каким видам услуг относятся получаемые.

В список документов на возврат включают еще те, что подтверждают траты на лекарственные средств. Они таковы:

- рецепты, выписанные по специальной форме;

- чеки или иные платежные документы.

Как заполняется декларация

Наибольшее затруднение вызывает у граждан заполнение 3-НДФЛ при возврате налога на лечение. Это не так сложно, если внимательно просмотреть бланк. В нем каждая клетка предназначена для определенных сведений. Бланки на вычет можно взять:

- в отделении ФНС;

- скачать на официальном сайте.

Разобраться, как заполнить 3-НДФЛ, совсем несложно. Следует придерживаться таких правил:

- Используются для внесения данных только черные или синие чернила.

- В клетку вносится только один символ.

- Буквы должны быть печатными.

- Не допускаются помарки и исправления.

- Заполнять декларацию можно на компьютере (что удобнее) и от руки.

- Все сведения должны совпадать с теми, что приведены в документах.

Подсказка: вместе с первым пакетом документов можно написать заявление на возврат НДФЛ за лечение (образец, как правило, есть в приемной налогового органа).

В 2017 году Петров И.А. оплатил операцию (500,0 тыс. р.) и курс лечения (200,0 тыс. р.). За отчетный период его заработок составил 600,0 тыс. р. С заработка взыскан налог в размере:

- 600 000,0 р. х 0,13 = 78 000,0 р.

Мужчина решил получить вычет. Он изучил перечень медицинских услуг, по которым предоставляется налоговый вычет. Оказалось, что затраты относятся к двум разным группам:

- операция включена в перечень дорогостоящих видов лечения за 2017 год;

- а остальные манипуляции подпадают под перечень медицинских услуг, по которым предоставляется налоговый вычет в обычном порядке.

Следовательно, на 500,0 тыс. р., потраченных на оперативное вмешательство, ограничения не накладываются. Вернуть Петров сможет 13%:

- 500 000,0 р. х 0,13 = 65 000,0 р.

А вот из 200 000,0 р., потраченных на лечение, в базе налогообложения учтут только 120 000,0 р. Что к возмещению составит 15, 6 тыс. р. (максимум).

Таким образом, Петров И.А. сможет претендовать на такую сумму:

- 65 000,0 р. + 15 600,0 р. = 80 600,0 р.

Так как в отчетном периоде с него удержано налога в сумме на 78,0 тыс. р., то возмещение ограничится указанной суммой.

Кто имеет право на налоговый вычет за санаторно-курортное лечение

Во время отпуска многие работающие люди стараются совместить отдых и мероприятия по восстановлению пошатнувшегося здоровья. Для тех, кто решил доверить себя отечественным лечебно-профилактическим заведениям, приятным бонусом станет налоговый вычет за санаторно-курортное лечение. Но чтобы его получить, необходимо заранее поинтересоваться лицензией санатория и тщательно подойти к процессу сбора документов, подтверждающих, что отпуск был лечебным.

Получатели налогового вычета на санаторно-курортное лечение

В статье 219 НК РФ перечислены шесть видов социальных вычетов для разных категорий плательщиков НДФЛ по ставке 13%. Одним из них является возможность компенсировать часть средств, потраченных на медицинские услуги (диагностику, лечение и профилактику). Отдельно там отмечено, что получателем услуг может быть не только плательщик налога (официально трудоустроенный работник), но и члены его семьи:

- супруг(а);

- дети до 18 лет;

- родители;

- несовершеннолетние подопечные.

При этом закон предлагает подобные компенсации только тем, кто имеет доходы, облагаемые по ставке 13%. В этом состоит основная проблема для неработающих пожилых получателей медуслуг: заявление на налоговый вычет за санаторно-курортное лечение пенсионерам, живущим исключительно на свою пенсию, фискальные органы не одобрят.

Какую сумму можно вернуть

Величина любого социального вычета зависит от размера уплаченного за год НДФЛ (подоходного налога): больше, чем было перечислено в бюджет, получить обратно не получится. Однако это не единственное ограничение, Законодатель установил максимальный предел на возврат подоходного налога за санаторно-курортное лечение: вычет за все виды лечения, кроме дорогостоящих, не может превысить 15600 рублей за прошедший год.

Нужно также помнить, что ограничение в 15600 рублей действует на все виды социальных вычетов. То есть если работник имеет право на возврат НДФЛ за приобретение лекарств, обучение и санаторный отдых, то суммарно к вычету примут только общую сумму не более 120 000 рублей. Исключение составляют только услуги по дорогостоящему лечению (согласно Перечню в Постановлении № 201) и стоимость обучения детей.

Основные критерии для получения вычета

Чтобы определить сумму, подлежащую возврату, нужно понимать, какие санаторно-курортные затраты могут быть компенсированы и при каких условиях:

- лечебное учреждение должно иметь государственную лицензию на предоставление медицинских услуг;

- возврат может быть проведен лишь для тех медицинских процедур, которые перечислены в Постановления Правительства РФ №201 от 2001 года;

- стоимость стандартных услуг и лекарств из общего списка принимается к вычету в сумме не более 120 тысяч рублей;

- полностью компенсируется только сумма, потраченная на процедуры, относящиеся к дорогостоящим;

- претендовать на возврат подоходного можно только в рамках уплаченного в течение года в бюджет обязательства.

Заявить о желании получить вычет можно только по истечении налогового периода (за санаторно-курортное лечение в 2017 году можно получить вычет после 31.12.2017 года). Для подтверждения своего права на возврат НДФЛ можно только на основании целого пакета документов (3-НДФЛ, справки из санатория или договора и т.д.)

Расчетный пример

Рассчитать возмещение НДФЛ за санаторно-курортное лечение наемное лицо может и самостоятельно. Для этого нужно первоначально выяснить стоимость потребленных медицинских услуг. Эта информация указывается в справке из учреждения или в договоре. Важно понимать, что из итоговой суммы нужно обязательно вычесть стоимость проживания, питания и другого бытового обслуживания. Во внимание налоговики возьмут только суммы, потраченные на лечение и восстановление здоровья.

Предположим, что работник в 2017 году потратил на путевку в санаторий 200 тысяч рублей, из которых половина составила стоимость проживания. За год он заработал 360 тысяч рублей, уплатив в бюджет 46,8 тысяч рублей подоходного налога. Тогда налоговый вычет за 2017 год составит:

200 тыс. рублей за путевку – 100 тыс. рублей за проживание = 100 тыс руб*13%= 13 тыс. рублей.

Поскольку эта сумма меньше той, которую удержали из зарплаты работника (46,8 тыс. рублей), к вычету подлежит 13 тысяч рублей.

Но если бы стоимость медицинских процедур в путевке составила, например, 150 тысяч, то расчет был бы несколько иным: к вычету приняли бы только 120 000 рублей, и на указанный налогоплательщиком счет вернул бы только 15600 рублей от уплаченного за год НДФЛ.

А если бы из доходов работника за год было бы удержано всего 10 тыс. рублей НДФЛ, то в обоих случаях больше этой суммы бюджет бы налогоплательщику не вернул.

Как получить обратно часть потраченных денег

Право на социальный вычет не реализуется автоматически. Плательщик НДФЛ должен о нем не только заявить, но и доказать правомерность своих притязаний. Прежде чем получить налоговый вычет за санаторно-курортное лечение, нужно запастись пакетом документов, обратиться в свою ФНС (по месту прописки) и уложиться в отведенные для этого сроки. И если все заявленные суммы найдут свое подтверждение, примерно через четыре месяца можно получить обратно часть подоходного налога.

Перечень необходимых документов

Свое требование на получение социального вычета можно предъявить двумя способами: непосредственно в ИФНС путем подачи декларации по форме 3-НДФЛ или через работодателя. В обоих случаях необходимо приложить к заявлению следующие копии и оригиналы документов:

- об оплате медицинских услуг в составе санаторно-курортного обслуживания (справка из санатория, чеки на оплату дополнительных услуг или договор с медучреждением);

- документы, подтверждающие фактическую оплату личными средствами (выписку по счету, чеки, корешки приходных ордеров и прочее);

- справку 2-НДФЛ (от работодателя);

- копию лицензии санатория;

- собственное заявление о возврате части уплаченных налогов с указанием банковских реквизитов для перечисления.

Документы на налоговый вычет должны быть собраны в том объеме, которого достаточно, чтобы доказать налоговикам, что деньги были потрачены только на лечение, а не на проживание или экскурсионное обслуживание. Если же возврат оформляется за лечение кого-то из членов семьи, то прикрепить нужно еще и копию свидетельства, подтверждающего родство

Сроки подачи документов на получение вычета

Приятным моментом для всех плательщиков НДФЛ можно считать то, что свое право на получение вычета человек сохраняет в течение трех лет. Другими словами, средства, потраченные на путевку в 2015 году можно получить, если подать декларацию в течение 2016-2018 годов. В течение этого срока право на получение собственных денег сохраняют и пенсионеры, уже вышедшие на заслуженный отдых. Но в этом случае социальный вычет на санаторно-курортное лечение им придется оформлять самостоятельно, через налоговую службу по месту жительства.

Как получить деньги, если отказался от права на получение путевки

В определенных случаях льготные категории населения (инвалиды, пенсионеры, ветераны, члены многодетных семей и т.п.) могут рассчитывать на получение государственной помощи в виде санаторно-курортных услуг.

Воспользовавшись предложенной помощью, человек не сможет получить социальный вычет по НК РФ, поскольку путевка предоставляется бесплатно. Если работник оплачивает только часть стоимости санаторно-курортного лечения, то декларацию по форме 3-НДФЛ можно заполнить на уплаченную сумму.

В случаях, когда льготнику путевка оказалась не нужна и он от нее отказался, государством предусмотрена компенсация за неиспользованное санаторно-курортное лечение. Но выплачивает ее не госбюджет напрямую, а специализированные фонды соцстрахования (Пенсионный, например). В частности, Минтруда РФ ежегодно утверждает норматив затрат на государственную помощь. В 2019 году на это ежемесячно выделяется (Приказ Минтруда 849н от 15.12.2017 г.):

- 127,4 рубля – на санаторно-курортное обслуживание;

- 18,1 руб – на проезд к месту лечения на междугородном транспорте;

- 100,7 руб – на проезд в пригородном ж/д транспорте.

Каждый льготник имеет право отказаться от бесплатной социальной помощи и обменять ее на денежную выплату. Для этого достаточно написать соответствующее заявление, и с 1 января следующего года социальное обслуживание заменят наличными выплатами. Данная замена будет выплачиваться ежегодно, пока человек не напишет встречное заявление на возобновление государственной помощи

Получить налоговый социальный вычет за лечение в санатории довольно просто, хотя без бюрократических сложностей, скорее всего, не обойтись. Однако если еще во время отдыха обратиться к руководству медицинского заведения с просьбой подготовить необходимые документы, бережно сохранить чеки и воспользоваться помощью своего работодателя, то возврат НДФЛ станет приятным и необременительным бонусом.

Налоговый вычет на туристические путевки в 2019 году

При покупке туристической путёвки многие налогоплательщики задаются вопросом о возможности получения налогового вычета в данном случае, т.к. зачастую суммы, затраченные отдых, являются существенными. В статье будут подробно рассмотрены аспекты налогового вычета в 2018 году и возможности получения его при затратах, понесённых налогоплательщиком, при покупке туристической путёвки.

Что такое налоговый вычет?

В данном случае подразумевается налоговый вычет по налогу на доходы физических лиц (НДФЛ). Под налоговым вычетом понимается определённая сумма, уменьшающая налоговую базу налогоплательщика, т.е. уменьшающая размер той части дохода, с которой уплачивается налог на доходы физических лиц.

Кто может получить налоговый вычет?

Налоговый вычет по НДФЛ может получить любой гражданин, признанный налоговым резидентом Российской Федерации, получающий доход и уплачивающий налог на доходы физических лиц по ставке 13%.

Важно! В случае, если гражданин не производит уплату налога на доходы физических лиц, – налоговый вычет по НДФЛ он получить не сможет.

|

Когда можно получить налоговый вычет?

| Вид налогового вычета | Разъяснение | Нормативный акт |

| Имущественный | В случае покупки квартиры, комнаты, дома, доли недвижимого имущества супругами – недвижимость автоматически считается общей долевой собственностью. Для получения налогового вычета лишь одним из супругов необходимо предоставить в налоговые органы заявление, утверждённое Письмом ФНС России от 22.11.2012 № ЕД-4-3/19630@, в котором будет указано совместное решение супругов о распределении налогового вычета. |

Размер вычета по расходам не более 2000000 рублей на человека.

· обучение детей в возрасте до 24 лет (очная форма);

· обучение настоящих и бывших опекаемых в возрасте до 24 лет (очная форма);

Размер вычета по расходам на обучение детей не более 50000 рублей в год (Пример 1).

· обучение родного брата или сестры (очная форма).

Расходы на лечение:

· лечение супругов, родителей, детей в возрасте до 18 лет;

· лекарственные препараты, назначенные лечащим врачом самому налогоплательщику, супругам, родителям, детям в возрасте до 18 лет;

· страховые взносы по договорам добровольного страхования самого налогоплательщика супругов, родителей, детей в возрасте до 18 лет.

Размер вычета по расходам на собственное обучение, обучение брата или сестры, в совокупности с другими расходами, подлежащими налоговому вычету, – 120000 рублей (Пример 2).

Данное ограничение не распространяется на предоставление дорогостоящих медицинских услуг.

· 1400 рублей – на первого ребёнка;

· 1400 рублей – на второго ребёнка;

· 3000 рублей – на третьего и последующих детей;

· 12000 рублей – на ребёнка-инвалида в возрасте до 18 лет и на студента (ординатора, интерна, аспиранта) дневной формы обучения в возрасте до 24 лет (инвалидность I или II группы) (Пример 3).

Налоговый вычет предоставляется ежемесячно опекунам, попечителям, приёмному родителю, супругу / супруге приёмного родителя:

· 1400 рублей – на первого ребёнка;

· 1400 рублей – на второго ребёнка;

· 3000 рублей – на третьего и последующих детей;

· 6000 рублей – на ребёнка-инвалида в возрасте до 18 лет и на студента (ординатора, интерна, аспиранта) дневной формы обучения в возрасте до 24 лет (инвалидность I или II группы).

Налоговый вычет предоставляется в двойном размере единственному родителю, опекуну, усыновителю.

Налоговый вычет одному из супругов может быть предоставлен в двойном размере при условии, что второй супруг написал заявление об отказе от получения причитающегося ему по законодательству налогового вычета.

Налоговый вычет действует до тех пор, пока годовой доход налогоплательщика не превысит сумму 350000 рублей.

Каким образом предоставляется налоговый вычет?

Налоговый вычет по НДФЛ предоставляется налоговым резидентам, но лишь в том случае, если будут чётко выполнены все условия, предусмотренные законодательством Российской Федерации:

| Условие | Комментарий |

| Заявление | Возврат подоходного налога носит заявительный характер, т.е. без заявления налогоплательщика никто никакого возврата производить не будет |

| Документы | К заявлению на возврат подоходного налога необходимо приложить копии документов, подтверждающих понесённые расходы. В разных случаях перечень документов разный. |

| Сроки | Важно строгое соблюдение сроков предоставления документов. Если в случае возврата подоходного налога при покупке квартиры или иной недвижимости сроки предоставления не имеют ограничения, то в случае возврата подоходного налога при оплате учёбы или при оплате лечения – срок предоставления документов не должен превышать 3-летней давности. |

| Размер | Размер налогового вычета имеет максимальный предел, о чём тоже указано в налоговом законодательстве. |

Сотрудница ООО «АБВ» Смирнова С.С. в 2014 году прошла курс лечения в медицинском центре стоимостью 42 000 рублей. Больничный лист она предоставила работодателю. В 2017 году Смирнова С.С. обратилась с вопросом об отсутствии предоставления налогового вычета в связи с понесёнными расходами на лечение. В предоставлении налогового вычета сотруднице предоставлен отказ по ряду причин:

- не соблюдены сроки (прошло 3 года);

- не предоставлены заявление и соответствующие документы для предоставления налогового вычета.

Кто не имеет права на получение налогового вычета?

Гражданин Российской Федерации не может претендовать на получение налогового вычета в следующих случаях:

- не производит уплату налога на доходы физических лиц;

- индивидуальный предприниматель ведёт свою деятельность на особом режиме налогообложения, освобождающем от уплаты НДФЛ (касается части доходов, полученных в ходе ведения данного вида деятельности).

Налоговый вычет на туристические путёвки

Министерство финансов Российской Федерации в своём письме от 15 ноября 2017 г. № 03-04-05/75172 предоставило разъяснения по поводу получения налогового вычета по НДФЛ в сумме расходов при приобретении туристических путёвок гражданами Российской Федерации.

- благотворительность;

- обучение;

- лечение;

- уплату пенсионных взносов по договорам негосударственного пенсионного обеспечения;

- уплату страховых взносов по договорам добровольного пенсионного страхования;

- уплату дополнительных страховых взносов на накопительную пенсию;

- прохождение независимой оценки квалификации.

Предоставление социального налогового вычета в сумме расходов налогоплательщиков на туристские путевки статьей 219 Кодекса не предусмотрено

Вопросы и ответы

- Я планирую съездить в санаторий. Могу ли претендовать на получение социального налогового вычета?

Ответ: Вы сможете претендовать на получение социального налогового вычета в соответствии со ст. 219 НК РФ в том случае, если Вам будет предоставлено лечение. В случае, если Вами будет приобретена туристическая путёвка – в предоставлении социального налогового вычета будет отказано.

- Моя подруга направлена на лечение в медицинский центр Турции. В данном случае она летит в Турцию не в качестве туриста, а конкретно на лечение, о чём будут предоставлены все документы. Может ли она претендовать на получение налогового вычета по НДФЛ на лечение?

Ответ: Налоговый вычет по НДФЛ по расходам на лечение может быть предоставлен налогоплательщикам лишь в том случае, если налогоплательщик получает лечение в медицинских организациях, находящихся на территории Российской Федерации. Ваша подруга будет проходить лечение в медицинском центре иностранного государства, в связи с чем в предоставлении социального налогового вычета по НДФЛ по расходам на лечение будет отказано.

- Мой сын учится во Франции. Могу ли я получить налоговый вычет по НДФЛ по расходам на обучение?

| Видео (кликните для воспроизведения). |

Ответ: Законодательством Российской Федерации не предусмотрено ограничение в части территориальной принадлежности образовательной организации. Таким образом, Вы имеете полное право претендовать на получение социального налогового вычета по НДФЛ по расходам на обучение ребёнка. А вот в случае, если Вы решите съездить к нему в гости в качестве туриста – данные расходы не будут учтены при предоставлении налогового вычета по НДФЛ.

Источники

Бадинтер, Робер Смертная казнь. Отмена смертной казни; М.: Nota Bene, 2012. — 416 c.

Все о пожарной безопасности юридических лиц и индивидуальных предпринимателей. — М.: Альфа-пресс, 2013. — 480 c.

Лебедева, С. Н. Международный коммерческий арбитраж. Комментарий законодательства / Под редакцией А.С. Комарова, С.Н. Лебедева, В.А. Мусина. — М.: Редакция журнала «Третейский суд», 2014. — 416 c.- Введение в специальность «Юриспруденция». — М.: Юнити-Дана, 2013. — 264 c.

- Асланов, Р.М. и др. Уголовное право. Особенная часть; СПб: Санкт-Петербургский Университет, 2011. — 236 c.

Доброго времени суток. Я 16 лет работаю юристом в частной компании в Москве. На основании своего опыта решил создать ресурс с наиболее точными ответами на часто встречающиеся в моей практике вопросами.

Все статьи тщательно собирались и оптимизировались, чтобы показать вам всю гибкость такой науки как юриспруденция.

Перед применением описанного — проконсультируйтесь с профессионалами .